Книга заявок на IPO Segezha Group была переподписана в два раза — Прайм

Тимофей Мартынов, это хорошо или плохо?

| Число акций ао | 78 450 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 97,5 млрд |

| Выручка | 94,2 млрд |

| EBITDA | 2,3 млрд |

| Прибыль | -39,5 млрд |

| Дивиденд ао | – |

| P/E | -2,5 |

| P/S | 1,0 |

| P/BV | 1,9 |

| EV/EBITDA | 70,1 |

| Див.доход ао | 0,0% |

| Сегежа Групп Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Книга заявок на IPO Segezha Group была переподписана в два раза — Прайм

Мне ВТБ частично исполнил заявку и отсыпал количество акций не кратное лоту — ХХ49 акций. Лот 100 штук. Это мне теперь 49 не продать никогда, будут со мной навсегда, в печали и радости?

Sarumyan, у меня такая же история. Теперь будем ждать сплита акций, как у apple, может 49 превратятся в 490 когда-нибудь))

Мне ВТБ частично исполнил заявку и отсыпал количество акций не кратное лоту — ХХ49 акций. Лот 100 штук. Это мне теперь 49 не продать никогда, будут со мной навсегда, в печали и радости?

Мне ВТБ частично исполнил заявку и отсыпал количество акций не кратное лоту — ХХ49 акций. Лот 100 штук. Это мне теперь 49 не продать никогда, будут со мной навсегда, в печали и радости?

Где хомячье, почему не покупают?

Подтвержденные параметры Предложения

Заявки с ценой ниже 8 рублей за акцию рискуют быть неудовлетворенными

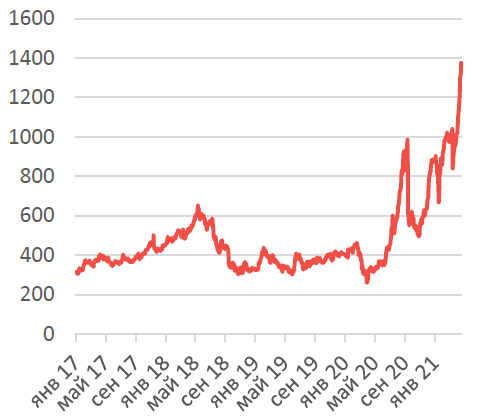

Основные детали IPO Segezha проведет IPO на Московской бирже исходя из капитализации 122,5-152,4 млрд руб. (7,75-10,25 руб./акция), согласно Интерфакс. Размещение будет включать базовое предложение нового выпуска с привлечением не менее 30 млрд рублей и опциональное доразмещение в размере до 15% от базового объема сделки. Выручка от IPO с 30 млрд руб. до 39,7 млрд руб. будет направлена на развитие компании и сокращение долга. Топ-менеджмент и компания принял на себя обязательства не продавать свои акции в течение года, в то время как соотвествующий период для основного акционера АФК Система составляет шесть месяцев. BofA Securities, UBS, JPMorgan, Газпромбанк, Альфа-Банк, Ренессанс Капитал и ВТБ Капитал являются совместными глобальными координаторами и букраннерами.