| Число акций ао | 1 030 млн |

| Число акций ап | – |

| Номинал ао | 1 руб |

| Номинал ап | — |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 57,6 млрд |

| Выручка | 78,1 млрд |

| EBITDA | 31,0 млрд |

| Прибыль | 9,1 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | 6,4 |

| P/S | 0,7 |

| P/BV | 4,4 |

| EV/EBITDA | 6,0 |

| Див.доход ао | 0,0% |

| Див.доход ап | – |

| Селигдар Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Селигдар акции

55.9₽ -1.83%

-

вообще, похоже на классический разгон, тем более, остальные «золотые» Ко уже корректируются.

вообще, похоже на классический разгон, тем более, остальные «золотые» Ко уже корректируются.

Покупаем мы все

По привычке

Обычку… Лишь только

Обычку.

Многолетний разрушим же

Блеф,

Покупая тождественный

Преф!

P.S.

Дивполитика года

Грядущего

Вмиг подтянет префА

Отстающего!

Pinkin, думаете обычка подтянется, только денежка подошла, вот думаю обычка или преф)

Таблица, наглядно демонстрирующая гораздо более высокий потенциал обыкновенных акций ПАО «Селигдар» по сравнению с акциями привилегированного выпуска:

Pinkin, еще одна причина, по которой люди не очень спешат вкладываться в компанию — слишком мутная дивидендная политика.

У большинства компаний значительно более строгая дивидендная политика, а тут могут платить по префам, а могут не платить, могут платить по обычке, а могут не платить. Сколько захотят столько и платить будут по любому типу — у большинства компаний есть условие, что по префам платят не меньше, чем по обычке, тут такого условия нет.

Здесь же могут платить сколько захотят по префам, а могут ничего не платить (и вовсе не 2.25 как у вас показано, не вводите людей в заблуждение, 2.25 это какой-то бредовый минимум, бредовый, т.к. даже его могут не соблюдать, а могу если захотят платить значительно больше — читайте внимательно документацию), и в то же самое время могут сколько захотят платить по обычке, а могут ничего не платить.

Не думаю, что сколь-нибудь серьезные миноритарный инвестор (у мажоров свои цели и возможности) будет брать такие бумаги более чем на пару лет (хоть обычку, хоть префы).

Evvibris, а что не устраивает в этих 2.25? Ведь в Уставе так написано. Если они вдруг заплатят больше, то нарушат же Устав этим?

Vanger, мда… надо было сразу читать Устав, а не Положение. В Уставе действительно значительно более четко сформулировано.

Evvibris, правильно ли я понимаю, что не сразу прочитав Устав, а ознакомившись лишь с положением о дивидендной политике, Вы тем самым, пребывая при этом в весьма возбуждённо-обеспокоенном состоянии, «читателей форума вводите в заблуждение, в очень опасное заблуждение»?

P.S.

И как же мне, наслушавшемуся Ваших дельных советов, теперь, позвольте узнать, откупить проданный вчера объём обыкновенных акций ПАО «Селигдар» на растущем «золотом тренде»?

Я расстроен, повержен, разбит!

P.P.S.

Продав вчера по 38-39, сегодня мне, позвольте поинтересоваться, необходимо откупать обратно по 42-43?

Но ведь это же, согласитесь, хлопотно-затейливое и достаточно затратное мероприятие выйдет!

Посоветуйте, пожалуйста, как же мне теперь быть!?

Ваше мнение очень важно для меня (в частности) и всех златолюбителей (в целом)!

Pinkin,

1. Как можно видеть из истории постов, я еще до вчерашнего роста указал на то, что формулировки имеют двойное толкование.

2. Не совсем понятно с чего вы путаете префы и обычку, вы действительно настолько скверно разбираетесь в акциях и не заметили с самого начала, что речь шла о 2.25ти префов? По крайней мере только этот мой довод (о минимуме в префах, а не о константе) вы можете поставить под вопрос, ни в чем другом я не ошибся и Устав подтверждает то же самое что и в Положении.

3. И раз уж вы решили повеселиться за мой счет, то напомню:

— что у компании себестоимость по РСБУ превышает ВЫРУЧКУ.

— капекс о котором вы тут недавно распинались, точнее капекс на выручку у Полиметалла выше. Поэтому хотел бы я знать почему вы решили опорочить имя Полимета, и платят ли вам за это.

— стабильность выплат дивидендов весьма плохая, даже на растущем золоте, судя по истории выплат.

В общем и целом мое мнение о мутности компании никуда не делось, и значительную долю префов (а может и все) я продам сразу после следующих выплат по дивам. Обычки у меня не было изначально, ибо компания с самого начала вызывает сомнения, несмотря на неплохую разбивку акционерного капитала.

Таблица, наглядно демонстрирующая гораздо более высокий потенциал обыкновенных акций ПАО «Селигдар» по сравнению с акциями привилегированного выпуска:

Pinkin, еще одна причина, по которой люди не очень спешат вкладываться в компанию — слишком мутная дивидендная политика.

У большинства компаний значительно более строгая дивидендная политика, а тут могут платить по префам, а могут не платить, могут платить по обычке, а могут не платить. Сколько захотят столько и платить будут по любому типу — у большинства компаний есть условие, что по префам платят не меньше, чем по обычке, тут такого условия нет.

Здесь же могут платить сколько захотят по префам, а могут ничего не платить (и вовсе не 2.25 как у вас показано, не вводите людей в заблуждение, 2.25 это какой-то бредовый минимум, бредовый, т.к. даже его могут не соблюдать, а могу если захотят платить значительно больше — читайте внимательно документацию), и в то же самое время могут сколько захотят платить по обычке, а могут ничего не платить.

Не думаю, что сколь-нибудь серьезные миноритарный инвестор (у мажоров свои цели и возможности) будет брать такие бумаги более чем на пару лет (хоть обычку, хоть префы).

Evvibris, а что не устраивает в этих 2.25? Ведь в Уставе так написано. Если они вдруг заплатят больше, то нарушат же Устав этим?

Vanger, мда… надо было сразу читать Устав, а не Положение. В Уставе действительно значительно более четко сформулировано.

Таблица, наглядно демонстрирующая гораздо более высокий потенциал обыкновенных акций ПАО «Селигдар» по сравнению с акциями привилегированного выпуска:

Pinkin, еще одна причина, по которой люди не очень спешат вкладываться в компанию — слишком мутная дивидендная политика.

У большинства компаний значительно более строгая дивидендная политика, а тут могут платить по префам, а могут не платить, могут платить по обычке, а могут не платить. Сколько захотят столько и платить будут по любому типу — у большинства компаний есть условие, что по префам платят не меньше, чем по обычке, тут такого условия нет.

Здесь же могут платить сколько захотят по префам, а могут ничего не платить (и вовсе не 2.25 как у вас показано, не вводите людей в заблуждение, 2.25 это какой-то бредовый минимум, бредовый, т.к. даже его могут не соблюдать, а могу если захотят платить значительно больше — читайте внимательно документацию), и в то же самое время могут сколько захотят платить по обычке, а могут ничего не платить.

Не думаю, что сколь-нибудь серьезные миноритарный инвестор (у мажоров свои цели и возможности) будет брать такие бумаги более чем на пару лет (хоть обычку, хоть префы).

Evvibris, а что не устраивает в этих 2.25? Ведь в Уставе так написано. Если они вдруг заплатят больше, то нарушат же Устав этим?

На фоне текущей ситуации в мировой экономике все пути ведут к золоту.

gold.ru/news/bill-holter-vse-puti-vedut-k-zolotu-i-serebru.html

Pinkin, так-то оно так… но растет в основном обычка, а префы висят в боковике...

Татьяна Никифорова, слила усе…

На фоне текущей ситуации в мировой экономике все пути ведут к золоту.

gold.ru/news/bill-holter-vse-puti-vedut-k-zolotu-i-serebru.html

Pinkin, так-то оно так… но растет в основном обычка, а префы висят в боковике...

Таблица, наглядно демонстрирующая гораздо более высокий потенциал обыкновенных акций ПАО «Селигдар» по сравнению с акциями привилегированного выпуска:

Pinkin, еще одна причина, по которой люди не очень спешат вкладываться в компанию — слишком мутная дивидендная политика.

У большинства компаний значительно более строгая дивидендная политика, а тут могут платить по префам, а могут не платить, могут платить по обычке, а могут не платить. Сколько захотят столько и платить будут по любому типу — у большинства компаний есть условие, что по префам платят не меньше, чем по обычке, тут такого условия нет.

Здесь же могут платить сколько захотят по префам (а вовсе не 2.25 как у вас показано, 2.25 это какой то бредовый минимум, бредовый, т.к. даже его могут не платить, а могу если захотят платить значительно больше — читайте внимательно документацию), а могут ничего не платить, и в то же самое время могут сколько захотят платить по обычке, а могут ничего не платить.

Не думаю, что сколь-нибудь серьезные миноритарный инвестор (у мажоров свои цели и возможности) будет брать такие бумаги более чем на пару лет (хоть обычку, хоть префы).

Evvibris, Вы так убедительно и настолько «по-золотому блестяще» используете речевые обороты («бредовый минимум», «читайте внимательно документацию», «а могут ничего не платить», «не думаю, что сколь-нибудь серьезные миноритарный инвестор будет брать такие бумаги»), что я принял волевое решение нарастить свою позицию в обычке «Селигдара».

P.S.

Исркенне благодарю за Ваши участие и подсказку!

Pinkin, да мне, признаться, до вас дела нет. Меня беспокоит, что вы читателей форума вводите в заблуждение, в очень опасное заблуждение.

Evvibris, это исключительно Ваша точка точка зрения, и она, безусловно, имеет право на существование.

Pinkin, это не моя, как вы выразились, точка зрения. Это документ компании, а именно «Положение о дивидендной политике» от 22.04.2016, пункты: 4.2.1., 4.2.2 и 4.2.3.

Ха, забавно, перечитал, и получается они даже тут умудрились схитрить. На самом деле у пункта 4.2.2. может быть две трактовки и моя и ваша. Пункт можно читать как отправка на дивиденды 30% в одинаковой мере по каждому из типов акции, а можно читать как отправка дивидендов в 30% по обоим типам акций суммарно с константой выплаты по префам.

ЗЫ не ну нафиг этих мутных типов, я пожалуй уменьшу даже ту долю что была в префах.

Таблица, наглядно демонстрирующая гораздо более высокий потенциал обыкновенных акций ПАО «Селигдар» по сравнению с акциями привилегированного выпуска:

Pinkin, еще одна причина, по которой люди не очень спешат вкладываться в компанию — слишком мутная дивидендная политика.

У большинства компаний значительно более строгая дивидендная политика, а тут могут платить по префам, а могут не платить, могут платить по обычке, а могут не платить. Сколько захотят столько и платить будут по любому типу — у большинства компаний есть условие, что по префам платят не меньше, чем по обычке, тут такого условия нет.

Здесь же могут платить сколько захотят по префам (а вовсе не 2.25 как у вас показано, 2.25 это какой то бредовый минимум, бредовый, т.к. даже его могут не платить, а могу если захотят платить значительно больше — читайте внимательно документацию), а могут ничего не платить, и в то же самое время могут сколько захотят платить по обычке, а могут ничего не платить.

Не думаю, что сколь-нибудь серьезные миноритарный инвестор (у мажоров свои цели и возможности) будет брать такие бумаги более чем на пару лет (хоть обычку, хоть префы).

Evvibris, Вы так убедительно и настолько «по-золотому блестяще» используете речевые обороты («бредовый минимум», «читайте внимательно документацию», «а могут ничего не платить», «не думаю, что сколь-нибудь серьезные миноритарный инвестор будет брать такие бумаги»), что я принял волевое решение нарастить свою позицию в обычке «Селигдара».

P.S.

Исркенне благодарю за Ваши участие и подсказку!

Pinkin, да мне, признаться, до вас дела нет. Меня беспокоит, что вы читателей форума вводите в заблуждение, в очень опасное заблуждение.

Таблица, наглядно демонстрирующая гораздо более высокий потенциал обыкновенных акций ПАО «Селигдар» по сравнению с акциями привилегированного выпуска:

Pinkin, еще одна причина, по которой люди не очень спешат вкладываться в компанию — слишком мутная дивидендная политика.

У большинства компаний значительно более строгая дивидендная политика, а тут могут платить по префам, а могут не платить, могут платить по обычке, а могут не платить. Сколько захотят столько и платить будут по любому типу — у большинства компаний есть условие, что по префам платят не меньше, чем по обычке, тут такого условия нет.

Здесь же могут платить сколько захотят по префам, а могут ничего не платить (и вовсе не 2.25 как у вас показано, не вводите людей в заблуждение, 2.25 это какой-то бредовый минимум, бредовый, т.к. даже его могут не соблюдать, а могу если захотят платить значительно больше — читайте внимательно документацию), и в то же самое время могут сколько захотят платить по обычке, а могут ничего не платить.

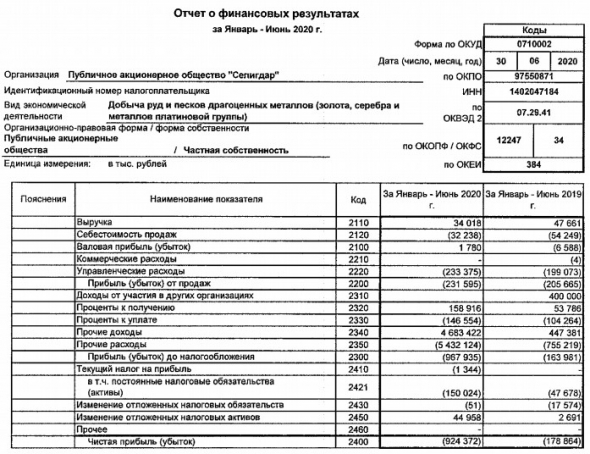

Не думаю, что сколь-нибудь серьезные миноритарный инвестор (у мажоров свои цели и возможности) будет брать такие бумаги более чем на пару лет (хоть обычку, хоть префы). Селигдар - Убыток рсбу 6 мес 2020г: 924,37 млн руб (рост убытка в 5,2 раза г/г)

Селигдар - Убыток рсбу 6 мес 2020г: 924,37 млн руб (рост убытка в 5,2 раза г/г)Селигдар – рсбу/мсфо

842 354 730 Обыкновенных акций = 31,580 млрд

150 000 000 Привилегированных акций = 4,185 млрд руб

seligdar.ru/for-investors/shares-info/shares/

Капитализация на 04.08.2020г: 35,765 млрд рубОбщий долг на 31.12.2017г: 8,301 млрд руб/ мсфо 25,439 млрд руб

Общий долг на 31.12.2018г: 7,903 млрд руб/ мсфо 31,667 млрд руб

Общий долг на 31.12.2019г: 4,366 млрд руб/ мсфо 36,414 млрд руб

Общий долг на 31.03.2020г: 8,230 млрд руб

Общий долг на 30.06.2020г: 11,144 млрд рубВыручка 2017г: 512,34 млн руб/ мсфо 11,638 млрд руб

Выручка 6 мес 2018г: 71,68 млн руб/ мсфо 3,808 млрд руб

Выручка 2018г: 368,93 млн руб/ мсфо 15,892 млрд руб

Выручка 6 мес 2019г: 47,66 млн руб/ мсфо 7,485 млрд руб

Выручка 2019г: 406,68 млн руб/ мсфо 22,072 млрд руб

Выручка 1 кв 2020г: 17,12 млн руб

Выручка 6 мес 2020г: 34,018 млн рубУбыток 6 мес 2017г: 1,142 млрд руб/ Убыток мсфо 283,33 млн руб

Прибыль 2017г: 676,84 млн руб/ Прибыль мсфо 1,402 млрд руб

Убыток 6 мес 2018г: 860,17 млн руб/ Убыток мсфо 759,93 млн руб

Авто-репост. Читать в блоге >>> Убыток 6 мес 2020г: 924,37 млн руб (рост убытка в 5,2 раза г/г).

Убыток 6 мес 2020г: 924,37 млн руб (рост убытка в 5,2 раза г/г).

Селигдар – рсбу/мсфо

842 354 730 Обыкновенных акций = 31,580 млрд

150 000 000 Привилегированных акций = 4,185 млрд руб

seligdar.ru/for-investors/shares-info/shares/

Капитализация на 04.08.2020г: 35,765 млрд руб

Общий долг на 31.12.2017г: 8,301 млрд руб/ мсфо 25,439 млрд руб

Общий долг на 31.12.2018г: 7,903 млрд руб/ мсфо 31,667 млрд руб

Общий долг 31.12.2019г: 4,366 млрд руб/ мсфо 36,414 млрд руб

Общий долг на 31.03.2020г: 8,230 млрд руб

Общий долг на 30.06.2020г: 11,144 млрд руб

Выручка 2017г: 512,34 млн руб/ мсфо 11,638 млрд руб

Выручка 6 мес 2018г: 71,68 млн руб/ мсфо 3,808 млрд руб

Выручка 2018г: 368,93 млн руб/ мсфо 15,892 млрд руб

Выручка 6 мес 2019г: 47,66 млн руб/ мсфо 7,485 млрд руб

Выручка 2019г: 406,68 млн руб/ мсфо 22,072 млрд руб

Выручка 1 кв 2020г: 17,12 млн руб

Выручка 6 мес 2020г: 34,018 млн руб

Убыток 6 мес 2017г: 1,142 млрд руб/ Убыток мсфо 283,33 млн руб

Прибыль 2017г: 676,84 млн руб/ Прибыль мсфо 1,402 млрд руб

Убыток 6 мес 2018г: 860,17 млн руб/ Убыток мсфо 759,93 млн руб

Убыток 2018г: 1,825 млрд руб/ Прибыль мсфо 729,98 млн руб

Убыток 1 кв 2019г: 1,486 млрд руб

Убыток 6 мес 2019г: 178,86 млн руб/ Убыток мсфо 928,32 млн руб

Прибыль 9 мес 2019г: 1,268 млрд руб/ Прибыль мсфо 188,54 млн руб

Прибыль 2019г: 9,949 млрд руб/ Прибыль мсфо 2,126 млрд руб

Убыток 1 кв 2020г: 601,81 млн руб

Убыток 6 мес 2020г: 924,37 млн руб

seligdar.ru/for-investors/disclouser/reporting/

e-disclosure.ru/portal/files.aspx?id=12557&type=4

обязательно куплю Селигдар, как защитный актив) смущает, что он до сих пор убыточен, когда отчет за полугодие по МСФО должен выйти?

обязательно куплю Селигдар, как защитный актив) смущает, что он до сих пор убыточен, когда отчет за полугодие по МСФО должен выйти?

Кто-нибудь может подсказать, почему у компании такая гигантская себестоимость, сжирающая похоже всю прибыль, и почему темпы роста себестоимости последние несколько лет раза в 3 больше, чем в компании Полиметал?

Evvibris, потому что у компании «Селигдар» более блестящее будущее, чем у «компании Полиметал»

Pinkin, а как-нибудь более развернуто можно? А то пока выглядит наоборот, если конечно под блестящим вы не подразумеваете некий красивый вид банкротства.

Селигдар - факторы роста и падения акций

- На рынке золота самая лучшая конъюнктура за всю историю (17.12.2025)

- Резкий рост капзатрат в 2022 году (08.05.2023)

- В 22 году сильно выросла себестоимость вслед за ростом материалов и большого роста расходов на оплату труда, при этом выручка не выросла (08.05.2023)

- Низкое содержание золота в руде, очень высокая cash cost себестоимость добычи унции, Оценочные полные издержки добычи (AISC) – $1367 за унцию (2П22). Признаки ещё большего уменьшения содержания золота в перерабатываемой руде в последнее время. (12.05.2023)

- Стремительно наращивают долг (ND/EBITDA=3). (28.01.2025)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Селигдар - описание компании

Холдинг «Селигдар» создан в 2008 г. на базе активов Артели старателей «Селигдар» и других золотодобывающих предприятий. Холдинг включает в себя следующие компании. ПАО «Селигдар» зарегистрировано по адресу: Республика Саха (Якутия), г. Алдан, улус Алданский, 26 Пикет, 12.Группа осуществляет свою деятельность на территории Российской Федерации. Производственные мощности Группы по добыче расположены в Республике Саха (Якутия), Республике Бурятия, Алтайском крае, Оренбургской области, Хабаровском крае и Чукотском автономном округе.

Золотой кластер

- ПАО «Селигдар»

- ОАО «Золото Селигдара»

- ООО «Рябиновое»

- АО «Лунное»

- ООО «А/С «Поиск»

- ООО «А/С «Сининда-1»

- ООО «Оренбургская Горная Компания"

- ООО «Евроарт»

Оловянный кластер

- ПАО «Русолово»

- ОАО «Оловянная рудная компания»

- ООО «Правоурмийское»

- ООО «АлданВзрывПром»

- ООО «Теплосервис»

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций