| Число акций ао | 21 587 млн |

| Число акций ап | 1 000 млн |

| Номинал ао | 3 руб |

| Номинал ап | 3 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 7 109,2 млрд |

| Опер.доход | 4 240,0 млрд |

| Прибыль | 1 707,0 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | 4,2 |

| P/B | 0,9 |

| ЧПМ | 6,2% |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Сбербанк Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Сбербанк акции

ао: 314.75₽ +1.17%ап: 314.67₽ +1.17%

-

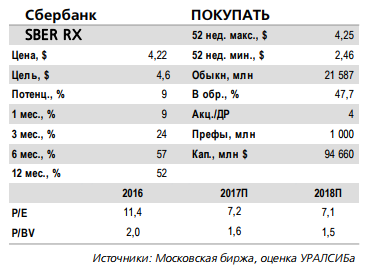

Сбербанк завершил прошлый год с сильными результатами

Сбербанк завершил прошлый год с сильными результатами

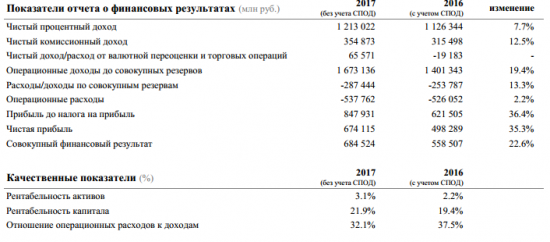

Чистая прибыль «Сбербанка» по итогам 2017 года выросла на 35,3% и составила 674,115 млрд рублей. Такие данные приводятся в отчете компании.

Доналоговая прибыль кредитной организации выросла на 36,4% — до 847,931 млрд рублей. Совокупный финансовый результат составил 684,524 млрд рублей (+22,6%).

«Сбербанк» завершил 2017 г. с сильными результатами – только чистая прибыль, согласно предварительной оценке показателей за 2017 г. по РСБУ, составила 674 млрд руб. (+30% г/г, ROE – 22%). По итогам декабря чистая прибыль выросла до 50 млрд руб. (+48% г/г), при этом прибыль за 4к17, по оценкам, составила 178 млрд руб. (ROE – 21,6%).

Мы полагаем, что результаты по МСФО окажутся заметно выше, учитывая вклад Deniz Bank и более низкий показатель стоимости риска по МСФО.

При этом наш прогноз на 4к17 по прибыли по МСФО (170 млрд руб.) может быть превышен примерно на 10%. Сбербанк остается одним из наших фаворитов в секторе, и мы ожидаем, что рост котировок его акций продолжится на фоне повышения уверенности в дивидендном потенциале бумаг. Мы подтверждаем свою недавно пересмотренную прогнозную цену через 12 мес. на уровне 400 руб. за обыкновенную акцию и 340 руб. – за привилегированную, а также рекомендации покупать для обеих бумаг, полная доходность которых составляет 74% и 77% соответственно.

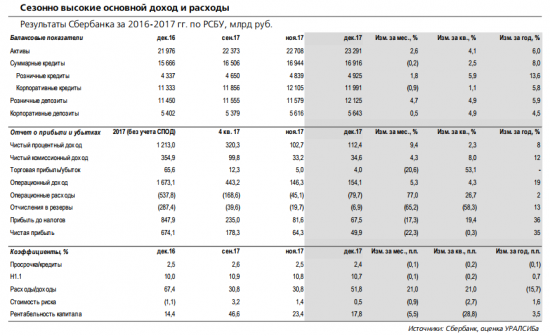

Темпы роста кредитования растут на фоне снижения ставок. В 4к17 темпы роста корпоративного кредитования составили 5,8% г/г против 1,8% г/г в 3к17, несмотря на значительный объем погашений в декабре (что предполагает переоценку 15% корпоративного кредитного портфеля только за декабрь). Портфель розничных кредитов вырос на 13,6% г/г на фоне повышения в сегменте ипотечного кредитования (+17% г/г) и новых розничных кредитов (+38% г/г). Остатки средств на счетах клиентов повысились на 5.4% г/г, при этом соотношение кредитов и депозитов опустилось до 89%.

Операционные результаты остаются сильными благодаря стабильной чистой процентной марже. В 4к17 3-мес. скользящая средняя чистой процентной маржи сместилась вниз на 4 бп, а по сравнению с максимумом июля 2017 г. – на 15 бп. И хотя переоценка портфеля корпоративных кредитов, вероятнее всего, ускорит сокращение чистой процентной маржи в 2018 г. (наш прогноз составляет –40 бп), с высокой базы, мы полагаем, что этот риск уже учтен в котировках. Темпы роста комиссионных доходов в 2017 г. снизились до 12,5% г/г против 15,6% г/г за 11м17. Контроль над издержками остается очень хорошим. Операционные расходы выросли на 2,2% г/г (сопоставимый показатель за декабрь снизился на 2,7% г/г), что ниже уровня инфляции (2,5%).

Стоимость риска продолжает постепенно возвращаться к норме. Доля просроченных кредитов снизилась до 2,4% с 2,6% в 3к17 на фоне значительного объема погашений в декабре. Между тем предполагаемая стоимость риска в декабре составила всего 77 бп (без учета эффекта от укрепления рубля) против 3-мес. скользящего среднего значения в размере 111 бп; она также оказалась значительно ниже недавнего прогноза в 130 бп. Стоит отметить, что касательно отчислений в провизии по РСБУ и МСФО в 4к17 и 1к18Мы ожидаем противоречивых трендов из-за перехода на новые стандарты отчетности Базель III и МСФО 9. Капитал банка остается значительным; фокус на предложения по дивидендам. Коэффициент достаточности капитала первого уровня составил 10,7% (–10 бп м/м), а общий коэффициент достаточности капитала –14,9%. И хотя приведенные данные относятся только к «Сбербанку» и не включают прибыль за 2п17 по коэффициенту общего капитала 1-го уровня (его вклад составляет примерно 70 бп), мы считаем их достаточно сильными для того, чтобы подкрепить наши ожидания относительно повышения коэффициента дивидендных выплат до 40% по итогам 2017 г.

ВТБ Капитал Сбербанк - годовой прогноз по МСФО остается реалистичным

Сбербанк - годовой прогноз по МСФО остается реалистичным

Результаты за декабрь по РСБУ: ожидаемое влияние сезонного фактора

ROAE составил 18% за месяц и 22% за год. Вчера Сбербанк опубликовал финансовую отчетность за декабрь и полный год по РСБУ (без учета СПОД). Чистая прибыль ожидаемо для декабря снизилась – на 22% за месяц до 50 млрд руб., в первую очередь из-за сезонного роста операционных расходов. В то же время основной доход был хорошим (что также типично для декабря): ЧПД прибавил 9% за месяц и 8% за год, чистый комиссионный доход вырос на 4% и 12% соответственно. Маржа увеличилась до 6,9% в декабре (+50 б.п. за месяц), максимального месячного значения в 2017 г. Расходы выросли на 77% за месяц и 2% по итогам всего года, но оказались на 3% ниже, чем в декабре предыдущего года.

Рост розничных кредитов превзошел годовой прогноз. Стоимость риска за месяц составила всего 0,5% – одно из самых низких значений 2017 г. Банк продолжил расчистку портфеля, сократив долю просрочки еще на 10 б.п. до 2,4%. Объем корпоративных кредитов за месяц снизился на 0,9% из-за погашений в конце года и переоценки, за год он прибавил 5,8%, что укладывается в рамки годового прогноза менеджмента (плюс 5–7%). Розничные кредиты выросли на 1,8% месяц к месяцу и на 13,6% за год, что превышает годовую оценку менеджмента (плюс 10–12%). Однако по МСФО темпы роста могут оказаться чуть ниже из-за иностранных «дочек». Рост выдач в корпоративном сегменте за 2017 г. составил 25% относительно 2016 г., в розничном – 38%. Вклады населения прибавили 4,7% за месяц и 5,9% за год, депозиты юрлиц – соответственно 0,5% и 4,5%.

Наш годовой прогноз по МСФО остается реалистичным. За год банк заработал 674 млрд руб. чистой прибыли и показал рентабельность капитала 22%. Наш прогноз прибыли по МСФО за полный год составляет 747 млрд руб., что соответствует ROAE около 24%. В последние два года прибыль согласно международным стандартам превышала прибыль по РСБУ, и мы продолжаем считать наш годовой прогноз реалистичным. Для его выполнения банку надо заработать в 4 кв. около 170 млрд руб. чистой прибыли, что даже несколько меньше 178 млрд руб., которые банк получил за 4 кв. по РСБУ. Мы сохраняем позитивный взгляд на Сбербанк.

Уралсиб Сбербанк - среднесрочная перспектива

Сбербанк - среднесрочная перспектива

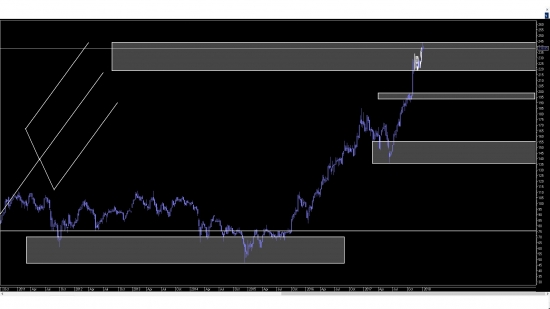

Среднесрочная перспектива предполагает фиксацию длинных позиций в диапазоне 248-260 рублей и коррекцию в область цен 147-171.

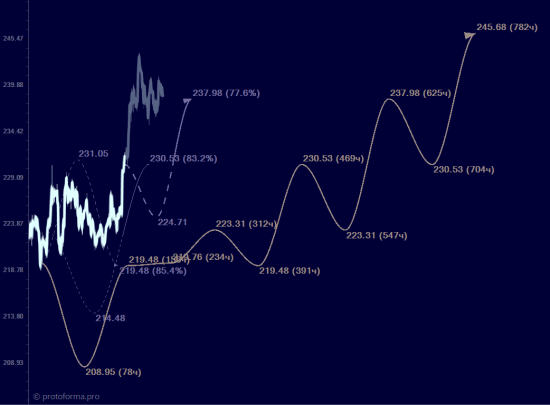

Внутридневная волновая динамика позволяет взять коррекцию перед финальным добоем

Для подписки на сигналы по Фондовому, валютному, опционному, криптовалютному рынкам обращаться в

skype:Snap4ug

telegram: Alexander Likhachev

* Сбербанк заморозил прибыль

* Сбербанк заморозил прибыль

* В декабре операционные расходы банка росли быстрее его доходов

* Сбербанк по итогам декабря заработал менее 50 млрд руб. чистой прибыли, следует из опубликованной отчетности банка. Этот результат оказался одним из худших в ушедшем году. На прибыльность банка повлиял резкий рост операционных расходов в конце года при стабильном уровне чистого дохода.

www.kommersant.ru/doc/3520900 Сбербанк заработал рекордную прибыль за 2017 год

Сбербанк заработал рекордную прибыль за 2017 год

Он воспользовался зачисткой крупных частных банков и ростом спроса населения на кредиты

www.vedomosti.ru/finance/articles/2018/01/16/747885-sberbank-rekordnuyu-pribil Сбербанк опубликовал сильные месячные и годовые результаты

Сбербанк опубликовал сильные месячные и годовые результаты

Сбербанк опубликовал хорошие результаты по РСБУ за декабрь/2017

Чистая прибыль банка в 2017 составила 674 млрд руб. (+35% г/г), что предполагает аннуализированный RoE 21,9%. Чистый процентный доход вырос на 7,7% г/г до 1 213 млрд руб., а чистый комиссионный доход увеличился на 12,5% до 355 млрд руб. Доходность активов выросла на 30 бп г/г до 5,4%. Отчисления в резервы выросли на 13,3% до 287 млрд руб., а аннуализированная стоимость риска составила 1,7% (против 1,6% годом ранее). Agrokor и Украина стали основными причинами роста отчислений в резервы, которые понадобились, несмотря на общее улучшение ситуации в экономике. Операционные расходы выросли всего на 2,2% — ниже уровня инфляции, что предполагает соотношение затраты/доход всего 32%. Корпоративный кредитный портфель увеличился на 5,8% г/г до 12 трлн руб., а розничные кредиты выросли на 13,6% до 4,9 трлн руб. В декабре банк заработал 49,9 млрд руб. чистой прибыли (+49% г/г; ROE 17,8%). Чистый процентный доход вырос на 8%; чистые отчисления в резервы упали в 2,5x раза, аннуализированная стоимость риска составила 0,5%. Операционные расходы снизились на 3%.

Сбербанк вновь опубликовал сильные месячные и годовые результаты, продолжив тренд, наблюдавшийся в предыдущие месяцы. Исторически последний месяц года оказывается не очень сильным для банка из-за ускорения операционных расходов, связанных с ростом расходов на персонал. Тем не менее Сбербанку удалось сократить операционные расходы г/г в декабре 2017, что является хорошим результатом. Сбербанк в настоящий момент торгуется с мультипликатором P/BV 2018П 1,3x и P/E 2018П 6,5x. Мы ожидаем, что совет директоров Сбербанка рекомендует дивиденды за 2017 в апреле в размере около 11,8 руб. на обыкновенную и привилегированную акцию, что предполагает доходности 4,9% и 6,1% соответственно.

АТОН

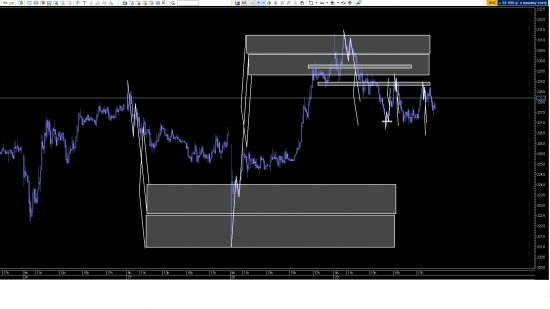

Ведение шорта Сбера. Тезисы.

1. Планировал закрыть при закреплении Сбера выше 24 400. Не закрепился ввиду отсутствия покупателей.

2. Некоторые индикаторы указывают на возможное обновление минимумов сегодняшнего дня.

3. Временной мысленный стоп по-прежнему на уровне 24 400.

4. Шорт будет закрыт в конце недели, даже если не будет достигнут стоп-лосс или тейк-профит. Нечего зря связывать деньги.

РС. Шорт, естественно, во фьюче.

buy_sell, напрашивается уход ниже 23900/23800. Если эта локальная поддержка не устоит, то должны думаю закрепиться в диапазоне 23400/23800 Сбербанк, ну так для околорыночных...

Сбербанк, ну так для околорыночных...

Ну что как я и писал на форуме, что сбер дойдет до примерно 250, все видели флаг? (вымпел) и все думают что знают как он работает?

Нет.

Уже давно все работает не так как вы учили.

Ну мучить долго не буду выложу скрины...

Месяц:

Ну и и интертрейд:

Более подробно:

Ну теперь как Я думаю, Вы поняли, что по сберу нужна коррекция...

З.Ы. разметку делал далеко до цены...( не верите, да и пох =) )

Кто (что) тормозит Сбер?! (2)

Кто (что) тормозит Сбер?! (2)

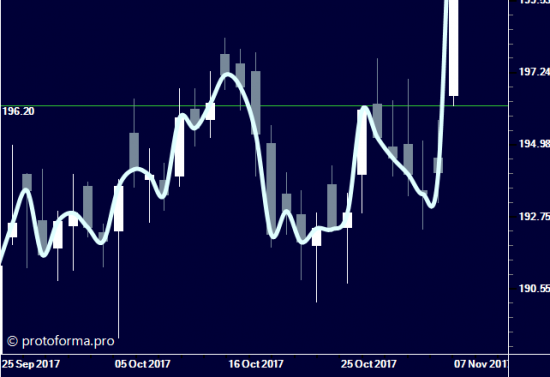

В предыдущем посте ( Кто (что) тормозит Сбер?! ) я обращал внимание на уровень СР коррекционной модели притяжения (МР) на месяцах 196.20. Реакция на него цены на дневном графике:

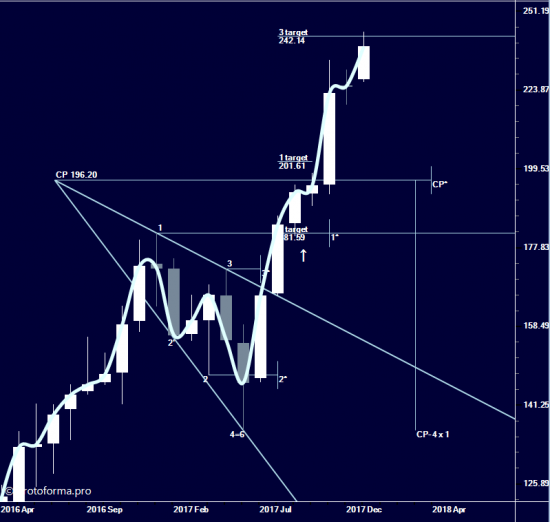

В моменте подошли к следующему значимому уровню этой модели, - 3-й цели 242.14:

К нему цена подошла пробив уровень НР 233.87 ЧМП (чистой модели притяжения, в глобальном движении она по тренду) на дневном графике:

В этом примере как нельзя лучше видно, что следствия старшего плана первичны, а на ключевых уровнях младших планов будут наблюдаться коррекции в «угоду» старшего плана.

И в таких случаях в моменте наблюдаются не доходы до целей, рассчитанных Экспертом ТА (время ещё есть):

При подготовке топика использовались расчёты с сайта protoforma.pro Ведение шорта Сбера. Тезисы.

Ведение шорта Сбера. Тезисы.

1. Планировал закрыть при закреплении Сбера выше 24 400. Не закрепился ввиду отсутствия покупателей.

2. Некоторые индикаторы указывают на возможное обновление минимумов сегодняшнего дня.

3. Временной мысленный стоп по-прежнему на уровне 24 400.

4. Шорт будет закрыт в конце недели, даже если не будет достигнут стоп-лосс или тейк-профит. Нечего зря связывать деньги.

РС. Шорт, естественно, во фьюче.

Сбербанк

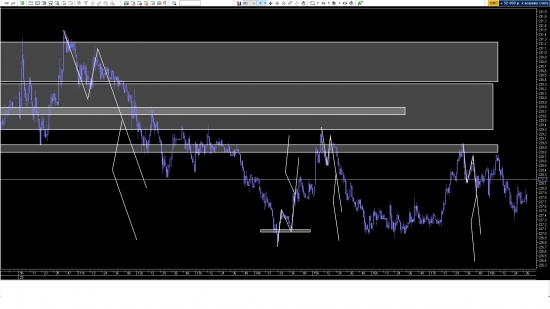

Недельный график, вилы Эндрюса

Есть на сбере волна, пока не ясно по ней ли пойдёт сбербанк,

ближе возможно будет понятно, хай по ней 20 февраля

jelezo, Так вот что тренд задает? вилы Эндрюса? )) Я то, простак, думал что прибыли Грефа.

Ignat, Наверное не Хрефа, а каждого из сотрудников в совокупности.

Сбербанк -чистая прибыль по РСБУ в 2017 году выросла на 30,4%, до 674,1 млрд руб

Сбербанк -чистая прибыль по РСБУ в 2017 году выросла на 30,4%, до 674,1 млрд руб

Чистая прибыль Сбербанка по РСБУ в 2017 году выросла на 30,4% г/г — до 674,115 миллиарда рублей без учета событий после отчетной даты.Рост прибыли банка за 2017 год с учетом СПОД (498,289 миллиарда рублей) составил 35,3%.

Чистый процентный доход банка увеличился относительно прошлого года на 7,7% и превысил 1,2 триллиона рублей. Главными драйверами роста данного показателя на протяжении года были снижение процентных ставок по привлеченным средствам клиентов и рост розничного кредитного портфеля.

Ключевые факты декабря:

- В декабре банк заработал 49,9 млрд руб. чистой прибыли.

- Рекордный объем выданных кредитов – около 1,8 трлн руб. юридическим лицам и более 270 млрд руб. физическим лицам. Всего за год клиентам выдано 13,5 трлн кредитов – на 27% больше, чем за 2016 год.

- Снижение операционных расходов к декабрю 2016 года. В результате рост операционных расходов за год составил 2,2%, что ниже годового темпа инфляции.

- Снижение объема просроченной задолженности на 15,8 млрд руб. и доли просроченной задолженности в кредитном портфеле на 0,1 п.п. до 2,4%.

пресс-релиз

Ну вот смотрю вроде начинает рынок стабилизироваться.Так глядишь к закрытию выйдем к результату по открытию.

Ну вот смотрю вроде начинает рынок стабилизироваться.Так глядишь к закрытию выйдем к результату по открытию.

Дмитрий Марченко, возможно. Больших продаж мы пока не наблюдаем, наблюдаем довольно вялую проторговку, больше похожую на умеренный фикс профита, чем на медвежью атаку. На следующей неделе надеюсь будет ясность ;)

Geist, честно говоря я был бы рад цене 220 или пониже что бы в портфель подобрать Сбера.

236 и привет 220 )

Дурдин Артем, торопиться не надо ©

Geist, я так предполагаю что это откат к следующему забегу до 250.

My Shadow, У них традиция с 2014 года в январе месяце начинать рассказывать об санкциях и об списках которые то ли законченные то ли не закончены.Вы покажите эти списки а то кто то кому-то сказал по секрету что об этом теперь говорят все.

Дмитрий Марченко, прибавьте к этим слухам данные по максимальному оттоку капитала с фонды за прошлый год, и то что мы фактически проигнорировали трампо-ралии во всем мире. Хотя я ни на чем не настаиваю.

My Shadow, поддерживаю вас

Сбербанк - факторы роста и падения акций

- Сбербанк перешел на выплату дивидендов 50% от прибыли начиная с 2020 года (08.03.2021)

- Могут платить больше 50% от чистой прибыли. Высокий ROE и высокая достаточность капитала. (20.10.2023)

- Замедление кредитования в стране снижает рост кредитного портфеля и соответственно процентных доходов Сбера. (20.10.2023)

- Ипотека - основа розничного кредитного портфеля. Средние сроки ипотечного кредита в среднем выросли за последние год на 10 лет - вырос риск, что со временем могут начаться проблемы с выплатой. (20.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций