| Число акций ао | 21 587 млн |

| Число акций ап | 1 000 млн |

| Номинал ао | 3 руб |

| Номинал ап | 3 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 6 990,6 млрд |

| Опер.доход | 3 428,0 млрд |

| Прибыль | 1 508,6 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | 4,6 |

| P/B | 1,1 |

| ЧПМ | 6,0% |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Сбербанк Календарь Акционеров | |

| 14/05 отчёт РПБУ за апрель 2024 года | |

| 11/06 отчёт РПБУ за май 2024 года | |

| 21/06 ГОСА СБЕРБАНК | |

| 10/07 SBER: последний день с дивидендом 33,3 руб | |

| 10/07 SBERP: последний день с дивидендом 33,3 руб | |

| 11/07 SBER: закрытие реестра по дивидендам 33,3 руб | |

| 11/07 SBERP: закрытие реестра по дивидендам 33,3 руб | |

| Прошедшие события Добавить событие | |

Сбербанк акции

-

КИТ Финанс: открываем парную идею в бумагах Сбера и Мосбиржи

КИТ Финанс: открываем парную идею в бумагах Сбера и Мосбиржи💡Новая идея

Открываем парную идею: Long #SBER и Short #MOEX

1️⃣Long Сбер

Текущая цена ₽310

Целевой ориентир ₽3312️⃣Short Мосбиржа

Текущая цена ₽229

Целевой ориентир ₽216📌В данный момент наблюдается отклонение статического спрэда в акциях Мосбиржи относительно Сбера. Спрэд Мосбиржа/Сбербанк находится на границе 2-х стандартных отклонений от медианного значения. Такое отклонение наблюдалось за последние 5 лет только 2 раза, после чего Сбер показывал опережающую динамику относительно акций Мосбиржи.

🤚С фундаментальной точки зрения высокий уровень процентных ставок уже отражен в цене акций Мосбиржи. Ее акции торгуются по P/E=8,4x с P/E to Growth=0,3, а акции Сбера по P/E=4,4x с P/E to Growth=0,26. При этом див. доходность Сбера находится на уровне 10-11%, против 6-7% у Мосбиржи.

🗣Мнение: шорт Мосбиржи до уровня ₽216 и одновременно лонг в акциях Сбербанка, с потенциалом роста до ₽331, делая ставку на возврат спрэда к границе 1-ого стандартного отклонения от медианного значения.

#КИТовые_идеи

Авто-репост. Читать в блоге >>> Сбер пойдет точно также как и весь рынок вниз 180-140 при текущих условиях ужесточения регулирования кредитования

Сбер пойдет точно также как и весь рынок вниз 180-140 при текущих условиях ужесточения регулирования кредитования

Ну а если рецессию забабахают к концу года то и ниже можно будет посмотреть вообще в идеале по 52-60 взять Сбер от текущих

Лямов на 20 000 000 взять Сбера чтобы сделать 90 000 000 — 120 000 000 чтобы нормально было

Прибыль Сбера может увеличиться за 2024 год примерно на 6-10% - Атон

Прибыль Сбера может увеличиться за 2024 год примерно на 6-10% - Атон

Сбер опубликовал выборочные результаты за 1К24 по МСФО

В 1-м квартале 2024 чистый процентный доход банка составил 700 млрд рублей (+10,2% по сравнению с аналогичным периодом прошлого года), чистый комиссионный доход составил 184 млрд рублей (+7,6% к прошлогоднему показателю). Операционные расходы составили 228 млрд рублей (+25% г/г), чистая прибыль достигла 397,4 млрд рублей (+11,2% г/г), а RoE — 24,2%. Розничные кредиты выросли на 2,5% с начала года, корпоративные — на 0,2%. Стоимость риска снизилась до 0,5% (-60 б.п. относительно конца 1-го квартала 2023). Доля неработающих кредитов составила 3,5%, что на 10 б.п. выше, чем на конец 4-го квартала 2023. Коэффициент достаточности капитала Н20.0 группы достиг 14,2% (+50 б.п. кв/кв), что выше целевого значения 13,3%, представленного в стратегии группы. Тем не менее мы ожидаем, что показатель снизится после выплаты дивиденда.

Ключевые итоги конференц-звонка: 1) «Сбер» повысил свой прогноз по темпам роста ВВП России на 2024 год до 2,8% с 1,7% ранее, прогноз по инфляции был снижен до 4-5% (с 5-7%). 2) Прогнозы по собственным результатам «Сбера» пока остаются без изменений: RoE — 22% или выше, чистая процентная маржа — 5,7% или выше. Возможно, банк скорректирует их после 2-го квартала 2024.

Авто-репост. Читать в блоге >>> Чистая прибыль Сбера лучше прогноза, но впереди снижение маржи

Чистая прибыль Сбера лучше прогноза, но впереди снижение маржи

Сбербанк отчитался за 1-ый квартал по МСФО.Чистая прибыль выросла на 11,3%, то есть 8,8 рублей на акцию (2,8% доходности от текущих) для дивидендов по итогам 2024 года уже заработали.

Рентабельность капитала осталась на высоком уровне 24,2%, а достаточность Н20.0 составила 13,9% (для выплаты дивидендов в 50% от чистой прибыли нужно больше 13,3%).

Авто-репост. Читать в блоге >>> Результаты Сбера сильные, но ожидаемые - Финам

Результаты Сбера сильные, но ожидаемые - Финам

Сбер, ведущий российский кредитор, представил финансовые результаты по МСФО за 1-й квартал и 2024 г. Чистая прибыль увеличилась на 11,3% г/г до 397,4 млрд руб., при рентабельности капитала на довольно высоком уровне 24,2%.

Авто-репост. Читать в блоге >>> Сбербанк События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

Сбербанк События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

2. Содержание сообщения

2.1

Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг:

Сокращенные результаты МСФО 1 квартал 2024 года

Сбербанк (далее – «Группа» или «Сбер») опубликовал промежуточную обобщенную консолидированную финансовую отчетность в соответствии с международными стандартами финансовой отчетности (МСФО) (далее – «отчетность») за 1 квартал 2024 года и по состоянию на 31 марта 2024 года....

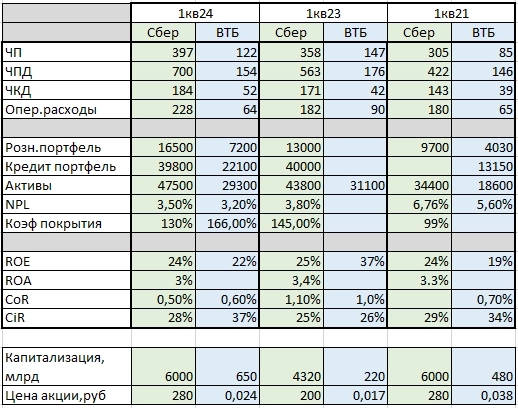

Авто-репост. Читать в блоге >>> ВТБ против Сбера - 1кв2024

ВТБ против Сбера - 1кв2024

из сравнительного анализа ВТБ со Сбером следует, что ВТБ заметно переоценен.

Сбер вернулся к капе уровеня 1кв2021, а ВТБ стоит на 30-40% выше значений своей капы на тот период.

Т.е текущая цена акции должны быть на уровне 0,0175-0,0180 руб, что соответствует ценам последней допки в 2023

Предстоящий обратный сплит должен «помочь» менеджменту приблизить биржевую цену к более реальной цене

Психологически легче двигаться с 240 на 180 руб/акц, чем с 0,024 на 0,018

Ну и главное там надо будет преодолеть сопростивление участников последней допки.

Если дивы будут в районе 80млн, то при капе 480млрд ДД составит 16% — текущая ставка ЦБ

капа 480 соответствует цене 0,018 руб/акц

Собственно цель понятна.

После обраатного сплита скорее всего может быть кратковременный рост

Исхожу из этого расклада

Авто-репост. Читать в блоге >>>

Акции Сбера к концу года могут вырасти до 320 рублей — Freedom Finance GlobalСегодня одновременно с умеренно растущим фондовым рынком растут...

stanislava, к концу года???недавно на 316 ходили, чуть план годовой не выполнили видать) К концу июня надо напомнить будет вам про ваш прогноз)

И красиво так расписано, как бы всё хорошо, но нет... Акции Сбера к концу года могут вырасти до 320 рублей - Freedom Finance Global

Акции Сбера к концу года могут вырасти до 320 рублей - Freedom Finance Global

Сегодня одновременно с умеренно растущим фондовым рынком растут показывают обыкновенные акции Сбербанка, подорожавшие на 0,42% до 309,7 руб. за акцию.

Сбербанк, согласно опубликованной сегодня утром финансовой отчётности по МСФО в 1 квартале 2024 года увеличил чистую прибыль в годовом выражении на 11,3% до 397,4 млрд руб. Этот показатель, хотя немного, но превысил прогноз консенсуса аналитиков, ожидавших чистую прибыль банка не выше 397 млрд руб. Причиной роста чистой прибыли банка в 1 квартале 2024 года стал рост процентных и комиссионных доходов банка, а также умеренные темпы роста операционных расходов.

Чистый процентный доход банка в 1 квартале составил 699,9 млрд руб., что оказалось выше показателя аналогичного периода прошлого года на 24%. Чистый комиссионный доход Сбербанка за 1 квартал составил почти 184,1 млрд руб., что на 7,6% превысило результат аналогичного квартала 2023 года.

Показатели рентабельности капитала (возврата на капитал) и рентабельности активов банка немного снизились в 1 квартале по сравнению с аналогичным периодом 2023 года, однако это в условиях высоких процентных ставок и доначисления резервов является вполне нормальным явлением.

Авто-репост. Читать в блоге >>>

Жестче

Жестче

⚙️ Банк России повышает с 1 июля 2024 года надбавки к коэффициентам риска по необеспеченным потребительским кредитам и устанавливает надбавки по автокредитам

Мера направлена на ограничение долговой нагрузки граждан, накопление макропруденциального запаса капитала и повышение устойчивости банков в случае роста потерь по потребительским кредитам.

t.me/centralbank_russia/1732

Авто-репост. Читать в блоге >>> Рынок будет ждать снижения ставки следом пойдет вниз за ставкой также и валюта буксует с сентября 2023 года

Рынок будет ждать снижения ставки следом пойдет вниз за ставкой также и валюта буксует с сентября 2023 года

Акции также как остановили повышение все встало вы посмотрите по широкому рынку акций

именно сентябрь 2023 года стал разворотным сейчас ждем снижения ставки и следом акций

до Осени кроме вкладов и фондов денежного для больших денег ничего не придумаешь

Если забубенят общемировую рецессию буду брать CNY RUB по 9-8 руб отскок к 16-20 и вот потом можно и в акции Сбербанк – Прибыль рсбу 1 кв 2024г: 363,985 млрд руб/ Прибыль мсфо 1 кв 2024г: 397,4 млрд руб

Сбербанк – Прибыль рсбу 1 кв 2024г: 363,985 млрд руб/ Прибыль мсфо 1 кв 2024г: 397,4 млрд рубСбербанк – рсбу / мсфо

21 586 948 000 обыкновенных акций = 6,659.14 трлн руб

1 000 000 000 привилегированных акций = 309,100 млрд руб

www.sberbank.com/ru/investor-relations/share-profile

Капитализация на 26.04.2024г: 6,968.24 трлн руб = P/BV 1,12 (мсфо 2023)Капитал 1 уровня — мсфо 2023г: 6,247.8 трлн руб (13,5%)

Капитал 1-го уровня — мсфо 1 кв 2024г: 6,557.0 трлн руб (13,8%)

www.sberbank.com/common/img/uploaded/files/info/2024_q1_xevivhwo_.pdf стр.6Общий долг на 31.12.2020г: 28,255.02 трлн руб/ мсфо 30,969.5 трлн руб

Общий долг на 31.12.2021г: 32,450.55 трлн руб/ мсфо 35,581.7 трлн руб

Общий долг на 31.12.2022г: 34,763.45 трлн руб/ мсфо 36,085.6 трлн руб

Общий долг на 31.12.2023г: 43,976.39 трлн руб/ мсфо 45,722.8 трлн руб

Общий долг на 31.03.2024г: _________ трлн руб/ мсфо 46,200.9 трлн рубПроцентные доходы 2022г: 3,388 33 трлн руб/ мсфо 3,304.5 трлн руб

Процентные доходы 1 кв 2023г: 869,217 млрд руб/ мсфо 859,7 млрд руб

Процентные доходы 2023г: 4,292.97 трлн руб/ мсфо 4,217.5 трлн руб

Авто-репост. Читать в блоге >>>

Сбер приятно удивил отчетом за 1 квартал. Стоит ли покупать акции под дивиденды? Я уже привык к тому, что цифры в отчетах Сбера по МСФО и РСБ...

Влад | Про деньги,

Есть большие подозрения что если купить

GLDRUB_TOM smart-lab.ru/gr/MOEX.GLDRUB_TOM или

ETF ВИМ Золото smart-lab.ru/forum/VTBG

то оно к Апрелю 2025 вырастет больше чем на 11%… Сбер приятно удивил отчетом за 1 квартал. Стоит ли покупать акции под дивиденды?

Сбер приятно удивил отчетом за 1 квартал. Стоит ли покупать акции под дивиденды?

Я уже привык к тому, что цифры в отчетах Сбера по МСФО и РСБУ практически не отличаются, поэтому отчет Сбера за 1 квартал стал для меня приятным сюрпризом.

✔️✔️ Чистая прибыль = 397,6 млрд руб. (по РСБУ = 364 млрд руб., за 1 кв. 2023 = 357,2 млрд руб., за 4 кв. 2023 = 359,8 млрд руб.)

✔️ Чистые процентные доходы (после вычета резервов) = 652,2 млрд руб. (за 1 кв. 2023 = 498,4 млрд руб., за 4 кв. 2023 = 686,4 млрд руб.)

✔️ Чистые комиссионные доходы = 184,1 млрд руб. (за 1 кв. 2023 = 171,1 млрд руб., за 4 кв. 2023 = 210,4 млрд руб.)

Резервы чуть меньше, чем я прогнозировал, но разовых статей в отчете нет, это «чистая» чистая прибыль нашей лучшей компании на рынке.

💸 Дивиденды

Сбербанк выплатит дивидендами 33,3 руб. на 1 акцию. Дивидендная доходность 10,7% к текущей цене. Дата закрытия реестра — 11 июля.

За первые 3 мес. 2024 года Сбер уже заработал 8,8 руб. дивидендами. Если Сбер продолжит в том же темпе, то выйдет на 35,2 руб. дивидендами по итогам 2024 года.

Авто-репост. Читать в блоге >>> Банк России повышает макропруденциальные требования по необеспеченным потребительским кредитам и устанавливает требования по автокредитам

Банк России повышает макропруденциальные требования по необеспеченным потребительским кредитам и устанавливает требования по автокредитам

Банк России повышает с 1 июля 2024 года надбавки к коэффициентам риска по необеспеченным потребительским кредитам и устанавливает надбавки по автокредитам. Мера направлена на ограничение долговой нагрузки граждан, накопление макропруденциального запаса капитала и повышение устойчивости банков в случае роста потерь по потребительским кредитам.

cbr.ru/press/pr/?file=638497333636376853FINSTAB.htm

Авто-репост. Читать в блоге >>> Вон Япония не стала поднимать ставку ну и что ена валица и валица

Вон Япония не стала поднимать ставку ну и что ена валица и валицаВсе ЦБ под одним покрывалом это ФРС

Сбер: I квартал в рамках ожиданий, прогнозы могут быть улучшены летом

Сбер: I квартал в рамках ожиданий, прогнозы могут быть улучшены летомЗа I квартал банк заработал 397 млрд руб., что оказалось ожидаемо чуть выше результата по РСБУ (364 млрд руб.).

🔸Чистая процентная маржа (NIM) снизилась в I квартале до 5,88% против рекордной маржи 6,26% в IV кв. Однако уровень NIM всё равно остаётся выше докризисного 2021 г. (5,4%) и по итогам 2024 г. Сбербанк подтвердил свой прогноз на уровне более 5,7%.

🔸Уровень COR остался на низком уровне (0,5%), хотя по итогам года банк ждёт показатель в диапазоне 1–1,1%.

По итогам 2024 г. мы по-прежнему ожидаем, что Сбербанк сможет удержать прибыль на уровне 1,5 трлн руб., несмотря на возможный рост отчислений в резервы и снижение процентной маржи.

📍При этом Сбер заявил, что рассмотрит возможность улучшения прогноза финпоказателей на 2024 год по итогам II квартала – и это позитивный сигнал для инвесторов.

Сохраняем рекомендацию «покупать» с целевой ценой акции на ближайшие 12 месяцев – 342 руб. (потенциал роста 10%), дивдоходность 10,8%, последний день для покупки акций с дивидендом – 10 июля 2024 г. #SBER

Авто-репост. Читать в блоге >>> Сбер изучает возможность перевода заблокированных активов на отдельное юрлицо — вице-президент банка Тарас Скворцов

Сбер изучает возможность перевода заблокированных активов на отдельное юрлицо — вице-президент банка Тарас Скворцов

Сбербанк рассматривает возможность перевода заблокированных активов на отдельное юрлицо, обсуждает эту опцию с регулятором, сообщил старший вице-президент, руководитель блока «Финансы» банка Тарас Скворцов.

www.interfax.ru/business/957928

Сбер создавал по наиболее проблемным заблокированным активам стопроцентный резерв, который может быть распущен при выделении активов, что окажет положительное влияние на прибыль и на капитал.

«У нас, конечно же, есть заблокированные активы. В рамках этого закона, который дает нам еще одну возможность их урегулировать вот таким образом, которая прописана в законе, мы именно эту возможность и прорабатываем», — добавил Скворцов, не назвав общий объем заблокированных активов.

t.me/reuters_ru

Авто-репост. Читать в блоге >>>

Акции Сбера на фак показали)

SBakur, фаллический символ плодородия + выходим из ретроградного меркурия — надо брать

Сбербанк - факторы роста и падения акций

- Сбербанк перешел на выплату дивидендов 50% от прибыли начиная с 2020 года (08.03.2021)

- Сбербанк вышел в прибыль в октябре 2022 года и может выплатить дивиденды уже в 2023 году (27.11.2022)

- Рекордная прибыль в 2023 году и ожидаемый рекордный дивиденд. (20.10.2023)

- Могут платить больше 50% от чистой прибыли. Высокий ROE и высокая достаточность капитала. (20.10.2023)

- Замедление кредитования в стране снижает рост кредитного портфеля и соответственно процентных доходов Сбера. (20.10.2023)

- Рост процентных ставок может снизить чистую процентную маржу и соответственно прибыль Сбера в следующем году. (20.10.2023)

- Ипотека - основа розничного кредитного портфеля. Средние сроки ипотечного кредита в среднем выросли за последние год на 10 лет - вырос риск, что со временем могут начаться проблемы с выплатой. (20.10.2023)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций