15.06.2017|02:55| ФРС обозначила планы по сокращению баланса

Федеральная резервная система США в среду повысила свои процентные ставки и представила подробности своего плана по сокращению портфеля активов в ее держании, составляющего 4,5 трлн долларов США.

Руководители ФРС заявили о своем решении повысить ставку по федеральным фондам на четверть процентного пункта до диапазона 1-1,25%. Они также запланировали еще одно повышение ставки в текущем году, при условии, что экономические показатели будут соответствовать их ожиданиям.

С момента заседания ФРС в начале мая экономика США подавала противоречивые сигналы относительно перспектив занятости и инфляции. Устойчивый рост числа рабочих мест способствовал снижению безработицы до уровней, которые оказались ниже ожидаемых. В мае безработица в США составила 4,3%. При этом темпы роста цен неожиданно замедлились.

В заявлении, опубликованном в среду после заседания, руководители ФРС отметили, что они «внимательно отслеживают ситуацию с инфляцией».

Руководители также представили свои планы по сокращению своих владений в казначейских облигациях и ипотечных ценных бумагах в соответствии с принципами, изложенными в 2014 года. Впрочем, они точно не сказали, когда начнется этот процесс. Центральный банк перестал увеличивать свой баланс более трех лет назад, но он реинвестировал выручку от погашения активов, чтобы их объем оставался неизменным.

ФРС планирует начать сокращение баланса путем погашения небольшого объема казначейских облигаций, на сумму 6 млрд долларов в месяц, и ипотечных ценных бумаг на сумму 4 млрд долларов в месяц. Каждый квартал этот объем будет увеличиваться. Таким образом, ФРС обозначила скорость сокращения баланса. Темпы сворачивания, в конце концов, достигнут максимума в 30 млрд долларов в месяц для облигаций и 20 млрд долларов в месяц для ипотечных бумаг.

Реинвестирование помогало поддерживать долгосрочные процентные ставки на низком уровне, а отказ от реинвестирования подтолкнул бы долгосрочные ставки вверх. Согласно данным FTN Financial, ФРС совершала покупки ипотечных бумаг в этом году в объеме около 24 млрд долларов в месяц и гособлигаций на сумму 17,5 млрд долларов.

По словам ФРС, «все участники» подтвердили свои принципы в отношении сокращения баланса. «В настоящее время комитет ожидает, что реализация программы нормализации баланса начнется в этом году при условии, что экономика в целом будет демонстрировать ожидаемую динамику», — заявил комитет.

Действия ФРС в среду стали последним испытанием экономики на способность самостоятельного развития в то время, когда центральный банк сворачивает чрезвычайные меры стимулирования. Эти меры осуществлялись путем последовательных покупок облигаций в целях стимулирования расходов домохозяйств и компаний после финансового кризиса 2008 года.

Вмести с решением о повышении ставок действия властей сигнализируют об их уверенности, что экономика продолжит расти, а ситуация на рынке труда будет оставаться позитивной после того, как центральный банк откажется от поддержки.

Власти понизили свои прогнозы для инфляции в этом году, хотя они по-прежнему ожидают, что годовая инфляция достигнет целевого уровня в 2% к концу 2018 года. Теперь они ожидают, что базовая инфляция в этом году составит 1,7% против 1,9% согласно мартовскому прогнозу.

Власти также отказались от своего прогноза по безработице, составляющего 4,3% в конце 2017 года. Теперь они ожидают, что в конце 2018 года и в 2019 году безработица составит 4,2% против 4,55 согласно мартовскому прогнозу. В долгосрочной перспективе безработица вырастет до 4,6% против 4,7% согласно мартовскому прогнозу.

Власти также опубликованы свои прогнозы для экономики и траектории процентных ставок. Согласно срединному прогнозу, в ставках по федеральным фондам почти не ожидается изменений по сравнению с мартовским прогнозом. Теперь ожидается, что краткосрочные ставки к концу 2018 года составят 2,0%-2,25%, что подразумевает еще три повышения ставки на четверть процентного пункта в следующем году, и 2,75%-3% в конце 2019 года, что подразумевает еще три повышения на четверть процентного пункта.

Эти прогнозы могут измениться, и они отражают то, как менялись мнения руководителей ФРС. За последние недели власти говорили, что они видят возможность для повышения ставок ввиду улучшения перспектив для экономики и смягчения финансовых условий. Они также отвергли слабость инфляции как временное явление.

Президент Федерального резервного банка Миннеаполиса Нил Кашкари в среду проголосовал против решения, так как он бы хотел оставить ставки без изменений.

Центральный банк удерживал ставки без изменений смарта этого года, когда они были повышены на четверть процентного пункта до диапазона 0,7%-1%. Это было третье повышение с июня 2006 года. С конца 2008 года ФРС удерживала ставки около нулевого уровня почти до конца 2015 года, прежде чем поднять их в конце 2015 года и в конце 2016 года.

Повышение ставки в среду широко ожидалось инвесторами и аналитиками. Но пока не ясно, как ФРС планирует действовать позднее в этом году.

| Число акций ао | 21 587 млн |

| Число акций ап | 1 000 млн |

| Номинал ао | 3 руб |

| Номинал ап | 3 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 6 880,3 млрд |

| Опер.доход | 4 510,3 млрд |

| Прибыль | 1 661,3 млрд |

| Дивиденд ао | 34,84 |

| Дивиденд ап | 34,84 |

| P/E | 4,1 |

| P/B | 0,9 |

| ЧПМ | 6,1% |

| Див.доход ао | 11,4% |

| Див.доход ап | 11,4% |

| Сбербанк Календарь Акционеров | |

| 10/02 SBER - РПБУ январь 2026 г. | |

| 26/02 SBER - МСФО 2025 г. | |

| Прошедшие события Добавить событие | |

Сбербанк акции

ао: 304.62₽ +0.27%ап: 304.49₽ +0.36%

-

Алексей, Там все, санкции новые то ли одобрили, то ли собираются одобрить. Почитайте — вчера в сша было голосование по этому поводу.

Алексей, Там все, санкции новые то ли одобрили, то ли собираются одобрить. Почитайте — вчера в сша было голосование по этому поводу.

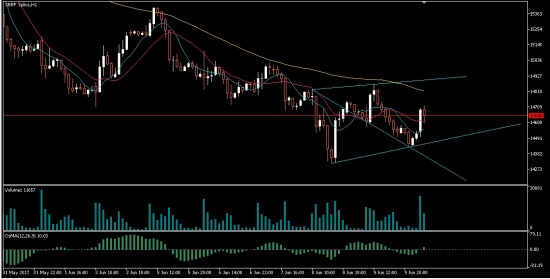

Алексей, беда в том, что это уже второй гэп получается)) первый был во вторник

Алексей, беда в том, что это уже второй гэп получается)) первый был во вторник Алексей, Все падает. Против нас санкции, вот все и падает. Отсечка по Т+2 была 9 июня.

Алексей, Все падает. Против нас санкции, вот все и падает. Отсечка по Т+2 была 9 июня.

Отсечка все таки сегодня, просто исходя из правила Т+2 происходила в пятницу, 9 июня (вернее, при желании, купить их надо было 09.06.17)

Отсечка все таки сегодня, просто исходя из правила Т+2 происходила в пятницу, 9 июня (вернее, при желании, купить их надо было 09.06.17)

Вот и верь в Сбербанк

Вот и верь в Сбербанк

По итогам дня, видимо, дивидендный гэп Сбера станет равен самому дивиденду.

На будущее, заложу в инструменты работы вместо покупки акций для дивидендов — шортить их для откупа после отсечки, так меньше по факту потеря, да и профит ощущаем сразу, не надо ждать зачисления дивидендов.

А ведь была такая надежда, что гэп будет меньше.

Век живи — век учись… Марэк, да, я тоже об этом думал, поскольку дешевеют кредиты всех форм и спрос на них повышается. Как раз 16-го ЦБ понизит ставку на 25 б.п. или на 50 б.п. Скорее всего если ФРС 14-го повысит ставку, то Цб понизит на 25 б.п. как в марте. Инвестиционную длинную позицию теоретически можно открывать, потому что и на ММВБ давно просится какая-то коррекция и цены на нефть не сказать, что на лоях, но не на хаях, есть куда расти. Но поведение бумаги предыдущую неделю меня смущает, она явно смотрит вниз. Даже дивэп не закрыли и на 2/3, небольшой отскок и снова 145,5. Поэтому пока что наверное на заборе посижу и посмотрю на движение цены.

Марэк, да, я тоже об этом думал, поскольку дешевеют кредиты всех форм и спрос на них повышается. Как раз 16-го ЦБ понизит ставку на 25 б.п. или на 50 б.п. Скорее всего если ФРС 14-го повысит ставку, то Цб понизит на 25 б.п. как в марте. Инвестиционную длинную позицию теоретически можно открывать, потому что и на ММВБ давно просится какая-то коррекция и цены на нефть не сказать, что на лоях, но не на хаях, есть куда расти. Но поведение бумаги предыдущую неделю меня смущает, она явно смотрит вниз. Даже дивэп не закрыли и на 2/3, небольшой отскок и снова 145,5. Поэтому пока что наверное на заборе посижу и посмотрю на движение цены. Auximen, Если тебе интересна акция, то какая принципиальная разница почем ее покупать, по 145 или по 142 руб. — разница всего 2%.

Auximen, Если тебе интересна акция, то какая принципиальная разница почем ее покупать, по 145 или по 142 руб. — разница всего 2%.

Начинай покупать сейчас и растяни заявки до твоих 142 руб.

Не призываю, просто высказал своё вью.

p.s. Любое понижение ставки ЦБ РФ дает плюс к прибыли российским банкам.

Помнится, Костин в 2016г. высказался даже более конкретно: «Понижение ставки на 1% увеличивает годовую прибыль ВТБ на 23 млрд руб.

Я так понимаю, что у Сбера, в таком случае она увеличивется еще больше.

13.06.17 HSBC: сокращение ключевой ставки на 25 б.п. поможет доллару упасть до 55 рублей

В пятницу этой недели (16 июня) Совет директоров Банка России принимает решение по ключевой ставке (текущее значение 9.25%). Среди опрошенных агентством Bloomberg экномистов, 9 респондентов ожидают снижение ставки на 50 базисных пунктов, 12 прогнозируют сокращение ключевой ставки на 25 базисных пунктов и 2 эксперта вообще не ожидают изменений.

Аналитики HSBC прогнозируют сокращение ключевой ставки на 50 б.п. (0.5%), но предупреждают, если ЦБ примет решение снизить ключевую ставку на 25 базисных пунктов, это окажет поддержку курсу российской валюты, так как такое решение станет сигналом политики «сильного рубля». В этом случае курс снизится до 55 рублей за доллар, что для валюты США станет новым годовым минимумом, ну а для рубля, соответственно, максимумом.

Если же Банк Росии в соответствии с ожиданиями экспертов HSBC снизит ключевую ставку на 50 б.п. (0.5%), то такое решение стимулирует некоторое незначительное ослабление курса рубля. Доллар США может быть уязвимым к дальнейшему снижению после заседания ФРС

Доллар США может быть уязвимым к дальнейшему снижению после заседания ФРС

13 июня 2017

Доллар США ослаб до начала текущей сессии. По мнению CBA, валюта США уязвима к дальнейшему снижению на этой неделе. Ожидается, что в четверг ФРС повысит диапазон для ключевой процентной ставки на 25 базисных пунктов, до 1%-1,25%. Однако, ФРС, вероятно, понизит свои прогнозы относительно базового индекса цен на личное потребление (PCE), что может оказать давление на доллар. Также есть риск, что ФРС понизит свой долгосрочный прогноз относительно срединного уровня для процентных ставок, добавляют в CBA. Очередное заседание ФРС может иметь крайне важные последствия для финансового сектора

Очередное заседание ФРС может иметь крайне важные последствия для финансового сектора

12.06.2017

Заседание Федеральной резервной системы, которое состоится в этом месяце, возможно, станет одним из важнейших для акций финансовых компаний за последние несколько лет.

Мало кто сомневается в том, что ФРС повысит процентные ставки, – это станет благом для многих крупных банков. Важнее то, что именно ФРС скажет о сокращении своего баланса, которое может произойти в этом году.

В настоящее время ФРС владеет казначейскими облигациями на сумму 2,5 трлн долларов и ипотечными ценными бумагами на 1,8 трлн долларов – это наследие многочисленных раундов количественного смягчения. Центробанк поддерживал стабильный уровень, регулярно инвестируя в новые ценные бумаги по мере погашения старых. Как ожидают аналитики, ФРС сообщит новые подробности о постепенном выходе из этих повторных инвестиций, что позволит выверенным темпом сокращать баланс.

Это может стать новым стимулом для роста уже подорожавших акций финансового сектора, которые подскочили в конце прошлой недели после нескольких месяцев стагнации.

В рамках текущего цикла ужесточения политики ФРС повышала краткосрочные процентные ставки, оставляя долгосрочные на низком уровне. В чистом виде эффект для многих банков, в особенности крупных, был положителен, поскольку многие из их кредитов привязаны к краткосрочным ориентирным ставкам вроде Libor.

Однако банки хотят получать более высокий доход и от долгосрочных активов, в том числе ипотечных кредитов, кредитов на покупку недвижимости и ценных бумаг, обеспеченных ипотекой. Это особенно актуально для региональных кредитных банков, а из числа крупных игроков – для Wells Fargo.

Еще сильнее в росте долгосрочных процентных ставок заинтересованы компании по страхованию жизни, которые владеют массой долгосрочных активов для обеспечения своих будущих обязательств.

Если ФРС начнет сокращать свою базу активов, ей придется сокращать и взятые на баланс обязательства, в том числе избыточные резервы, которые коммерческие банки хранят в центральном банке, напоминает аналитик FTN Financial Джим Фогель. Это позволит банкам перенести большую часть ресурсов в высокодоходные финансовые инструменты.

Конечно, резкий рост долгосрочных процентных ставок может навредить банкам, так как сократит спрос на ипотечные кредиты и может дестабилизировать рынок ценных бумаг, обеспеченных ипотекой. Но ФРС намерена избежать такого развития событий за счет постепенного снижения объема выкупа.

Хотя ФРС и ранее заявляла о намерении сократить баланс, долгосрочные процентные ставки с начала года снижались, а акции банков, которые резко росли в конце 2016 года, отставали от широкого рынка. Это говорит о том, что ослабевший оптимизм в отношении инфляции и экономического роста затмил ожидания инвесторов в отношении роста долгосрочных ставок.

Тем не менее уход с рынка крупного государственного игрока явно повлечет за собой рост долгосрочных ставок. Акции финансового сектора, которые уже сильнее других выигрывают от ужесточения денежно-кредитной политики, могут получить новый импульс для роста.

Дивиденды Сбербанк и НЛМК

Кто-нибудь знает почему депозитарные расписки Сбербанка и НЛМК торгуются сегодня на LSE без дивидендного гэпа?

alexander_PhD, дело в том, что фактическая отсечка на мосбирже на 2 дня раньше из-за режима T+2.

А реальная дата закрытия реестра 14.06.

Смотри тутнаверху есть календарь

Дивиденды Сбербанк и НЛМК

Дивиденды Сбербанк и НЛМК

Кто-нибудь знает почему депозитарные расписки Сбербанка и НЛМК торгуются сегодня на LSE без дивидендного гэпа? Я создал синтетическую позицию из проданных на локальных хаях сентябрьских фьючерсов и купленных на локальных лоях опционов колл. Дельта позиции имеет небольшой минус. Позицию набирал 5 дней.

Я создал синтетическую позицию из проданных на локальных хаях сентябрьских фьючерсов и купленных на локальных лоях опционов колл. Дельта позиции имеет небольшой минус. Позицию набирал 5 дней.

Во вторник дивидендный гэп.

Во вторник дивидендный гэп.

В случае закрепления цены в течение 2-3 дней ниже 147 руб. — произойдет коррекция до ценовой зоны 135-140 руб.

Сбербанк - факторы роста и падения акций

- Сбербанк перешел на выплату дивидендов 50% от прибыли начиная с 2020 года (08.03.2021)

- Могут платить больше 50% от чистой прибыли. Высокий ROE и высокая достаточность капитала. (20.10.2023)

- Замедление кредитования в стране снижает рост кредитного портфеля и соответственно процентных доходов Сбера. (20.10.2023)

- Ипотека - основа розничного кредитного портфеля. Средние сроки ипотечного кредита в среднем выросли за последние год на 10 лет - вырос риск, что со временем могут начаться проблемы с выплатой. (20.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций