| Число акций ао | 21 587 млн |

| Число акций ап | 1 000 млн |

| Номинал ао | 3 руб |

| Номинал ап | 3 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 6 941,9 млрд |

| Опер.доход | 4 510,3 млрд |

| Прибыль | 1 661,3 млрд |

| Дивиденд ао | 34,84 |

| Дивиденд ап | 34,84 |

| P/E | 4,2 |

| P/B | 0,9 |

| ЧПМ | 6,1% |

| Див.доход ао | 11,3% |

| Див.доход ап | 11,5% |

| Сбербанк Календарь Акционеров | |

| 09/12 SBER - РПБУ за 11 мес. 2025 г. | |

| 10/12 День Инвестора | |

| Прошедшие события Добавить событие | |

Сбербанк акции

-

ЕС-РОССИЯ-САНКЦИИ

ЕС-РОССИЯ-САНКЦИИ

19.09.2025 13:25:48

Еврокомиссия утвердила 19-й пакет санкций против РФ — официальный представитель

Брюссель. 19 сентября. ИНТЕРФАКС — Европейская комиссия (ЕК) утвердила 19-й пакет санкций ЕС в отношении России, заявила официальный представитель ЕК Паула Пинью.

«Мы можем сегодня подтвердить, что комиссия утвердила новый пакет санкций против России. Речь идет о 19-м пакете. Председатель (ЕК) госпожа (Урсула) фон дер Ляйен выступит с заявлением по этой теме вместе с высоким представителем (ЕС по иностранным делам) госпожой (Каей) Каллас, чтобы объявить этот 19-й пакет санкций», — сообщила пресс-секретарь в пятницу на брифинге в Брюсселе.

Инфляция к середине сентября — ожидаемая инфляция снизилась, а темпы сентября радуют ЦБ. Ждём формирования бюджета на 2026-2028 год.

Инфляция к середине сентября — ожидаемая инфляция снизилась, а темпы сентября радуют ЦБ. Ждём формирования бюджета на 2026-2028 год.

Ⓜ️ По данным Росстата, за период с 9 по 15 сентября ИПЦ составил 0,04% (прошлые недели — 0,10%, -0,08%), с начала месяца 0,13%, с начала года — 4,08% (годовая — 8,10%). В сентябре 2024 г. инфляция составила 0,48%, при сегодняшней динамике мы выйдем на более низкие цифры и это в очередной раз доказывает, что жёсткость ДКП работает. Также опрос инФОМ в сентябре показал, что ожидаемая инфляция снизилась с 13,5 до 12,6% (это самый низкий уровень с сентября 2024 г.), а наблюдаемая с 16,1 до 14,7% (опять же этот результат достигнут благодаря Центробанку). Поэтому ЦБ в сентябре снизил ставку, только до 17% (осторожность не помешает, чтобы не пошатнуть данные темпы снижения). Отмечаем факторы, влияющие на инфляцию:🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,45% (прошлая неделя — 0,55%), дизтопливо на 0,22% (прошлая неделя — 0,24%), динамика высокая (вес бензина в ИПЦ весомый ~4,4%). С учётом повышения цен на топливо и рекордные цены на бирже (происходят атаки на НПЗ+сезонность, а это дефицит топлива из-за ремонтных работ), правительство установило полный запрет на поставки бензина за рубеж до конца октября. При этом правительство готовит изменение демпфера, чтобы нефтяные компании смогли поднять цены на топливо выше.

Авто-репост. Читать в блоге >>>

Не рынок, не коррекция — как шалава туда сюда, какие нахрен инвестиции. кто-то предлагал сократить срок по налогонеоблагаемым позициям до полугода, (с 3х лет) так и это не интересно.

Не рынок, не коррекция — как шалава туда сюда, какие нахрен инвестиции. кто-то предлагал сократить срок по налогонеоблагаемым позициям до полугода, (с 3х лет) так и это не интересно. РОССИЯ-МИНФИН-БЮДЖЕТ-СТАВКА

РОССИЯ-МИНФИН-БЮДЖЕТ-СТАВКА

19.09.2025 06:41:33

Минфин РФ в бюджете на 2026г закладывает ключевую ставку 12-13% — Силуанов

Москва. 19 сентября. ИНТЕРФАКС — Министерство финансов РФ при подготовке проекта бюджета опирается на базовый сценарий Центробанка и учитывает ключевую ставку на уровне 12-13%, заявил глава ведомства Антон Силуанов в интервью, опубликованном в пятницу в газете «Известия».

«Мы ориентируемся на документ Банка России „Основные направления денежно-кредитной политики“. В нем предусмотрено несколько сценариев. Мы исходим из базового сценария, где бюджет остается сбалансированным. Если говорить о цифрах, то там заложен диапазон ставки 12-13%. Это промежуточное значение. Соответственно, мы закладываем в бюджет на 2026 год ключевую на уровне 12-13%», — сказал Силуанов. Если 2648,32 не удержать, то прям не знай, что и думать. Похоже сбер, хочет уступить ВТБ… ставочку снизили…

Если 2648,32 не удержать, то прям не знай, что и думать. Похоже сбер, хочет уступить ВТБ… ставочку снизили… Государство Сокращая дефицит бюджета вряд ли начнет поддержку рынка не достигнув трендовых лоёв по МОEX.Стою на растопыре.

Государство Сокращая дефицит бюджета вряд ли начнет поддержку рынка не достигнув трендовых лоёв по МОEX.Стою на растопыре.

Ваще, про поддержание Российского фондового рынка...

Ваще, про поддержание Российского фондового рынка...

Все? уже в ракете? иль до 280 по сберу подождем? Киев начал информационную подготовку к возможной утрате контроля над Покровском, жидоклоун сказал дотационный )

Киев начал информационную подготовку к возможной утрате контроля над Покровском, жидоклоун сказал дотационный )

МОСКВА, 18 сен /ПРАЙМ/. Президент США Дональд Трамп заявил, что руководство Великобритании поддержало предложение отказаться от закупок российской нефти странами Европы, передает агентство Рейтер.

МОСКВА, 18 сен /ПРАЙМ/. Президент США Дональд Трамп заявил, что руководство Великобритании поддержало предложение отказаться от закупок российской нефти странами Европы, передает агентство Рейтер.

"(Премьер-министр Британии) Кир Стармер согласен, что Европа должна перестать закупать российскую нефть", — заявил Трамп на борту президентского самолета после визита в Британию. США-РОССИЯ-УКРАИНА-ОЦЕНКА

США-РОССИЯ-УКРАИНА-ОЦЕНКА

18.09.2025 21:24:32

Трамп полагает, что еще не время просить Путина о прекращении огня на Украине — СМИ

Вашингтон. 18 сентября. ИНТЕРФАКС — Президент США Дональд Трамп в четверг выразил мнение, что на данный момент еще рано обращаться с призывом к президенту РФ Владимиру Путину заключить перемирие на Украине, сообщает Bloomberg.

«Мне не кажется, что сейчас время просить Путина о прекращении огня», — приводит агентство слова Трампа.

По его мнению, подобная просьба с его стороны была бы в данный момент «неприятной».

АФК «Система» ведет переговоры о продаже (https://www.kommersant.ru/doc/8043340?from=top_main_1) «Сберу» своей доли в крупнейшем российском ...

Николай Иванов,

Сберу нужно перестать лохматить бабушку. Выходить из всяких Самокатов, Куперов и прочих Ситидрайвов. Аквариус уже есть, теперь будет — элемент, Элвис уже поглотил МЦСТ. Останется поглотить Модуль(конкурент Нвидии), затем Миландр, ГС нанотех и совместно с условным ИКС холдингом строить российский Самсунг.

Все для этого есть. Не хватает только воли, денег и грамотного администрирования. То же самое с литографами. Чисто денег жмотили на отрасль. Влить сберовского бабла, которое уходило на Самокаты, Куперы и Мегамаркеты в действительно настоящий ХайТэк.

И все это консолидировав и залив деньгами вполне реально как минимум рынок России, Сев Кореи, Ирана, Кубы и т.д. захватить. АФК «Система» ведет переговоры о продаже (https://www.kommersant.ru/doc/8043340?from=top_main_1) «Сберу» своей доли в крупнейшем российском производителе микроэлектроники «Элемент»

АФК «Система» ведет переговоры о продаже (https://www.kommersant.ru/doc/8043340?from=top_main_1) «Сберу» своей доли в крупнейшем российском производителе микроэлектроники «Элемент»

Собеседники “Ъ” называют такую инвестицию «Сбера» логичной, так как она позволит ему создать полный цикл производства: у банка уже есть доля в «Аквариусе», который занимается производством компьютерной и вычислительной техники

АФК «Система» же может выйти из актива и тем самым сократить свою долговую нагрузку, которая превысила 1,4 трлн руб.

Сделка может стать лишь первой на пути к консолидации всей отрасли микроэлектроники Сбер обломал восхождение к вершинам.

Сбер обломал восхождение к вершинам.

Начал уже хеджировать позу мартовским фьючем, а фьюч декабря — скинул в ноль. РОССИЯ-ЦБ-СТАВКА-2

РОССИЯ-ЦБ-СТАВКА-2

18.09.2025 18:46:06

Дальнейшее снижение ключевой ставки не предопределено — Заботкин

(добавлен текст после 2-го абзаца)

Москва. 18 сентября. ИНТЕРФАКС — ЦБ РФ не считает дальнейшее снижение ключевой ставки безальтернативным вариантом.

«Не предопределено (ее последующее снижение — ИФ)», — сказал журналистам в кулуарах Московского финансового форума зампред Банка России Алексей Заботкин.

Банк России 12 сентября принял решение снизить ключевую ставку на 100 б.п. — до 17% годовых (большинство аналитиков прогнозировало ее снижение на 200 б.п.). Свое решение регулятор сопроводил нейтральным сигналом о будущей направленности денежно-кредитной политики (ДКП).

Очередное заседание совета директоров ЦБ по ключевой ставке пройдёт 24 октября (опорное), за ним последует заседание 19 декабря.

Комментируя последние данные по инфляции, зампред ЦБ повторил заявление по итогам сентябрьского совета директоров ЦБ. «Показатели устойчивых темпов роста цен держатся в диапазоне 4-6% в пересчете на год», — сказал он, отвечая на вопрос, можно ли по последним данным о темпах роста цен в РФ говорить о продолжении дезинфляционного тренда.

Заботкин отметил, что хотя инфляционные ожидания населения и снизились (в сентябре до 12,6% с 13,5% в августе), но все еще остаются высокими.

«Последние данные (по ожиданиям населения — ИФ) лучше, чем те, которые поступали в течение лета. Для того, чтобы быть уверенным, что процесс инфляции, возвращение ее к цели в 4%, действительно идет безоговорочно, нам бы хотелось увидеть, что инфляционные ожидания всех категорий экономических агентов уходят ниже тех диапазонов, в которых они были в 2023-2024 годах», — заявил он.

Снижение инфляционных ожиданий населения «в совокупности с изменением номинальных процентных ставок при прочих равных указывает в сторону того, что масштаб смягчения денежно-кредитных условий, который мы рассматривали во время заседания в сентябре, возможно, что он был несколько меньше», — отметил Заботкин.

ЦБ не сомневается, что бюджет 2025 года окажет дезинфляционный эффект.

«Сомнений в том, что дезинфляционный эффект от бюджета по итогам этого года — нет. Вопрос в оценке его масштаба. Как сегодня сказал Владимир Владимирович (Колычев, замминистра финансов — ИФ), масштаб дезинфляционного эффекта, по всей видимости, будет меньше, чем тот, который планировался на год в связи с уточнением и доходной части бюджета, и расходов», — сказал зампред ЦБ.

По его словам, сокращение масштаба дезинфляционного эффекта бюджета компенсировала денежно-кредитная политика.

«Инфляция по этому году сейчас складывается в 6-7%. Это ниже, чем ожидания по инфляции, которые мы имели на этот год в начале этого года. По сути дела, денежно-кредитная политика компенсировала меньший дезинфляционый вклад, то что бюджет в этом году вычтет меньше из инфляции, чем это предполагалось 12 месяцев назад», — заявил Заботкин на сессии форума.

Он добавил, что динамика ВВП РФ на 2025 год по всей видимости складывается ближе к нижней границе прогноза ЦБ в 1-2%. Добавлен контекст, расширен бэкграунд

Добавлен контекст, расширен бэкграунд

МОСКВА, 18 сен /ПРАЙМ/. ЕК обдумывает включить в новый пакет санкций против РФ положение о постепенном прекращении импорта российского сжиженного природного газа (СПГ) до конца 2027 года, передает агентство Блумберг со ссылкой на источники.

Глава Еврокомиссии Урсула фон дер Ляйен ранее сообщила, что провела «хороший разговор» с президентом США Дональдом Трампом об укреплении совместных усилий по «увеличению экономического давления» на Россию посредством дополнительных мер. Агентство Блумберг передавало, что Трамп в ходе разговора с фон дер Ляйен повторил, что предпочитает пошлины санкциям.

Как отмечает агентство, многие страны ЕС не хотят вводить пошлины в отношении Индии и Китая, поэтому Еврокомиссия сосредоточилась на ограничении поставок СПГ из России.

«Еврокомиссия… рассматривает возможность включить положение в свой новый пакет санкций для того, чтобы отказаться от импорта всего российского СПГ до конца 2027 года, как изначально планировалось ЕС», — говорится в публикации.

Согласно источникам, ЕС также обдумывает внести в план по реформированию энергорынка блока REPowerEU поправки об ускоренном прекращении импорта российского СПГ.

Блумберг указывает на то, что включение положения об СПГ в пакет санкций требует единогласного решения стран-членов, а для внесения поправок в план необходимо квалифицированное большинство. При этом меры по прекращению поставок СПГ, закрепленные в REPowerEU, будут носить постоянный характер, а пункты санкционных пакетов прекратят действовать в случае снятия санкций с России.

В РФ не раз заявляли, что страна справится с санкционным давлением, которое Запад начал оказывать на Россию несколько лет назад и продолжает усиливать. В Москве отмечали, что Западу не хватает мужества признать провал санкций против РФ. В самих западных государствах не раз звучали мнения, что антироссийские санкции неэффективны. США-ТРАМП-РОССИЯ-НЕФТЬ

США-ТРАМП-РОССИЯ-НЕФТЬ

18.09.2025 18:19:06

Снижение нефтяных цен позволит урегулировать украинский кризис — Трамп

Лондон. 18 сентября. ИНТЕРФАКС — Президент США Дональд Трамп в четверг заявил, что снижение цен на нефть позволит добиться урегулирования украинского кризиса.

«Очень просто: если цена на нефть упадет, то России придется прекратить, у нее не будет иного выбора, кроме как прекратить», — сказал Трамп на совместной пресс-конференции с премьером Британии Киром Стармером.

При этом он назвал «нечестным» то, что европейские государства и другие страны закупают нефть у РФ. Он заверил, что цены будут снижаться, в частности, из-за усилий США, которые, по словам Трампа, добывают нефти больше, чем кто-либо еще.

В минувшую субботу американский президент заявлял, что Вашингтон пойдет на значительные санкции против РФ, если все страны НАТО согласятся на подобные шаги, а также откажутся от российской нефти. ЛОНДОН, 18 сен /ПРАЙМ/. Президент США Дональд Трамп заявил, что готов к введению новых санкций против России, но только если союзники прекратят покупать российские энергоресурсы.

ЛОНДОН, 18 сен /ПРАЙМ/. Президент США Дональд Трамп заявил, что готов к введению новых санкций против России, но только если союзники прекратят покупать российские энергоресурсы.

«Но я готов делать и другие вещи, только не тогда, когда люди, за которых я борюсь, покупают нефть у России», — сказал Трамп журналистам. США-ТРАМП-ПУТИН-САММИТ

США-ТРАМП-ПУТИН-САММИТ

18.09.2025 18:04:02

Трамп не жалеет о встрече с Путиным на Аляске

Лондон. 18 сентября. ИНТЕРФАКС — Президент США Дональд Трамп не сожалеет о своей встрече с президентом РФ Владимиром Путиным на Аляске.

Отвечая в четверг на вопрос журналистов в Лондоне о том, жалеет ли он о своей встрече с российским лидером, американский президент сказал: «Нет». США-ТРАМП-УКРАИНА-ПОЗИЦИЯ

США-ТРАМП-УКРАИНА-ПОЗИЦИЯ

18.09.2025 17:47:48

Трамп заявил, что Путин «подвел» его по ситуации на Украине

Лондон. 18 сентября. ИНТЕРФАКС — Президент США Дональд Трамп заявил, что президент РФ Владимир Путин «подвел» его в том, что касается урегулирования конфликта на Украине.

«Это та война, которую я считал самой простой из-за моих отношений с президентом Путиным. Но он меня подвел», — сказал он в четверг в Лондоне на пресс-конференции по итогам встречи с премьер-министром Великобритании Китом Стармером.

«Посмотрим, как все сложится», — добавил Трамп.

Он отметил, что ранее считал конфликт на Украине «одним из самых легких» в плане урегулирования.

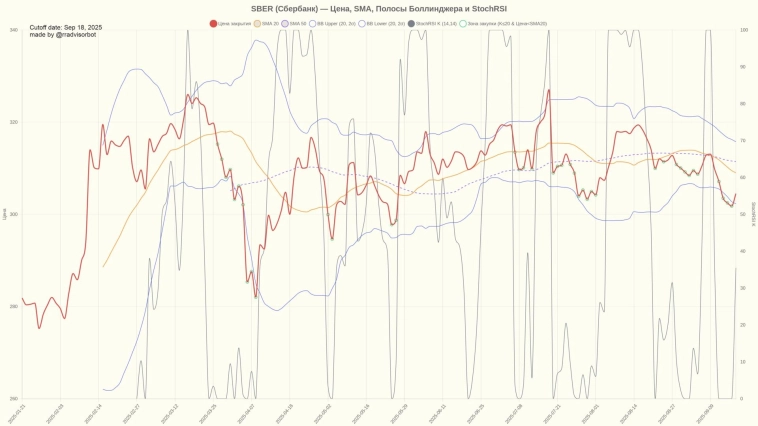

Президент США сказал, что ранее ему удалось предотвратить или прекратить семь войн. Сбербанк (SBER): пауза перед движением. DCA без ускорения

Сбербанк (SBER): пауза перед движением. DCA без ускорения

Дата среза 17.09.2025, закрытие 304.5.Короткий вывод

Модель даёт нейтральный сигнал. Локальная перепроданность снимается ростом StochRSI, но цикл слабый, тренд неубедителен. Для планового усреднения ок, ускорять покупки пока не вижу смысла.Факторы за

StochRSI вырос до ~35.5, три дня в плюсе — импульс оживает.

Цена под SMA20 и SMA100: скидка к средним около 1.5–1.9%.

Рынок спокойный: волатильность низкая (vol score 0.92), входы комфортнее.

Что сдерживает

Цикл почти не поддерживает рост: cycle score ~0.09.

Моментум средний: 0.33, полноценного разворота по трендовым метрикам нет.

Модельные ожидания

По GARCH-MC (10k путей, окно 169 дней) медианные траектории слегка положительные:5 дней: ~+0.3% к 305.4, доверительный коридор 293.5–317.3.

10 дней: ~+0.6% к 306.3, коридор 288.2–325.0.

21 день: ~+1.2% к 308.1, коридор 279.7–337.6.

Коридоры широкие, но центр тяжести чуть выше текущей цены.

Как действую

Авто-репост. Читать в блоге >>>

Сбербанк - факторы роста и падения акций

- Сбербанк перешел на выплату дивидендов 50% от прибыли начиная с 2020 года (08.03.2021)

- Могут платить больше 50% от чистой прибыли. Высокий ROE и высокая достаточность капитала. (20.10.2023)

- Замедление кредитования в стране снижает рост кредитного портфеля и соответственно процентных доходов Сбера. (20.10.2023)

- Ипотека - основа розничного кредитного портфеля. Средние сроки ипотечного кредита в среднем выросли за последние год на 10 лет - вырос риск, что со временем могут начаться проблемы с выплатой. (20.10.2023)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций