Роснефть: SDN санкции, низкие цены на нефть + маржа ушла в переработку - проходим дно цикла, но нужна девальвация, отчет за 3-й квартал 2025 года

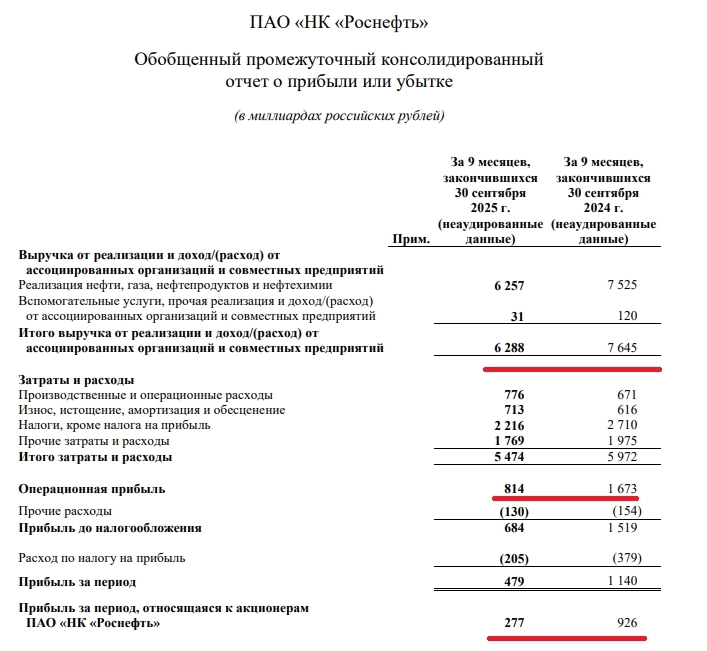

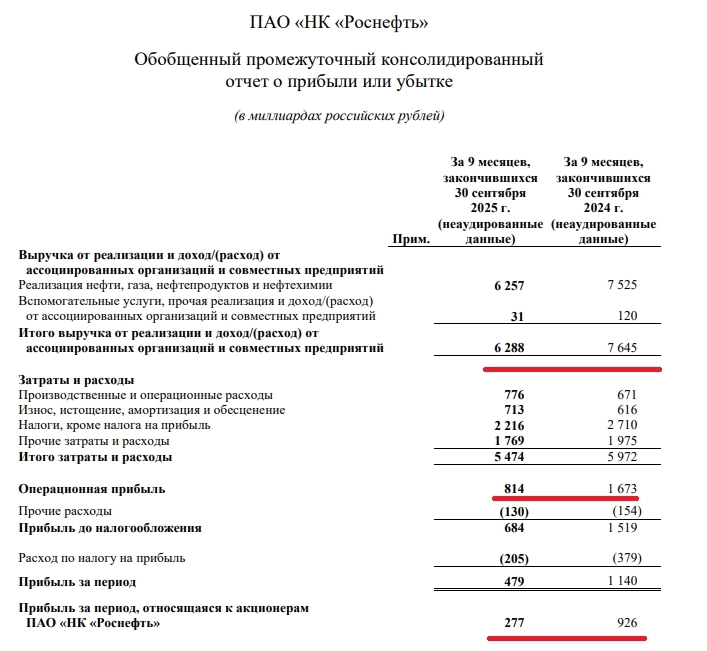

Роснефть неделю назад отчиталась за 3-й квартал 2025 года, спад всех показателей год к году

Думаю для вас это не сюрприз,

предупреждал об этом регулярно с начала года в своих нефтяных срезах, последний был тут в середине ноября smart-lab.ru/company/mozgovik/blog/1229385.php

В плане операционной и чистой прибыли — динамика у Роснефти худшая среди нефтяных компаний

При этом если смотрим на EBITDA — рентабельность выросла даже год к году (с 27 до 29%)

Думаю тут можно смело делать вывод —

SDN санкции 22 октября повлияли на результаты 3-го квартала, аудиторы могли заставить Роснефть списать какие-то иностранные активы (тоже самое будет и с ЛУКОЙЛом)

Можно смело утверждать, что мой прогноз по прибыли из-за этого и не сбылся, роснефть вместо 87 млрд руб чистой прибыли заработала 32 млрд руб.

Но списания прогнозировать сложно/невозможно, скорр прибыль скорее всего в районе 100 млрд руб вышла за 3-й квартал

Вернемся к отчету (какие-то позитивные факторы все же есть)

Чистая прибыль на минимумах за 5 лет, похоже мы где-то на ДНЕ цикла в нефтянке (и хорошо, что не встретили его в лонгах)

С другой стороны — есть шансы, что после «плохого» 4-квартала ситуация станет только улучшаться, но вопрос насколько сильно, чтобы начать покупать акции Роснефти?

Наша нефть сейчас торгуется ниже 40 долларов за баррель

Дисконт серьезный, но он рано или поздно конечно же снизится до 11-15$. Но котировкам и прибыли нефтяных компаний от этого пока не легче

Но есть и хорошие новости — «объемы» добычи прошли «дно» и это на руку «транспортным нефтегазовым» компаниям, по которым у нас 4-ки (Транснефть и НМТП) и, которые, чувствуют себя лучше рынка (см их отчеты за 3-й квартал, разбирал недавно)

Ждем выход добычи на полку в 9,5 млн баррелей по стране и 46-47 млн тонн нефти + конденсата у Роснефти (Роснефть «дно» по добыче тоже уже прошло по втором-третьем квартале 2025 года)

Отчет Роснефти становится все более закрытым (убрали денежные потоки из отчета, есть только 2 строчки в пресс релизе), по опер прибыли тоже дно прошли скорее всего (без обесценений было бы 250-300+ млрд рублей скорее всего)

Нас интересует непрогнозируемое будущее, которое пока неочень.

Маржа экспортера нефти все еще на низких уровнях — я потому нефтянку и не беру. От 4-го квартала не стоит ждать сюрпризов с такими ценами и курсом USD/RUB

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций