| Число акций ао | 10 598 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 4 304,4 млрд |

| Выручка | 8 773,0 млрд |

| EBITDA | 2 349,0 млрд |

| Прибыль | 435,0 млрд |

| Дивиденд ао | 26,24 |

| P/E | 9,9 |

| P/S | 0,5 |

| P/BV | 0,5 |

| EV/EBITDA | 1,8 |

| Див.доход ао | 6,5% |

| Роснефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Роснефть акции

-

Минфин США: Санкции против Лукойла и Роснефти уже сокращают доходы России от продажи нефти и, вероятно, в долгосрочной перспективе приведут к сокращению объёмов продажи российской нефти

Минфин США: Санкции против Лукойла и Роснефти уже сокращают доходы России от продажи нефти и, вероятно, в долгосрочной перспективе приведут к сокращению объёмов продажи российской нефти

Министерство финансов США заявило в понедельник, что санкции США против российских нефтяных компаний «Роснефть» и «Лукойл» уже сокращают доходы России от продажи нефти и, вероятно, в долгосрочной перспективе приведут к сокращению объёмов продажи российской нефти.

Управление по контролю за иностранными активами Министерства финансов США заявило, что анализ первоначального влияния санкций, объявленных 22 октября, на рынок показал, что они «оказывают ожидаемый эффект, снижая доходы России за счёт падения цен на российскую нефть и, следовательно, способность страны финансировать военные действия против Украины».

В анализе OFAC говорится, что несколько ключевых сортов российской нефти продавались по многолетним низким ценам, и отмечается, что почти дюжина крупных индийских и китайских покупателей российской нефти объявили о намерениях приостановить закупки российской нефти для декабрьских поставок.

Данные LSEG Workspace за понедельник показали, что 12 ноября эталонная нефть марки Urals, добываемая на черноморском нефтяном узле в Новороссийске, торговалась по цене 45,35 доллара за баррель, что является самым низким показателем с марта 2023 года.

Авто-репост. Читать в блоге >>> Из-за страха перед санкциями поставки нефти из России в Китай пока приостановлены — Bloomberg

Из-за страха перед санкциями поставки нефти из России в Китай пока приостановлены — Bloomberg

Расширение санкций в отношении китайских портов и нефтеперерабатывающих заводов препятствует поставкам российской и иранской нефти в страну, занимающую первое место в мире по импорту нефти, хотя появляющиеся обходные пути позволяют предположить, что замедление может быть временным.

Крупные государственные переработчики приостановили закупки нефти марки ESPO, которая составляет основную часть импорта Китая из России, после того как США ввели санкции против производителей — ПАО «Роснефть» и ПАО «Лукойл» Вашингтон также нацелился на нефтяной терминал в Жичжао, на который приходилось около 10% импорта нефти в Китай, что привело к сокращению поставок из Ирана.

А некоторые частные нефтеперерабатывающие компании, которые, как правило, более терпимы к рискам при покупке «чувствительной» нефти, также избегают поставок с Дальнего Востока России. Они проявляют осторожность после того, как Европейский союз и Великобритания внесли в чёрный список Shandong Yulong Petrochemical Co., так называемую «чайную компанию», которая была крупным покупателем российской нефти.

Авто-репост. Читать в блоге >>> Стоимость российской нефти Urals на прошлой неделе опустилась ниже $40 за барр

Стоимость российской нефти Urals на прошлой неделе опустилась ниже $40 за баррСтоимость российской нефти Urals на прошлой неделе опустилась ниже $40 за барр., свидетельствуют данные международного агентства Argus.

Так, на базисе FOB Новороссийск (в порту отгрузки) котировка Urals еще 12 ноября находился на уровне $40,92—$42,67 за барр. в зависимости от типа танкера (Aframax или Suezmax соответственно), а уже 13 ноября опустилась до $36,61-$38,41 за барр. — минимум с марта 2023 года, пишет РБК.

По данным за 14 ноября стоимость Urals в Новороссийске оценивалась в $38,04-$39,84 за барр. В то же время в на базисе FOB Приморск котировка Urals пока держится выше отметки $40 за барр. По итогам торгов 14 ноября Urals в Приморске стоила $42,09 за барр.

Urals дешевеет на фоне роста скидок на этот сорт после ввода санкций против «Роснефти» и ЛУКОЙЛа в конце октября. Скидки на Urals на базисе FOB Новороссийск 14 ноября достигали в $23-25 за барр. впервые с июня 2023 года.

@ejdailyru

Авто-репост. Читать в блоге >>>

Urals уже $36.61 в порту Новороссийска Дисконт к Brent $20Urals в порту Новороссийска

Дисконт к Brent $20

График Urals минус BrentЦена на р...

Олег Дубинский, 52.5 юралс, не читай всякий бред🤦♂️🤭

Urals уже $36.61 в порту Новороссийска Дисконт к Brent $20

Urals уже $36.61 в порту Новороссийска Дисконт к Brent $20Urals в порту Новороссийска

Дисконт к Brent $20

График Urals минус BrentЦена на российскую нефть Urals

в порту Новороссийск

упала до $36,61

Дисконт уже превышает $20Продолжаю считать, что

нефтяников и чер. мет. лучше пока в портфелях не держатьwww.bloomberg.com/news/articles/2025-11-17/russian-oil-plunges-with-top-producers-days-away-from-sanctions

График Brent минус Urals

www.bloomberg.com/news/articles/2025-11-17/russian-oil-plunges-with-top-producers-days-away-from-sanctions

Продолжаю считать, что

нефтяников и чер. мет. лучше пока в портфелях не держать

Авто-репост. Читать в блоге >>> Российская нефть подешевела до $36,6 за баррель с учётом дисконта

Российская нефть подешевела до $36,6 за баррель с учётом дисконта

Цена на нефть марки Urals в черноморском порту Новороссийск в четверг упала до 36,61 доллара за баррель, достигнув минимума с марта 2023 года. По данным Argus Media, аналогичная тенденция наблюдалась и на Балтике.

По данным Argus, даже к моменту поставки баррелей в Китай и Индию нефть марки Urals остается на несколько долларов за баррель дешевле, чем нефть марки Brent, и этот показатель не включает стоимость доставки.

Покупатели проявляют осторожность при закупках российской нефти из-за риска вторичных санкций, отмечает Bloomberg

Крайний срок 21 ноября должен позволить свернуть сделки с двумя российскими энергетическими гигантами, но некоторые нефтеперерабатывающие заводы в Китае, Индии и Турции уже приостанавливают закупки партий и ищут альтернативные источники поставок.

#роcнефть #лукойл #cанкции

Авто-репост. Читать в блоге >>> Роснедра: Прогноз прироста извлекаемых запасов России в 2025 году по жидким углеводородам 510 млн тонн, природного газа - 635 млрд куб. метров.

Роснедра: Прогноз прироста извлекаемых запасов России в 2025 году по жидким углеводородам 510 млн тонн, природного газа - 635 млрд куб. метров.Соответствующие предварительные данные Роснедр приводятся в презентации ФГБУ «Всероссийский научно-исследовательский геологический нефтяной институт» (ВНИГНИ), представленной на Всероссийском форуме недропользователей.

Отмечается, что в 2025 году открыто 26 новых месторождений УВС, в том числе крупное — Мезенинское (газ: 49,7 млрд куб. м) и средние — Еркутаяхское (нефть: 11,6 млн т) и Усть-Бирюкское (газовый конденсат: 14,3 млрд куб. м).

Также приводятся предварительные данные о затратах недропользователей на геологоразведочные работы по УВС в 2025 году — 340 млрд рублей, в т.ч. на поисково-разведочное бурение — 220 млрд рублей (против 344 млрд рублей и 226 млрд рублей в 2024 году соответственно). ГРР, проведенные за счет средств федерального бюджета — 10,8 млрд рублей (13,4 млрд рублей в 2024 году).

Объемы работ снижаются: в 2025 году 2D-сейсморазведка может составить, по предварительным данным, 4 тыс. пог. км (против 5 тыс. пог. км в 2024 г.), 3D — 16 тыс. кв. км (24 тыс. кв. км в 2024 г.); поискового бурения — 684 тыс. метров (731 тыс. м в 2024), разведочного бурения — 253 тыс. м (352 тыс. м в 2024).

Авто-репост. Читать в блоге >>> Дисконт российской нефти Urals уже превышает 20$ за баррель после санкций на Лукойл и Роснефть — Bloomberg

Дисконт российской нефти Urals уже превышает 20$ за баррель после санкций на Лукойл и Роснефть — Bloomberg

На прошлой неделе цена на флагманскую российскую нефть упала до самого низкого уровня за последние два с половиной года, а до введения санкций США в отношении двух крупнейших производителей страны осталось всего несколько дней.Цена на нефть марки Urals в черноморском порту Новороссийск в четверг упала до 36,61 доллара за баррель, достигнув минимума с марта 2023 года. По данным Argus Media, аналогичная тенденция наблюдалась и на Балтике. В пятницу цены обеих марок немного выросли.

Для российских нефтяных компаний падение цен создаст финансовую нагрузку и сократит объём налогов, которые они платят в кремлёвскую казну, способствуя финансированию войны на Украине. Доходы от нефти и газа составляют около четверти государственного бюджета страны.

Спрос на российские грузы на международных рынках резко упал после того, как 22 октября администрация президента США Дональда Трампа внесла в черный список компании «Роснефть» и «Лукойл», чтобы усилить давление на президента России Владимира Путина с целью добиться прекращения войны на Украине.

Авто-репост. Читать в блоге >>> Роснефть: цифровизация повсюду

Роснефть: цифровизация повсюду

Сегодня у Роснефти проходит заседание совета директоров, где будет обсуждаться рекомендация по промежуточным дивидендам.Тем временем компания усилила цифровую трансформацию: в июле объявлено, что внедряются решения на базе искусственного интеллекта для оптимизации рутинных процессов. И в октябре в Томске состоялся чемпионат по созданию цифровых двойников технологических объектов, что подчёркивает масштаб внедрения ИТ-решений.

Чтобы удерживать такой комплекс процессов и сотни проектов одновременно, нужны системы, которые позволяют видеть ситуацию в режиме реального времени и быстро реагировать на изменения.

Разберём, какие технологии уже работают в компании и как они влияют на её эффективность:

🔹 Решение: Цифровой мониторинг трубопроводов

что это: обновлённая система слежения за трубопроводами на основе данных

что делает:

• автоматически рассчитывает пропускную способность трубопроводов по текущим параметрам скважин

• консолидирует данные о 80 тыс. км трубопроводов в единой базе

Авто-репост. Читать в блоге >>>

Нефтегазовые доходы в октябре 2025 г. — доходы падают из-за крепкого рубля, цен на сырьё и санкций, в ноябре ожидаются ещё худшие цифры.

Нефтегазовые доходы в октябре 2025 г. — доходы падают из-за крепкого рубля, цен на сырьё и санкций, в ноябре ожидаются ещё худшие цифры.

🛢️ По данным Минфина, НГД в октябре 2025 г. составили 888,6₽ млрд (-26,7% г/г), месяцем ранее — 582,5₽ млрд (-24,5% г/г). Нефтегазовые доходы продолжают снижаться по отношению к прошлому году, всё из-за укрепления ₽, санкций, пошлин и снижения цены на сырьё (средний курс $ в октябре 2024 г. — 96,2₽, цена Urals — 64,72$). Средний курс $ в октябре 2025 г. составил 80,9₽ (в сентябре — 83₽), средняя же цена Urals снизилась до 53,68$ за баррель по данным МИНЭК (в сентябре — 56,82$), как итог цена за бочку в октябре была равна ~4342₽ (в сентябре — 4716₽). С новыми правками по бюджету средний прогнозный курс $ за 2025 г. снизился с 94,3 до 86,1₽, цена Urals выросла с 56 до 58$, октябрьские поступления для бюджета катастрофически малы. Рассмотрим полноценно отчёт:🗄 НДПИ (671,3₽ млрд vs. 677,2₽ млрд месяцем ранее). РФ в 2024 г. 6 месяцев не придерживалась плана сокращения, в начале 2025 г. происходила компенсация по добыче за ранее превышенные квоты, но начиная со II кв. РФ уже наращивает добычу. В сентябре 2025 г. добыла нефти — 9,382 млн б/с (+43 тыс. б/с м/м). В ноябре восьмёрка стран ОПЕК+ увеличили квоты на добычу в декабре на 137 тыс. б/с, Россия в декабре сможет добывать 9,574 млн б/с (правда на последующие четыре месяца рост объёмов будет поставлен на паузу).

Авто-репост. Читать в блоге >>> Почти треть морского экспорта нефти России застряла в танкерах

Почти треть морского экспорта нефти России застряла в танкерахПочти треть морского экспорта нефти (https://t.me/ejdailyru/367122) России застряла в танкерах (https://t.me/ejdailyru/366710) из-за санкций

Около 1,4 миллиона баррелей нефти в сутки — почти треть морского экспортного потенциала России — остается на танкерах, поскольку выгрузка замедлилась из-за санкций США против Роснефти и Лукойла, сообщил американский банк JPMorgan.

Ограничения ударили по бизнесу Лукойла, вынудив компанию объявить о продаже зарубежных активов и привели к перебоям в операциях дочерних предприятий Лукойла в Ираке, автозаправочных станций в Финляндии и болгарского НПЗ. Пока что экспорт российских нефтепродуктов морским транспортом оставался относительно стабильным, следует из данных отраслевых источников и расчетов Рейтер.

«Российский экспорт нефти вступает в новую фазу перебоев, поскольку начнут действовать санкции против Роснефти и Лукойла, побуждая Индию и Китай, двух крупнейших покупателей, резко сократить декабрьские закупки», — говорится в сообщении JPMorgan.

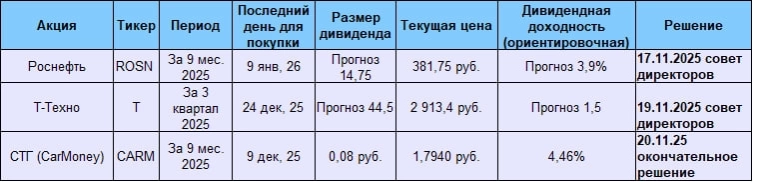

Авто-репост. Читать в блоге >>> Важные события этой недели для инвестора. Выпуск 34. СД Роснефти, торги фьючерсами на биткоин и дивиденды от Т-Технологий

Важные события этой недели для инвестора. Выпуск 34. СД Роснефти, торги фьючерсами на биткоин и дивиденды от Т-ТехнологийНа этой неделе произойдет очень много событий в мире инвестиций! Роснефть собирает СД повестка дивиденды, Лента отчитается за 9 месяцев по РСБУ, можно будет оценить сколько заработала компания для дивидендов, Т-Технологии отчет за 3 квартал и повестка дивиденды и многое, многое другое!. Затронем непрямые инвестиционные новости, а также пару слов о ситуации на рынке с намеком на тех анализ, будь в курсе всего!

Также в моем телеграм-канале идет опрос о следующем разборе компании( IPO Дом.РФ, последний отчет Озона или МТС), вы можете также поучаствовать в нем.

Если вам интересна тема инвестиций, вы можете подписаться на мой телеграм канал! Там я каждый день рассказываю о новых выпусках облигаций, разбираю отчеты компаний, рассказываю какие активы я купил/продал, подпишись и будь в курсе!

⭐Основные события.Понедельник (17.11)

— Роснефть проведет заседание СД(в повестке вопрос дивидендов)

— Россети Ленэнерго. РСБУ за 9 мес.

— ВИ РУ. МСФО за 9 мес.

Вторник (18.11)

Авто-репост. Читать в блоге >>>

17 ноября — Совет директоров ПАО «Роснефть» обсудит рекомендацию по промежуточным дивидендам, а также рассмотрит созыв внеочередного заочног...

Максим, норм👍

⭐️Где Роснефть берет бесплатные деньги или кого устраивает доходность 8% на 800 млрд? 😂

⭐️Где Роснефть берет бесплатные деньги или кого устраивает доходность 8% на 800 млрд? 😂Мы щепетильно относимся к офертам и даже сделали проект 🗓Календарь оферт, чтобы никто не пропускал важные. Покупка офертных бумаг дает дополнительные 1-2% доходности, но порой, если пропустить важную – можно одним днем потерять -40%. Также мы ведем 🤬Black list эмитентов, которые регулярно ставят нерыночные купоны (например 0,1% при ключевой ставке 17%, или 10%). Роснефть тоже регулярно ставит нерыночные оферты, но кто за это платит?

Роснефть установила ставку очередных купонов по двум выпускам в размере 8% в рублях. Но это не коснется частных инвесторов. На примере выпуска 003Р-02 – ликвидности там нет и никогда не было. Кто-то выкупил этот выпуск при размещении и цели торговать им, похоже, не было. Мы ни разу не видели сделок по этой бумаге. Но кто этот щедрый инвестор, который готов при ключевой ставке 16,5% получать доходность 8%?

Авто-репост. Читать в блоге >>> 🔥 IPO ДОМ.РФ, Лукойл, Русал, облигации, доллар и другие новости фондового рынка

🔥 IPO ДОМ.РФ, Лукойл, Русал, облигации, доллар и другие новости фондового рынка🏗 В начале ноября делал для вас подробный разбор бизнеса ДОМ.РФ #DOMRF, книгу заявок переписали в первый же день, цена размещения составила1750 руб. Это дает ориентир по капитализации бизнеса в 300 млрд руб. Чистая прибыль (LTM) на конец 3 квартала составила около 70 млрд руб. Таким образом, P/E (9M25) = 4,3x,P/B = 0,73x. Для сравнения, у Сбера #SBER P/E (9M25) =4,1x, P/B = 0,85x. Т.е. по сути бизнесы оценены одинаково, без серьезного дисконта или премии. Рентабельность капитала тоже у них схожая.

🏦 ДОМ.РФ, в отличие от Сбера, имеет больший уклон в сектор недвижимости. Это значит, что когда там начнется восстановление после снижения ключевой ставки, динамика может быть поинтереснее. Главный вопрос, что будет с ликвидностью акций в стакане, потому что значительный объем размещения забрали институциональные инвесторы.

☝️ Резюмируя, данное IPO не про кратный рост, а про стабильную дивидендную историю. Эмитент обещает платить не менее 50% прибыли акционерам, что может сделать его достаточно привлекательным для долгосрочных инвесторов, кому нужен денежный поток. Я решил подождать коррекций и войти в эту историю уже по рынку.

Авто-репост. Читать в блоге >>>

Дивидендные события на следующую неделю

Дивидендные события на следующую неделю

Канал https://t.me/sozvezdieinvest о долгосрочной и среднесрочной торговле акциями на фондовом рынке, дивидендах, а так же инвестициях в драгметаллы

Авто-репост. Читать в блоге >>> Путин на неделе отдельно пообщался с главой Роснефти Игорем Сечиным — телеканал Россия-1

Путин на неделе отдельно пообщался с главой Роснефти Игорем Сечиным — телеканал Россия-1

Разговор Путина с Сечиным состоялся в среду в Кремле во время официальных мероприятий в рамках государственного визита президента Казахстана Касым-Жомарта Токаева в Россию. Кадры беседы приводит программа «Москва. Кремль. Путин» на телеканале «Россия 1».

ria.ru/20251116/putin-2055291609.html

Авто-репост. Читать в блоге >>>

Роснефть - факторы роста и падения акций

- Роснефть обладает самым большим производственным потенциалом роста среди всех российских НК (26.01.2018)

- Роснефть платит дивиденды 50% МСФО (07.02.2019)

- к 2024 «Восток Ойл» будет давать дополнительно 30 млн.т. нефти и до 100 млн т к 2030 году (30.08.2021)

- Восток Ойл позволит Роснефти нарастить выручку и прибыль с 2024 года - когда первая нефть пойдет через собственную инфраструктуру (в данном проекте существенные льготы и сниженные налоги) (17.10.2023)

- Возможны новые крупные расточительные приобретения. (29.06.2017)

- Риск ввода дополнительных налогов и ввода искуственного ограничения прибыли через НДПИ (17.10.2023)

Роснефть - описание компании

РоснефтьОАО «Роснефть» (ИНН 7706107510) — крупнейшая нефтяная компания в РФ и крупнейший налогоплательщик страны. Доказанные запасы углеводородов Роснефти по классификации SEC превышают 33 млрд баррелей.

Уставный капитал компании равен 105.981 млн руб. На эту сумму эмитировано 10598177810 обыкновенных акций номиналом 0.01 руб. Крупнейшим акционером компании является государственный Роснефтегаз.

2020 оценка:

нефть +$10 добавляет к EBITDA 6 мес + 70 млрд руб.

USDRUB +$10 добавляет к EBITDA 6 мес + 80 млрд руб.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций