| Число акций ао | 10 598 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 4 306,5 млрд |

| Выручка | 8 773,0 млрд |

| EBITDA | 2 349,0 млрд |

| Прибыль | 435,0 млрд |

| Дивиденд ао | 26,24 |

| P/E | 9,9 |

| P/S | 0,5 |

| P/BV | 0,5 |

| EV/EBITDA | 1,8 |

| Див.доход ао | 6,5% |

| Роснефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Роснефть акции

-

Что будет с зарубежными активами Лукойла и Роснефти ?

Что будет с зарубежными активами Лукойла и Роснефти ?

У меня вопрос по активам этих компаний. Есть ли тут юристы.

Сейчас их принуждают продать активы по дешевке. Но в этом случае вернуть через суд потом будет почти невозможно? Ведь сами продали. Или как минимум взять доплату потом.

Возможен ли второй вариант. Лукойл и Роснефть просто замораживают свою деятельность. То есть активы за ними, но склады не предоставляются отпуск товара не ведётся ? В этом случае подпиндосникам прийдётся отбирать имущество. А в этом случае даже западные суды будут вынуждены признать, что отбор имущества незаконен. И в итоге конечно потери будут, но временные или даже будет выкуп по реальной цене.

Авто-репост. Читать в блоге >>>

Пощечина Трампу: крупнейший индийский государственный НПЗ объявил тендер на покупку российской нефти

Пощечина Трампу: крупнейший индийский государственный НПЗ объявил тендер на покупку российской нефти

Непонятно, будет ли осуществлена покупка по факту

Индийская государственная нефтеперерабатывающая компания Indian Oil Corp. (IOC) планирует закупить российские партии нефти ВСТО и «Сокол» (см. график Юралс) с поставкой в начале следующего года. В тендерной документации, доступной для Bloomberg, указано, что компания также рассматривает предложения по низкосернистым сортам нефти из Западной Африки и США, но при этом сохраняет традиционный интерес к поставкам с Дальнего Востока России.

Согласно тендеру, поставки должны быть осуществлены в порты Парадип и Вадинар в период с конца января по начало февраля, а заявки от поставщиков необходимо подать до четверга. IOC также подчеркнула, что все предложения должны сопровождаться гарантиями отсутствия связи с производителями и терминалами, находящимися под санкциями США, Великобритании, Европейского союза, ООН или Индии.Представитель IOC не предоставил комментариев по этому вопросу.

Внимание к моделям закупок нефти индийскими нефтеперерабатывающими заводами усилилось после того, как президент США Дональд Трамп начал оказывать давление на Индию, требуя сокращения или полного прекращения закупок российской нефти.

Авто-репост. Читать в блоге >>> ⭐️ Лукойл ниже 5000 Оправдана ли паника? 👻Роснефть «поможет»?

⭐️ Лукойл ниже 5000 Оправдана ли паника? 👻Роснефть «поможет»?Лукойл попал под самый плотный за последние годы новостной прессинг. После новых санкций началась борьба за зарубежные активы компании: в Европе обсуждают, кто и как сможет управлять её нефтеперерабатывающими заводами. Болгария уже ведёт переговоры о контроле над Бургасом. В Ираке объявлен форс-мажор по месторождению Западная Курна-2. В Молдавии — вынужденный уход и частичный выкуп активов государством ради бесперебойной работы аэропорта

Лукойл входит в тот редкий список акций, которые нам нравятся❤️, так называемых вечных компаний… Но, ничто не вечно

📈 Финансы

EBITDA у ЛУКОЙЛа не просто цифра в отчёте, а ключевой ориентир: от неё напрямую зависят OCF, FCF и, как следствие, дивиденды

Результат за полугодие 2025 минус 35% год к году. После слабых отчетов по всему сектору ожидаемо, но болезненноФорвардный FCF теперь без процентных доходов. Если просто продлить параметры первого полугодия (Urals, курс, CAPEX, демпфер) на весь год, то дивиденды сжимаются до ₽200-250 млрд, или ₽320–440 на акцию. Сокращение числа акций (с 692 млн до 617 млн) ситуацию почти не спасает. Но это было до 💩ссанкций

Авто-репост. Читать в блоге >>>

Людвиг ван Биткоин, Блумберг ведет информационную войну против России, поэтому информация им предоставляемая, крайне сомнительная, а зачасту...

Инвестор, и абсолютно всегда очень обидная! Скидки на российскую нефть выросли до максимума с начала года

Скидки на российскую нефть выросли до максимума с начала годаРезкий рост дисконтов Urals связан с американскими санкциями против ЛУКОЙЛа и “Роснефти”. После включения компаний в SDN-лист часть трейдеров и судовладельцев отказалась от перевозок, что вызвало паузу в поставках и перестройку схем продаж. На FOB Приморск и Новороссийск скидки достигли $19–20 за баррель против $11–12 до введения этих санкций. Средняя цена Urals на прошлой неделе опустилась до $50 за баррель, Brent держится у $65.

Такая реакция типична для санкционных шоков. Аналогичные всплески были в начале 2023 и 2022 годов, когда рынок адаптировался за несколько недель. Сейчас экспорт идёт в основном в Индию и Китай, но часть азиатских НПЗ взяла паузу, опасаясь вторичных санкционных рисков. Это усилило давление на цену и заставило трейдеров предлагать больше скидок, чтобы сохранить отгрузки.

Ситуация вряд ли затянется, так как по предварительным оценкам, перестройка каналов займёт до месяца, а по мере стабилизации логистики дисконт может вновь сузиться к диапазону в $15–16 за баррель. При этом общий фон для мирового рынка нефти остаётся мягким, потому что избыточное предложение и низкий спрос на фоне слабой макростатистики оказывают давление на стоимость черного золота.

Авто-репост. Читать в блоге >>> МЭА ждёт избытка нефти и волны дешёвого СПГ

МЭА ждёт избытка нефти и волны дешёвого СПГМЭА фиксирует смещение центра внимания к газу и СПГ. До 2030 года в строй войдут новые мощности сжижения почти на 300 млрд кубометров в год. Это крупнейшая волна в истории, и она уже профинансирована. Половина из этих мощностей нарастят США, еще около 20% Катар.

Риск избыточного предложения к 2030 году оценивается в 65 млрд куб/м. Это давит на цены, расширяет доступность газа для Индии и ЮВА и подталкивает к энергопереходу с угля на более экологичный газ, но угрожает марже экспортёров. По нефти комментарий МЭА более сдержанный, так как по прогнозу агентства спрос в 2025–2026 прибавляет около 0,7 млн баррелей в сутки в год, что заметно ниже тренда прошлых лет. На рынке всё ещё сохраняется избыток нефти.

Основной прирост добычи идёт из пяти стран Америк — США, Канады, Бразилии, Гайаны и Аргентины. Рост спроса замедляется из-за распространения электромобилей и низких темпов роста мировой экономики. Таким образом общая картина по нефти почти не изменилась по сравнению с октябрём.

Авто-репост. Читать в блоге >>> Индия режет российскую нефть на 2/3: дисконт $3–4, цель 300 ₽ — Арктика ждёт, но кто покупатель?

Индия режет российскую нефть на 2/3: дисконт $3–4, цель 300 ₽ — Арктика ждёт, но кто покупатель?

Авто-репост. Читать в блоге >>>

Скидки на российскую нефть выросли до максимума с начала годаРоссийская нефть столкнулась с самым резким ростом дисконтов за последний год —...

Людвиг ван Биткоин, Блумберг ведет информационную войну против России, поэтому информация им предоставляемая, крайне сомнительная, а зачастую лживая. Скидки на российскую нефть выросли до максимума с начала года

Скидки на российскую нефть выросли до максимума с начала года

Российская нефть столкнулась с самым резким ростом дисконтов за последний год — скидки на Urals в портах на Балтике и Черном море достигли почти $20 за баррель. — Ъ

Расширение дисконтов аналитики связывают с санкциями США против ЛУКОЙЛа и «Роснефти» и вынужденными пересмотрами схем поставок. Последний раз скидки на Балтике превышали $15 за баррель в начале этого года после масштабных санкций администрации Байдена на российскую «нефтянку».

Между тем компании из Индии и КНР — основные покупатели российской нефти — судя по всему, все более осторожно подходят к новым сделкам. Как сообщил Bloomberg со ссылкой на источники, пять крупных индийских НПЗ не разместили заказы на российскую нефть на декабрь. Обычно такие сделки заключаются до 10-го числа предшествующего месяца. По данным Kpler, которые приводит издание, на эти пять НПЗ в 2025 году пришлось две трети экспорта нефти из РФ в Индию.

По данным источников Bloomberg, покупатели не спешат покупать российское сырье, поставленное не подпадающими под санкции компаниями, и на споте, несмотря на скидки, из-за длительной процедуры комплексной проверки. Среди отказавшихся от закупок российской нефти в Китае агентство называло крупные госкомпании — Sinopec и PetroChina Co.

Авто-репост. Читать в блоге >>> Дисконт на российскую нефть Urals вырос почти до $20 за баррель — санкции США против ЛУКОЙЛа и Роснефти вызвали резкое расширение скидок на поставках из Приморска и Новороссийска — Ъ

Дисконт на российскую нефть Urals вырос почти до $20 за баррель — санкции США против ЛУКОЙЛа и Роснефти вызвали резкое расширение скидок на поставках из Приморска и Новороссийска — ЪРоссийская нефть Urals столкнулась с самым резким расширением дисконтов за последний год. По данным отраслевых источников, скидка на поставки из портов Приморск и Новороссийск достигла $19,4 за баррель. В начале ноября дисконт составлял $13–14, а до санкций США — $11–12. Аналитики связывают скачок с включением ЛУКОЙЛа и «Роснефти» в санкционный список SDN, что вынудило компании срочно перестраивать схемы поставок и трейдинга.

Рынок сейчас неоднороден: отдельные сделки проходят со скидкой до $20. Последний раз такие уровни на Балтике наблюдались в начале года после очередного пакета санкций США против российского ТЭКа, когда рынок стабилизировался только спустя три недели.

Максимальные исторические дисконты на Urals фиксировались во втором квартале 2022 года ($31,9) и в первом квартале 2023 года ($30). Тогда на ситуацию влияли геополитический шок и европейское нефтяное эмбарго. Однако в те периоды нефть Brent стоила значительно дороже — до $122,7 за баррель. В начале ноября 2025 года стоимость Brent на споте составляет около $65,8 за тонну.

Авто-репост. Читать в блоге >>>

Людвиг ван Биткоин, вот все пишут нефть у России не покупают, дисконт растёт, а начинаешь вникать в ситуацию, добыча в России растёт, значит...

Mihail1970, дисконт действительно растет. Нефть скапливается в танкерах в море. Что толку в росте добычи, если продается или меньше или дешевле. Или и то и другое. Морские поставки российской сырой нефти падают третью неделю подряд, достигнув двухмесячного минимума — Bloomberg

Морские поставки российской сырой нефти падают третью неделю подряд, достигнув двухмесячного минимума — BloombergМорские поставки российской сырой нефти падают третью неделю подряд, достигнув двухмесячного минимума, пишет Bloomberg со ссылкой на собранные им данные отслеживания судов.

Согласно этим данным, Россия отгружала в среднем 3,45 миллиона баррелей в сутки за четыре недели, закончившиеся 9 ноября, что примерно на 130 000 баррелей в день меньше, чем за аналогичный период по состоянию на 2 ноября.

В прошлом месяце США ввели санкции против двух крупнейших российских нефтедобывающих компаний, что побудило некоторых покупателей в Азии заявить о сокращении закупок. «Сложно понять, насколько именно сокращаются закупки, поскольку танкеры стараются как можно позже сообщить о своих планах. Около 35% грузов, отгруженных за последние четыре недели, находятся на судах, у которых до сих пор не указан конечный пункт назначения, и на танкерах накапливается российская нефть, которая не доставляется. Большинство судов с неизвестным пунктом назначения, судя по всему, направляются в Суэцкий канал Египта, а это значит, что они почти наверняка направляются в Азию. Конечные покупатели станут известны только по прибытии этих судов — путешествие из Балтийского моря в Индию занимает около месяца, а из Китая — два, даже без задержек», — пишет агентство.

Авто-репост. Читать в блоге >>> Китай отказывается от российской нефти?

Китай отказывается от российской нефти?Крупный китайский НПЗ Yanchang Petroleum, по данным зарубежных СМИ, на прошедшем недавно тендере по поставкам нефти с декабря 2025-го по середину февраля 2026 года отказался от заказа на сырье из России, хотя ранее закупал нефть сорта ESPO примерно раз в месяц.

В условиях увеличения дисконта у российских углеводородов к рыночной цене это решение выглядит странным, к тому же регион Шэньси, где расположен этот завод, находится на севере страны и не имеет выхода к морю. Россия может поставлять туда товары по железной дороге, что позволяет обходить запрет на транспортировку сырья морскими танкерами. Западные СМИ также пишут о сокращении Индией импорта российской нефти на фоне переговоров с США о снижении пошлин.

Предполагаем, что Нью-Дели и Пекин своими действиями стремятся увеличить скидку на легкую нефть из России, которая продается на мировом рынке с минимальным дисконтом. Кроме того, допускаем, что индийские и китайские нефтеперерабатывающие компании хотят получить от США такие же исключения из санкций за покупку российской нефти, как совсем недавно получила Венгрия.

Авто-репост. Читать в блоге >>>

Китайский нефтеперерабатывающий завод Yanchang Petroleum прекратил импорт российской нефти

Хотя раньше закупал топливо из России, передает...

Людвиг ван Биткоин, вот все пишут нефть у России не покупают, дисконт растёт, а начинаешь вникать в ситуацию, добыча в России растёт, значит нефть куда то уходит, дисконт был 2 доллара стал 4, пипец, полная жопа, усё пропало. Китайский нефтеперерабатывающий завод Yanchang Petroleum прекратил импорт российской нефти

Китайский нефтеперерабатывающий завод Yanchang Petroleum прекратил импорт российской нефти

Хотя раньше закупал топливо из России, передает Reuters со ссылкой на трейдеров.

Издание уточняет, что Yanchang — один из крупнейших нефтеперерабатывающих заводов на территории Китая. Он способен перерабатывать свыше 340 тысяч баррелей сырой нефти в сутки.

Раньше жались только частники, те, у которых нет крыши от Компартии Китая. Yanchang — это goverment backend, с госучастием. Тенденция удручающая для наших экспортеров, да.

#cанкции #crudeoil

www.reuters.com/business/energy/china-refiner-yanchang-petroleum-shuns-russian-oil-latest-tender-traders-say-2025-11-11/

Авто-репост. Читать в блоге >>> Индийские поставщики полностью переключились на ближневосточную нефть

Индийские поставщики полностью переключились на ближневосточную нефть

Индийские нефтеперерабатывающие заводы полностью обеспечены поставками сырой нефти от Саудовской Аравии и Ирака на декабрь. Источники на трёх индийских НПЗ сообщили, что эти страны также предложили дополнительные объёмы по опционным контрактам.

По данным источников, индийские НПЗ получили нефть в полном объёме от двух крупнейших производителей ОПЕК. По меньшей мере один завод получит от Ирака больше ежемесячной поставки, чем в предыдущем месяце.

Saudi Aramco и SOMO пока не прокомментировали ситуацию. Кувейтская нефтяная компания также планирует увеличить поставки сырой нефти на индийские НПЗ в ноябре и декабре, сообщили два других источника.

Один из источников отметил, что у поставщиков на Ближнем Востоке достаточно нефти и они готовы её предоставить. Индийские НПЗ стремятся увеличить поставки после снижения официальных цен продажи Saudi Aramco и SOMO.

После введения санкций индийские НПЗ активно скупали сырую нефть с Ближнего Востока, Ирака и США на спотовом рынке, что и вызвало краткое ралли с 60 до 66 за барр. в конце октября.

Авто-репост. Читать в блоге >>>

Украина заявила о второй атаке на ключевой НПЗ Роснефти в Поволжье — Bloomberg

Украина заявила о второй атаке на ключевой НПЗ Роснефти в Поволжье — Bloomberg

Украина заявила о второй в этом месяце атаке на ключевой ПАО «Роснефть» нефтеперерабатывающий завод в Поволжье.

Bloomberg News не удалось самостоятельно подтвердить факт удара и оценить масштаб ущерба.

Губернатор Саратовской области Роман Бусаргин заявил, что в результате ночной атаки беспилотников были повреждены неназванные промышленные объекты, расположенные в Заводском районе Саратова, но не сообщил никаких подробностей. В том же районе находится Саратовский нефтеперерабатывающий завод.Нефтеперерабатывающий завод способен перерабатывать около 140 000 баррелей сырой нефти в день и является ключевым поставщиком бензина и дизельного топлива в регионы на западе страны, где проживает больше всего людей. В этом году он неоднократно подвергался атакам украинских беспилотников, последняя из которых произошла 3 ноября.

www.bloomberg.com/news/articles/2025-11-11/ukraine-claims-new-strike-on-russia-s-saratov-refinery

Авто-репост. Читать в блоге >>> Удавка на шее России затягивается.

Удавка на шее России затягивается.

ВСЕ больше и больше индийских нефтеперерабатывающих заводов отказываются от российской нефти

в обмен на нефть из Саудовской аравии.

Те гарантируют поставки в обьемах и низкие цены.

www.profinance.ru/news2/2025/11/11/cho7-istochniki-reuters-soobschayut-chto-neft-iz-saudovskoj-aravii-i-iraka-zamenit-ro.html

Источники Reuters сообщают, что нефть из Саудовской Аравии и Ирака заменит российскую в декабре при поставках индийским НПЗ

11.11.2025 12:42Индийские поставщики переключились на ближневосточную нефть после приостановки закупок российской нефти из-за западных санкций

Индийские нефтеперерабатывающие заводы полностью обеспечены поставками сырой нефти от Саудовской Аравии и Ирака на декабрь. Источники на трёх индийских НПЗ сообщили, что эти страны также предложили дополнительные объёмы по опционным контрактам.

Общий вид нефтяного месторождения Aramco в районе Пустого квартала, Шайба, Саудовская Аравия, 12 января 2024 года. REUTERS/Hamad I Mohammed

Авто-репост. Читать в блоге >>> Большинство индийских НПЗ отказались от покупки российской нефти в декабре — Bloomberg

Большинство индийских НПЗ отказались от покупки российской нефти в декабре — Bloomberg

Индия сократила закупки российской нефти, ожидаемые в декабре, что свидетельствует о том, что западные санкции и торговые переговоры с США оказывают существенное влияние на структуру закупок.

5 крупных индийских нефтеперерабатывающих заводов не разместили никаких заказов на российскую нефть на следующий месяц. Как правило, сделки по закупке нефти на следующий месяц заключаются до 10-го числа текущего месяца.

По данным Kpler, на долю пяти нефтеперерабатывающих компаний — Reliance Industries Ltd., Bharat Petroleum Corp. Ltd., Hindustan Petroleum Corp. Ltd., Mangalore Refinery and Petrochemicals Ltd. и HPCL-Mittal Energy Ltd. — в этом году пришлось две трети индийского импорта российской нефти.

www.bloomberg.com/news/articles/2025-11-11/most-indian-oil-refiners-skip-buying-russian-crude-for-december

Авто-репост. Читать в блоге >>> Народный портфель. Норникель заменил Роснефть

Народный портфель. Норникель заменил РоснефтьМосковская биржа опубликовала данные о «Народном портфеле» за октябрь. Рассмотрим, какие бумаги были популярны у российских частных инвесторов, а также проанализируем их выбор.

«Народный портфель», или «Портфель частного инвестора»

Это аналитический продукт Московской биржи, отражающий предпочтения этой категории инвесторов на рынке акций. Каждый месяц биржа публикует его структуру, состоящую из 10 наиболее популярных бумаг у частных инвесторов.

Что изменилось в октябре• Общая структура портфеля незначительно изменилась. Его покинули акции Роснефти, их заменили бумаги Норникеля. Основной состав портфеля остался таким же, как в сентябре.

• Веса девяти из десяти бумаг умеренно изменились, вот что произошло:

• Газпром: 13,3% -> 13,5%

• ЛУКОЙЛ: 14,7% -> 13,8%

• ВТБ: 7,8% -> 8,1%

• ИКС 5: 5,4% -> 5,3%

• Сбербанк: 28% -> 29,1%

• Яндекс: 5,9% -> 6%

• Сбербанк-ап: 6,9% -> 7%

• Т-Технологии: 7% -> 6,8%

Авто-репост. Читать в блоге >>> Китайская нефтеперерабатывающая компания Yanchang Petroleum отказась от закупок российской нефти с декабря по середину февраля — Reuters

Китайская нефтеперерабатывающая компания Yanchang Petroleum отказась от закупок российской нефти с декабря по середину февраля — Reuters

Китайская нефтеперерабатывающая компания Yanchang Petroleum, поддерживаемая правительством провинции, не будет закупать российскую нефть в рамках последнего тендера на поставку сырой нефти в период с декабря по середину февраля, сообщили во вторник два трейдера, осведомлённых о ситуации.

Yanchang, расположенная в не имеющей выхода к морю северной провинции Шэньси, регулярно закупает российскую нефть, обычно получая одну партию в месяц, как правило, дальневосточную экспортную смесь ESPO или «Сокол», сообщил один из трейдеров.

www.reuters.com/business/energy/china-refiner-yanchang-petroleum-shuns-russian-oil-latest-tender-traders-say-2025-11-11/

Авто-репост. Читать в блоге >>>

Роснефть - факторы роста и падения акций

- Роснефть обладает самым большим производственным потенциалом роста среди всех российских НК (26.01.2018)

- Роснефть платит дивиденды 50% МСФО (07.02.2019)

- к 2024 «Восток Ойл» будет давать дополнительно 30 млн.т. нефти и до 100 млн т к 2030 году (30.08.2021)

- Восток Ойл позволит Роснефти нарастить выручку и прибыль с 2024 года - когда первая нефть пойдет через собственную инфраструктуру (в данном проекте существенные льготы и сниженные налоги) (17.10.2023)

- Возможны новые крупные расточительные приобретения. (29.06.2017)

- Риск ввода дополнительных налогов и ввода искуственного ограничения прибыли через НДПИ (17.10.2023)

Роснефть - описание компании

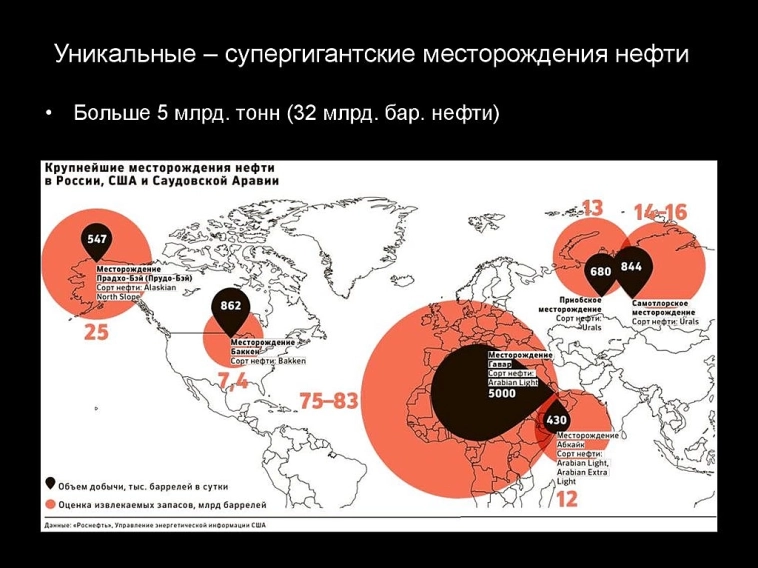

РоснефтьОАО «Роснефть» (ИНН 7706107510) — крупнейшая нефтяная компания в РФ и крупнейший налогоплательщик страны. Доказанные запасы углеводородов Роснефти по классификации SEC превышают 33 млрд баррелей.

Уставный капитал компании равен 105.981 млн руб. На эту сумму эмитировано 10598177810 обыкновенных акций номиналом 0.01 руб. Крупнейшим акционером компании является государственный Роснефтегаз.

2020 оценка:

нефть +$10 добавляет к EBITDA 6 мес + 70 млрд руб.

USDRUB +$10 добавляет к EBITDA 6 мес + 80 млрд руб.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций