шортануть что-ли Роснефть? инвест-идея такая чета все подупали а эта нет. да и нефть проливают…

Sergei,

| Число акций ао | 10 598 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 4 225,4 млрд |

| Выручка | 8 773,0 млрд |

| EBITDA | 2 349,0 млрд |

| Прибыль | 435,0 млрд |

| Дивиденд ао | 26,24 |

| P/E | 9,7 |

| P/S | 0,5 |

| P/BV | 0,5 |

| EV/EBITDA | 1,8 |

| Див.доход ао | 6,6% |

| Роснефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

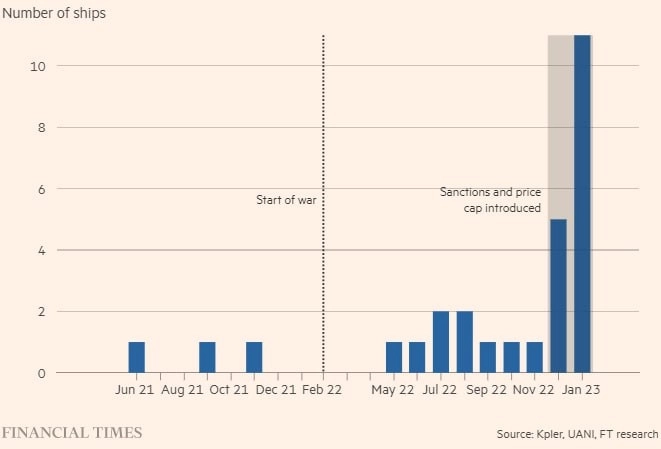

Танкеры иранской «флотилии-призрака» переключились на перевозку российской нефти после того, как в декабре усилились западные ограничения в отношении Москвы, когда Кремль обратился к методам обхода санкций, впервые предложенным Тегераном.

Согласно исследованию Financial Times, по меньшей мере 16 судов, входивших в сеть «призрачной флотилии», которая позволила Ирану нарушить санкции США, за последние два месяца начали отгружать российскую сырую нефть.

До этого момента всего девять судов перешли на российский маршрут за девять месяцев с начала СВО в феврале 2022 года.

Так называемые корабли-призраки — это суда, которые маскируют свое право собственности и передвижения, чтобы облегчить нарушение санкций. Сети кораблей-призраков позволяют торговать иранской и венесуэльской нефтью.

Судовые брокеры и аналитики говорят, что Россия переманивала владельцев и операторов танкеров премиальными ставками, поскольку она стремится защитить свой основной источник экспортных доходов от западных мер, таких как ограничение цен на нефть G7/ЕС. Предполагаемый доход от экспорта нефти из России заметно снизился по сравнению с довоенным уровнем.

По мнению Goldman Sachs, в этом году цена на нефть снова поднимется выше $100 за баррель, а в 2024 году может возникнуть серьезная проблема с поставками, поскольку свободные производственные мощности иссякнут.

Поскольку санкции, скорее всего, приведут к снижению экспорта российской нефти, а китайский спрос, как ожидается, восстановится, так как страна прекращает политику «нулевого коридора», цены поднимутся выше $100 с текущего уровня около $80, по мнению Goldman.

Отсутствие расходов в промышленности на производство, необходимое для удовлетворения спроса, также будет фактором роста цен, и этот недостаток мощностей может стать большой проблемой к 2024 году, сказал аналитик Джефф Карри в Эр-Рияде в воскресенье.

«Товарный суперцикл — это последовательность ценовых скачков с каждым более высоким максимумом и каждым более высоким минимумом», — сказал Карри, выступая в кулуарах мероприятия, организованного Kapsarc, саудовским институтом энергетических исследований.

К маю нефтяные рынки должны перейти к дефициту предложения по сравнению со спросом, сказал он. Это может привести к использованию большей части неиспользуемых мощностей мировых производителей, что положительно скажется на ценах, сказал он.

Власти Турции из-за землетрясения приостановили прокачку нефти на свой экспортный терминал в Джейхане на берегу Средиземного моря, сообщает ...

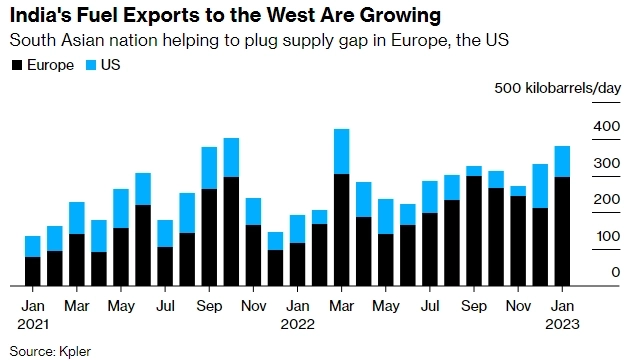

Индия играет все более важную роль на мировых нефтяных рынках, покупая все больше дешевой российской нефти и перерабатывая ее в топливо для Европы и США.

При этом Нью-Дели практически не сталкивается с общественным противодействием, поскольку это отвечает двойным целям Запада — сократить доходы Москвы от продажи энергоносителей и предотвратить шок от поставок нефти. И по мере того, как Европа усиливает санкции, Индия будет занимать все более центральное место на глобальной нефтяной карте, которая была перекроена в результате многолетней войны Владимира Путина в Украине.

«У чиновников казначейства США есть две основные цели: сохранить рынок хорошо снабжаемым и лишить Россию доходов от продажи нефти», — говорит Бен Кэхилл, старший научный сотрудник Центра стратегических и международных исследований, вашингтонского аналитического центра. «Они знают, что индийские и китайские нефтепереработчики могут получать большую прибыль, покупая российскую нефть со скидкой и экспортируя продукцию по рыночным ценам. Их это устраивает».

🛢 Нефтегазовые доходы Минфина ускорили своё падение

📉 В январе они упали на 46% г/г главным образом за счёт снижения доходов от продажи газа.

⛽️ Кстати Газпром больше не публикует операционных отчётов и поэтому есть основания предполагать, что там всё очень печально.

🟡Что касается рубля, на самом деле в краткосрочной перспективе я не вижу рисков существенного ослабления рубля. Поскольку падающая валютная выручка экспортёров компенсируется продажами юаней со стороны Минфина. В январе Минфин продал юаней на 56 млрд руб, но в феврале скорее всего это цифра будет в 2.5-3.5 раза больше, 140-180 млрд руб. Это позволит покрыть дефицит бюджета и окажет поддержку рублю

⏳Что же касается более долгосрочной перспективы, то думаю, что уже к концу этого года Минфин продаст больше половины юаней и ЦБ будет вынужден прибегнуть к печатанию денег и ослаблению рубля.

Сравним акции компаний Лукойл и Роснефть. Обязательно выясним, какие риски существуют при инвестициях в каждую из компаний и в итоге выберем победителя. Также я вам расскажу своё личное мнение о том, какую компанию стоит выбрать и для каких целей. Устраивайтесь поудобней, вам предстоит легкое погружение в сложный мир финансов и инвестиций. Обещаю – будет интересно, от вас требуется только внимательность.

Признаюсь, это не статья, а сценарий для Youtube. Вот ссылка на видео - https://youtu.be/D-KQ0pIo72s

Западные санкции, введенные после начала военного конфликта на Украине, включая эмбарго и ограничение цен на нефтепродукты с 5 февраля, привели к увеличению потоков российского нефтяного топлива в Азию с привлекательными скидками.

Со второго квартала 2022 года эти грузы наводнили хабы в Малайзии и Фуджейре (ОАЭ), где они перегружается с одного судна на другое. Как сообщают источники, трейдеры смешивают эти баррели с другой нефтью, чтобы изменить страну происхождения, что позволяет страховать и финансировать суда, в противном случае это было бы запрещено санкциями.

Скидки, предлагаемые на это топливо, помогают повысить маржу независимых китайских НПЗ и заменить нефть, которую некоторые компании не могут импортировать без квот. Подобная торговля также позволяет поставлять российскую нефть на рынок и обеспечивать Москву необходимой экспортной выручкой.

Западные торговые дома являются основными поставщиками нефтяного топлива в Китай, сообщили четыре высокопоставленных источника, которые внимательно отслеживают потоки, добавив, что более высокие уровни, наблюдавшиеся в декабре, сохранятся в феврале и в последующие месяцы.

ОАО «Роснефть» (ИНН 7706107510) — крупнейшая нефтяная компания в РФ и крупнейший налогоплательщик страны. Доказанные запасы углеводородов Роснефти по классификации SEC превышают 33 млрд баррелей.

Уставный капитал компании равен 105.981 млн руб. На эту сумму эмитировано 10598177810 обыкновенных акций номиналом 0.01 руб. Крупнейшим акционером компании является государственный Роснефтегаз.

2020 оценка:

нефть +$10 добавляет к EBITDA 6 мес + 70 млрд руб.

USDRUB +$10 добавляет к EBITDA 6 мес + 80 млрд руб.