ВР отразила убыток в $24 млрд от владения "Роснефтью"

ВР отразила убыток в $24 млрд от владения «Роснефтью», $2,6 млрд — от СП с ней и отложенного налога.

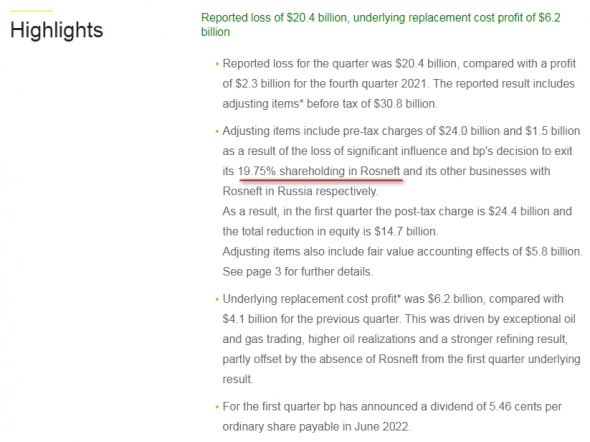

Москва. 3 мая. ИНТЕРФАКС — Британская ВР отразила чистый убыток в результатах за I квартал 2022 года до уплаты налогов в $24 млрд от владения 19,75% акций «Роснефти», говорится в отчетности компании.

Эта сумма включает $13,5 млрд списания справедливой стоимости чистых инвестиций, $11,1 млрд — доналоговый убыток по суммам, ранее включенным в общий доход, (убыток возник в основном из-за убытков от курсовых разниц, накопленных с первоначальной даты инвестиции в 2013 году до 27 февраля 2022 года). Эти расходы слегка компенсируются — примерно на $500 млн — благодаря доли прибыли «Роснефти», приходившейся на долю ВР, до 27 февраля.

Кроме того, результаты ВР за I квартал скорректированы на $1,5 млрд, которые включают доналоговый убыток от других предприятий с «Роснефтью» и на $1,1 млрд отложенных налоговых обязательств.

Так, пишет ВР, в связи с решением выйти из других подразделений «Роснефти» в России корректирующие статьи результатов за первый квартал 2022 г. также включают расходы в размере $1,5 млрд. Это включает в себя $1 млрд до налогообложения, представляющие собой обесценение балансовой стоимости этих предприятий, и еще $0,5 млрд убытков от курсовых разниц, которые были отражены непосредственно в капитале с даты первоначальных инвестиций, которые также были перенесены в отчет о прибылях и убытках.

Также ВР скорректировала свои результаты на $1,1 млрд отложенного налогового обязательства, включающего налог на долю ВР в нераспределенной прибыли «Роснефти».

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций