| Число акций ао | 666 млн |

| Номинал ао | 0.004 руб |

| Тикер ао |

|

| Капит-я | 263,0 млрд |

| Выручка | 185,8 млрд |

| EBITDA | 60,7 млрд |

| Прибыль | 34,6 млрд |

| Дивиденд ао | – |

| P/E | 7,6 |

| P/S | 1,4 |

| P/BV | 1,3 |

| EV/EBITDA | 3,8 |

| Див.доход ао | 0,0% |

| Распадская Календарь Акционеров | |

| 21/05 ГОСА по дивидендам за 2023 год | |

| Прошедшие события Добавить событие | |

Распадская акции

-

Долг загасили

Долг загасили

рекорд по прибыли от продаж

кэш аккумулируется

если в мае объявят лояльную к минорам дивполиту быть ей трехзначной Распадская. Не верьте аналитикам!

Распадская. Не верьте аналитикам!

Буквально неделю назад, а может и меньше почти все аналитики начали трубить в один голос — «Распадская выглядит дешево, она недооценена, надо покупать». Хм, странное заявление. Для тех кто не в курсе слова «дешево» и «дорого» считаются матом в инвестиционной среде. Почему? Потому что ничто не может стоить дешево, и ничто не может стоить дорого. Всему есть своя рыночная цена.

Согласитесь, что на то есть причины. Возьмем даже к примеру обувь, кроссовки, пускай это будет NIKE AIR MAX (самая популярная модель). Зайдите в магазин и посмотрите на цену. Дорого, скажут многие. Увы, это не так — это справедливая рыночная цена. Почему она высокая по отношению к другим брендам? Все просто. Во-первых, это известный мировой бренд (он бы таким не стал, выпуская, мягко говоря, некачественную продукцию). Во-вторых, это технологии и дизайн, что делает обувь очень удобной и комфортной. И наконец — качество, самая главная составляющая. Честно говоря, я не просто так взял эту фирму для примера. Дело в том, что я покупал себе эти кроссовки, и могу сказать так: это самая качественная спортивная обувь, которая у меня была за всю жизнь. Они прослужили мне чуть больше 3 лет. У некоторых моих друзей они носились и по 4-5 лет. Я надеюсь теперь вы понимаете, почему это не может быть дорого. И возьмем обратный пример, «дешево». Почему большинство китайский вещей стоит дешево? То, что стоит дешево в большинстве своих случаев не применимо к слову «качество». Мы же не говорим, что эти вещи недооценены, нужно покупать! Нет, это также справедливая рыночная стоимость.

А теперь давайте вернемся «к нашим баранам», а именно ПАО Распадская.

На конец 2016 года P/E компании был чуть более 4-х, справедливая стоимость равнялась 79.71 руб. В 2017 году компания побила EPS почти в два раза и составляла 26.40 руб., что давало толчок акции на отметку 103 рубля (копейки уже не помню), опять же оценка по фундаменталу, справедливая рыночная стоимость. И купив акцию после выхода отчета 25 августа 2017, который показал, что компания побьет свои результаты за прошлый 2016 год мы были бы правы, что собственно и произошло.

Но есть одно «но». Как я уже говорил, на конец 2016 года показатель P/E был 4 (с чем-то, уже не помню), но на конец 2017 года он упал до 3.37, довольно существенное снижение. Что это значит? А то, что на конец 2016 года инвесторы готовы были платить 4 прибыли за акцию, но в конце 2017 года инвесторы не хотят платить 4 прибыли, поэтому платят меньше, а именно 3.37 прибылей. О чем это нам может говорить? Как раз не о том, что акции «дешевые» и недооценены, а о том, что что-то пошло в делах компании не так, и инвесторы не готовы платить больше. И что мы видимо сейчас? После завершения восходящего тренда в марте 2018 года (таймфрейм 1 день) акции обвалились (только пожалуйста, не говорите мне, что это из-за дивидендов), да, частично из-за не выплаты дивидендов, но ведь их никто и не обещал, что самое смешное. На самом же деле, новость про дивиденды дала лишь хороший толчок к падению котировок.

Акция дешевая не потому что недооценена, а потому, что так ее оценивает рынок. По фундаментальным оценкам компании на основании отчета за 2017 год, справедливая рыночная стоимость 89.01 руб. И пока мы не увидим первых результатов по МСФО, не стоит смотреть на эту бумагу в терминале. Даже свежий РСБУ говорит вам: ребята, не надо меня покупать, пока ничего не понятно:)

На самом деле РСБУ нам не интересен, ждем МСФО за пол года (по кварталам не отчитываются по МСФО) и как говорится «будем посмотреть».

В дальнейшем можно ожидать ухудшения финансовых показателей Распадской

В дальнейшем можно ожидать ухудшения финансовых показателей Распадской

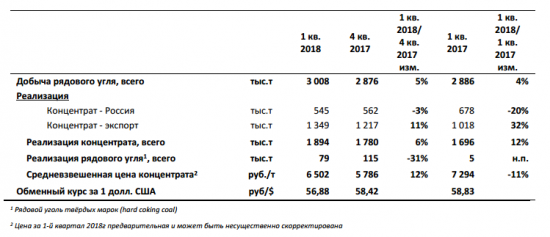

Распадская увеличила в I квартале добычу угля на 5%, до 3 млн тонн

Распадская увеличила в январе-марте добычу угля на 5% по сравнению с IV кварталом, до 3,008 млн тонн, говорится в сообщении компании. По сравнению с I кварталом 2017 года производство Распадской выросло на 4%.

Рост производства Распадской является умеренным. Однако, вкупе с увеличением средней цены реализации в рублевом эквиваленте на 12%, это должно способствовать росту выручки в среднем на 15-20% в 1 кв. В дальнейшем, на фоне ожидаемого нами снижения цен на коксующийся уголь, можно ожидать ухудшения финансовых показателей.

Промсвязьбанк

Распадская — рсбу 1 кв 2018г. Падение прибыли на 29%

Распадская — рсбу 1 кв 2018г. Падение прибыли на 29%

Распадская — рсбу

703 191 442 акций http://moex.com/s909

Free-float 18%

Капитализация на 27.04.2018г: 68,653 млрд руб

Общий долг на 31.12.2017г: 5,304 млрд руб

Общий долг на 31.03.2018г: 5,519 млрд руб

Выручка 1 кв 2016г: 1,861 млрд руб

Выручка 2016г: 12,868 млрд руб

Выручка 1 кв 2017г: 6,539 млрд руб

Выручка 2017г: 20,944 млрд руб

Выручка 1 кв 2018г: 6,956 млрд руб

Валовая прибыль 1 кв 2016г: 367,13 млн руб

Валовая прибыль 2016г: 6,428 млрд руб

Валовая прибыль 1 кв 2017г: 4,684 млрд руб

Валовая прибыль 2017г: 13,794 млрд руб

Валовая прибыль 1 кв 2018г: 5,265 млрд руб

Прибыль 1 кв 2016г: 1,477 млрд руб

Прибыль 2016г: 12,958 млрд руб

Прибыль 1 кв 2017г: 5,761 млрд руб

Прибыль 6 мес 2017г: 7,894 млрд руб

Прибыль 9 мес 2017г: 14,976 млрд руб

Прибыль 2017г: 17,552 млрд руб

Прибыль 1 кв 2018г: 4,096 млрд руб

http://www.raspadskaya.ru/investor/accounting_statements/accounting_statements2/ Фундаментально Распадская выглядит недооцененной рынком

Фундаментально Распадская выглядит недооцененной рынком

В ходе онлайн-конференции «Рынок металлов: торговые войны и давление санкций» эксперты поделились своей точкой зрения на перспективы бумаг «Распадской», высказали мнение, останется ли она в убытках или всё-таки достигнет отметки в 104 рубля.

Анастасия Гладких, аналитик Just2Trade, отмечает, что в последние дни акции демонстрировали некоторый рост, но скорее преобладает ненаправленное движение. «Так, на дневном графике средней ширины полоса Боллинджера сжимается. Цена вблизи, но выше середины канала. В краткосрочном плане индикатор MACD расположен в отрицательной зоне и повышается. Период падения закончился. Таким образом, сохраняется ненаправленное движение», — заключила г-жа Гладких.

Денис Иконников, аналитик ИК QBF, считает, что фундаментально акции «Распадской» являются одними из самых привлекательных в секторе добычи металлов. «По стоимостному мультипликатору EB/EBITDA=3. Это лучший показатель в мире среди угольных компаний. У „Распадской“ отсутствует долговая нагрузка, в связи с чем она может направлять средства на дивиденды. В марте акции „Распадской“ рухнули в цене на 20% из-за того, что компания отказалась платить дивиденды по итогам 2017 год, сославшись на нестабильность рынка угля. Тем не менее, уже 17 мая на собрании акционеров может быть принята новая дивидендная политика. В связи с нестабильностью цен на уголь, логичным будет принятие дивидендной политики в зависимости от FCF (свободный денежный поток) компании, который более объективно отражает поступление денежных средств, чем чистая прибыль. Если это произойдет, то акции компании взлетят в цене», — прогнозирует эксперт.

«Согласно отчету за I квартал 2018 года, „Распадская“ существенно увеличила экспортные поставки угля на 32% г/г и сократила поставки в России на 20% г/г. При слабеющем рубле это даст дополнительную выручку. Несмотря на то, что средневзвешенная цена концентрата угля снизилась на 11% г/г, уже в апреле она подскочила на 15% г/г. Таким образом, компания является фундаментально недооцененной с растущими финансовыми показателями и перспективами выплат дивидендов. Акции являются инвестиционно привлекательными в долгосрочной перспективе», — добавляет он.

Игорь Нуждин, главный аналитик «Промсвязьбанка», полагает, что результаты компании на фоне роста цен на коксующийся уголь сильные. «Однако, мы видим предпосылки для падения цен на этот вид сырья, что ухудшит показатели „Распадской“ и это негативно отразиться на цене акции. Мы бы видели потенциал для роста стоимости, если бы компания платила дивиденды, но этого пока не происходит», — комментирует аналитик.

Константин Бушуев, начальник отдела анализа рынков «Открытие Брокер», согласен с господином Иконниковым, что падение акций «Распадской» было во многом связано с отказом руководства компании от выплаты дивидендов по итогам 2017 года. «Но в целом результаты компании остаются сильными, а сама компания недооценена на рынке, ждем роста цены акций», — говорит эксперт.

Алексей Калачев, аналитик ГК «ФИНАМ», cоглаcен с предыдущими экспертами: «Фундаментально „Распадская“ выглядят недооцененной рынком. Компания значительно выиграла от восстановления и роста цен на уголь в 2017 году. Выручка по МСФО за год выросла в 1,7 раза Показатель EBITDA вырос более чем в два раза. Чистая прибыль выросла в 1,7 раза — до 319 млн долларов. Ожидались хорошие дивиденды с доходностью в 5-6%. Котировки еще чуть более месяца назад брали новые максимумы, но отказ от дивидендов разочаровал игроков».

Аналитик также видит схожесть текущей ситуации с прошлогодней: «Ничем иным падение котировок не объяснить, причем ситуация один в один повторила прошлогоднюю, когда компания также отказалась от выплаты дивидендов. Год назад после коррекции рост продолжился. Вероятнее всего этот сценарий повторится и в этом году. Уровень поддержки в районе 80 рублей за акцию устоял. Устоял бы и предыдущий, в районе 93 рублей, если бы ни панические распродажи на волне новых санкций. Уже сейчас цена вернулась на „досанкционный“ уровень, и, если удержится там, велика вероятность, что рост продолжится. Объемы добычи растут. Цены на коксующийся уголь закрепились в боковом диапазоне на достаточно хорошем уровне, и с этой стороны пока ничего не угрожает». Распадская - добыча угля в 1 кв 2018 г +4%г/г, до 3008 тыс тонн

Распадская - добыча угля в 1 кв 2018 г +4%г/г, до 3008 тыс тонн

Распадская — добыча угля в 1 кв 2018 г +4%г/г, до 3008 тыс тонн

Суммарная добыча рядового угля выросла на 5% кв/кв и составила 3 млн тонн. Основной прирост обеспечила шахта «Распадская», которая в отчетном периоде осуществляла добычу без перемонтажей на 3-х лавах.

В рамках годовых планов продолжается развитие добычи ценных марок К и ОС как на шахте «Распадская-Коксовая», так и на участке открытых горных работ.

В отчетном периоде были зафиксированы максимальные котировки по основным квартальным ценовым бенчмаркам за последние 4 квартала.

Цены реализации угольного концентрата показали рост в отчетном периоде (+12% кв/кв) благодаря росту мировых котировок. При этом цены внутри РФ выросли на 15% кв/кв, а экспортные цены – на 13% кв/кв.

пресс-релиз

not iron яй-цы,

Но я за это денег не беру, как Марламов.

А он своих подписчиков в два конца имеет и стратегии им продает и подписку на сигналы/автоследование, и тут же сам играет в противоход. Мошенник, одно слово.

По поводу сигналов через sms/автоследования, что на этом избушки могут играть против тех клиентов кому они эти сигналы рассылают — я всем своим приятелям еще в 2014г так и сказал, чтобы этими сигналами/дурью не пользовались.

Марэк, да конечно могут, но это не значит, что Элвис непременно этим занимался. Я не пользовался и не собираюсь пользоваться автоследованием, но я считаю, что Элвис и команда сильны как аналитики и очень востребованы и нужны рынку.

not iron яй-цы,

о каком таком контенте речь?

Марэк, да не помню я, чо то там Мalik тебе предьявлял. (я не держу такую инфу в голове, она мне не интересна). not iron яй-цы,

not iron яй-цы,

Но я за это денег не беру, как Марламов.

А он своих подписчиков в два конца имеет и стратегии им продает и подписку на сигналы/автоследование, и тут же сам играет в противоход. Мошенник, одно слово.

По поводу сигналов через sms/автоследования, что на этом избушки могут играть против тех клиентов кому они эти сигналы рассылают — я всем своим приятелям еще в 2014г так и сказал, чтобы этими сигналами/дурью не пользовались.

not iron яй-цы,

Я еще два года назад сказал, что Марламов обычный разводила и манипулирует деньгами своих подписчиков, под жарку стейков и рассказы басен на своих ютубках.

Марэк, мне лень искать, но ты вроде намедни тоже побывал в шкуре Элвиса-был обвинен в притуливании своего зловредного контента где непопадя.

not iron яй-цы,

Я еще два года назад сказал, что Марламов обычный разводила и манипулирует деньгами своих подписчиков, под жарку стейков и рассказы басен на своих ютубках.

Марэк, не согласен. Нельзя назвать Элвиса разводилой.

Вы лучше бы так на афериста и мошенника марламова так наезжали.

Марэк, зря ты так. Вероятно ты не знал настоящих мошенников.

Pavel Samoletov, подрасти сначала, а потом рассуждай о Сирии и Донбассе… Люди, принявшие такое решение, поумней тебя будут и информации у них побольше твоей…

Pavel Samoletov, подрасти сначала, а потом рассуждай о Сирии и Донбассе… Люди, принявшие такое решение, поумней тебя будут и информации у них побольше твоей…

Хорош уже спамить на форуме, пиарить свои посты на сайте, раскидывая ссылки своих топиков по форуму, по компаниям-эмитентам, не имеющим непосредственного отношения к теме твоего поста...

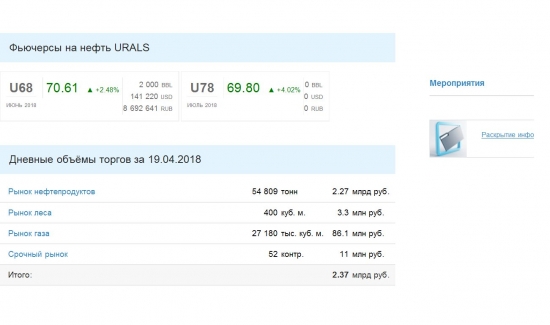

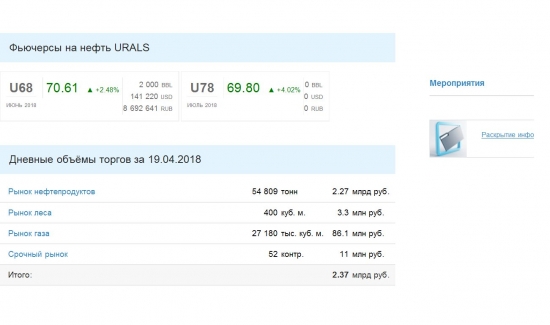

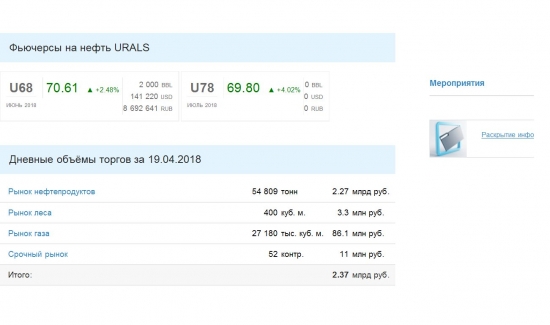

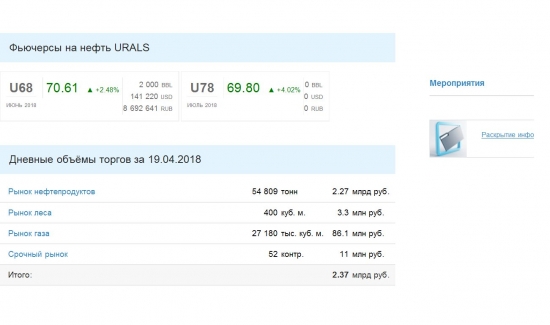

Цены июньского и июльского фьючерса на нефть Urals

Правильно в СМИ пишут, бюджет России купается в деньгах.

+307 млрд руб/мес (+3,7 трлн руб/год) дополнительные доходы бюджета России при текущих ценах на нефть.

Россия является крупнейшим в мире экспортером нефти, если принимать в расчет сырую нефть и нефтепродукты, и при цене на нефть Urals около $65 за баррель, то она зарабатывает на $5,3 миллиардов в месяц больше, чем при цене в $43,8 за баррель, то есть уровня той отметки, которая взята в качестве ориентира при формировании федерального бюджета России на 2018 год.

Дефицит бюджета на 2018г заложен 1,3 трлн руб., при среднегодовой цене нефти Urals $43,8.

При текущей среднегодовой цене нефти Urals $65 — Бюджет РФ по итогам 2018г получит дополнительные 3,7 трлн руб. В итоге профицит бюджета по итогам 2018г составит 2,4 трлн руб.

p.s. С такими ценами на Urals, вероятнее всего, профицит бюджета 2018г составит 3,5 трлн руб, если даже не больше.

Марэк,

Malik,

это все пойдет на войнУ: Донбасс, Сирия… надо кормить голодранцев по всему Миру

Хорош уже спамить на форуме, пиарить свои посты на сайте, раскидывая ссылки своих топиков по форуму, по компаниям-эмитентам, не имеющим непосредственного отношения к теме твоего поста...

Хорош уже спамить на форуме, пиарить свои посты на сайте, раскидывая ссылки своих топиков по форуму, по компаниям-эмитентам, не имеющим непосредственного отношения к теме твоего поста...

Цены июньского и июльского фьючерса на нефть Urals

Правильно в СМИ пишут, бюджет России купается в деньгах.

+307 млрд руб/мес (+3,7 трлн руб/год) дополнительные доходы бюджета России при текущих ценах на нефть.

Россия является крупнейшим в мире экспортером нефти, если принимать в расчет сырую нефть и нефтепродукты, и при цене на нефть Urals около $65 за баррель, то она зарабатывает на $5,3 миллиардов в месяц больше, чем при цене в $43,8 за баррель, то есть уровня той отметки, которая взята в качестве ориентира при формировании федерального бюджета России на 2018 год.

Дефицит бюджета на 2018г заложен 1,3 трлн руб., при среднегодовой цене нефти Urals $43,8.

При текущей среднегодовой цене нефти Urals $65 — Бюджет РФ по итогам 2018г получит дополнительные 3,7 трлн руб. В итоге профицит бюджета по итогам 2018г составит 2,4 трлн руб.

p.s. С такими ценами на Urals, вероятнее всего, профицит бюджета 2018г составит 3,5 трлн руб, если даже не больше.

Марэк,

Цены июньского и июльского фьючерса на нефть Urals

Правильно в СМИ пишут, бюджет России купается в деньгах.

+307 млрд руб/мес (+3,7 трлн руб/год) дополнительные доходы бюджета России при текущих ценах на нефть.

Россия является крупнейшим в мире экспортером нефти, если принимать в расчет сырую нефть и нефтепродукты, и при цене на нефть Urals около $65 за баррель, то она зарабатывает на $5,3 миллиардов в месяц больше, чем при цене в $43,8 за баррель, то есть уровня той отметки, которая взята в качестве ориентира при формировании федерального бюджета России на 2018 год.

Дефицит бюджета на 2018г заложен 1,3 трлн руб., при среднегодовой цене нефти Urals $43,8.

При текущей среднегодовой цене нефти Urals $65 — Бюджет РФ по итогам 2018г получит дополнительные 3,7 трлн руб. В итоге профицит бюджета по итогам 2018г составит 2,4 трлн руб.

p.s. С такими ценами на Urals, вероятнее всего, профицит бюджета 2018г составит 3,5 трлн руб, если даже не больше.

Марэк, причем тут распадская? Цены июньского и июльского фьючерса на нефть Urals

Цены июньского и июльского фьючерса на нефть Urals

Правильно в СМИ пишут, бюджет России купается в деньгах.

+307 млрд руб/мес (+3,7 трлн руб/год) дополнительные доходы бюджета России при текущих ценах на нефть.

Россия является крупнейшим в мире экспортером нефти, если принимать в расчет сырую нефть и нефтепродукты, и при цене на нефть Urals около $65 за баррель, то она зарабатывает на $5,3 миллиардов в месяц больше, чем при цене в $43,8 за баррель, то есть уровня той отметки, которая взята в качестве ориентира при формировании федерального бюджета России на 2018 год.

Дефицит бюджета на 2018г заложен 1,3 трлн руб., при среднегодовой цене нефти Urals $43,8.

При текущей среднегодовой цене нефти Urals $65 — Бюджет РФ по итогам 2018г получит дополнительные 3,7 трлн руб. В итоге профицит бюджета по итогам 2018г составит 2,4 трлн руб.

p.s. С такими ценами на Urals, вероятнее всего, профицит бюджета 2018г составит 3,5 трлн руб, если даже не больше.

Распадская - факторы роста и падения акций

- Высокие цены на уголь (02.07.2022)

- Возможное возобновление выплаты дивидендов вместе с высокими финансовыми результатами могут дать высокую дивидендную доходность. (02.07.2022)

- Дешевые мультипликаторы (20.10.2023)

- Основной акционер близок по доле к моменту возможного делистинга (02.07.2022)

- Компания приостановила выплаты дивидендов в 2022 году. (02.07.2022)

- Отказ от выделения из структуры Евраза (02.07.2022)

- Основной акционер Evraz - британская компания с акционерами под санкциями. Пока она не решит свои проблемы с переездом из недружественной юрисдикции, то, вероятно, дивидендов в Распадской мы не увидим. (30.01.2023)

- Технологические риски, у Роспотребнадзора бывают жалобы после которых приостанавливают работу. (20.10.2023)

- Трудности с логистикой из-за загруженности жд (20.10.2023)

Распадская - описание компании

Публичное акционерное общество «Распадская», созданное в 1973 году, на сегодняшний день является одной из крупнейших угольных компаний России. Добывает коксующийся уголь.

Ориентир экспортной цены Распада является hard coking coal (FOB Australia)

Фьючерс: www.cmegroup.com/trading/energy/coal/fob-australia-premium-hard-coking-coal-tsi.html

Данные: https://www.argusmedia.com/metals-platform/price/assessment/coking-coal-premium-hard-fob-australia-low-vol-swaps-month-1-PA00152330601

Внутренняя цена: https://spimex.com/markets/energo/indexes/territorial/ (Индекс OTID, марка OOGJ)

Фьючерс на Сингапурской бирже, с поставкой Китай: https://ru.tradingview.com/symbols/SGX-CCF1!/

Фьючерс на Сингапурской бирже, с поставкой Австралия: https://ru.tradingview.com/symbols/SGX-ACF1!/

ПАО «Распадская» – единый производственно-территориальный комплекс по добыче и обогащению угля, расположенный в Кемеровской области Российской Федерации. ПАО «Распадская» имеет лицензии на ведение горных работ на территории обширного угольного месторождения к юго-западу от Томусинского участка Кузнецкого угольного бассейна, который обеспечивает три четверти добычи коксующегося угля в России.

http://www.raspadskaya.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций