Еще из интересного: Русагро уже получает процентных доходов на 0.5 ярда больше, чем сама платит процентных расходов. Вот они льготные кредиты что делают. Это 2 ярда халявной прибыли за год!

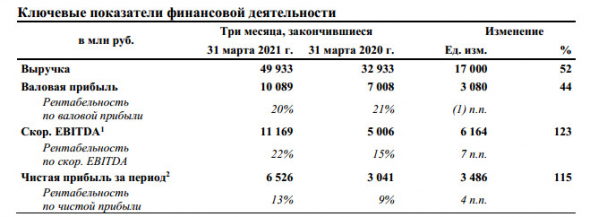

Выручка за квартал 50 ярдов (!) колоссальные +52%; за год будет 200+ ярдов

Скор. ебитда 11.2 ярда (плюс сто двадцать три процента к 1кв 20го), повторили титанический результат прошлого квартала (4й квартал всегда самый мощный). LTM EBITDA уже 38 ярдов, к выходу отчета за полугодие станет ~45.

Рентабельность по скор. EBITDA увеличилась до 22% за 1кв21 (год назад была 15%)

Прибыль за квартал 6.5 ярдов (!) или 48.7р/расписку. Если дадут работать, то будет 200+р на расписку за 21й год.

Кроме того, можно отметить снижение отношения долга к ебитде до 1.62; но тут надо помнить, что эффективный долг то и того меньше (раз проценты работают в плюс).

zzznth, уже не дали работать: с сентября 2021 года демпфер по маслу, сетям запретили повышать цены на мясо, по крайней мере, до выборов и т.д. А тут на горизонте еще борьба с платящими в оффшоры дивиденды. Я думаю, оптимистичный вариант в 2021 году — это размер прибыли за 2020 год.

Михаил Б, вообще-то, первый квартал _УЖЕ_ был с предельными ценами.

zzznth, в каком смысле с предельными ценами?

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций