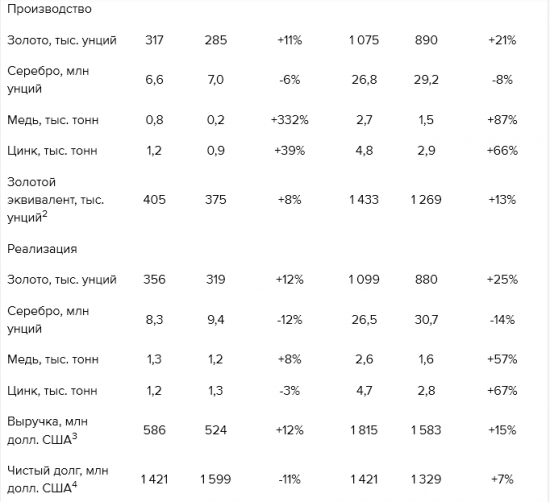

МОСКВА, 24 янв /ПРАЙМ/. Polymetal International plc (объединяет активы АО

«Полиметалл») в 2017 году увеличил производство золота на 21% по сравнению с

2016 годом, до 1,075 миллиона унций, серебра — сократил на 8%, до 26,8 миллиона

унций, сообщила компания.

Кроме того, компания в прошлом году произвела 2,7 тысячи тонны меди, что на

87%, или почти в 1,9 раза, больше результата 2016 года, и 4,8 тысячи тонн цинка

(+66%, 1,7 раза). Общее производство металлов в пересчете в золотой эквивалент

выросло на 13% в годовом выражении — до 1,433 миллиона унций, что на 2%

превысило производственный план в 1,400 миллиона унций.

Компания ожидает, что денежные затраты за 2017 год составят 650-675 долларов

за унцию золотого эквивалента по сравнению с первоначальным прогнозом 600-650

долларов за унцию. Рост денежных затрат связан с увеличением внутренних цен на

дизельное топливо и укреплением российского рубля на фоне недавнего роста цен

на нефть.

Кроме того, ожидается, что совокупные денежные затраты достигнут 850-900

долларов за унцию золотого эквивалента (первоначальный прогноз — 775-825

долларов за унцию). Отмечается, что помимо обменного курса и цен на топливо, на

рост данного показателя повлияло существенное увеличение затрат на

геологоразведку на всех предприятиях.

Выручка Polymetal в 2017 году по сравнению с 2016 годом выросла на 15% — до

1,815 миллиарда долларов. Продажи компании за год составили: 1,099 миллиона

унций золота (+25%), 26,5 миллиона унций серебра (-14%), 2,6 тысячи тонн меди

(+57%) и 4,7 тысячи тонн цинка (+67%).

По состоянию на 30 сентября 2017 года, чистый долг вырос на 7%, или на 92

миллиона долларов по сравнению с 31 декабря 2016 года — до 1,421 миллиарда

долларов.

ПРОГНОЗ Polymetal подтверждает производственный план на 2018 год в объеме 1,55

миллиона унций золотого эквивалента и на 2019 год в объеме 1,7 миллиона унций

золотого эквивалента. Как отмечает компания, основными факторами роста станут

запуск и вывод Кызыла на проектные показатели, повторный запуск участка

переработки окисленной руды на Майском и продолжающиеся улучшения в работе

Варваринского и Капана. Все это должно компенсировать запланированное снижение

содержаний на Хаканджинском и Воронцовском, отмечает компания.

Прогноз в части денежных затрат на 2018 год составляет 650-700 долларов за

унцию золотого эквивалента, совокупных денежных затрат — в среднем 875-925

долларов за унцию. Ожидаемый рост затрат связан с увеличением внутренних цен на

дизельное топливо и возможным укреплением рубля. Фактические затраты будут

зависеть от динамики обменного курса к доллару США, который оказывает

существенное влияние на операционные затраты.

План капитальных затрат на 2018 год компания ожидает на уровне 400 миллионов

долларов, что немного ниже, чем в 2017 году. Значительные инвестиции будут

направлены на завершение проекта Кызыл и увеличение производительности

Амурского ГМК. Компания также планирует ускорить разработку ТЭО для проектов

месторождения Нежданинское и АГМК-2. Ожидается, что затраты на геологоразведку

останутся высокими, так как продолжится интенсивная буровая кампания на

серебряном месторождении Прогноз.

IV КВАРТАЛ В четвертом квартале 2017 года производство золота на месторождениях компании

выросло на 11%, до 317 тысяч унций, производство серебра составило 6,6 миллиона

унций (-6%), меди — 800 тонн и 1,2 тысячи тонн цинка. Общее производство

металлов в пересчете в золотой эквивалент выросло на 8% — до 405 тысяч унций.

«Polymetal завершил 2017 год с отличными результатами и перевыполнил

производственный план шестой год подряд. Впереди важный год, в котором начало

производства на Кызыле подготовит почву для инвестиционных решений по

Нежданинскому и АГМК-2. В то же время мы продолжим генерировать положительный

денежный поток и отдавать приоритет выплате дивидендов при распределении

капитала», — отметил главный исполнительный директор группы Виталий Несис,

слова которого приводятся в сообщении.

Polymetal Int зарегистрирована на острове Джерси. «Полиметалл» — российская

компания по добыче золота и серебра с действующими предприятиями и проектами

развития в России, Казахстане и Армении. В 2016 году увеличила производство

золота на 3%, до 890 тысяч унций (27,682 тонны), серебра — снизила на 9% — до

29,2 миллиона унций (908,222 тонны). Общее производство металлов в пересчете в

золотой эквивалент сохранилось приблизительно на уровне 2015 года — 1,269

миллиона унций.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций