| Число акций ао | 1 361 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 3 576,2 млрд |

| Выручка | 756,4 млрд |

| EBITDA | 579,4 млрд |

| Прибыль | 347,9 млрд |

| Дивиденд ао | 179,85 |

| P/E | 10,3 |

| P/S | 4,7 |

| P/BV | 16,0 |

| EV/EBITDA | 7,0 |

| Див.доход ао | 6,8% |

| Полюс Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Полюс акции

-

Ребята какие мысли по ПОЛЮСУ на след неделю? Какие мысли по отчету компании?

Ребята какие мысли по ПОЛЮСУ на след неделю? Какие мысли по отчету компании?

Последствия вспышки коронавируса для российской экономики вряд ли будут серьезными - Атон

Последствия вспышки коронавируса для российской экономики вряд ли будут серьезными - Атон

Последствия коронавируса для российского рынка – небольшая турбулентность.

Волатильность, вызванная вспышкой коронавируса в Китае, может сохраниться в течение следующих одного-трех месяцев, причем потенциальные риски сейчас выше, чем когда-либо, учитывая размер экономики Китая.

Последствия для российской экономики вряд ли будут серьезными, но все же некоторого негатива не избежать. Возможны более осторожный подход к дальнейшему смягчению ДКП и ослабление рубля.

Атон

С тактической точки зрения мы предпочитаем секторы, ориентированные на внутренний рынок, такие как электроэнергетика, телекоммуникации и добыча золота, учитывая рост рыночных рисков на фоне вспышки вируса.

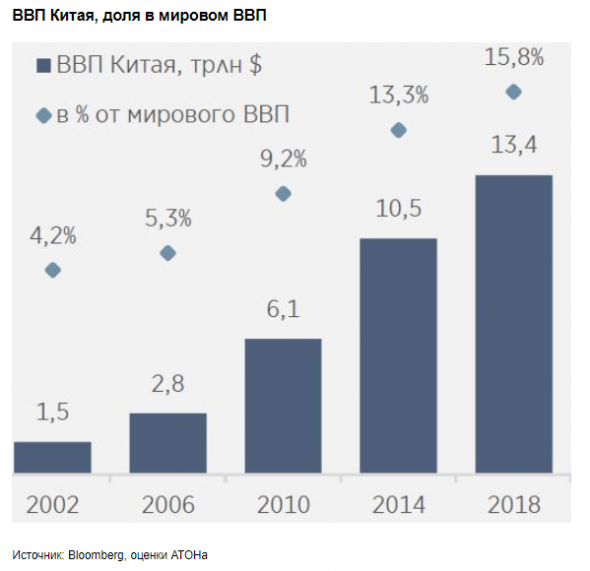

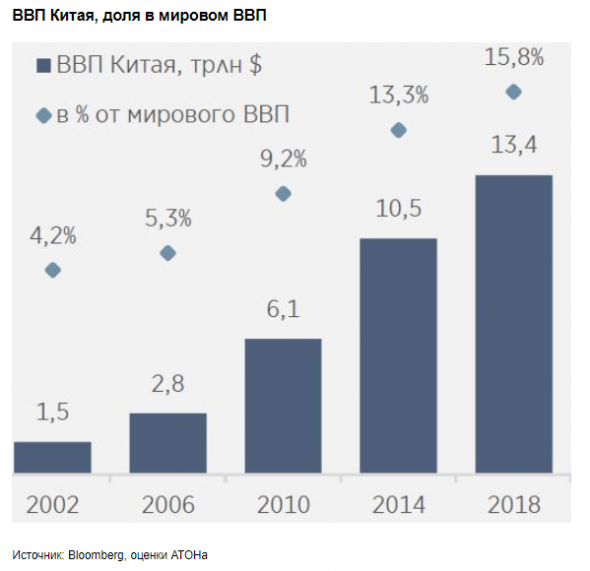

Недавняя вспышка коронавируса в Китае привела к росту волатильности рынка – 24 января был зафиксирован резкий скачок индекса волатильности VIX, а мировые рынки в ходе последующих торговых сессий просели на 2-3%. Российский рынок также не остался в стороне – 27 января индекс РТС обвалился более чем на 4%. Как ни странно, рынки, в том числе и российский, довольно быстро восстановились на новостях о том, что пик распространения заболевания может быть пройден в течение ближайших 1-2 месяцев, а также после сравнения с последствиями случавшихся ранее вспышек со схожим сценарием (в частности, с атипичной пневмонией в 2002 году). Отчасти такое сравнение является обоснованным, но отметим, что с 2002 года вклад Китая в мировой ВВП значительно увеличился (15.8% в 2018 по сравнению с 4.2% в 2002), а экспорт из России в Китай за тот же период вырос в долларовом выражении в 10 раз), что чревато более серьезными остаточными рисками для глобальной и российской экономики.

Авто-репост. Читать в блоге >>> Последствия вспышки коронавируса для российской экономики вряд ли будут серьезными - Атон

Последствия вспышки коронавируса для российской экономики вряд ли будут серьезными - Атон

Последствия коронавируса для российского рынка – небольшая турбулентность.

Волатильность, вызванная вспышкой коронавируса в Китае, может сохраниться в течение следующих одного-трех месяцев, причем потенциальные риски сейчас выше, чем когда-либо, учитывая размер экономики Китая.

Последствия для российской экономики вряд ли будут серьезными, но все же некоторого негатива не избежать. Возможны более осторожный подход к дальнейшему смягчению ДКП и ослабление рубля.

Атон

С тактической точки зрения мы предпочитаем секторы, ориентированные на внутренний рынок, такие как электроэнергетика, телекоммуникации и добыча золота, учитывая рост рыночных рисков на фоне вспышки вируса.

Недавняя вспышка коронавируса в Китае привела к росту волатильности рынка – 24 января был зафиксирован резкий скачок индекса волатильности VIX, а мировые рынки в ходе последующих торговых сессий просели на 2-3%. Российский рынок также не остался в стороне – 27 января индекс РТС обвалился более чем на 4%. Как ни странно, рынки, в том числе и российский, довольно быстро восстановились на новостях о том, что пик распространения заболевания может быть пройден в течение ближайших 1-2 месяцев, а также после сравнения с последствиями случавшихся ранее вспышек со схожим сценарием (в частности, с атипичной пневмонией в 2002 году). Отчасти такое сравнение является обоснованным, но отметим, что с 2002 года вклад Китая в мировой ВВП значительно увеличился (15.8% в 2018 по сравнению с 4.2% в 2002), а экспорт из России в Китай за тот же период вырос в долларовом выражении в 10 раз), что чревато более серьезными остаточными рисками для глобальной и российской экономики.

Авто-репост. Читать в блоге >>>

Акции золотодобытчиков продолжают оставаться защитными - БКС Премьер

Акции золотодобытчиков продолжают оставаться защитными - БКС Премьер

Сегодняшний день на рынках показал, что тема коронавируса продолжает деструктивно влиять на настроения инвесторов. Паники, как и ожиданий пандемии, с одной стороны, нет. С другой стороны, мы видим, что заболеваемость растет быстрыми темпами и риски перехода угрозы на глобальный уровень сохраняются, при этом вакцины как не было, так и нет.

Важный индикатор настроений в промышленном секторе – цены на медь падают много дней подряд, а ущерб для авиакомпаний и отельеров очевиден и финансово становится для них опасным.

Защитными продолжают оставаться акции золотодобытчиков, бумаги «Полюса» выглядят, на наш взгляд, привлекательными при любом раскладе. В случае эскалации эпидемии «валюта страха» продолжит дорожать по понятным причинам, но золото может вырасти также, если эпидемия отступит, из-за мягкой денежной политики и покупок металла центробанками.

Суверов Сергей

«БКС Премьер»

У «Полюса» – хорошая динамика роста, высокое качество активов и один из самых низких в мире показателей затрат на добычу. Общий объем производства золота Полюса в 2019 году в годовом сопоставлении вырос на 16%, до 2 841 тыс. унций, против 2 440 тыс. унций за 2018 год. Это на 1,5% превышает официальный прогноз компании на 2019 год — 2 800 тыс. унций.

Авто-репост. Читать в блоге >>>

Полюс - защита от вируса - Финам

Полюс - защита от вируса - Финам

«Полюс» — производитель золота №1 в России и одна из 10 ведущих глобальных золотодобывающих компаний, обладающая вторыми по объёму доказанными запасами золота в мире.

С запуском на полную мощность Наталкинского ГОК «Полюс» резко наращивает производство золота. Себестоимость производства золота на предприятиях «Полюса» является одной из самых низких в отрасли. После освоения «Сухого Лога», крупнейшего золотоносного месторождения, которое начнется в текущем году, «Полюс» может с 2026 года удвоить свои показатели и войти в тройку крупнейших мировых производителей золота.

По основным мультипликаторам «Полюс» не выглядит сильно недооцененным относительно других компаний сектора ГМК. Однако рост стоимости золота на фоне опасений близкой рецессии мировой экономики позволяет рассматривать акции ПАО «Полюс» в качестве защитного инструмента.

Увеличение объемов производства, высокая рентабельность бизнеса и благоприятная для золота рыночная конъюнктура сохраняют возможность продолжения роста капитализации компании в среднесрочной перспективе. В связи с этим мы сохраняем рекомендацию «Держать» по обыкновенным акциям «Полюса».

Калачев Алексей

Авто-репост. Читать в блоге >>> Полюс может выплатить дивиденды за второе полугодие 2019 года на сумму $477 млн - Sberbank CIB

Полюс может выплатить дивиденды за второе полугодие 2019 года на сумму $477 млн - Sberbank CIB

«Полюс» опубликовал производственные показатели за 4К19. Фактический объем производства за весь 2019 год превысил прогноз менеджмента на 1,5% благодаря сравнительно высоким коэффициентам извлечения на основных месторождениях в 4К19. Большой объем продаж в последнем квартале 2019 года обусловлен реализацией запасов флотоконцентрата с Олимпиадинского.

Мы ожидаем от компании очень хороших финансовых результатов по итогам 4К19: EBITDA, по нашим оценкам, должна составить $885 млн (плюс 26% по сравнению с 3К19), а свободные денежные потоки после выплаты процентов — $376 млн при доходности 2,3%. В этом случае можно будет ожидать по итогам 2П19 дивидендов на сумму $477 млн, что предполагает дивидендную доходность почти 3,0%. С учетом текущих цен на золото и курса рубля к доллару, Полюс котируется с коэффициентом «стоимость предприятия/EBITDA 2020о» 6,5 (на 15% дешевле, чем Polymetal), что можно считать привлекательной оценкой, если глобальный спрос на риск останется низким. Публикация итогов 4К19 по МСФО ожидается с 10 по 14 февраля.

Sberbank CIB

Авто-репост. Читать в блоге >>> Полюс показал существенное увеличение выручки - Промсвязьбанк

Полюс показал существенное увеличение выручки - Промсвязьбанк

Полюс в IV квартале увеличил производство золота на 26%, за 2019 г — на 16%

Общий объем производства ПАО Полюс в 2019 году вырос на 16%, до 2,841 млн унций, сообщила компания. В том числе в IV квартале выпуск золота по группе составил 804 тыс. унций, это на 26% больше результата аналогичного периода 2018 года. По сравнению с III кварталом показатель вырос на 7%. По оценке компании, ее выручка от продаж золота в IV квартале составила примерно $1,277 млрд (рост на 67% в годовом сопоставлении), по итогам года — $3,965 млрд (рост на 38%).

Полюс продолжает наращивает темпы роста производства золота благодаря запуску Наталки. В конце 2018 года этот актив вышел на проектную мощность и в 2019-м обеспечил прирост в размере 272 тыс. унций. Компания по производству золота немного превысила собственный прогноз в 2,8 млн унц. На фоне увеличения продаж золота и роста цен на него Полюс показал существенное увеличение выручки.

Промсвязьбанк

Авто-репост. Читать в блоге >>> Акции Полюса среднесрочно и долгосрочно будут интересны для покупки - Атон

Акции Полюса среднесрочно и долгосрочно будут интересны для покупки - Атон

Полюс: производство золота в 2019 превысило прогноз

Общий объем производства золота в 4К19 вырос до 804 тыс. унций (+26% г/г, +7% кв/кв), в результате чего производство за 2019 составило 2 841 тыс. унций (+16% г/г), что на 1.5% выше прогнозируемого уровня (2 800 тыс. унций). Рост был в основном обусловлен завершением выхода на проектную мощность Наталки, что добавило 0.4 млн. унций золота к годовому показателю. Средний коэффициент извлечения в 2019 составил 82.3% (+1.5 пп г/г). Компания подтверждает прогноз на 2020 на уровне 2 800 тыс. унций. Расчетная выручка от продаж золота в 4К19 ожидается на уровне $1 277 млн (+20% кв/кв, +67% г/г), в 2019 — на уровне $3 965 млн (+38% г/г) вследствие роста объемов продаж при сохранении средней цены реализации на уровне $1 482 за унцию кв/кв. Чистый долг компании на конец 4К19 составил $3 285 млн против $3 317 млн на конец 3К19, что свидетельствует о высоком уровне свободного денежного потока в 4К19.

Основные итоги телеконференции: как ожидается, уровень общих денежных затрат компании в 2019 окажется вблизи нижней границы прогнозируемого диапазона ($375-$425), а капзатраты, скорее всего, будут ниже прогнозных показателей в $650-$700 млн. После ввода в эксплуатацию флотационной установки Jameson Cell Полюс ожидает увеличения коэффициента извлечения на 0.3% как на Олимпиаде, так и на Благодатном. Финансовые результаты будут объявлены 11 февраля.

Авто-репост. Читать в блоге >>> Полюс - капекс в 2019 г. может быть ниже прогноза в $650-700 млн

Полюс - капекс в 2019 г. может быть ниже прогноза в $650-700 млн

старший вице-президент по финансам и стратегии золотодобывающей компании Полюс Михаил Стискин, в ходе телефонной конференции:

«Что касается нашего capex за год, он может оказаться несколько ниже нашего прогноза в 650-700 млн долларов на 2019 год»

За 9 месяцев 2019 г. капитальные вложения составили 410 млн долларов

источник

Авто-репост. Читать в блоге >>> На чем еще может расти Полиметалл? - Invest Heroes

На чем еще может расти Полиметалл? - Invest Heroes

Пока рынок штормит от геополитической напряженности и рисков экономики из-за коронавируса, золото с начала года выросло почти на 4%. В моменты шторма как никогда интересными становятся защитные активы, а акции золотодобытчиков – одни из них.

Акции «Полиметалла» и «Полюса» с начала 2019 года выросли на 45% и 49% соответственно. Однако мы считаем, что цены на золото в 2020 будет выше, чем в 2019, поэтому видим потенциал роста обеих компаний. В статье остановимся на последней и разберем, какие еще потенциальные триггеры для роста остались.

Цена на золото. Мы закладываем довольно консервативный прогноз цен на золото в 1П2020 на фоне деэскалации торгового конфликта между США и Китаем. В то же время мы считаем, что до президентских выборов в США обострений торговой войны ни с Китаем, ни с Европой не будет. Наш базовый диапазон цены на золото в 1П2020 – 1490 – 1520 $/oz.Есть и апсайд риски, которые удерживают цену на золото на уровне текущим 1550-1570 $/oz, а именно:

Военные конфликты между США и Ираном;

Распространение коронавируса;

Продолжающаяся накачка рынков ликвидностью.

Специальный дивиденд по итогам 2019 года. На прошлой неделе «Полиметалл» провел конференц звонок относительно операционных показателей по итогам 4кв2019 и всего 2019 года. Одна из горячих тем была выплата специального дивиденда по итогам 2019 года.

Авто-репост. Читать в блоге >>> Полюс: рост добычи золота +16%

Полюс: рост добычи золота +16%Производственные результаты золотодобывающей компании «Полюс» за 4 квартал и 2019 год показали рост. Общий объем производства золота вырос на 16%, до 2 841 тыс. унций (на 1,5% выше официального прогноза компании на 2019 год – 2 800 тыс. унций). Увеличение связано с выходом на проектную мощность Наталкинской ЗИФ в декабре 2018 года и реализацией проектов по расширению мощностей на других активах.

Полюс торгуется 7x EV/EBITDA, что в достаточно полной мере отражает его справедливую оценку при текущем рынке ($1579 за унцию золота и 62.9 курсе рубля). Тем не менее, мы можем увидеть дальнейшую переоценку стоимости компании, поскольку глобальные и локальные конкуренты торгуются по более высоким мультипликаторам. Интерес иностранных инвесторов к компании может усилиться на фоне сокращения резервов у других золотодобытчиков.

Источник- телеграм-канал ВТБ Мои Инвестиции

Авто-репост. Читать в блоге >>> Расширение мощностей Вернинского может добавить 40 тыс. унций уже в 2021 г — CEO «Полюса»

Расширение мощностей Вернинского может добавить 40 тыс. унций уже в 2021 г — CEO «Полюса»

Москва. 28 января. ИНТЕРФАКС — Brownfield-проект ПАО «Полюс» (MOEX: PLZL) по расширению мощностей Вернинского (Иркутская область) с текущих 2,95 млн тонн руды до 3,5 млн тонн может уже в следующем году принести группе дополнительно около 40 тыс. унций золота.

«Недавно мы утвердили план по дальнейшему увеличению производительности на Вернинской ЗИФ — до 3,5 млн тонн в год. Мы ожидаем, что эта инициатива обеспечит дополнительно около 40 тыс. унций уже в 2021 году. Мы также оцениваем другие возможности для действующих активов и представим подробную информацию в 2020 году после завершения feasibility studies», — заявил гендиректор «Полюса» Павел Грачев (его слова приводятся в сообщении компании).

Параллельно «Полюс» реализует brownfield-проект в рамках Красноярской бизнес-единицы — расширение мощностей на Олимпиаде с целью стабилизации производительности на уровне 13,4 млн тонн в год с возможностью дальнейшего увеличения. Завершение проекта намечено на текущий год. В настоящее время компания оценивает дальнейшие возможности по модернизации и расширению существующих мощностей биоокисления на Олимпиаде, в числе которых сооружение дополнительного комплекса БИО-5.

В 2019 году «Полюс» завершил увеличение мощности ЗИФ Благодатного (Красноярский край) до 9 млн тонн в год. Компания продолжает внедрение операционных улучшений, направленных на дальнейшее повышение уровня извлечения и стабилизацию текущих технологических параметров.

При этом «Полюс» рассматривает вариант строительства новой фабрики производительностью 6 млн тонн в год, которая позволит повысить мощность по обогащению руд Благодатного месторождения до 15 млн тонн. Ожидается, что feasibility study по этому проекту будет завершено в первом полугодии текущего года. Ориентировочно этот проект может добавить к производству «Полюса» 250 тыс. унций, запуск возможен в 2024 году. Чем грозит эпидемия коронавируса металлургическим компаниям? - Sberbank CIB

Чем грозит эпидемия коронавируса металлургическим компаниям? - Sberbank CIB

С 20 января котировки российских сталелитейных компаний упали на 7-15%, производителей цветных металлов — на 3-9%. Причиной тому эпидемия коронавирусной инфекции, которая вызвала у инвесторов рискофобию и заставила задуматься о перспективах спроса на металлы — напомним, что Китай является крупнейшим в мире потребителем большинства промышленных металлов. На этом фоне акции производителей золота выглядели лучше, чем бумаги производителей промышленных металлов — котировки «Полюса» и Polymetal за последние семь дней практически не изменились.

Рубль за неделю подешевел более чем на 2% на фоне усиления рискофобии, отступив к отметке 63 за доллар. Это ослабляет появившееся в последнее время давление на прибыльность российских металлургов, связанное с ростом затрат вследствие укрепления рубля в 4К19.

В нашем декабрьском стратегическом обзоре мы отметили, что производители стали и цветных металлов будут выглядеть привлекательнее, чем золотодобывающие компании — благодаря улучшению глобальных макроэкономических показателей и подписанию первого этапа торгового соглашения между США и КНР. Эта рекомендация оказалась верной, но после начала эпидемии коронавирусной инфекции ситуация изменилась.

Авто-репост. Читать в блоге >>> Полюс - общий объем производства золота за 2019 г вырос на 16% г/г до 2 841 тыс. унций

Полюс - общий объем производства золота за 2019 г вырос на 16% г/г до 2 841 тыс. унций

Полюс объявляет производственные показатели

Основные показатели за 2019 год

- Общий объем производства золота в годовом сопоставлении вырос на 16%, до 2 841 тыс. унций, против 2 440 тыс. унций за 2018 год. Это на 1,5% превышает официальный прогноз компании на2019 год – 2 800 тыс. унций.

- Объем производства золота доре составил 2 847 тыс. унций, что на 16% выше показателя предыдущего года.

- Объем добычи руды увеличился в годовом сопоставлении на 54% и составил 66 095 тыс. т, что обусловлено активизацией горных работ на Наталке, Благодатном и Олимпиаде.

- Объем переработки руды увеличился в годовом сопоставлении на 16% и составил 44 078 тыс. т. Увеличение связано с производственными результатами, достигнутыми на Наталкинской ЗИФ по завершении выхода на проектную мощность в декабре 2018 года, и реализацией проектов по расширению мощностей на основных активах.

- Коэффициент извлечения составил 82,3%, вырос на 1,5 п.п. по сравнению с 2018 годом.

- Расчетная выручка от продаж золота в сопоставлении с прошлым годом увеличилась на 38% и достигла $3 965 млн при расчетной средневзвешенной цене реализации золота $1 403 за унцию($1 265 за унцию по итогам 2018 года)

Авто-репост. Читать в блоге >>>

⚡️#PLZL

⚡️#PLZL

ЧИСТЫЙ ДОЛГ ПОЛЮСА НА КОНЕЦ ДЕКАБРЯ 2019Г = $3,29 МЛРД ПРОТИВ $3,32 МЛРД НА КОНЕЦ СЕНТЯБРЯ 2019Г

ПОЛЮС — ПРОИЗВОДСТВЕННЫЕ РЕЗУЛЬТАТЫ

ПОЛЮС — ПРОИЗВОДСТВЕННЫЕ РЕЗУЛЬТАТЫ

ПРОИЗВОДСТВО ЗОЛОТА 2019Г = 2.841 МЛН УНЦИЙ (+16%)

ПРОИЗВОДСТВО ЗОЛОТА 4КВ 2019Г = 804 ТЫС УНЦИЙ (+7%)

Полюс золото улетел без меня

Полюс золото улетел без меня

Посмотрите на скриншот (особенно новички). Вот так даже профессионалы с многолетним опытом не попадают в цель. Вчера поставил заявку на покупку выше закрытия с учётом неизбежного гэпа, но цена с открытия совсем чутка выше моей лимитки прыгнула и безоткатно понеслась в космос. Портфель вышел в хороший плюс на других шортах, но без шикарного роста в золотодобытчике.

Авто-репост. Читать в блоге >>>

Полюс - факторы роста и падения акций

- Себестоимость добычи у Полюса - самая низкая в мире (03.12.2020)

- Компания планирует запустить Сухой Лог в 2028-2029 году (28.01.2025)

- Казначейский пакет Полюса составляет 40,8 млн акций или 29,99%, потратив на это 579 млрд рублей. (28.01.2025)

- Сухой Лог должен добавить чуть ли не 100% текущей добычи к 2030 году, на пике там будет добываться 2,3-3,5 млн унций золота (10.03.2025)

- Непрозрачный выкуп с премией к рыночной цене у тех, кто раньше подал заявку. (20.10.2023)

- Долговая нагрузка после выкупа может выйти за рамки, когда по див. политике должны платить дивиденды. (20.10.2023)

- Капзатраты на Сухой Лог могут составить $6 млрд (28.01.2025)

Полюс - описание компании

ОАО «Полюс Золото» (ИНН 7703389295) — ведущий производитель золота в России. Портфель активов компании включает рудные и россыпные месторождения золота в Красноярском крае, Иркутской, Магаданской и Амурской областях, Республике Саха (Якутия), на которых компания ведет разведку и добычу драгоценного металла.На Московской бирже торгуется 4,53% акций, 63,72% контролирует через Polyus Gold сын бизнесмена Сулеймана Керимова Саид, а еще 31,75% находится на счетах «Полюса» в виде квазиказначейских акций

Расписки на акции Полюса (ГДР) торгуются в Лондоне.

1 ГДР Полюса = 0,5 акций Полюса.

http://polyus.com/ru/investors/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций