| Число акций ао | 130 млн |

| Номинал ао | 2.5 руб |

| Тикер ао |

|

| Капит-я | 887,5 млрд |

| Выручка | 578,5 млрд |

| EBITDA | 218,9 млрд |

| Прибыль | 116,7 млрд |

| Дивиденд ао | 561 |

| P/E | 7,6 |

| P/S | 1,5 |

| P/BV | 4,1 |

| EV/EBITDA | 5,2 |

| Див.доход ао | 8,2% |

| ФосАгро Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ФосАгро акции

6853₽ -0.67%

-

Амиран, по данным investfunds, экс-див дата 02.07. не знаете, где в итоге корректно?

ЮС, везде корректно. Сегодня речь про дивы за 4 квартал 2019, а 2 июля будет за 1 квартал 2020.

смотрите тут: smart-lab.ru/q/PHOR/dividend/

Амиран — это бот, он не ответит :)

Кредитная Камбала, спасибо большое за оба пояснения)) значит, надо шортить сегодня)

Амиран, по данным investfunds, экс-див дата 02.07. не знаете, где в итоге корректно?

ЮС, везде корректно. Сегодня речь про дивы за 4 квартал 2019, а 2 июля будет за 1 квартал 2020.

смотрите тут: smart-lab.ru/q/PHOR/dividend/

Амиран — это бот, он не ответит :)

сегодня ожидаем: последний день с дивидендами

см. календарь по акциям

Амиран, по данным investfunds, экс-див дата 02.07. не знаете, где в итоге корректно?

«Задача «Фосагро» – не допустить такого кризиса, когда необходимо закрытие заводов»

«Задача «Фосагро» – не допустить такого кризиса, когда необходимо закрытие заводов»

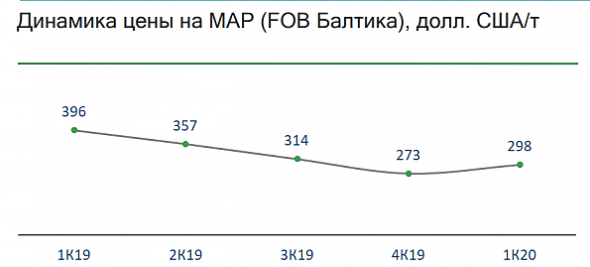

Сырьевые компании в 2020 г. попали в «идеальный шторм»: развал сделки ОПЕК+, падение цен на нефть, пандемия коронавируса и ограничительные меры для борьбы с ней, принятые практически по всему миру, говорит Андрей Гурьев, гендиректор «Фосагро» – лидирующего поставщика минеральных удобрений на отечественный рынок. Для отрасли ситуация осложнилась и историческими минимумами цен на продукцию: стоимость тонны фосфорных удобрений опускалась до $270. Как пройти кризис, не допустить закрытия заводов, продолжать инвестиции и готовиться к новому технологическому будущему, – Гурьев рассказывает в интервью «Ведомостям».

www.vedomosti.ru/business/characters/2020/05/26/831168-ne-dopustit-zakritie-zavodov

Собрание акционеров ФосАгро решение о выплате дивидендов по результатам 2019 года.

Собрание акционеров ФосАгро решение о выплате дивидендов по результатам 2019 года.

Собрание акционеров ФосАгро приняло решение о дивидендах по результатам 2019 года.

Акция: ФосАгро-2-ао

Дивиденд на акцию: 18 руб.

Общая сумма: 2 331 000 000.0 руб.

Дата закрытия реестра: 02.06.2020

Тип сф: Начисленные доходы по эмиссионным ценным бумагам эмитента

Текст сущфакта:

2.7. Общий размер начисленных (подлежащих выплате) доходов по ценным бумагам эмитента и размер начисленных (подлежащих выплате) доходов в расчете на одну ценную бумагу эмитента (общий размер дивидендов, начисленных на акции эмитента определенной категории (типа), и размер дивиденда, начисленного на одну акцию определенной категории (типа); общий размер процентов и (или) иного дохода, подлежащего выплате по облигациям эмитента определенного выпуска (серии), и размер процентов и (или) иного дохода, подлежащего выплате по одной облигации эмитента определенного выпуска (серии) за соответствующий отчетный (купонный) период:

Общий размер начисленных (подлежащих выплате) доходов – 2 331 000 000,00 руб.; Размер начисленных (подлежащих выплате) доходов на одну обыкновенную именную акцию эмитента – 18 руб.

2.8. Форма выплаты доходов по ценным бумагам эмитента (денежные средства, иное имущество): денежные средства.

2.9. Дата, на которую определяются лица, имеющие право на получение дивидендов, в случае, если начисленными доходами по ценным бумагам эмитента являются дивиденды по акциям эмитента: 02 июня 2020 г.

2.10. Дата, в которую обязательство по выплате доходов по ценным бумагам эмитента (дивиденды по акциям, доходы (проценты, номинальная стоимость, часть номинальной стоимости) по облигациям) должно быть исполнено, а в случае, если обязательство по выплате доходов по ценным бумагам должно быть исполнено эмитентом в течение определенного срока (периода времени), — дата окончания этого срока: выплату дивидендов номинальному держателю и являющемуся профессиональным участником рынка ценных бумаг доверительному управляющему произвести в денежной форме в период с 03 июня по 17 июня 2020 года включительно, а другим зарегистрированным в реестре акционеров лицам — в период с 03 июня по 08 июля 2020 года включительно.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=573

Дивиденды ФосАгро: https://smart-lab.ru/q/PHOR/dividend/

Авто-репост. Читать в блоге >>>

Подскажите, имеет ли смысл держать фосагро? Бумага сейчас на хаях, дивиденты маленькие? В целом какой потенциал роста на среднесрок? Буду благодарен разным мненияю Может лучше продать сейчас и купить что то с большим потенциалом роста.

denisov, Если до целевой цены дошла бумага, то можно продать. То, что бумага на хаях необязательно говорит о продаже.

khornickjaadle, + 15%. Вот и думаю что с не делать.

denisov, В смысле 15 процентов плюс по позиции или ещё 15 процентов до целевой цены?

khornickjaadle, ориентировался на 3000. Но пока не дошли. Пока + 15% от цены закупа.

denisov, Это среднесрок, я в долгосрок держу бумаги не менее 50%. Не могу помочь.

Подскажите, имеет ли смысл держать фосагро? Бумага сейчас на хаях, дивиденты маленькие? В целом какой потенциал роста на среднесрок? Буду благодарен разным мненияю Может лучше продать сейчас и купить что то с большим потенциалом роста.

denisov, Если до целевой цены дошла бумага, то можно продать. То, что бумага на хаях необязательно говорит о продаже.

khornickjaadle, + 15%. Вот и думаю что с не делать.

denisov, В смысле 15 процентов плюс по позиции или ещё 15 процентов до целевой цены?

khornickjaadle, ориентировался на 3000. Но пока не дошли. Пока + 15% от цены закупа.

Подскажите, имеет ли смысл держать фосагро? Бумага сейчас на хаях, дивиденты маленькие? В целом какой потенциал роста на среднесрок? Буду благодарен разным мненияю Может лучше продать сейчас и купить что то с большим потенциалом роста.

denisov, Если до целевой цены дошла бумага, то можно продать. То, что бумага на хаях необязательно говорит о продаже.

khornickjaadle, + 15%. Вот и думаю что с не делать.

denisov, В смысле 15 процентов плюс по позиции или ещё 15 процентов до целевой цены?

Подскажите, имеет ли смысл держать фосагро? Бумага сейчас на хаях, дивиденты маленькие? В целом какой потенциал роста на среднесрок? Буду благодарен разным мненияю Может лучше продать сейчас и купить что то с большим потенциалом роста.

denisov, Если до целевой цены дошла бумага, то можно продать. То, что бумага на хаях необязательно говорит о продаже.

khornickjaadle, + 15%. Вот и думаю что с не делать.

Подскажите, имеет ли смысл держать фосагро? Бумага сейчас на хаях, дивиденты маленькие? В целом какой потенциал роста на среднесрок? Буду благодарен разным мненияю Может лучше продать сейчас и купить что то с большим потенциалом роста.

denisov, Если до целевой цены дошла бумага, то можно продать. То, что бумага на хаях необязательно говорит о продаже. Подскажите, имеет ли смысл держать фосагро? Бумага сейчас на хаях, дивиденты маленькие? В целом какой потенциал роста на среднесрок? Буду благодарен разным мненияю Может лучше продать сейчас и купить что то с большим потенциалом роста.

Подскажите, имеет ли смысл держать фосагро? Бумага сейчас на хаях, дивиденты маленькие? В целом какой потенциал роста на среднесрок? Буду благодарен разным мненияю Может лучше продать сейчас и купить что то с большим потенциалом роста.

У меня разрыв пукана.

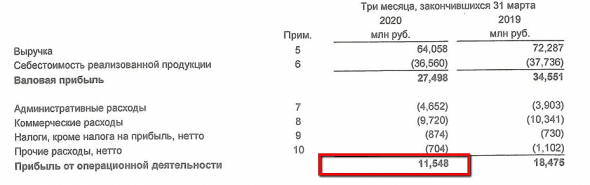

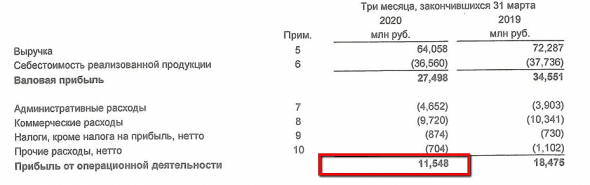

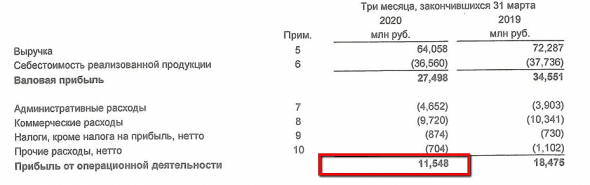

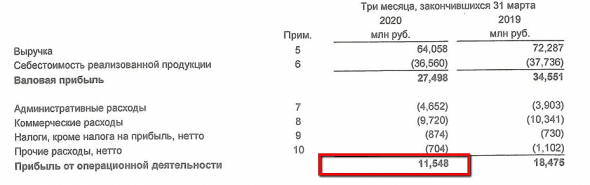

Кто-нибудь может объяснить, как они из 11,55 млрд рублей операционной прибыли получили 14,4 млрд рублей скорректированной чистой прибыли?

Тимофей Мартынов, это суперкунштюк. Зачли в плюс текущего года перенос убытков на будущее от курсовой разницы, которую потом взяли и к чистой прибыли прибавили. Креативные менеджеры и аналитики!!!!!!!!

Стэфан Геращенко, а это вы как поняли

Тимофей Мартынов, сейчас нет времени всё в цифрах по-взрослому написать — надо будет вытянуть все формы 2 по годовым МСФО Фосагро с 2014 года — тогда была аналогичная ситуация, но это целая полунаучная статья получится. А кратко — как не добавляй курсовую разницу к убыткам, уплаченный в текущем году налог на прибыль текущего года отрицательным стать не может — только нулевым. Российский бюджет возвращает налог на прибыль с убытков по году только через процедуру переноса убытков на будущее (в следующие годы) и не более 50% от прибыли каждого следующего года, поэтому положительный налог на прибыль, зачтённый в базу для расчёта дивов, в текущем году — это и есть «кунштюк» МСФО, не первый год применяемый менеджментом Фосагро (кстати за неверную отчётность по МСФО в России отвественности по-моему нет). Пикантность ситуации на сейчас в том, что сейчас закончился только 1-й квартал. А в течении года ОП+%%Дох-%%Расх Фосагро (думаю к третьему кварталу) превысят отрицательную курсовку и эти воздушные + 4 ярда по налогу на прибыль (положительная налоговая разница) в МСФО обнулятся. Значит быстро из расчёта дивиденда уйдут (если бакс не рухнет — что пока не очень проглядывается). Как то так.

У меня разрыв пукана.

Кто-нибудь может объяснить, как они из 11,55 млрд рублей операционной прибыли получили 14,4 млрд рублей скорректированной чистой прибыли?

Тимофей Мартынов, всё просто, там были отриц. курс разницы, а потом был положительный налог на прибыль и в итоге если ЧП скорр. на отриц. курсовые разницы будет так как они считали

Роман Ранний, блин а как налог на прибыль может быть положительным? 😁

Тимофей Мартынов,

В том случае, если в отчетном периоде по данным бухгалтерского учета организации образовался убыток, то рассчитывается условный доход по налогу на прибыль. Условный доход по налогу на прибыль (УДНП) – это условная величина «экономии» по налогу на прибыль в силу того, что в бухгалтерском учете организации сформировался убыток:

УДНП = Убыток по данным бухгалтерского учета * Ставка налога на прибыль

Роман Ранний, вот теперь понял

У меня разрыв пукана.

Кто-нибудь может объяснить, как они из 11,55 млрд рублей операционной прибыли получили 14,4 млрд рублей скорректированной чистой прибыли?

Тимофей Мартынов, это суперкунштюк. Зачли в плюс текущего года перенос убытков на будущее от курсовой разницы, которую потом взяли и к чистой прибыли прибавили. Креативные менеджеры и аналитики!!!!!!!!

Стэфан Геращенко, а это вы как поняли

У меня разрыв пукана.

Кто-нибудь может объяснить, как они из 11,55 млрд рублей операционной прибыли получили 14,4 млрд рублей скорректированной чистой прибыли?

Тимофей Мартынов, всё просто, там были отриц. курс разницы, а потом был положительный налог на прибыль и в итоге если ЧП скорр. на отриц. курсовые разницы будет так как они считали

Роман Ранний, эту фразу я в корне не понял)

При первом взгляде сразу вопрос: как при падении цены удобрений на 25% они умудрились увеличить прибыль в 1 кв 2020

Тимофей Мартынов, Цены на серу существенно снизились. На закупке серы сэкономили 2 млрд. В презентации есть график затрат на закупку серы поквартально. Учитывая, борьбу с загрязнением воздуха серой (новые требования на содержание серы в судовом топливе, бензине + монтаж Норникелем новых очистных сооружений выбросов в атмосферу), есть предположение, что сера уже никогда не вернется к прежним ценам. Все, что очистят пойдет на рынок в виде серной кислоты или сухой серы. Предложение серы увеличивается, а спрос из за падения производства покрышек падает. Результат предсказуем — ФосАгро сможет и в следующих кварталах покупать серу по символическим ценам. Как минимум, пока автомобильная промышленность будет стагнировать.

Добавить к этому более слабый рубль во втором квартале, можно ожидать скорректированную прибыль на 3 млрд. больше (при сохранении цен на фосфаты около 290$).

Также не нужно забывать о росте продаж фосфатов в натуральном выражении (+10% к 1-ому кварталу 19 г.). Ладно если бы азотные удобрения больше продаваться стали — тоже хорошо, но для Фосагро выгоднее именно увеличение продаж аппатита и фосфатных удобрений. При марже 30%, увеличение продаж в натуральном выражении на 10%, влечет увеличение скорректированой прибыли (при прочих равных условиях)на примерно 15%. В примере, посчитаны общие продажи всех типов удобрений, чего реально не было — но для общего понимания влияния роста продаж в натуральном выражении на прибыль — сойдет.

Да хорош воду в ступе толочь и искать черных кошек в темной комнате, никто, никакой менеджмент ничего не приукрашивает, нафиг им это надо?))

Просто этот показатель (СкоррЧП) четко прописан в дивидендной политике, и является базой дивидендной выплаты, поэтому и публикуется в каждом квартальном отчете. И вычисляется он также строго по дивполитике, математически, берем ЧП по МСФО и минусуем нереализованные курсовые разницы (если отрицательные — то плюсуем). Вот и все.

4.2.4. В случае если расчетная сумма средств, направляемая на выплату дивидендов в соответствии с пунктами 4.2.1-4.2.3, окажется меньше 50% от чистой прибыли Общества за соответствующий период, рассчитанной в соответствии с международными стандартами консолидированной финансовой отчетности и скорректированной на сумму нереализованных курсовых разниц, то сумма средств, направляемая на выплату дивидендов, будет составлять не менее 50% от чистой прибыли Общества за соответствующий период, рассчитанной в соответствии с международными стандартами консолидированной финансовой отчетности и скорректированной на сумму нереализованных курсовых разниц.

Из презентации:

Рекомендованные дивиденды за 1К20 РУБ 26,0 за ГДР, что

соответствует 55% свободного денежного потока или 70%

скорректированной чистой прибыли.

Supric, ну почему же. Менеджмент всегда креативен, когда основным хозяевам нужны деньги (а сейчас возможно и очень нужны). Ну а за цитату из див.политики спасибо, какая есть — такая есть, но с позиций нормального финансиста пункт сформулирован весьма обтекаемо — и даже на основании него корректировку ЧП на нереализованные разницы объективно было бы сократить на налоговые разницы с этих убытков.))

Стэфан Геращенко, у этой компании уже много лет дивиденды определялись от СкоррЧП рассчитываемой в текущем виде.

Supric, ну Вы меня заинтриговали!!! Полез в архивы Фосагро. Аналогичная ситуация была в отчёте за 2014 год. ОП — 25,6; ЧП — минус 13,4; отрицательная курсовка — 33,5. Всё похоже по цифири. А дивиденды — 15 руб. за 4 квартал 2014 года. (не 78). 89 рублей все дивы 2014 года. А далее выводы каждый может сделать сам в меру своего разумения. Спасибо за содержательную дискуссию.)))

Стэфан Геращенко, пытаетесь сохранить хорошую мину при плохой игре? Вся же информация общедоступна.

Во-первых, какой смысл смотреть ЧП и курсовые разницы из годового отчета, когда дивиденды рассчитываются ежеквартально?

Во-вторых, откройте с сайта компании отчет-презентацию 2014 и прочитайте его внимательно на странице «Годовой обзор» — «Ключевые показатели» — «Доля дивидендных выплат, %», и найдете под ним нужную сноску: «для 2014 года расчет производился для чистой прибыли, скорректированной на сумму нереализованного убытка от курсовых разниц.»

Базой была все та же скорректированная чистая прибыль. Только доля была ниже, по старой дивполитике ЕМНИС это было 30-50%, а после 4 кв 2019 года «не менее 50%».

Из отчета-презентации 2014:

Так, на заседании 28 апреля 2015 г. совет директоров рекомендовал годовому собранию акционеров утвердить финальные дивиденды за 2014 г. из расчета 15 рублей на обыкновенную акцию и утвердил изменения в дивидендную политику, предусматривающие увеличение объема чистой прибыли, распределяемой Компанией на дивиденды в диапазоне до 30–50% с 20–40% в настоящее время.

Оттуда же:

(b) Дивидендная политика

Компания планирует в будущем выплату дивидендов в размере 20-40% от рассчитанной в соответствии с требованиями МСФО консолидированной прибыли, причитающейся собственникам ОАО «ФосАгро», скорректированной на нереализованные отрицательные курсовые разницы.

То есть КАК МИНИМУМ уже 6+ лет такое положение дел.

Supric, ну так и умножьте 15 рублей на 2 (по изменению див. политики). Может 78 и получите!!!!

Стэфан Геращенко, зачем долго ждать пока жизнь что-то куда-то расставит когда все необходимые данные доступны в отчетах эмитента?

Тут надо понимать чем итоговый дивиденд за год отличается от квартального.

20 млрд СкоррЧП за 2014 год, 89 р дивидендов суммарно за 2014 год, за минусом ранее выплаченных 75 р итоговый дивиденд 15.

37 млрд СкоррЧП за 2019 год, 192 р дивидендов суммарно за 2019 год, за минусом ранее выплаченных 174 р итоговый дивиденд 18 р.

14 млрд СкоррЧП за 1 кв 2020, 78 р дивидендов за 1 кв 2020.

Понимаю, некоторым катастрофически не хватает мужества признавать собственные ошибки, именно поэтому дискуссия и становится неконструктивной.

Supric, откуда у Вас такое жгучее желание перевести дискуссию в плоскость личных оскорблений??? Дальнейшую переписку поддерживать не буду. Уже с существенно меньшим уважением))) Конец беседы

ФосАгро - факторы роста и падения акций

- Производитель удобрений с самой низкой себестоимостью (23.05.2017)

- Рентабельность EBITDA - самая высокая среди конкурентов (40%) (23.05.2017)

- В 2025 году перестает действовать экспортная пошлина 10%, что почти гарантированно приведет к росту прибыли к 2024 году (28.01.2025)

- На мировом рынке фосфатных удобрений устойчивый избыток производственных мощностей, который сохранится в 2020 г (06.12.2019)

- Повышение НДПИ в 3,5 раза с 1.1.2021 незначительно снизит прибыль (~ -2 млрд руб или -5%) (16.10.2020)

- Мировые конкуренты могут запустить новые мощности в 2028-2030 на уровне 3 млн т. 1-я очередь саудовского проекта Maaden-3 будет запущена в 2025, вторая очередь - в 2027 году. 1-я очередь добавить 1,5 млн т удобрений в год (к концу 2026 года) (10.02.2025)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

ФосАгро - описание компании

ФосАгро — производитель фосфорных удобрений.free float около 20% акций

в 1 GDR Фосагро 0,333 акции Фосагро.

фосфорные удобрения 80% выручки

экспорт около 65-70% выручки

- Россия = 35%

- Основный рынок — Европа, 25%

- затем Южная Америка 15%

- Индия 10%

- Северная Америка

- СНГ

- а также Африка Азия и Австралия

Компания Фосагро производит удобрения:

Диаммоний фосфат (DAP)

Моноаммоний фосфат (амофос) (MAP)

Азотные удобрения (NPK)

Азотно-фосфорное серосодержащее (Сульфоаммофос) (NPS)

Апатитовый концентрат

Словарь удобрений:

AN Ammonium Nitrate

UAN Urea-Ammonia Nitrate

DAP Di-Ammonium Phosphate

MAP Mono-Ammonium Phosphate

NPK Nitrogen-Phosphate-Kali (potash)

MOP Muriate Of Potash

gran granular

stan standard (as opposed to granular)

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций