| Число акций ао | 180 млн |

| Номинал ао | 10 руб |

| Тикер ао |

|

| Капит-я | 13,3 млрд |

| Выручка | 420,9 млрд |

| EBITDA | 35,0 млрд |

| Прибыль | -35,0 млрд |

| Дивиденд ао | – |

| P/E | -0,4 |

| P/S | 0,0 |

| P/BV | -0,2 |

| EV/EBITDA | 3,2 |

| Див.доход ао | 0,0% |

| М.Видео-Эльдорадо Календарь Акционеров | |

| Прошедшие события Добавить событие | |

М.Видео-Эльдорадо акции

-

Ребятки кто-нибудь натыкался на новости по приватизации? а то совсем все подзатихло. ФАС свое слово когда думаете скажет?

Ребятки кто-нибудь натыкался на новости по приватизации? а то совсем все подзатихло. ФАС свое слово когда думаете скажет?

Михаил Гуцериев, основатель группы «Сафмар», которая в конце 2016 года объявила о желании приобрести контроль над «М.Видео», сообщил «Интерфаксу», что его холдинг не намерен закрывать бренд торговой сети. Вместо этого к компании может быть присоединён ритейлер «Эльдорадо».

Группе «Сафмар» уже принадлежат сети «Техносила» и «Эльдорадо». «Третья сеть («М.Видео» — прим. ред.) нам еще не принадлежит, «Техносила» с «МДМ банком» перешла с долгом, это другая. А эту и «Эльдорадо», если сделка произойдет, конечно, объединим», — сказал он.

Гуцериев рассчитывает, что выручка объединённой сети под брендом «М.Видео» достигнет 1 трлн рублей и компания станет третьим по размеру ритейлером на российском рынке после «Магнита» и X5 Retail Group (владеет сетями «Карусель», «Пятёрочка» и «Перекрёсток»).

К концу сентября 2016 года сеть «Эльдорадо» насчитывала 415 магазинов, выручка компании за девять месяцев составляла 91,6 млрд рублей с НДС (на 17,4% больше аналогичного периода 2015 года). В «М.Видео» по итогам 2016 года входят 398 магазинов, выручка компании за год выросла на 13,3% и составила 216,2 млрд рублей с учётом НДС.

В декабре 2016 года президент «М.Видео» Александр Тынкован и его партнёры объявилио продаже инвесткомпании, владеющей 57,7% акций «М.Видео», группе «Сафмар». Эта сделка ещё не получила одобрения ФАС.

Свин Копилкин (Дмитрий), Раз может такие вещи творить видимо есть успешные проекты.

Свин Копилкин (Дмитрий), Раз может такие вещи творить видимо есть успешные проекты. Хммм. У граждан Гуцериевых есть успешные проекты? кроме попила нефтяной компании с последующим бегством в лондон?

Хммм. У граждан Гуцериевых есть успешные проекты? кроме попила нефтяной компании с последующим бегством в лондон? Сафмар не планирует делистинг М.Видео, рассчитывает на 1 трлн руб. выручки объединенной компании

Сафмар не планирует делистинг М.Видео, рассчитывает на 1 трлн руб. выручки объединенной компании

Группа Сафмар, которая в конце прошлого года подала в ФАС ходатайство о покупке контроля в ритейлере М.Видео, хочет объединить свои активы на рынке электронного ритейла и не планирует делистинг М.Видео. Кроме того, Сафмар может объединить М.Видео с Эльдорадо, которая уже принадлежит группе. Объединенная сеть, скорее всего, будет работать под брендом М.Видео. Выручка объединенной сети достигнет 1 трлн рублей, рассчитывает М.Гуцериев. «Это будет третья (сеть) после Магнита и Х5. Я думаю, доведем оборот до триллиона рублей», — заявил он. По его оценке, текущая выручка объединенной компании может составить 400 млрд рублей.

Тот факт, что Сафмар не планирует делистинговать М.Видео, является позитивным моментом, поскольку в случае одобрения сделки ФАС, на рынке появится крупнейший публичный игрок в сфере бытовой техники и электроники. Мы считаем акции М.Видео фундаментальнопривлекательными и в целом – хорошей историей роста. Тем не менее, есть риски для миноритариев: например, новый акционер может провести допэмиссию акций, через которую внесет активы Эльдорадо и Техносилы, что «размоет» долю миноритариев в компании, если они не будут принимать участие в эмиссии. А если будут, то это потребует дополнительных расходов.

Промсвязьбанк Гуцериев — о возможном делистинге М.Видео:

Гуцериев — о возможном делистинге М.Видео:Ни в коем случае. Наоборот, расширять, сливать (активы)

Новая объединенная сеть, скорее всего, будет работать под брендом «М.Видео» с оборотом в 1 трлн рублейЭто будет третья (сеть) после "Магнита" и Х5. Я думаю, доведем оборот до триллиона рублей

Интерфакс Рост выручки замедлился в 4 кв. 2016 г.

Рост выручки замедлился в 4 кв. 2016 г.

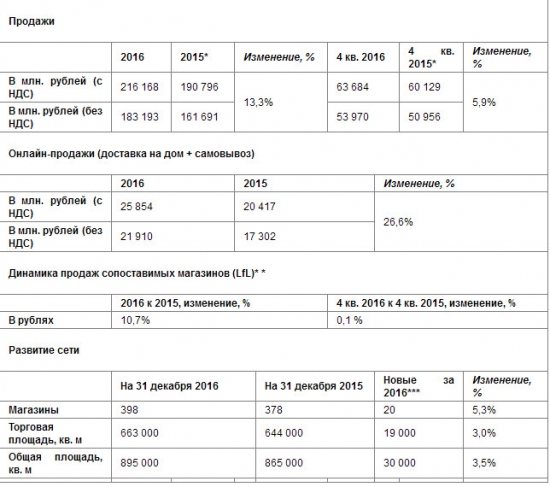

Продажи в 4 кв. 2016 г. выросли на 6%. Выручка М.видео в 4 кв. 2016 г. увеличилась на 5,9% (здесь и далее – год к году) до 54 млрд руб., сообщила вчера компания. Это говорит о значительном замедлении по сравнению с предыдущим кварталом, когда выручка выросла на 13%. По итогам года доходы компании увеличились на 13,3% до 162 млрд руб. При этом сопоставимые продажи в 4 кв. фактически не изменились, а за весь год они выросли на 11%.

Размер сети достиг 398 магазинов. Онлайн-продажи М.видео в 2016 г. показали гораздо более высокие темпы роста, чем компания в целом, увеличившись на 27% до 17,3 млрд руб., или 11% от общей выручки. Сеть М.видео расширилась за год на 20 магазинов до 398, при этом 10 новых магазинов были открыты в 4 кв. 2016 г. Общая торговая площадь за год увеличилась на 3% до 663 тыс. кв. м.

Динамика котировок определяется корпоративными событиями. Результаты продаж М.видео в 4 кв. 2016 г. не впечатляют и говорят о возможном ослаблении спроса на рынке непродуктового ритейла. В то же время динамика акций М.видео в настоящий момент преимущественно определяется ожиданием закрытия сделки по покупке контроля в компании Группой «САФМАР», условия которой предполагают объявление миноритариям со стороны покупателя добровольного предложения о выкупе акций по 7 долл./акция. По цене вчерашнего закрытия это означает премию в размере около 12%. У нас нет рекомендации по акциям М.видео.

Уралсиб Выручка М.Видео в IV квартале выросла на 5,9%, за год — на 13,3%

Выручка М.Видео в IV квартале выросла на 5,9%, за год — на 13,3%

Продажи ритейлера М.Видео в 2016 году выросли на 13,3% по сравнению с 2015 годом, до 216,17 млрд рублей (с НДС, без НДС — до 183,19 млрд рублей). В IV квартале выручка М.Видео увеличилась на 5,9%, до 63,68 млрд рублей (с НДС, без НДС — до 53,97 млрд рублей), говорится в сообщении компании. Продажи сопоставимых магазинов ритейлера (LfL) за год увеличились на 10,7%, в IV квартале — на 0,1%.

На фоне слабости рынка БТиЭ результаты М.Видео по итогам года можно назвать сильными. Однако, в 4 кв. 2016 года они были не столь впечатляющими. В целом, мы констатируем тот факт, что потребитель перед новогодними праздниками был не столь активен, как это ожидалось. В 2017 году из-за отложенного спроса, улучшения доходов граждан и роста кредитной активности мы ждем восстановления сектора, что должно положительно отразиться на показателях компания. Но с точки зрения рынка акций для инвесторов сейчас основной вопрос, какая будет стратегия в отношении М.Видео нового акционера.

Промсвязьбанк М.ВИДЕО ОПУБЛИКОВАЛА УМЕРЕННЫЕ ОПЕРАЦИОННЫЕ РЕЗУЛЬТАТЫ ЗА 4К/2016

М.ВИДЕО ОПУБЛИКОВАЛА УМЕРЕННЫЕ ОПЕРАЦИОННЫЕ РЕЗУЛЬТАТЫ ЗА 4К/2016

Выручка в 2016 увеличилась на 13,3% г/г и достигла 216 млрд руб. на фоне сильного роста LfL-продаж (+10,7%) и умеренного расширения торговых площадей на 5,3% г/г. В 4К16 рост LfL-продаж замедлился до 0,1% г/г из-за существенного замедления роста среднего чека (+6,7% против +20% в 3К16), в то время как потребительский трафик чуть улучшился, оставаясь в отрицательной зоне (-6,2% против -9,0% в 3К16). За год М.Видео открыла 22 новых магазина и закрыла два магазина из-за их расположения. В 2016 доля онлайн-продаж выросла на 27% г/г до 26 млрд руб., достигнув 12% от общей выручки.

Результаты в целом совпали с ожиданиями, и мы рассматриваем их как нейтральные для динамики акций компании. Напоминаем, что Группа САФМАР должна приобрести 57,7% у основателей компании. Сделка ожидает одобрения ФАС. На наш взгляд, приход нового акционера может представлять собой риск ухудшения стандартов корпоративного управления.

АТОН Ключевые показатели по итогам 2016 года:

Ключевые показатели по итогам 2016 года:

Продажи +13,3% до 216,2 млрд рублей (с НДС);

Продажи сопоставимых магазинов (LfL) показали +10,7%;

Продажи через интернет (доставка + самовывоз) +26,6%;

Открыто 22 новых магазина, торговая площадь составила 663 тыс. кв. м.

Ключевые показатели четвертого квартала 2016 года:

Продажи +5,9% г/г до 63,7 млрд рублей (с НДС);

Продажи сопоставимых магазинов (LfL) остались на уровне прошлого года.

пресс-релиз Сделка САФМАР по покупке М.видео не вызывает беспокойства ФАС

Сделка САФМАР по покупке М.видео не вызывает беспокойства ФАС

ФАС может выдать предписание Группе о закрытии части магазинов. Сделка по продаже нынешними основными владельцами 57,7% акций М.видео. Группе не вызывает беспокойства у Федеральной антимонопольной службы (ФАС), сообщил глава ведомства Игорь Артемьев в пятницу на Гайдаровском форуме, пишет Интерфакс. ФАС проведет анализ ситуации на региональных рынках, по итогам которого она может выдать предписание о закрытии части магазинов в регионах, где доля группы превысит 50%. На федеральном уровне доля САФМАРа, который уже контролирует сети «Техносила» и Эльдорадо, может составить после приобретения М.видео около 30–35%.

Условия ожидаемого предложения миноритариям означают 12-процентную премию к рынку.

О сделке по продаже нынешними основными владельцами 57,7% акций М.видео Группе «САФМАР» было объявлено в декабре. Условия сделки предполагают объявление покупателем добровольного предложения миноритариям о выкупе принадлежащих им акций по 7 долл./акция, что по цене вчерашнего закрытия означает премию в размере около 12%. Исполнение оферты, предположительно, завершится во 2–3 кв. этого года, но сроки будут зависеть от сроков закрытия основной сделки, которая, в свою очередь, требует одобрения со стороны ФАС.

Одобрение сделки не вызывает сомнений, но нет полной ясности по срокам. На наш взгляд, сделка по покупке контроля в М.видео, скорее всего, должна быть одобрена, а необходимость закрытия или продажи части магазинов сети М.видео не исключалась участниками сделки с самого начала и не станет существенным препятствием для ее осуществления. Перспектива выставления оферты миноритариям должна ограничить риск падения цены на акции М.видео в ближайшее время. У нас нет рекомендации по акциям М.видео.

УРАЛСИБ ФАС ПРОАНАЛИЗИРУЕТ ДОЛЮ САФМАРА НА ЛОКАЛЬНЫХ РЫНКАХ ПРИ ПОКУПКЕ М.ВИДЕО, МОЖЕТ ДАТЬ ПРЕДПИСАНИЯ ИЗБАВИТЬСЯ ОТ ЧАСТИ МАГАЗИНОВ — ЗАМГЛАВЫ ФАС

ФАС ПРОАНАЛИЗИРУЕТ ДОЛЮ САФМАРА НА ЛОКАЛЬНЫХ РЫНКАХ ПРИ ПОКУПКЕ М.ВИДЕО, МОЖЕТ ДАТЬ ПРЕДПИСАНИЯ ИЗБАВИТЬСЯ ОТ ЧАСТИ МАГАЗИНОВ — ЗАМГЛАВЫ ФАС

Склад компании по продаже бытовой техники «М.Видео» загорелся в Новом Уренгое, пожар охватил почти 600 квадратных метров, сообщил представитель ГУ МЧС по ЯНАО Иван Скиданов.

По его словам, сейчас ведется тушение огня.

«Размеры здания составляют 12 на 48 метров. Горит на всей площади. В тушении участвуют 27 пожарных и девять единиц техники», — сказал Скиданов.

Источник: РИА Новости

Елизавета Лебедева, аналитик «Атона».

Елизавета Лебедева, аналитик «Атона».

Группа «САФМАР» приобретет 57,7% «М.Видео» у владельца компании Александра Тынкована и его партнеров по бизнесу. Цена приобретения составляет 7 долл. за акцию, что предполагает премию 15% к цене закрытия во вторник. По условиям приобретения, «САФМАР» сделает добровольное предложение о приобретении акций миноритарным акционерам по цене приобретения. Мы рекомендуем миноритариям принять участие в оферте. Акции компании вчера выросли на 7% на этой новости, и мы снижаем нашу рекомендацию до ДЕРЖАТЬ, оставляя без изменений нашу целевую цену.

Детали сделки. «М.Видео» вчера провела телеконференцию для аналитиков, предоставив несколько комментариев по сделке. Гендиректор обозначил, что приобретение может занять три-четыре месяца, и скорее всего, будет завершено во 2К-3К17. Мы также отмечаем, что сделка должна быть одобрена ФАС.

Руководство сохранит контрольные функции. Александр Тынкован, гендиректор и основатель компании, продолжит управлять компанией до завершения сделки. После этого г-н Тынкован планирует остаться в компании в течение трех-четырех лет (2017-19), контролируя вопросы стратегии и бюджета, а также развивая ключевые проекты компании, в том числе и Marketplace.

На российском рынке бытовой электроники начинается консолидация. 11 декабря «Ведомости» написали, что PPF и Emma Capital продали 100% «Эльдорадо» инвесторам, аффилированным с Группой «САФМАР», и сделку одобрила ФАС, согласно изданию. «САФМАР» уже принадлежит другой розничный продавец электроники — «Техносила». Приобретение «М.Видео» может позволить объединить все три актива в крупнейшего игрока на российском рынке с долей около 30%, по нашим подсчетам. С операционной точки зрения, интеграция логистической и ИТ-инфраструктур, скорее всего, обеспечит позитивный синергетический эффект. Тем не менее с финансовой точки зрения, слияние, скорее всего, будет иметь размывающее влияние на рентабельность, если сравнивать ее с рентабельностью отдельной компании «М.Видео», поскольку рентабельность «Эльдорадо» и «Техносилы» ниже.

«М.Видео» сохраняет зависимость от восстановления расходов населения в 2017. Оборот торговли непродовольственными товарами обгоняет оборот в продовольственном сегменте уже три месяца подряд, что создает позитивный потенциал для рынка. Мы считаем, что эта динамика, наряду с восстановлением розничного кредитования должна поддержать расходы домохозяйств и подстегнуть реализацию отложенного спроса.

Риски. С приходом нового акционера, на наш взгляд, возрастают риски ухудшения стандартов корпоративного управления. Аналитики «Атона».

Аналитики «Атона».

Мы рекомендуем принять участие в оферте. Владельцы «САФМАР» ранее консолидировали других розничных продавцов электроники — «Эльдорадо» и «Техносилу» и могут объединить три актива в одного крупнейшего игрока на рынке. Отметим, что появление нового акционера может означать риски ухудшения стандартов корпоративного управления Группа Сафмар покупает 57,7% акций М.Видео по $7 за бумагу

Группа Сафмар покупает 57,7% акций М.Видео по $7 за бумагу

Основные владельцы ритейлера М.Видео Александр Тынкован, Михаил Тынкован и Павел Бреев продают свои доли в компании группе Сафмар, представляющей интересы членов семьи Гуцериевых-Шишхановых. В соответствии с договором, Сафмар приобретет 100% акций инвестиционной компании, принадлежащей А.Тынковану и его партнерам, сообщили стороны сделки. В свою очередь, эта инвесткомпания владеет 57,7% акций М.Видео. Обязательным условием закрытия сделки является добровольное предложение, которое покупатель сделает миноритарным акционерам, о приобретении у них акций М.Видео по той же цене, что и у А.Тынкована с партнерами.

Таким образом, в рамках сделки компании оценена в 1,3 млрд долл., что после вчерашнего роста дает премию к капитализации в 13%, что в целом делает привлекательным акции М.Видео к покупке в рамках предстоящей оферты. Основным вопросом является, что новый акционер будет делать с активом, с учетом того, что ему уже принадлежат Эльдорадо и Техносила. Мы считаем, что в дальнейшем может быть проведена консолидация на базе М.Видео. Однако какими будут параметры этой консолидации, предположить сложно.

Промсвязьбанк Если объединение М.Видео, Эльдорадо и Техносилы состоится, они будут работать под брендом М.Видео. В альтернативном варианте, магазины с большей площадью будут под вывеской М.Видео, а мелкие – Эльдорадо. Оценочно, рентабельность EBITDA объединенной компании в 2018 году может превысить 6,5%, это на 1 п. п. больше, чем у М.Видео, и на 2,9 п. п.— чем у Эльдорадо, в 2015 году. К 2019 году объединенная компания может занять до 30% российского рынка бытовой техники и электроники. (Коммерсант)

Если объединение М.Видео, Эльдорадо и Техносилы состоится, они будут работать под брендом М.Видео. В альтернативном варианте, магазины с большей площадью будут под вывеской М.Видео, а мелкие – Эльдорадо. Оценочно, рентабельность EBITDA объединенной компании в 2018 году может превысить 6,5%, это на 1 п. п. больше, чем у М.Видео, и на 2,9 п. п.— чем у Эльдорадо, в 2015 году. К 2019 году объединенная компания может занять до 30% российского рынка бытовой техники и электроники. (Коммерсант) ФАС получила ходатайство о приобретении М.Видео. Подробности сделки не разглашаются, адресант также не указан. (ТАСС)

ФАС получила ходатайство о приобретении М.Видео. Подробности сделки не разглашаются, адресант также не указан. (ТАСС) Всё пацаны, выходим.

Всё пацаны, выходим.

МОСКВА, 14 дек /ПРАЙМ/. Глава ритейлера электроники и бытовой техники «М.Видео» Александр Тынкован предлагает не выплачивать дивиденды за 2016 год.

«Наше предложение совету директоров — не утверждать выплату дивидендов за этот год», — сказал Тынкован в ходе телефонной конференции. блин не хотелось бы чтобы ушла с биржи :(

блин не хотелось бы чтобы ушла с биржи :(

Компания нравится и держу в портфеле

Тимофей Мартынов, потому что он консолидирует у себя более 30% рынка, а года через три вырастет доля компаний и будет все 45%-50%.этот же актив он не на неделю берет. а на годыю

Тимофей Мартынов, потому что он консолидирует у себя более 30% рынка, а года через три вырастет доля компаний и будет все 45%-50%.этот же актив он не на неделю берет. а на годыю

Все что сейчас он заплатил акционерам Мвидео, он компенсирует с процентами на покупателях холодильников и микроволновок в будущем. я так думаю.

Константин Манулов, ну то есть цена оказалась супервыгодной?

Константин Манулов, ну то есть цена оказалась супервыгодной?

Блин, нафига Гуцериеву то за такие бабки этот актив? Роман Ткачук, старший аналитик «Альпари».

Роман Ткачук, старший аналитик «Альпари».

Сегодня стало известно, что основные акционеры «М.видео» Александр Тынкован, Михаил Тынкован и Павел Бреев продают принадлежащие им 57,7% акций ритейлера. При цене $7 за одну акцию стоимость их пакета может составить $727 млн. Покупателем выступает группа «Сафмар» Михаила Гуцериева. В дальнейшем «Сафмар» может консолидировать 100% «М.видео», для этого необходимо будет выставить оферту миноритарным акционерам.

В декабре этого года «Сафмар» уже закрыла сделку по приобретению торговой сети «Эльдорадо». Таким образом, в руках семьи Гуцериевых-Шишхановых окажется три торговых сети: «Техносила», «Эльдорадо» и «М.видео». В следующем году, вероятно, пройдёт интеграция этих продавцов бытовой техники. Суммарно их доля на российском рынке составляет более 25%, а в отдельных регионах ещё выше. Так что у ФАС могут возникнуть определённые претензии. Не исключено, что сделку придётся немного по-другому структурировать.

Акции «М.видео» сегодня салютовали этой новости ростом на 10%. На наш взгляд, сейчас неплохой момент для подобной сделки. Последние полтора года розничные продажи в России снижаются. Так, за два года продажи различных видов бытовой техники упали на 20-40%. Падение было наиболее негативно для небольших игроков, крупные сети при этом получили возможность нарастить свою долю на рынке. В последние месяцы появились некоторые признаки оживления российской экономики, вслед за этим возможно оживление потребительского спроса. На этом фоне продажи бытовой техники в России могут частично восстановиться, вместе с этим вырастут и финансовые показатели «Техносилы», «Эльдорадо» и «М.видео».

Мы уже привыкли к M&A сделкам в российском потребительском секторе. В 2010 году PepsiCo приобрела «Вимм-Билль-Данн», Coca-Cola — «Нидан Соки», а X5 Retail Group — сеть дискаунтеров «Копейка». В 2011 году Unilever присоединил концерн «Калина». В последние годы продолжалась консолидация и в ритейле, например, торговые сети «Магнит» и X5 Retail Group росли не только за счёт открытия новых магазинов, но и за счёт присоединения более маленьких региональных сетей.

Мы не исключаем, что в ближайшие годы этот процесс продолжится. Доля торговых сетей в общем обороте российской розничной торговли составляет 20-30% (в зависимости от региона), а это заметно меньше, чем в европейских странах.

М.Видео-Эльдорадо - факторы роста и падения акций

- Очень низкая рентабельность, поэтому если вдруг рентабельность улучшится, могут переоцениться. (20.10.2023)

- С ростом популярности онлайн форматов есть риск падения операционной эффективности оффлайн магазинов (11.03.2021)

- Компании трудно конкурировать (23.05.2022)

- Количество заказов в 2022 году упало на 9% относительно 2021. Похоже, М.Видео проигрывает борьбу маркетплейсам (23.05.2022)

- С апреля 22 наблюдается падение спроса на бытовую технику в РФ (23.05.2022)

- Компания не раз переписывала прошлые результаты в худшую сторону, так, что текущий отчет выглядит лучше. (16.10.2023)

- Непонятный акционер: высосал все соки дивидендами. В 2022 году сообщал, что планирует выйти из актива. (16.10.2023)

- Компания много операционных затрат капитализирует, свободный денежный поток стабильно в отрицательной зоне. (16.10.2023)

- Высокая долговая нагрузка, чистый долг/EBITDA = 5,3х (30.06.2023) (16.10.2023)

М.Видео-Эльдорадо - описание компании

М.Видео - крупнейшая розничная сеть по объемам продаж электроники и бытовой техники в России. «М.Видео» осуществляет свою деятельность с 1993 года. По состоянию на 30 июня 2016 г. сеть «М.Видео» включает 382 магазина в 162 городах Российской Федерации. Торговая площадь магазинов «М.Видео» составляет 649 тыс. м кв., общая площадь – 872 тыс. м кв.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций