Тикер: #MTSS

Текущая цена: 216.9

Капитализация: 433.4 млрд.

Сектор: Телеком

Сайт: ir.mts.ru/home

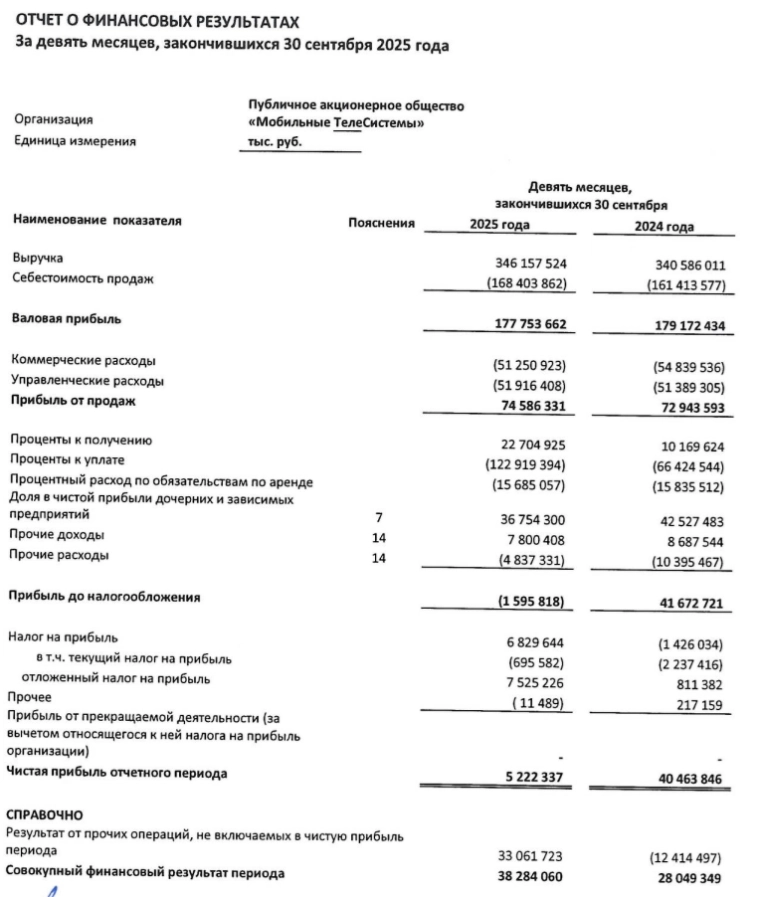

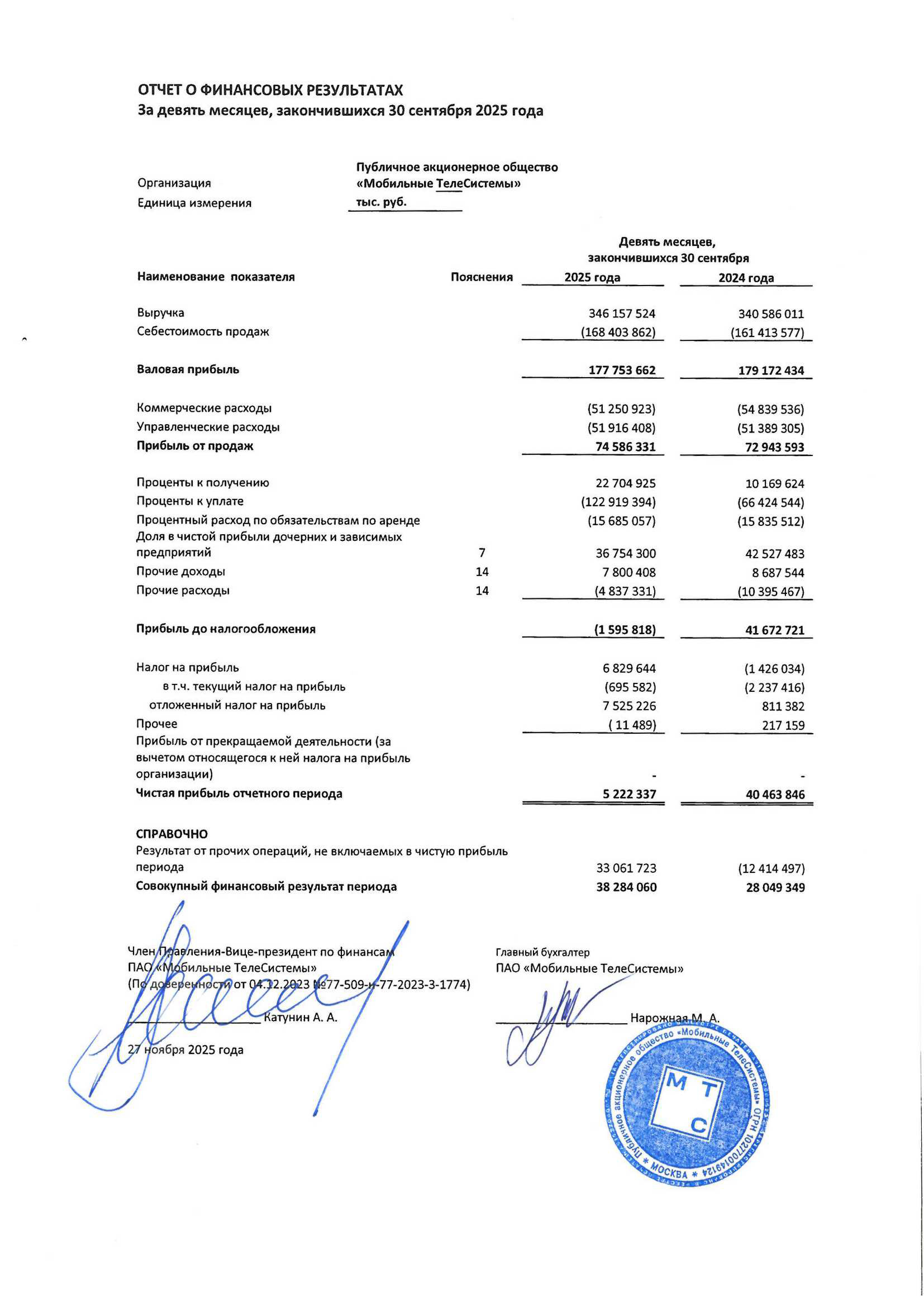

Мультипликаторы (LTM):

P\E — 28.1

P\BV — отрицательная балансовая стоимость

P\S — 0.55

ROE — отрицательная балансовая стоимость

ND\OIBDA — 1.6

EV\OIBDA — 3.21

Активы\Обязательства — 1

Что нравится:

✔️выручка выросла на 11.7% г/г (332.2 -> 370.9 млрд);

✔️чистый долг снизился на 1% к/к (430.4 -> 426.3 млрд). ND\OIBDA снизилась с 1.7 до 1.6;

✔️рост дебиторской задолженности на 15.4% к/к (53.7 -> 62 млрд);

Что не нравится:

✔️FCF (без учета банковской деятельности) +0.4 млрд против +22 млрд за 9 мес 2024;

✔️нетто фин расход снизился на 10.9% к/к (36.8 -> 32.8 млрд), но процентная нагрузка остается высокой;

✔️чистая прибыль снизилась на 67.5% г/г (49.4 -> 16.1 млрд);

✔️активы меньше обязательств.

Дивиденды:

Дивидендная политика на 2024-2026 годы предполагает целевой показатель выплат не менее 35 руб. на акцию в течение каждого календарного года. При определении дивидендных выплат МТС также учитывает ряд факторов, включая денежный поток от операционной деятельности, капитальные затраты и долговую позицию.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций