| Число акций ао | 416 млн |

| Число акций ап | 139 млн |

| Номинал ао | 10 руб |

| Номинал ап | 10 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 128,4 млрд |

| Выручка | 406,2 млрд |

| EBITDA | 86,4 млрд |

| Прибыль | 22,3 млрд |

| Дивиденд ао | – |

| Дивиденд ап | – |

| P/E | 5,8 |

| P/S | 0,3 |

| P/BV | -1,6 |

| EV/EBITDA | 4,1 |

| Див.доход ао | 0,0% |

| Див.доход ап | 0,0% |

| Мечел Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Мечел акции

-

Коршуновский ГОК (Мечел)

Коршуновский ГОК (Мечел)

250 126 обыкновенных акций www.korgok.com/upload/iblock/058/0584c9a9125ce7b80cfcc6003db30637.pdf

Капитализация на 19.10.2021г: 13,357 млрд руб

Общий долг на 31.12.2018г: 2,400 млрд руб

Общий долг на 31.12.2019г: 2,959 млрд руб

Общий долг на 31.12.2020г: 3,426 млрд руб

Общий долг на 30.09.2020г: 2,788 млрд руб

Выручка 2018г: 9,989 млрд руб

Выручка 9 мес 2019г: 12,542 млрд руб

Выручка 2019г: 15,762 млрд руб

Выручка 9 мес 2020г: 8,991 млрд руб

Выручка 2020г: 12,141 млрд руб

Выручка 1 кв 2020г: 2,785 млрд руб

Выручка 6 мес 2021г: 8,295 млрд руб

Выручка 9 мес 2021г: 13,004 млрд руб

Прибыль 9 мес 2018г: 1,482 млрд руб

Прибыль 2018г: 2,328 млрд руб

Прибыль 9 мес 2019г: 5,355 млрд руб

Прибыль 2019г: 5,921 млрд руб

Прибыль 9 мес 2020г: 1,644 млрд руб

Прибыль 2020г: 3,153 млрд руб

Прибыль 1 кв 2021г: 1,104 млрд руб

Прибыль 6 мес 2021г: 3,197 млрд руб

Прибыль 9 мес 2021г: 5,451 млрд руб

e-disclosure.ru/portal/files.aspx?id=3552&type=3

Южно-Уральский никелевый комбинат / ЮУНК (Мечел)

Южно-Уральский никелевый комбинат / ЮУНК (Мечел)

599 737 обыкновенных акций

unickel.ru/doc/doc.asp?obj=136846

Капитализация на 19.10.2021г: 5,242 млрд руб

Общий долг на 31.12.2018г: 363,64 млн руб/ мсфо 312,57 млн руб

Общий долг на 31.12.2019г: 351,27 млн руб/ мсфо 702,90 млн руб

Общий долг на 31.12.2020г: 383,85 млн руб/ мсфо 755,80 млн руб

Общий долг на 30.06.2021г: 438,34 млн руб/ мсфо 1,275 млрд руб

Общий долг на 30.09.2021г: 421,13 млн руб

Выручка 2018г: 130,53 млн руб/ мсфо 88,25 млн руб

Выручка 1 кв 2019г: 63,67 млн руб

Выручка 6 мес 2019г: 141,02 млн руб/ мсфо 141,02 млн руб

Выручка 9 мес 2019г: 181,12 млн руб

Выручка 2019г: 198,20 млн руб/ мсфо 197,78 млн руб

Выручка 1 кв 2020г: 20,36 млн руб

Выручка 6 мес 2020г: 47,89 млн руб/ мсфо 47,83 млн руб

Выручка 9 мес 2020г: 73,90 млн руб

Выручка 2020г: млн руб/ мсфо 90,21 млн руб

Выручка 1 кв 2021г: 51,15 млн руб

Выручка 6 мес 2021г: 97,87 млн руб/ мсфо 94,05 млн руб

Выручка 9 мес 2021г: 110,89 млн руб

Прибыль 2018г: 478,10 млн руб/ Прибыль мсфо 471,12 млн руб

Убыток 1 кв 2019г: 27,62 млн руб

Прибыль 6 мес 2019г: 35,01 млн руб/ Прибыль мсфо 41,23 млн руб

Прибыль 9 мес 2019г: 137,45 млн руб

Прибыль 2019г: 142,18 млн руб/ Прибыль мсфо 124,571 млн руб

Прибыль 1 кв 2020г: 315,09 млн руб

Прибыль 6 мес 2020г: 218,40 млн руб/ Прибыль мсфо 223,63 млн руб

Прибыль 9 мес 2020г: 238,76 млн руб

Прибыль 2019г: 142,18 млн руб/ Прибыль мсфо 222,30 млн руб

Убыток 1 кв 2021г: 15,56 млн руб

Убыток 6 мес 2021г: 6,97 млн руб/ Убыток мсфо 474,93 млн руб

Прибыль 9 мес 2021г: 18,72 млн руб

unickel.ru

Уральская кузница (Мечел) – рсбу/ мсфо

Уральская кузница (Мечел) – рсбу/ мсфо

547 761 акций

www.uralkuz.ru/upload/iblock/ffd/ffde3a650259fa90fe1fce34be7be6f2.pdf

Капитализация на 19.10.2021г: 9,246 млрд руб

Общий долг на 31.12.2018г: 4,930 млрд руб/ мсфо 5,047 млрд руб

Общий долг на 31.12.2019г: 5,338 млрд руб/ мсфо 5,612 млрд руб

Общий долг на 31.12.2020г: 3,958 млрд руб/ мсфо 4,220 млрд руб

Общий долг на 30.06.2021г: 4,579 млрд руб/ мсфо 4,886 млрд руб

Общий долг на 30.09.2021г: 4,310 млрд руб

Выручка 2018г: 18,154 млрд руб/ мсфо 18,260 млрд руб

Выручка 1 кв 2019г: 4,152 млрд руб

Выручка 6 мес 2019г: 8,911 млрд руб/ мсфо 8,938 млрд руб

Выручка 9 мес 2018г: 13,357 млрд руб

Выручка 2019г: 17,236 млрд руб/ мсфо 17,339 млрд руб

Выручка 1 кв 2020г: 3,778 млрд руб

Выручка 6 мес 2020г: 5,809 млрд руб/ мсфо 5,735 млрд руб

Выручка 9 мес 2020г: 8,054 млрд руб

Выручка 2020г: 10,224 млрд руб/ мсфо 10,311 млрд руб

Выручка 1 кв 2021г: 2,629 млрд руб

Выручка 6 мес 2021г: 6,106 млрд руб/ мсфо 6,152 млрд руб

Выручка 9 мес 2021г: 10,024 млрд руб

Прибыль 2018г: 3,830 млрд руб/ Прибль мсфо 4,228 млрд руб

Прибыль 1 кв 2019г: 822,30 млн руб

Прибыль 6 мес 2019г: 2,251 млрд руб/ Прибыль мсфо 2,289 млрд руб

Прибыль 9 мес 2019г: 3,648 млрд руб

Прибыль 2019г: 4,941 млрд руб/ Прибль мсфо 5,023 млрд руб

Прибыль 1 кв 2020г: 1,106 млрд руб

Прибыль 6 мес 2020г: 1,524 млрд руб/ Прибыль мсфо 1,448 млрд руб

Прибыль 9 мес 2020г: 2,150 млрд руб

Прибыль 2020г: 2,683 млрд руб/ Прибль мсфо 2,666 млрд руб

Прибыль 1 кв 2021г: 217,25 млн руб

Прибыль 6 мес 2020г: 544,59 млн руб/ Прибыль мсфо 515,82 млн руб

Прибыль 9 мес 2021г: 953,49 млн руб

www.uralkuz.ru/

Уральская кузница (Мечел) – рсбу/ мсфо

Уральская кузница (Мечел) – рсбу/ мсфо

547 761 акций

www.uralkuz.ru/upload/iblock/ffd/ffde3a650259fa90fe1fce34be7be6f2.pdf

Капитализация на 19.10.2021г: 9,246 млрд руб

Общий долг на 31.12.2018г: 4,930 млрд руб/ мсфо 5,047 млрд руб

Общий долг на 31.12.2019г: 5,338 млрд руб/ мсфо 5,612 млрд руб

Общий долг на 31.12.2020г: 3,958 млрд руб/ мсфо 4,220 млрд руб

Общий долг на 30.06.2021г: 4,579 млрд руб/ мсфо 4,886 млрд руб

Общий долг на 30.09.2021г: 4,310 млрд руб

Выручка 2018г: 18,154 млрд руб/ мсфо 18,260 млрд руб

Выручка 1 кв 2019г: 4,152 млрд руб

Выручка 6 мес 2019г: 8,911 млрд руб/ мсфо 8,938 млрд руб

Выручка 9 мес 2018г: 13,357 млрд руб

Выручка 2019г: 17,236 млрд руб/ мсфо 17,339 млрд руб

Выручка 1 кв 2020г: 3,778 млрд руб

Выручка 6 мес 2020г: 5,809 млрд руб/ мсфо 5,735 млрд руб

Выручка 9 мес 2020г: 8,054 млрд руб

Выручка 2020г: 10,224 млрд руб/ мсфо 10,311 млрд руб

Выручка 1 кв 2021г: 2,629 млрд руб

Выручка 6 мес 2021г: 6,106 млрд руб/ мсфо 6,152 млрд руб

Выручка 9 мес 2021г: 10,024 млрд руб

Прибыль 2018г: 3,830 млрд руб/ Прибль мсфо 4,228 млрд руб

Прибыль 1 кв 2019г: 822,30 млн руб

Прибыль 6 мес 2019г: 2,251 млрд руб/ Прибыль мсфо 2,289 млрд руб

Прибыль 9 мес 2019г: 3,648 млрд руб

Прибыль 2019г: 4,941 млрд руб/ Прибль мсфо 5,023 млрд руб

Прибыль 1 кв 2020г: 1,106 млрд руб

Прибыль 6 мес 2020г: 1,524 млрд руб/ Прибыль мсфо 1,448 млрд руб

Прибыль 9 мес 2020г: 2,150 млрд руб

Прибыль 2019г: 2,683 млрд руб/ Прибль мсфо 2,666 млрд руб

Прибыль 1 кв 2021г: 217,25 млн руб

Прибыль 6 мес 2020г: 544,59 млн руб/ Прибыль мсфо 515,82 млн руб

Прибыль 9 мес 2021г: 953,49 млн руб

www.uralkuz.ru/

Южный Кузбасс (Мечел) – рсбу/ мсфо

Южный Кузбасс (Мечел) – рсбу/ мсфо

36 109 217 обыкновенных акций

www.ukuzbass.ru/

Капитализация на 19.10.2021г: 62,325 млрд руб

Общий долг 31.12.2018г: 145,525 млрд руб/ мсфо 147,447 млрд руб

Общий долг 31.12.2019г: 143,113 млрд руб/ мсфо 147,099 млрд руб

Общий долг 31.12.2020г: 151,763 млрд руб/ мсфо 156,029 млрд руб

Общий долг на 30.06.2021г: 139,427 млрд руб/ мсфо 144,527 млрд руб

Общий долг на 30.09.2021г: 136,257 млрд руб

Выручка 2018г: 32,965 млрд руб/ мсфо 33,166 млрд руб

Выручка 1 кв 2019г: 8,956 млрд руб

Выручка 6 мес 2019г: 18,850 млрд руб/ мсфо 19,144 млрд руб

Выручка 9 мес 2019г: 27,671 млрд руб

Выручка 2019г: 35,798 млрд руб/ мсфо 36,321 млрд руб

Выручка 1 кв 2020г: 7,726 млрд руб

Выручка 6 мес 2020г: 16,564 млрд руб/ мсфо 16,673 млрд руб

Выручка 9 мес 2020г: 21,783 млрд руб

Выручка 2020г: 35,798 млрд руб/ мсфо 27,557 млрд руб

Выручка 1 кв 2021г: 6,060 млрд руб

Выручка 6 мес 2021г: 14,315 млрд руб/ мсфо 14,109 млрд руб

Выручка 9 мес 2021г: 26,953 млрд руб

Убыток 2018г: 6,338 млрд руб/ Убыток мсфо 7,586 млрд руб

Прибыль 1 кв 2019г: 3,836 млрд руб

Прибыль 6 мес 2019г: 5,105 млрд руб/ Прибыль мсфо 6,017 млрд руб

Прибыль 9 мес 2019г: 3,884 млрд руб

Прибыль 2019г: 4,934 млрд руб/ Прибыль мсфо 6,718 млрд руб

Убыток 1 кв 2020г: 14,668 млрд руб

Убыток 6 мес 2020г: 10,489 млрд руб/ Убыток мсфо 9,856 млрд руб

Убыток 9 мес 2020г: 21,465 млрд руб

Убыток 2020г: 10,489 млрд руб/ Убыток мсфо 20,552 млрд руб

Убыток 1 кв 2021г: 789,29 млн руб

Прибыль 6 мес 2021г: 1,719 млрд руб/ Прибыль мсфо 1,507 млрд руб

Прибыль 9 мес 2021г: 6,012 млрд руб

www.ukuzbass.ru Челябинский металлургический комбинат / ЧМК (Мечел) – рсбу/мсфо

Челябинский металлургический комбинат / ЧМК (Мечел) – рсбу/мсфо

3 161 965 обыкновенных акций

www.chelmk.ru/upload/iblock/aa3/aa3fd7e833746a2931f2cbd5b1138502.pdf

Капитализация на 19.10.2021г: 18,039 млрд руб

Общий долг на 31.12.2018г: 180,461 млрд руб/ мсфо 178,999 млрд руб

Общий долг на 31.12.2019г: 177,318 млрд руб/ мсфо 177,852 млрд руб

Общий долг на 31.12.2020г: 248,146 млрд руб/ мсфо 247,823 млрд руб

Общий долг на 30.06.2021г: 241,605 млрд руб/ мсфо 241,340 млрд руб

Общий долг на 30.09.2021г: 229,102 млрд руб

Выручка 2018г: 124,372 млрд руб/ мсфо 123,803 млрд руб

Выручка 1 кв 2019г: 28,280 млрд руб

Выручка 6 мес 2019г: 58,862 млрд руб/ мсфо 58,577 млрд руб

Выручка 9 мес 2019г: 87,219 млрд руб

Выручка 2019г: 112,992 млрд руб/ мсфо 112,437 млрд руб

Выручка 1 кв 2020г: 29,117 млрд руб

Выручка 6 мес 2020г: 57,106 млрд руб/ мсфо 56,829 млрд руб

Выручка 9 мес 2020г: 83,563 млрд руб

Выручка 2020г: 114,042 млрд руб/ мсфо 113,569 млрд руб

Выручка 1 кв 2021г: 38,780 млрд руб

Выручка 6 мес 2021г: 85,274 млрд руб/ мсфо 84,966 млрд руб

Выручка 9 мес 2021г: 131,970 млрд руб

Прибыль 2018г: 4,276 млрд руб/ Прибыль мсфо 6,828 млрд руб

Прибыль 1 кв 2019г: 2,639 млрд руб

Прибыль 6 мес 2019г: 3,417 млрд руб/ Прибыль мсфо 2,783 млрд руб

Прибыль 9 мес 2019г: 3,985 млрд руб

Прибыль 2019г: 5,326 млрд руб/ Прибыль мсфо 3,928 млрд руб

Убыток 1 кв 2020г: 4,656 млрд руб

Убыток 6 мес 2020г: 220,97 млн руб/ Убыток мсфо 1,621 млрд руб

Убыток 9 мес 2020г: 4,502 млрд руб

Убыток 2020г: 505,88 млн руб/ Убыток мсфо 494,42 млн руб

Прибыль 1 кв 2021г: 4,729 млрд руб

Прибыль 6 мес 2021г: 10,874 млрд руб/ Прибыль мсфо 9,658 млрд руб

Прибыль 9 мес 2021г: 11,510 млрд руб

www.chelmk.ru

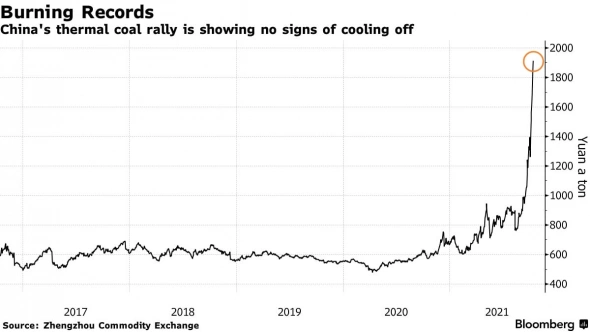

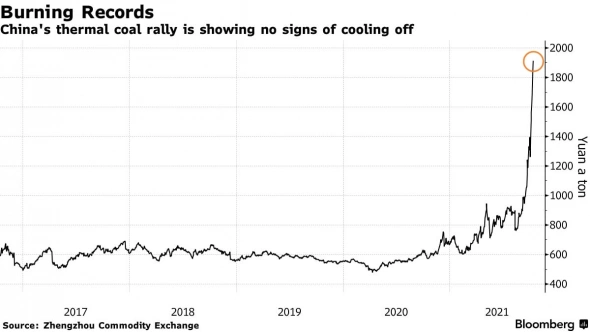

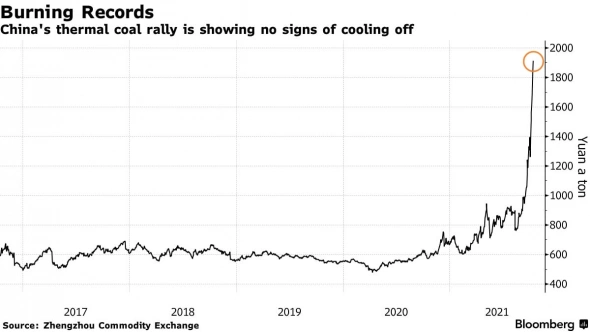

📈 Цена на энергетический уголь в Китае установила новый рекорд

👉 В Китае стоимость фьючерса на уголь в очередной раз обновила рекорд и выросла до 1937,8 юаня (около $302) за тонну

👉 Причин роста — выраженный дефицит угля в некоторых региона Китая из-за ранней зимы и призыв китайского государства наращивать запасы

www.bloomberg.com/news/articles/2021-10-19/coal-tops-300-a-ton-in-china-as-cold-wave-adds-to-energy-crisis

Авто-репост. Читать в блоге >>>

Все Верно, но это вчера, а сегодня в Даляне и в Ньюкасле рост остановился, в Роттердаме рухнул на 7.44%

Strelyanyj, Вчера где-то мелькнуло, что покупатели австралийского угля по прежним фьючерсным контрактам не забирают его себе, а срочно перепродают в Китай по текущим ценам. Все это попахивает скорой коррекцией.

📈 Цена на энергетический уголь в Китае установила новый рекорд

👉 В Китае стоимость фьючерса на уголь в очередной раз обновила рекорд и выросла до 1937,8 юаня (около $302) за тонну

👉 Причин роста — выраженный дефицит угля в некоторых региона Китая из-за ранней зимы и призыв китайского государства наращивать запасы

www.bloomberg.com/news/articles/2021-10-19/coal-tops-300-a-ton-in-china-as-cold-wave-adds-to-energy-crisis

Авто-репост. Читать в блоге >>>

Все Верно, но это вчера, а сегодня в Даляне и в Ньюкасле рост остановился, в Роттердаме рухнул на 7.44% 📈 Цена на энергетический уголь в Китае установила новый рекорд

📈 Цена на энергетический уголь в Китае установила новый рекорд

👉 В Китае стоимость фьючерса на уголь в очередной раз обновила рекорд и выросла до 1937,8 юаня (около $302) за тонну

👉 Причин роста — выраженный дефицит угля в некоторых региона Китая из-за ранней зимы и призыв китайского государства наращивать запасы

www.bloomberg.com/news/articles/2021-10-19/coal-tops-300-a-ton-in-china-as-cold-wave-adds-to-energy-crisis

Авто-репост. Читать в блоге >>>

Когда отчет у мечела будет за 3 кв?

Айрат Нугуманов, вчера такой же вопрос задавал. Предполагается в районе 20 ноября.

Kolya Marketolog, Ну фундаментал то сейчас за рост. Глобальная накачка ликвидности долг мечела практически пополам сложила. Плюс наложился энергокризис. В моменте имеем что угольное подразделение стало эффективнее в 4-5 раз, металлургическое в 2-3 раза. Модель бизнеса я имею ввиду. Прибыль = Выручка — издержки.

Как дополнительный резерв роста акций можно рассматривать сокращающийся долг, что приводит к снижению процентных платежей, а значит дальнейшему увеличению прибыли.

В итоге мы имеем долгосрочный растущий тренд в акциях.

Mischa_N, Гм, очевидно, что чисто умозрительно или, как вы выразились, «в моменте» конъюнктура для Мечела значительно улучшилась, но вы делаете очень сильные утверждения типа «долг практически пополам сложила», «стало эффективнее в 4-5 раз». Даже не спрашиваю, где вы нашли цифры. Такого не может быть, просто потому, что не может.

Strelyanyj, Так графики стали и угля откройте. Сравните прибыль/убытки мечела с этими графиками. Как графики вниз — у мечела убытки и приходится увеличивать долг для выплаты процентов. Если бы не накачка ликвидности из-за ковида — я не знаю как бы он выпутался. Но ситуация изменилась и в данных условиях, даже с долгом, мечел представляет собой достаточно эффективный бизнес на данный момент. И эффективность будет увеличиваться с уменьшением долга.

Mischa_N, пока вы рассуждаете умозрительно, без цифр, то с вами нельзя не согласиться. Как только вы говорите, что долг Мечела (около 300 млрд рублей) можно сколь-нибудь быстро — рыночными способами — сократить наполовину, то это, мягко говоря, дезинформация.

Strelyanyj, Ну я, наверное, не так выразился. Речь шла только о текущей конъюнктуре рынка. (Тупо по графику того жу угля прошлые минимумы и максимумы на графике в текущих условиях стали выше примерно в два раза.) Есть график платежей, никто не даст закрыть долг досрочно. На месте Мечела я бы лишний кэш в валюте держал.

Kolya Marketolog, Ну фундаментал то сейчас за рост. Глобальная накачка ликвидности долг мечела практически пополам сложила. Плюс наложился энергокризис. В моменте имеем что угольное подразделение стало эффективнее в 4-5 раз, металлургическое в 2-3 раза. Модель бизнеса я имею ввиду. Прибыль = Выручка — издержки.

Как дополнительный резерв роста акций можно рассматривать сокращающийся долг, что приводит к снижению процентных платежей, а значит дальнейшему увеличению прибыли.

В итоге мы имеем долгосрочный растущий тренд в акциях.

Mischa_N, Гм, очевидно, что чисто умозрительно или, как вы выразились, «в моменте» конъюнктура для Мечела значительно улучшилась, но вы делаете очень сильные утверждения типа «долг практически пополам сложила», «стало эффективнее в 4-5 раз». Даже не спрашиваю, где вы нашли цифры. Такого не может быть, просто потому, что не может.

Strelyanyj, Так графики стали и угля откройте. Сравните прибыль/убытки мечела с этими графиками. Как графики вниз — у мечела убытки и приходится увеличивать долг для выплаты процентов. Если бы не накачка ликвидности из-за ковида — я не знаю как бы он выпутался. Но ситуация изменилась и в данных условиях, даже с долгом, мечел представляет собой достаточно эффективный бизнес на данный момент. И эффективность будет увеличиваться с уменьшением долга.

Mischa_N, пока вы рассуждаете умозрительно, без цифр, то с вами нельзя не согласиться. Как только вы говорите, что долг Мечела (около 300 млрд рублей) можно сколь-нибудь быстро — рыночными способами — сократить наполовину, то это, мягко говоря, дезинформация.

Strelyanyj, А что тут нереального.

Ебитда по году будет около 150 ярдов. Грубо 100 из них можно направить на погашение долга.

Далее префка с дивами 100+р вырастет скажем до 500р. 40% на балансе мечела, если он сам их продаст это еще 25 ярдов.

Вот на коленке вам гашение долга за год на 125 ярдов, что почти половина.

В чем проблема?

Но скорее всего конечно все на погашение долга не пустят, ну будет долг 200(вместо 300) примерно к апрелю. Ничего из ряда вон.

RedAlert,

ну будет долг 200(вместо 300) примерно к апрелю.

Не будет.

Сами банки-кредиторы не позволят. Им нужен раб на цепи, генерирующий стабильный поток бабла, а не разовая гора бабла, которую надо будет после всего этого где-то экстренно парковать.

Так что 20% ЧП пойдет как обычно в карман Зюзину, а остальное — в резервы, из которых будет постепенно выгружаться банкам в периоды, когда цены на угол вернутся к справедливым (а это уже скоро, металлургия в Китае тормозится чумовыми темпами).

Kolya Marketolog, Согласен. Досрочно закрыть долг не дадут. Я просто имел ввиду, что текущая денежно кредитная политика ФРС по сути подняла стоимость угля истали в два раза, что неизбежно приведёт к росту выручки и валовой прибыли у сырьевых компаний.

Strelyanyj, А что тут нереального.

Ебитда по году будет около 150 ярдов. Грубо 100 из них можно направить на погашение долга.

Далее префка с дивами 100+р вырастет скажем до 500р. 40% на балансе мечела, если он сам их продаст это еще 25 ярдов.

Вот на коленке вам гашение долга за год на 125 ярдов, что почти половина.

В чем проблема?

RedAlert, проблем может быть много, на самом деле. Достаточно того, что сказочные цены на уголь держатся всего-то пару месяцев. Если же перечислять все прочее, что может пойти с Мечелом не так, то не хватит места. Так что, медведь еще не убит, а шкуру уже раздербанили

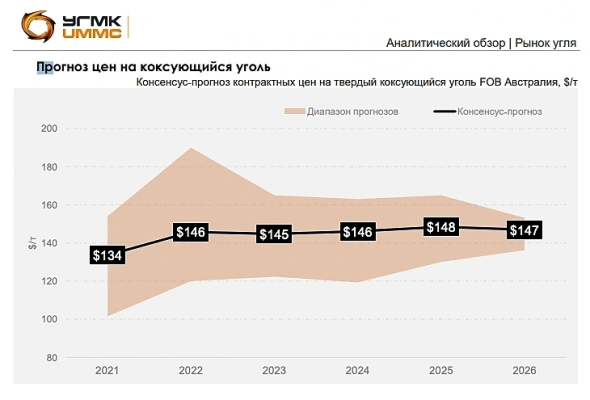

Strelyanyj, о том, что прогнозы цен на сырье дело нелегкое, говорит картинка из очень, кстати, профессионального обзора УГМК. Там же можно найти объяснение различных факторов, которые могут заметно повлиять на спрос, цены, и другие фактические показатели игроков рынка. ugmk.com/upload/medialibrary/ef6/Obzor-rynka-uglya_1-plg-2021.pdf

Strelyanyj, А что тут нереального.

Ебитда по году будет около 150 ярдов. Грубо 100 из них можно направить на погашение долга.

Далее префка с дивами 100+р вырастет скажем до 500р. 40% на балансе мечела, если он сам их продаст это еще 25 ярдов.

Вот на коленке вам гашение долга за год на 125 ярдов, что почти половина.

В чем проблема?

RedAlert, проблем может быть много, на самом деле. Достаточно того, что сказочные цены на уголь держатся всего-то пару месяцев. Если же перечислять все прочее, что может пойти с Мечелом не так, то не хватит места. Так что, медведь еще не убит, а шкуру уже раздербанили

Kolya Marketolog, Ну фундаментал то сейчас за рост. Глобальная накачка ликвидности долг мечела практически пополам сложила. Плюс наложился энергокризис. В моменте имеем что угольное подразделение стало эффективнее в 4-5 раз, металлургическое в 2-3 раза. Модель бизнеса я имею ввиду. Прибыль = Выручка — издержки.

Как дополнительный резерв роста акций можно рассматривать сокращающийся долг, что приводит к снижению процентных платежей, а значит дальнейшему увеличению прибыли.

В итоге мы имеем долгосрочный растущий тренд в акциях.

Mischa_N, Гм, очевидно, что чисто умозрительно или, как вы выразились, «в моменте» конъюнктура для Мечела значительно улучшилась, но вы делаете очень сильные утверждения типа «долг практически пополам сложила», «стало эффективнее в 4-5 раз». Даже не спрашиваю, где вы нашли цифры. Такого не может быть, просто потому, что не может.

Strelyanyj, Так графики стали и угля откройте. Сравните прибыль/убытки мечела с этими графиками. Как графики вниз — у мечела убытки и приходится увеличивать долг для выплаты процентов. Если бы не накачка ликвидности из-за ковида — я не знаю как бы он выпутался. Но ситуация изменилась и в данных условиях, даже с долгом, мечел представляет собой достаточно эффективный бизнес на данный момент. И эффективность будет увеличиваться с уменьшением долга.

Mischa_N, пока вы рассуждаете умозрительно, без цифр, то с вами нельзя не согласиться. Как только вы говорите, что долг Мечела (около 300 млрд рублей) можно сколь-нибудь быстро — рыночными способами — сократить наполовину, то это, мягко говоря, дезинформация.

Strelyanyj, А что тут нереального.

Ебитда по году будет около 150 ярдов. Грубо 100 из них можно направить на погашение долга.

Далее префка с дивами 100+р вырастет скажем до 500р. 40% на балансе мечела, если он сам их продаст это еще 25 ярдов.

Вот на коленке вам гашение долга за год на 125 ярдов, что почти половина.

В чем проблема?

Но скорее всего конечно все на погашение долга не пустят, ну будет долг 200(вместо 300) примерно к апрелю. Ничего из ряда вон.

RedAlert,

ну будет долг 200(вместо 300) примерно к апрелю.

Не будет.

Сами банки-кредиторы не позволят. Им нужен раб на цепи, генерирующий стабильный поток бабла, а не разовая гора бабла, которую надо будет после всего этого где-то экстренно парковать.

Так что 20% ЧП пойдет как обычно в карман Зюзину, а остальное — в резервы, из которых будет постепенно выгружаться банкам в периоды, когда цены на угол вернутся к справедливым (а это уже скоро, металлургия в Китае тормозится чумовыми темпами).

Kolya Marketolog, Ты просил вариант с цифрами, вот тебе вариант с цифрами. А гадать как оно там будет смысла нет, поживем увидим.

Kolya Marketolog, Ну фундаментал то сейчас за рост. Глобальная накачка ликвидности долг мечела практически пополам сложила. Плюс наложился энергокризис. В моменте имеем что угольное подразделение стало эффективнее в 4-5 раз, металлургическое в 2-3 раза. Модель бизнеса я имею ввиду. Прибыль = Выручка — издержки.

Как дополнительный резерв роста акций можно рассматривать сокращающийся долг, что приводит к снижению процентных платежей, а значит дальнейшему увеличению прибыли.

В итоге мы имеем долгосрочный растущий тренд в акциях.

Mischa_N, Гм, очевидно, что чисто умозрительно или, как вы выразились, «в моменте» конъюнктура для Мечела значительно улучшилась, но вы делаете очень сильные утверждения типа «долг практически пополам сложила», «стало эффективнее в 4-5 раз». Даже не спрашиваю, где вы нашли цифры. Такого не может быть, просто потому, что не может.

Strelyanyj, Так графики стали и угля откройте. Сравните прибыль/убытки мечела с этими графиками. Как графики вниз — у мечела убытки и приходится увеличивать долг для выплаты процентов. Если бы не накачка ликвидности из-за ковида — я не знаю как бы он выпутался. Но ситуация изменилась и в данных условиях, даже с долгом, мечел представляет собой достаточно эффективный бизнес на данный момент. И эффективность будет увеличиваться с уменьшением долга.

Mischa_N, пока вы рассуждаете умозрительно, без цифр, то с вами нельзя не согласиться. Как только вы говорите, что долг Мечела (около 300 млрд рублей) можно сколь-нибудь быстро — рыночными способами — сократить наполовину, то это, мягко говоря, дезинформация.

Strelyanyj, А что тут нереального.

Ебитда по году будет около 150 ярдов. Грубо 100 из них можно направить на погашение долга.

Далее префка с дивами 100+р вырастет скажем до 500р. 40% на балансе мечела, если он сам их продаст это еще 25 ярдов.

Вот на коленке вам гашение долга за год на 125 ярдов, что почти половина.

В чем проблема?

Но скорее всего конечно все на погашение долга не пустят, ну будет долг 200(вместо 300) примерно к апрелю. Ничего из ряда вон.

RedAlert,

ну будет долг 200(вместо 300) примерно к апрелю.

Не будет.

Сами банки-кредиторы не позволят. Им нужен раб на цепи, генерирующий стабильный поток бабла, а не разовая гора бабла, которую надо будет после всего этого где-то экстренно парковать.

Так что 20% ЧП пойдет как обычно в карман Зюзину, а остальное — в резервы, из которых будет постепенно выгружаться банкам в периоды, когда цены на угол вернутся к справедливым (а это уже скоро, металлургия в Китае тормозится чумовыми темпами).

Kolya Marketolog, Ну фундаментал то сейчас за рост. Глобальная накачка ликвидности долг мечела практически пополам сложила. Плюс наложился энергокризис. В моменте имеем что угольное подразделение стало эффективнее в 4-5 раз, металлургическое в 2-3 раза. Модель бизнеса я имею ввиду. Прибыль = Выручка — издержки.

Как дополнительный резерв роста акций можно рассматривать сокращающийся долг, что приводит к снижению процентных платежей, а значит дальнейшему увеличению прибыли.

В итоге мы имеем долгосрочный растущий тренд в акциях.

Mischa_N, Гм, очевидно, что чисто умозрительно или, как вы выразились, «в моменте» конъюнктура для Мечела значительно улучшилась, но вы делаете очень сильные утверждения типа «долг практически пополам сложила», «стало эффективнее в 4-5 раз». Даже не спрашиваю, где вы нашли цифры. Такого не может быть, просто потому, что не может.

Strelyanyj, Так графики стали и угля откройте. Сравните прибыль/убытки мечела с этими графиками. Как графики вниз — у мечела убытки и приходится увеличивать долг для выплаты процентов. Если бы не накачка ликвидности из-за ковида — я не знаю как бы он выпутался. Но ситуация изменилась и в данных условиях, даже с долгом, мечел представляет собой достаточно эффективный бизнес на данный момент. И эффективность будет увеличиваться с уменьшением долга.

Mischa_N, пока вы рассуждаете умозрительно, без цифр, то с вами нельзя не согласиться. Как только вы говорите, что долг Мечела (около 300 млрд рублей) можно сколь-нибудь быстро — рыночными способами — сократить наполовину, то это, мягко говоря, дезинформация.

Strelyanyj, А что тут нереального.

Ебитда по году будет около 150 ярдов. Грубо 100 из них можно направить на погашение долга.

Далее префка с дивами 100+р вырастет скажем до 500р. 40% на балансе мечела, если он сам их продаст это еще 25 ярдов.

Вот на коленке вам гашение долга за год на 125 ярдов, что почти половина.

В чем проблема?

Но скорее всего конечно все на погашение долга не пустят, ну будет долг 200(вместо 300) примерно к апрелю. Ничего из ряда вон.

Kolya Marketolog, Ну фундаментал то сейчас за рост. Глобальная накачка ликвидности долг мечела практически пополам сложила. Плюс наложился энергокризис. В моменте имеем что угольное подразделение стало эффективнее в 4-5 раз, металлургическое в 2-3 раза. Модель бизнеса я имею ввиду. Прибыль = Выручка — издержки.

Как дополнительный резерв роста акций можно рассматривать сокращающийся долг, что приводит к снижению процентных платежей, а значит дальнейшему увеличению прибыли.

В итоге мы имеем долгосрочный растущий тренд в акциях.

Mischa_N, Гм, очевидно, что чисто умозрительно или, как вы выразились, «в моменте» конъюнктура для Мечела значительно улучшилась, но вы делаете очень сильные утверждения типа «долг практически пополам сложила», «стало эффективнее в 4-5 раз». Даже не спрашиваю, где вы нашли цифры. Такого не может быть, просто потому, что не может.

Strelyanyj, Так графики стали и угля откройте. Сравните прибыль/убытки мечела с этими графиками. Как графики вниз — у мечела убытки и приходится увеличивать долг для выплаты процентов. Если бы не накачка ликвидности из-за ковида — я не знаю как бы он выпутался. Но ситуация изменилась и в данных условиях, даже с долгом, мечел представляет собой достаточно эффективный бизнес на данный момент. И эффективность будет увеличиваться с уменьшением долга.

Mischa_N, пока вы рассуждаете умозрительно, без цифр, то с вами нельзя не согласиться. Как только вы говорите, что долг Мечела (около 300 млрд рублей) можно сколь-нибудь быстро — рыночными способами — сократить наполовину, то это, мягко говоря, дезинформация.

Mischa_N, я писал ещё на прошлой стадии пузырения мечела — я принципиально не играю «по тренду против фундаментала». Потому что тренд приходит и уходит, а фундаментал действует на папирку постоянно, хоть и возможно незримо.

Kolya Marketolog, Ну фундаментал то сейчас за рост. Глобальная накачка ликвидности долг мечела практически пополам сложила. Плюс наложился энергокризис. В моменте имеем что угольное подразделение стало эффективнее в 4-5 раз, металлургическое в 2-3 раза. Модель бизнеса я имею ввиду. Прибыль = Выручка — издержки.

Как дополнительный резерв роста акций можно рассматривать сокращающийся долг, что приводит к снижению процентных платежей, а значит дальнейшему увеличению прибыли.

В итоге мы имеем долгосрочный растущий тренд в акциях.

Mischa_N, Вы путаете фундаментальный рост и рост конъюнктурный.

Фундаментальный — это органический рост на улучшении производственных и экономических показателей в совокупности. Например, ввод в эксплуатацию новых месторождений, освоение новых технологий добычи, снижающих косты каждой добытой тонны, повышение доли более маржинальной продукции за счет запуска обогатительных мощностей, улучшение показателей маржинальности за счет роста производительности труда или внедрении новых технологий. И самое главное — всё это с опережением конкурентов. Это — фундаментальный рост компании.

Что-то из перечисленного выше случилось с Мечелом? Нет. Всё те же деградирующие шахты южного кузбасса, добыча на которых началась в 18 веке (!!!) и которые планомерно истощаются, давая год за годом всё менее маржинальный уголь. Да и в целом добыча стабильно падает вот уже десятилетие. Был переход на новые технологии лет десять-пятнадцать назад, но с тех пор только деградация. Ключевые конкуренты… достаточно назвать фамилии Дерипаска и Чемезов, чтобы понять, что должник-деградант (в хорошем смысле этого слова) Зюзин на этом фоне нет никто и звать никак. Нет никаких фундаментальных предпосылок к росту Мечела.

Есть временная конъюнктура рынка. Просто чиновники Европы и Китая планомерно косорезили несколько последних лет со своими «зелеными» инициативами, и поставили в эту зиму планету на пороге энергетического кризиса. На фоне всеобщей паники возник ажиотаж вокруг всего, что горит. Ажиотаж не бывает фундаментальным, ажиотаж всегда конъюнктурный.

Пробьёт полночь, волшебство рассеется, ажиотаж уляжется и Мечел опять превратится в тыкву — компанию, которая должна втрое больше чем стоит, и которая операционные выплаты по процентам производит исключительно за счет наращивания тела долга.

Kolya Marketolog, Ну какой органический рост в добыче и чёрной металлургии? Там в принципе ничего не меняется.) На всех металлургических предприятиях плюс минус одно и тоже. Я работал на одном из предприятий евраза. Видел всё своими глазами. Хотя евраз считается крутой дивидендной фишкой.

Фундаментал коньюнктурный — да. Но ты вспомни как Мечел получил этот огромный долг? Курс доллара, в котором был взят долг на расширение бизнеса вдруг вырос в два раза по отношению к рублю в 2014 году. Это же тоже конъюнктура по твоему. А сейчас мы имеем обратный процесс. Амнистия.) При инфляционном росте цен на ресурсы бремя долговой нагрузки стало легче в 2-3 раза. И всё говорит о том, что это надолго. Сроки называются аналитиками ведущих американских банков около 10 лет.

На это время префы мечела станут крутой дивидендной фишкой. Я так вижу.

Mischa_N, 10 лет?

Друг, ровно те же самые слова говорили в конце 2016 года. Про сырьевой суперцикл, про новую реальность.

По факту, имеем одну и ту же локальную рыночную флуктуауцию, повторяющуюся примерно раз в пять лет (2011-2016-2021). Каждый раз на флуктуации Мечел наращивал долги, пользуясь конъюнктурой.

И сейчас сделает так же.

Kolya Marketolog, Ну если мечел опять что-нибудь купит, то надо будет продавать его акции.) Я всё же надеюсь, что грядущий переход на зелёную энергетику удержит Зюзина от наращивания угольных запасов.)

Mischa_N, единственное что может удержать Зюзина от глупых поступков — круглосуточный контроль за подписью со стороны комитета кредиторов

Mischa_N, я писал ещё на прошлой стадии пузырения мечела — я принципиально не играю «по тренду против фундаментала». Потому что тренд приходит и уходит, а фундаментал действует на папирку постоянно, хоть и возможно незримо.

Kolya Marketolog, Ну фундаментал то сейчас за рост. Глобальная накачка ликвидности долг мечела практически пополам сложила. Плюс наложился энергокризис. В моменте имеем что угольное подразделение стало эффективнее в 4-5 раз, металлургическое в 2-3 раза. Модель бизнеса я имею ввиду. Прибыль = Выручка — издержки.

Как дополнительный резерв роста акций можно рассматривать сокращающийся долг, что приводит к снижению процентных платежей, а значит дальнейшему увеличению прибыли.

В итоге мы имеем долгосрочный растущий тренд в акциях.

Mischa_N, Вы путаете фундаментальный рост и рост конъюнктурный.

Фундаментальный — это органический рост на улучшении производственных и экономических показателей в совокупности. Например, ввод в эксплуатацию новых месторождений, освоение новых технологий добычи, снижающих косты каждой добытой тонны, повышение доли более маржинальной продукции за счет запуска обогатительных мощностей, улучшение показателей маржинальности за счет роста производительности труда или внедрении новых технологий. И самое главное — всё это с опережением конкурентов. Это — фундаментальный рост компании.

Что-то из перечисленного выше случилось с Мечелом? Нет. Всё те же деградирующие шахты южного кузбасса, добыча на которых началась в 18 веке (!!!) и которые планомерно истощаются, давая год за годом всё менее маржинальный уголь. Да и в целом добыча стабильно падает вот уже десятилетие. Был переход на новые технологии лет десять-пятнадцать назад, но с тех пор только деградация. Ключевые конкуренты… достаточно назвать фамилии Дерипаска и Чемезов, чтобы понять, что должник-деградант (в хорошем смысле этого слова) Зюзин на этом фоне нет никто и звать никак. Нет никаких фундаментальных предпосылок к росту Мечела.

Есть временная конъюнктура рынка. Просто чиновники Европы и Китая планомерно косорезили несколько последних лет со своими «зелеными» инициативами, и поставили в эту зиму планету на пороге энергетического кризиса. На фоне всеобщей паники возник ажиотаж вокруг всего, что горит. Ажиотаж не бывает фундаментальным, ажиотаж всегда конъюнктурный.

Пробьёт полночь, волшебство рассеется, ажиотаж уляжется и Мечел опять превратится в тыкву — компанию, которая должна втрое больше чем стоит, и которая операционные выплаты по процентам производит исключительно за счет наращивания тела долга.

Kolya Marketolog, Ну какой органический рост в добыче и чёрной металлургии? Там в принципе ничего не меняется.) На всех металлургических предприятиях плюс минус одно и тоже. Я работал на одном из предприятий евраза. Видел всё своими глазами. Хотя евраз считается крутой дивидендной фишкой.

Фундаментал коньюнктурный — да. Но ты вспомни как Мечел получил этот огромный долг? Курс доллара, в котором был взят долг на расширение бизнеса вдруг вырос в два раза по отношению к рублю в 2014 году. Это же тоже конъюнктура по твоему. А сейчас мы имеем обратный процесс. Амнистия.) При инфляционном росте цен на ресурсы бремя долговой нагрузки стало легче в 2-3 раза. И всё говорит о том, что это надолго. Сроки называются аналитиками ведущих американских банков около 10 лет.

На это время префы мечела станут крутой дивидендной фишкой. Я так вижу.

Mischa_N, 10 лет?

Друг, ровно те же самые слова говорили в конце 2016 года. Про сырьевой суперцикл, про новую реальность.

По факту, имеем одну и ту же локальную рыночную флуктуауцию, повторяющуюся примерно раз в пять лет (2011-2016-2021). Каждый раз на флуктуации Мечел наращивал долги, пользуясь конъюнктурой.

И сейчас сделает так же.

Kolya Marketolog, Ну если мечел опять что-нибудь купит, то надо будет продавать его акции.) Я всё же надеюсь, что грядущий переход на зелёную энергетику удержит Зюзина от наращивания угольных запасов.)

Kolya Marketolog, Ну фундаментал то сейчас за рост. Глобальная накачка ликвидности долг мечела практически пополам сложила. Плюс наложился энергокризис. В моменте имеем что угольное подразделение стало эффективнее в 4-5 раз, металлургическое в 2-3 раза. Модель бизнеса я имею ввиду. Прибыль = Выручка — издержки.

Как дополнительный резерв роста акций можно рассматривать сокращающийся долг, что приводит к снижению процентных платежей, а значит дальнейшему увеличению прибыли.

В итоге мы имеем долгосрочный растущий тренд в акциях.

Mischa_N, Гм, очевидно, что чисто умозрительно или, как вы выразились, «в моменте» конъюнктура для Мечела значительно улучшилась, но вы делаете очень сильные утверждения типа «долг практически пополам сложила», «стало эффективнее в 4-5 раз». Даже не спрашиваю, где вы нашли цифры. Такого не может быть, просто потому, что не может.

Strelyanyj, Так графики стали и угля откройте. Сравните прибыль/убытки мечела с этими графиками. Как графики вниз — у мечела убытки и приходится увеличивать долг для выплаты процентов. Если бы не накачка ликвидности из-за ковида — я не знаю как бы он выпутался. Но ситуация изменилась и в данных условиях, даже с долгом, мечел представляет собой достаточно эффективный бизнес на данный момент. И эффективность будет увеличиваться с уменьшением долга.

Mischa_N, я писал ещё на прошлой стадии пузырения мечела — я принципиально не играю «по тренду против фундаментала». Потому что тренд приходит и уходит, а фундаментал действует на папирку постоянно, хоть и возможно незримо.

Kolya Marketolog, Ну фундаментал то сейчас за рост. Глобальная накачка ликвидности долг мечела практически пополам сложила. Плюс наложился энергокризис. В моменте имеем что угольное подразделение стало эффективнее в 4-5 раз, металлургическое в 2-3 раза. Модель бизнеса я имею ввиду. Прибыль = Выручка — издержки.

Как дополнительный резерв роста акций можно рассматривать сокращающийся долг, что приводит к снижению процентных платежей, а значит дальнейшему увеличению прибыли.

В итоге мы имеем долгосрочный растущий тренд в акциях.

Mischa_N, Вы путаете фундаментальный рост и рост конъюнктурный.

Фундаментальный — это органический рост на улучшении производственных и экономических показателей в совокупности. Например, ввод в эксплуатацию новых месторождений, освоение новых технологий добычи, снижающих косты каждой добытой тонны, повышение доли более маржинальной продукции за счет запуска обогатительных мощностей, улучшение показателей маржинальности за счет роста производительности труда или внедрении новых технологий. И самое главное — всё это с опережением конкурентов. Это — фундаментальный рост компании.

Что-то из перечисленного выше случилось с Мечелом? Нет. Всё те же деградирующие шахты южного кузбасса, добыча на которых началась в 18 веке (!!!) и которые планомерно истощаются, давая год за годом всё менее маржинальный уголь. Да и в целом добыча стабильно падает вот уже десятилетие. Был переход на новые технологии лет десять-пятнадцать назад, но с тех пор только деградация. Ключевые конкуренты… достаточно назвать фамилии Дерипаска и Чемезов, чтобы понять, что должник-деградант (в хорошем смысле этого слова) Зюзин на этом фоне нет никто и звать никак. Нет никаких фундаментальных предпосылок к росту Мечела.

Есть временная конъюнктура рынка. Просто чиновники Европы и Китая планомерно косорезили несколько последних лет со своими «зелеными» инициативами, и поставили в эту зиму планету на пороге энергетического кризиса. На фоне всеобщей паники возник ажиотаж вокруг всего, что горит. Ажиотаж не бывает фундаментальным, ажиотаж всегда конъюнктурный.

Пробьёт полночь, волшебство рассеется, ажиотаж уляжется и Мечел опять превратится в тыкву — компанию, которая должна втрое больше чем стоит, и которая операционные выплаты по процентам производит исключительно за счет наращивания тела долга.

Kolya Marketolog, Ну какой органический рост в добыче и чёрной металлургии? Там в принципе ничего не меняется.) На всех металлургических предприятиях плюс минус одно и тоже. Я работал на одном из предприятий евраза. Видел всё своими глазами. Хотя евраз считается крутой дивидендной фишкой.

Фундаментал коньюнктурный — да. Но ты вспомни как Мечел получил этот огромный долг? Курс доллара, в котором был взят долг на расширение бизнеса вдруг вырос в два раза по отношению к рублю в 2014 году. Это же тоже конъюнктура по твоему. А сейчас мы имеем обратный процесс. Амнистия.) При инфляционном росте цен на ресурсы бремя долговой нагрузки стало легче в 2-3 раза. И всё говорит о том, что это надолго. Сроки называются аналитиками ведущих американских банков около 10 лет.

На это время префы мечела станут крутой дивидендной фишкой. Я так вижу.

Mischa_N, 10 лет?

Друг, ровно те же самые слова говорили в конце 2016 года. Про сырьевой суперцикл, про новую реальность.

По факту, имеем одну и ту же локальную рыночную флуктуауцию, повторяющуюся примерно раз в пять лет (2011-2016-2021). Каждый раз на флуктуации Мечел наращивал долги, пользуясь конъюнктурой.

И сейчас сделает так же.

Kolya Marketolog, Ну фундаментал то сейчас за рост. Глобальная накачка ликвидности долг мечела практически пополам сложила. Плюс наложился энергокризис. В моменте имеем что угольное подразделение стало эффективнее в 4-5 раз, металлургическое в 2-3 раза. Модель бизнеса я имею ввиду. Прибыль = Выручка — издержки.

Как дополнительный резерв роста акций можно рассматривать сокращающийся долг, что приводит к снижению процентных платежей, а значит дальнейшему увеличению прибыли.

В итоге мы имеем долгосрочный растущий тренд в акциях.

Mischa_N, Гм, очевидно, что чисто умозрительно или, как вы выразились, «в моменте», конъюнктура для Мечела значительно улучшилась, но вы делаете очень сильные утверждения типа «долг практически пополам сложила», «стало эффективнее в 4-5 раз». Даже не спрашиваю, где вы нашли цифры. Такого не может быть, просто потому, что не может.

Mischa_N, я писал ещё на прошлой стадии пузырения мечела — я принципиально не играю «по тренду против фундаментала». Потому что тренд приходит и уходит, а фундаментал действует на папирку постоянно, хоть и возможно незримо.

Kolya Marketolog, Ну фундаментал то сейчас за рост. Глобальная накачка ликвидности долг мечела практически пополам сложила. Плюс наложился энергокризис. В моменте имеем что угольное подразделение стало эффективнее в 4-5 раз, металлургическое в 2-3 раза. Модель бизнеса я имею ввиду. Прибыль = Выручка — издержки.

Как дополнительный резерв роста акций можно рассматривать сокращающийся долг, что приводит к снижению процентных платежей, а значит дальнейшему увеличению прибыли.

В итоге мы имеем долгосрочный растущий тренд в акциях.

Mischa_N, Вы путаете фундаментальный рост и рост конъюнктурный.

Фундаментальный — это органический рост на улучшении производственных и экономических показателей в совокупности. Например, ввод в эксплуатацию новых месторождений, освоение новых технологий добычи, снижающих косты каждой добытой тонны, повышение доли более маржинальной продукции за счет запуска обогатительных мощностей, улучшение показателей маржинальности за счет роста производительности труда или внедрении новых технологий. И самое главное — всё это с опережением конкурентов. Это — фундаментальный рост компании.

Что-то из перечисленного выше случилось с Мечелом? Нет. Всё те же деградирующие шахты южного кузбасса, добыча на которых началась в 18 веке (!!!) и которые планомерно истощаются, давая год за годом всё менее маржинальный уголь. Да и в целом добыча стабильно падает вот уже десятилетие. Был переход на новые технологии лет десять-пятнадцать назад, но с тех пор только деградация. Ключевые конкуренты… достаточно назвать фамилии Дерипаска и Чемезов, чтобы понять, что должник-деградант (в хорошем смысле этого слова) Зюзин на этом фоне нет никто и звать никак. Нет никаких фундаментальных предпосылок к росту Мечела.

Есть временная конъюнктура рынка. Просто чиновники Европы и Китая планомерно косорезили несколько последних лет со своими «зелеными» инициативами, и поставили в эту зиму планету на пороге энергетического кризиса. На фоне всеобщей паники возник ажиотаж вокруг всего, что горит. Ажиотаж не бывает фундаментальным, ажиотаж всегда конъюнктурный.

Пробьёт полночь, волшебство рассеется, ажиотаж уляжется и Мечел опять превратится в тыкву — компанию, которая должна втрое больше чем стоит, и которая операционные выплаты по процентам производит исключительно за счет наращивания тела долга.

Kolya Marketolog, Ну какой органический рост в добыче и чёрной металлургии? Там в принципе ничего не меняется.) На всех металлургических предприятиях плюс минус одно и тоже. Я работал на одном из предприятий евраза. Видел всё своими глазами. Хотя евраз считается крутой дивидендной фишкой.

Фундаментал коньюнктурный — да. Но ты вспомни как Мечел получил этот огромный долг? Курс доллара, в котором был взят долг на расширение бизнеса вдруг вырос в два раза по отношению к рублю в 2014 году. Это же тоже конъюнктура по твоему. А сейчас мы имеем обратный процесс. Амнистия.) При инфляционном росте цен на ресурсы бремя долговой нагрузки стало легче в 2-3 раза. И всё говорит о том, что это надолго. Сроки называются аналитиками ведущих американских банков около 10 лет.

На это время префы мечела станут крутой дивидендной фишкой. Я так вижу.

Мечел - факторы роста и падения акций

- Активы Мечела лучше для экспорта угля. Якутуголь (42% добычи) расположен восточнее узких мест железной дороги. (01.01.2023)

- Мечел каждый год сокращает долг (05.05.2024)

- Большая зависимость от цен на уголь (14.06.2017)

- Мечел может не платить дивиденды т.к. недостаточно СЧА по РСБУ (01.01.2023)

- У компании огромный долг, чистые активы отрицательные (17.10.2023)

Мечел - описание компании

ОАО «Мечел», основанное в 2003 году, является одной из ведущих мировых компаний в горнодобывающей и металлургической отраслях. В компанию входят производственные предприятия в 11 регионах России, а также в Литве и Украине.

http://www.mechel.ru/shareholders/

«Мечел» объединяет более 20 промышленных предприятий. Это производители угля, железной руды, стали, проката, ферросплавов, тепловой и электрической энергии. Все предприятия работают в единой производственной цепочке: от сырья до продукции с высокой добавленной стоимостью. В состав холдинга также входят три торговых порта, собственные транспортные операторы, сбытовые и сервисные сети. Продукция «Мечела» реализуется на российском и зарубежных рынках.

«Мечел» входит в пятерку мировых производителей коксующегося угля* и находится в числе мировых лидеров по объему производства концентрата коксующегося угля. Компания занимает третье место в России по общей добыче углей и контролирует более четверти мощностей по обогащению коксующегося угля в стране. «Мечел» также занимает второе место в России по производству сортового проката, является крупнейшим и наиболее многопрофильным производителем специальных сталей и сплавов в России.

«Мечел» располагает крупнейшей в России и одной из крупнейших в Европе металлосервисной и торговой сетью «Мечел Сервис Глобал», которая насчитывает около 80 подразделений, в том числе более 30 сервисных центров. В состав «Мечел Сервис Глобал» входят российская компания, дочерние компании в странах СНГ, Западной и Восточной Европе.

«Мечел» – первая и единственная в России, Центральной и Восточной Европе горнодобывающая и металлургическая компания, разместившая свои акции на Нью-Йоркской фондовой бирже. С 2004 года АДР на обыкновенные акции компании торгуются на крупнейшей американской площадке. С мая 2010 года на Нью-Йоркской фондовой бирже также торгуются АДР на привилегированные акции ОАО «Мечел».

* без учета китайских производителей

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций