«Мосэнерго» владеет 15 электростанциями в Москве и Московской области и обеспечивает 60% электрических и 90% тепловых потребностей в этом регионе. Входит в «Газпром энергохолдинг».

Мы сохраняем рекомендацию «Держать» и повышаем целевую цену до 2,20 руб. на 9 мес. на фоне снижения процентных ставок.

Прибыль акционеров сократилась в 1П 2020 на 48% г/г, EBITDA — на 21% на фоне снижения спроса на тепло, электричество, спотовых цен вследствие теплой зимы и карантина. Из хорошего отметим увеличение продаж рентабельной мощности на 2,3% за счет вступления двух объектов ДПМ в период повышенных выплат.

Цены на РСВ резко выросли от минимумов апреля — мая.

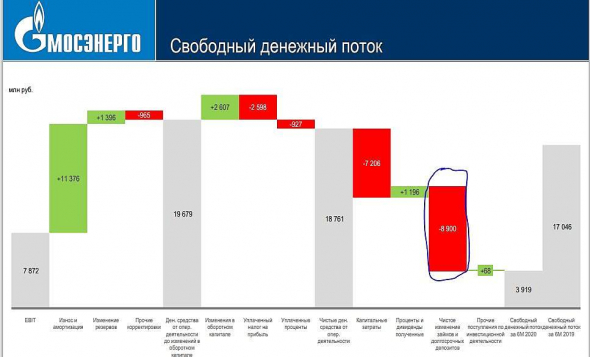

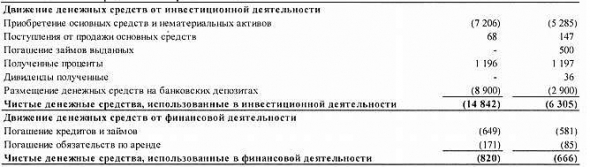

По итогам года прогнозируется прибыль в размере 9,2 млрд руб., что немногим ниже результата прошлого года 9,6 млрд руб. Мы считаем финансовую картину достаточно устойчивой и полагаем, что «Мосэнерго» сможет поддерживать выплату дивидендов на уровне коэффициента 50% прибыли по МСФО. Долговая нагрузка остается невысокой при чистом долге 0,97х EBITDA, и у компании сейчас нет крупных инвестпроектов, которые бы потребовали значительной ликвидности.Малых Наталия

ГК «Финам»

Дивиденд за 2020 г. может составить, по нашим оценкам, 0,115 руб., что сопоставимо с DPS 2019 0,121 руб. Текущую доходность 5,4% можно считать приемлемой в условиях низких процентных ставок.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций