Чистая прибыль «Мосэнерго» по МСФО за 1 квартал 2018 года выросла на 12% и составила 12,742 млрд рублей, следует из отчетности компании.

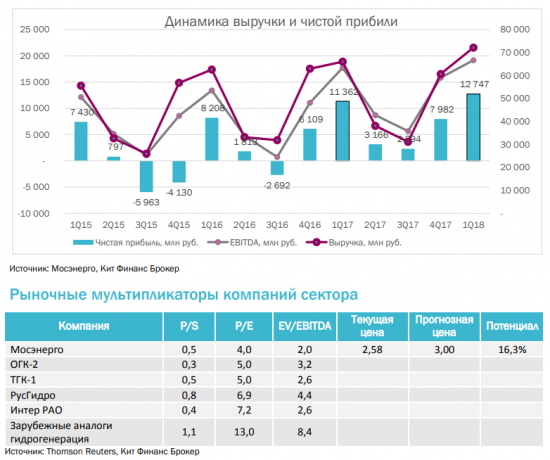

«Мосэнерго» вновь представила сильные результаты: в 1к18 чистая прибыль выросла на 12% г/г, EBITDA – на 14% г/г, доходность свободного денежного потока на собственный капитал (FCFE) составила 6%. Помимо этого, чистая денежная позиция наконец стала положительной благодаря сокращению капитальных затрат на 24%. Между тем напомним, что несмотря на хорошую отчетность за прошлый квартал, в 2п18 рост прибыли может смениться снижением. Мы обновили нашу модель «Мосэнерго» с учетом последних данных и повысили прогнозную цену через 12 месяцев до 2,55 руб., что предполагает ожидаемую полную доходность на уровне 6%. Наша рекомендация прежняя – держать.Показатели за 1к18 оправдали ожидания. Результаты «Мосэнерго» за 1к18 по МСФО полностью соответствуют нашим прогнозам. Выручка выросла на 9,3% г/г, до 72 197 млн руб. (наш прогноз – 72 164 млн руб.), чему способствовало увеличение выработки и по-прежнему высокие поступления по ДПМ. Затраты подросли лишь на 7% г/г благодаря более жесткому контролю. В итоге скорректированная EBITDA достигла 19 681 млн руб. (+12,4% г/г), немного превысив нашу оценку. Чистая прибыль составила 12 742 млн руб. (+12,1% г/г), совпав с нашим прогнозом.

Период роста завершается.

В последние кварталы «Мосэнерго» показывает все более высокие финансовые результаты. В 1к18 этому способствовало увеличение выработки тепла (+12,5% г/г) и электроэнергии (+3,9% г/г) в сочетании со снижением удельного расхода топлива (-1,3% г/г) и повышением тарифа по ДПМ (+3,3% г/г). К тому же резко (на 66%) сократились расходы на транспортировку теплоэнергии, поскольку компания переключает потребителей тепла с муниципальных котельных на собственные когенерирующие мощности. Показатели в целом выглядят привлекательно: чистая денежная позиция наконец стала положительной (-10 566 млн руб. в 1к18), капитальные затраты продолжают снижаться (-24% г/г), денежный поток на собственный капитал мы оцениваем в 6,3 млрд руб. Вместе с тем мы отмечаем, что в 2п18 может произойти разворот в динамике прибыли, обусловленный прекращением действия тарифа ДПМ на ТЭЦ-21 и ТЭЦ-27. Мы подтверждаем наш прогноз, что по итогам 2018 г. EBITDA снизится на 13% г/г, чистая прибыль – на 27% г/г.Подтверждаем рекомендацию Держать.

Недавнее падение котировок «Мосэнерго», доходность на уровне 6,5% (исходя из рекомендации по последним выплатам) и сильные показатели прибыльности ограничивают потенциал дальнейшего снижения цен на акции компании в ближайшей перспективе. Однако на более далеком горизонте ожидается ухудшение финансовых результатов, что, на наш взгляд, рынок уже учитывает в текущей стоимости акций. Мы обновили нашу модель Мосэнерго с учетом последних данных и повысили прогнозную цену через 12 месяцев до 2,55 руб. (с 2,50 руб.), что предполагает ожидаемую полную доходность на уровне 6%. Наша рекомендация прежняя – держать.ВТБ Капитал

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций