| Число акций ао | 188 308 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 31,3 млрд |

| Выручка | 115,5 млрд |

| EBITDA | – |

| Прибыль | 7,9 млрд |

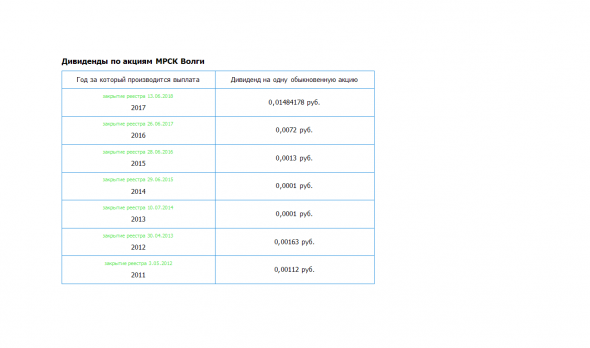

| Дивиденд ао | 0,0074 |

| P/E | 4,0 |

| P/S | 0,3 |

| P/BV | 0,6 |

| EV/EBITDA | – |

| Див.доход ао | 4,4% |

| Россети Волга Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Россети Волга акции

0.16635₽ +0.97%

-

Отчет позволяет предположить дивиденды в 0.14. Не 0.15, так как, к сожалению, количество акций у эмитента увеличилось. Не знаю кто продавал их в конце дня. Лично я взял бумагу в портфель. Одно из лучших текущих предложений на рынке. Вместе с ЦП, Энел, Мосбиржей.

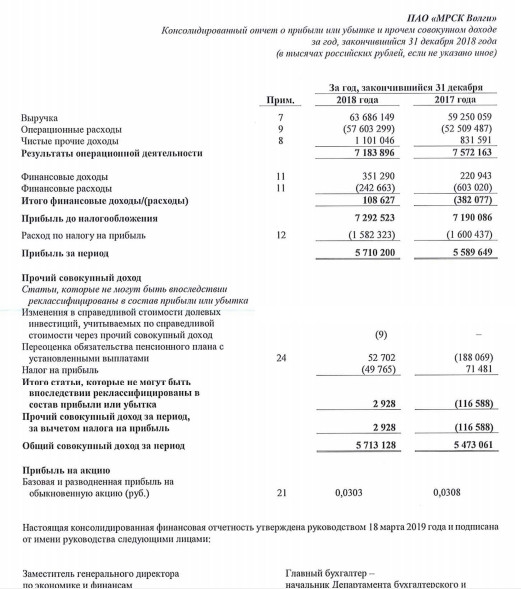

Отчет позволяет предположить дивиденды в 0.14. Не 0.15, так как, к сожалению, количество акций у эмитента увеличилось. Не знаю кто продавал их в конце дня. Лично я взял бумагу в портфель. Одно из лучших текущих предложений на рынке. Вместе с ЦП, Энел, Мосбиржей. Как и ожидалось, по МСФО результаты компании выглядят намного лучше, чем по РСБУ. Чистая прибыль по МСФО в 2018 г 5,71 млрд. Это больше, чем в 2017 г. на 4,3%. И самое главное, это больше, чем прибыль по РСБУ (4,24 млрд).

Как и ожидалось, по МСФО результаты компании выглядят намного лучше, чем по РСБУ. Чистая прибыль по МСФО в 2018 г 5,71 млрд. Это больше, чем в 2017 г. на 4,3%. И самое главное, это больше, чем прибыль по РСБУ (4,24 млрд).

Это должно порадовать акционеров, т.к. база для расчета дивидендов стала выше.

Но, рост котировок длился не долго. К вечеру уже слили почти весь рост.

Кто успел по 0,103-0,104 зафиксить прибыль (или минимизировать свой убыток), то молодец.

Сегодня кто-то очень выгодно вышел. Теперь можем тонуть как в болоте.

Sergey Soseda, либо кто то что узнал и закупился

Дмитрий C, на перспективу обычно закупаются без сбора всего стакана. Данный инцидент больше похож на не удачную попытку разгона цены и желанием осуществить выгодную продажу по высокой цене. Но в определённый момент, возможно иной крупный участник рынка с выгодой для себя сожрал весь рост. По коротким временным свечам это хорошо видно.

Сегодня кто-то очень выгодно вышел. Теперь можем тонуть как в болоте.

Sergey Soseda, либо кто то что узнал и закупился

Это что ещё за +6%?

Алексей, а всё уже, ракета завалилась на первых минутах полёта.

На МФД уже пошутили, что видимо любовник в кабинете у главбухши МРСК Волги увидел на столе ещё не подписанный отчет МСФО, прочитал строчку с прибылью и между делом успел со смартфона сделать покупку акций по рынку. :-)

Следователи возбудили уголовное дело по факту убийства заместителя директора по реализации услуг Орского производственного отделения филиала ПАО «Межрегиональная распределительная сетевая компания Волги»

Следователи возбудили уголовное дело по факту убийства заместителя директора по реализации услуг Орского производственного отделения филиала ПАО «Межрегиональная распределительная сетевая компания Волги»

Подробнее на РБК:

www.rbc.ru/rbcfreenews/5c7ce5d09a794765a2fee211?from=newsfeed

МРСК Волги – рсбу/ мсфо

188 307 958 732 акций http://fs.moex.com/files/12122 №71

Free-float 21%

Капитализация на 25.02.2019г: 18,831 млрд руб

Общий долг на 31.12.2015г: 20,952 млрд руб

Общий долг на 31.12.2016г: 18,275 млрд руб/ мсфо 19,655 млрд руб

Общий долг на 31.12.2017г: 14,936 млрд руб/ мсфо 16,530 млрд руб

Общий долг на 30.09.2018г: 13,637 млрд руб/ мсфо 14,446 млрд руб

Общий долг на 31.12.2018г: 13,969 млрд руб

Выручка 2016г: 53,212 млрд руб/ мсфо 53,329 млрд руб

Выручка 9 мес 2017г: 42,434 млрд руб/ мсфо 42,517 млрд руб

Выручка 2017г: 59,139 млрд руб/ мсфо 59,250 млрд руб

Выручка 1 кв 2018г: 16,551 млрд руб/ мсфо 16,564 млрд руб

Выручка 6 мес 2018г: 31,065 млрд руб/ мсфо 31,103 млрд руб

Выручка 9 мес 2018г: 46,608 млрд руб/ мсфо 46,685 млрд руб

Выручка 2018г: 63,591 млрд руб

Прибыль 2016г: 1,378 млрд руб/ Прибыль мсфо 2,804 млрд руб

Прибыль 1 кв 2017г: 1,054 млрд руб/ Прибыль мсфо 1,168 млрд руб

Прибыль 6 мес 2017г: 1,573 млрд руб/ Прибыль мсфо 2,107 млрд руб

Прибыль 9 мес 2017г: 2,596 млрд руб/ Прибыль мсфо 3,309 млрд руб

Прибыль 2017г: 4,617 млрд руб/ Прибыль мсфо 5,590 млрд руб

Прибыль 1 кв 2018г: 1,773 млрд руб/ Прибыль мсфо 1,881 млрд руб

Прибыль 6 мес 2018г: 1,808 млрд руб/ Прибыль мсфо 2,740 млрд руб

Прибыль 9 мес 2018г: 4,095 млрд руб/ Прибыль мсфо 4,413 млрд руб

Прибыль 2017г: 4,239 млрд руб – Р/Е 4,4

http://e-disclosure.ru/portal/files.aspx?id=12131&type=3

http://e-disclosure.ru/portal/files.aspx?id=12131&type=4

Прибыль рсбу 2017г: 4,617 млрд руб

На дивы направили 60,6% от прибыли рсбу или 50% от прибыли мсфо = 2,795 млрд руб

Прогноз — Дивы за 2018г: 0,013619 руб/акция.

Див доходность 13,6% по текущей на 25.02.2019г.

Марэк, Так же как и ЦП-мне очень устраивает, пусть даже налог 13%, все равно очень хороший доход.Может кто-то хочет 20%-флаг вам в руки, ищите. МРСК Волги – рсбу/ мсфо

МРСК Волги – рсбу/ мсфо

188 307 958 732 акций http://fs.moex.com/files/12122 №71

Free-float 21%

Капитализация на 25.02.2019г: 18,831 млрд руб

Общий долг на 31.12.2015г: 20,952 млрд руб

Общий долг на 31.12.2016г: 18,275 млрд руб/ мсфо 19,655 млрд руб

Общий долг на 31.12.2017г: 14,936 млрд руб/ мсфо 16,530 млрд руб

Общий долг на 30.09.2018г: 13,637 млрд руб/ мсфо 14,446 млрд руб

Общий долг на 31.12.2018г: 13,969 млрд руб

Выручка 2016г: 53,212 млрд руб/ мсфо 53,329 млрд руб

Выручка 9 мес 2017г: 42,434 млрд руб/ мсфо 42,517 млрд руб

Выручка 2017г: 59,139 млрд руб/ мсфо 59,250 млрд руб

Выручка 1 кв 2018г: 16,551 млрд руб/ мсфо 16,564 млрд руб

Выручка 6 мес 2018г: 31,065 млрд руб/ мсфо 31,103 млрд руб

Выручка 9 мес 2018г: 46,608 млрд руб/ мсфо 46,685 млрд руб

Выручка 2018г: 63,591 млрд руб

Прибыль 2016г: 1,378 млрд руб/ Прибыль мсфо 2,804 млрд руб

Прибыль 1 кв 2017г: 1,054 млрд руб/ Прибыль мсфо 1,168 млрд руб

Прибыль 6 мес 2017г: 1,573 млрд руб/ Прибыль мсфо 2,107 млрд руб

Прибыль 9 мес 2017г: 2,596 млрд руб/ Прибыль мсфо 3,309 млрд руб

Прибыль 2017г: 4,617 млрд руб/ Прибыль мсфо 5,590 млрд руб

Прибыль 1 кв 2018г: 1,773 млрд руб/ Прибыль мсфо 1,881 млрд руб

Прибыль 6 мес 2018г: 1,808 млрд руб/ Прибыль мсфо 2,740 млрд руб

Прибыль 9 мес 2018г: 4,095 млрд руб/ Прибыль мсфо 4,413 млрд руб

Прибыль 2017г: 4,239 млрд руб – Р/Е 4,4

http://e-disclosure.ru/portal/files.aspx?id=12131&type=3

http://e-disclosure.ru/portal/files.aspx?id=12131&type=4

Прибыль рсбу 2017г: 4,617 млрд руб

На дивы направили 60,6% от прибыли рсбу или 50% от прибыли мсфо = 2,795 млрд руб

Прогноз — Дивы за 2018г: 0,013619 руб/акция.

Див доходность 13,6% по текущей на 25.02.2019г. На небольших конторах, второй год замечаю.

На небольших конторах, второй год замечаю.

Хорошие 3 квартала, и 4 ужасный.

и 3 квартала чуть хуже обычного и 4 квартал потом стреляет.

Здесь скорее всего интерес будет через год, когда этого уже никто не будет ждать.

Сейчас тут ловить нечего

Человек тут пост накатал с разбором, выкладываю его мысли...

Человек тут пост накатал с разбором, выкладываю его мысли...

«МРСК Волги удивляет высоким соотношением Прочих затрат в составе себестоимости продаж. Именно эта строка в составе себестоимости и сделала итоговый результат МРСК Волги. Отношение прочих затрат к выручке выросло на 3%, а по отношению к себестоимости на 2%.

Помня, что у всех МРСК себестоимость съедает 90% выручки, такие незначительные движения в 2-3% могу кардинально влиять на итоговую чистую прибыль.»

smart-lab.ru/blog/524119.php Тимофей Мартынов, цифры это инвестпрограмма в годовом отчете за 2017. Официальном.

Тимофей Мартынов, цифры это инвестпрограмма в годовом отчете за 2017. Официальном.

Я не эксперт, но думаю прибыль мрск-шек выросла из-за RAB тарифообразования. Собственно так и было запланировано миэнерго или кто там был еще…

Обсуждение корпоративных отчетов и призы

Итак, сегодня отчиталась не только Лента, но и ФСК по РСБУ. Включаем ее в гонку за призы.

Лента: https://smart-lab.ru/chat/?x=1929

ФСК ЕЭС: https://smart-lab.ru/chat/?x=2006

Автор лучших комментариев на форуме/чате к каждому отчету получит ₽1000

За лучшие комментарии вчера награждаем:

МРСК Волги — Саша Пушкин

МРСК Сибири — опять Лыжник

Газпромнефть — новенький Павел Блинов

Спасибо за интересное фундаментальное обсуждение!

читать дальше на смартлабе

Тимофей Мартынов, самое ужасное разочарование сегодня в МРСК ЦП. Долго был спор между сторонниками Волги и сторонниками ЦП. В итоге побило и тех и других одинаково. Обсуждение корпоративных отчетов и призы

Обсуждение корпоративных отчетов и призы

Итак, сегодня отчиталась не только Лента, но и ФСК по РСБУ. Включаем ее в гонку за призы.

Лента: https://smart-lab.ru/chat/?x=1929

ФСК ЕЭС: https://smart-lab.ru/chat/?x=2006

Автор лучших комментариев на форуме/чате к каждому отчету получит ₽1000

За лучшие комментарии вчера награждаем:

МРСК Волги — Саша Пушкин

МРСК Сибири — опять Лыжник

Газпромнефть — новенький Павел Блинов

Спасибо за интересное фундаментальное обсуждение!

читать дальше на смартлабе

Мля, три года назад акция 2 копейки стоила:(((

в 5 раз дешевле чем сейчас

Почему так дешево все было?

Тимофей Мартынов, ну так и прибыль была соответствующая

Саша Пушкин, так почему прибыль так выросла?

Больше всего напрягает рост «прочих затрат» на 3,7 млрд.

Жаль, что в отчете РСБУ нет расшифровки этих затрат.

Лыжник, возможно это создание резерва по безнадежной задолженности

По отчету все сказано Тимофеем. Выручка выросла, затраты выросли чуть больше. Видимо ЧП по МСФО будет больше, она и пойдет в расчет дивоф. Остается лишь отметить, котировоки волги стали заложником инвестпрограммы. Да, дивдоходность за 2018 будет порядка 10%, но что дальше? Если инвестпрограмма вырастет более ранее озвученных планов (7600 в 2019, 7900 в 20 и 8200 в 21), то дивы вероятно быстро расти не будут...

В этом смысле все мрск заметно хуже ленэнерго-пр. Там важен лишь параметр чп рсбу, который более предсквзуем и склонен к росту. Выбирая сейчас, я бы взял именно ленку… кстати она на отчете волги тоже нехило завалилась и дает сопостовимую ДД за 2018…

Саша Пушкин, а откуда цифры «7600 в 2019, 7900 в 20 и 8200 в 21»?

По РСБУ получается у меня EBITDA 11 млрд руб, EV/EBITDA всего 1,8.

Тимофей Мартынов, мой пост на конкурс smart-lab.ru/blog/523852.php

Антон Пономарёв, да я все вижу, спасибо!

Но все же имейте ввиду, что оперативность тоже важный критерий)

Тимофей Мартынов, я за «хорошо» постю — поднимаю рейтинг. Социальная это сеть, или не социальная?

На мой взгляд, оперативность и анализ разные вещи, к тому же я так из своего модуля количественного анализа надергал отдельные, на мой взгляд, самые общие таблички. Понятно, что в посте я раскрывать информацию, касающаяся количественного сравнительного и отраслевого анализа, качественного анализа финансового состояния не намерен.

Но как профессионал, анализ я принципиально выполняю в полном объеме, за рейтинг в социальной сети вообще фирму не имеет смысл смотреть. Я отработал МРСК Волга, мне с ним все ясно, включая положение в отрасли, слабые и сильные стороны, риски, угрозы, возможности, дыры в балансе.

Россети Волга - факторы роста и падения акций

- Чистый долг на 31.12.2024г. будет равняться примерно 6,1 млрд.руб., вырастет на +88,2%, но это не страшно, потому что коэффициент чистый долг/EBITDA остается на комфортном уровне 0,5. (14.06.2024)

- С 2025 года дивидендные выплаты резко вырастут, например, за 2025г. размер дивиденда увеличится на +107,6% до 0,0132 руб. на 1 акцию (14.06.2024)

- Капитальные расходы уже с 2024 года вырастут на +37,4% до рекордного уровня в 13,5 млрд руб. (14.06.2024)

- Объем оказанных услуг у компании с 2015г. по 2023г. совершенно не изменился и составил 48,3 млрд Квт*ч., и до 2028 года Россети Волга прогнозирует, что он вырастет всего на 1,8% до 49,2 млрд кВт*ч (14.06.2024)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Россети Волга - описание компании

МРСК Волги- дочерняя компания РоссетейОАО «Межрегиональная распределительная сетевая компания Волги» (МРСК Волги, ИНН 6450925977) зарегистрировано 29 июня 2007 года в Саратове. В состав единой операционной компании «МРСК Волги» входит 7 филиалов — Мордовэнерго, Оренбургэнерго, Пензаэнерго и Чувашэнерго, а также Саратовские, Самарские и Ульяновские распределительные сети.

Уставный капитал компании составляет 17.858 млрд руб. и разделен на 178577801146 обыкновенных акций номинальной стоимостью 0.1 руб. каждая. ОАО «Российские сети» владеет 67.626% уставного капитала компании.

www.mrsk-volgi.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций