| Число акций ао | 11 174 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 354,5 млрд |

| Выручка | 629,8 млрд |

| EBITDA | 84,5 млрд |

| Прибыль | 22,5 млрд |

| Дивиденд ао | 0 |

| P/E | 15,7 |

| P/S | 0,6 |

| P/BV | 0,5 |

| EV/EBITDA | 3,3 |

| Див.доход ао | 0,0% |

| ММК Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ММК акции

-

Минфин России разработал проект постановления правительства о предоставлении металлургическим предприятиям отсрочки по уплате акцизов на жидкую сталь и НДПИ на железную руду

Минфин России разработал проект постановления правительства о предоставлении металлургическим предприятиям отсрочки по уплате акцизов на жидкую сталь и НДПИ на железную руду

Отмечается, что проектом постановления предлагается перенести на 1 декабря 2025 года сроки уплаты акциза на сталь жидкую и НДПИ на железную руду.

tass.ru/ekonomika/25327229

Авто-репост. Читать в блоге >>> Если вообще дойдет до крупной консолидации, наиболее логичным промышленным покупателем стальных активов Мечела выглядит ММК (география, продуктовая синергия, операционная база в Урало‑Поволжье). В качестве альтернативы — УГМК, которая последовательно собирает металлургические активы в регионе. НЛМК — третий по вероятности сценарий. Полное «поглощение Мечела целиком» маловероятно: базовый кейс — поэтапный разбор на блоки (сталь/уголь/логистика) под давлением кредиторов и регуляторов.

Если вообще дойдет до крупной консолидации, наиболее логичным промышленным покупателем стальных активов Мечела выглядит ММК (география, продуктовая синергия, операционная база в Урало‑Поволжье). В качестве альтернативы — УГМК, которая последовательно собирает металлургические активы в регионе. НЛМК — третий по вероятности сценарий. Полное «поглощение Мечела целиком» маловероятно: базовый кейс — поэтапный разбор на блоки (сталь/уголь/логистика) под давлением кредиторов и регуляторов.

Как я к этому прихожу

— Профиль Мечела: исторически высокая долговая нагрузка; ключевые стальные активы — ЧМК (Челябинск), Ижсталь; в добыче — коксующиеся/энергетические угли и логистическая инфраструктура на Дальнем Востоке. Это делает компанию удобной для разделения по цепочкам стоимости.

— Логика покупателей:

— ММК: сильная продуктовая и географическая синергия с ЧМК (Урал), эффект масштаба в слябах/горячекатаных и сортовых, экономия на логистике и сервисных функциях. Риск — антимонопольные вопросы в Уральском ФО, но решаемо через продажу части дубляжей/долгосрочные поведенческие обязательства.

— УГМК: строит металлургический контур вокруг Урала, гибкая к сделкам «carve‑out», меньше антимонопольных пересечений, высокий промышленный и политико‑региональный фит. Минус — потребуется значимая капитальная программа на модернизацию.

— НЛМК: финансовая дисциплина и интеграция в сервисные цепочки, но география (Липецк) и ориентация на плоский прокат делают синергию менее очевидной; возможен интерес к отдельным специализированным мощностям и сервисным центрам.

— Severstal/Evraz/Металлоинвест: сценарии с пониженной вероятностью из‑за комбинации санкционных ограничений, профилей активов и антимонопольных рисков; вероятнее точечные покупки (уголь/заготовка/сортовой передел), чем поглощение стального контура Мечела.

— Угольный блок: логичнее отдельная сделка с профильным игроком (SUEK, SDS‑Уголь, структуры, консолидирующие коксующийся уголь в Кузбассе/Якутии). Портовые/логистические активы — отдельный трек.

Вероятностная оценка сценариев (субъективная, на горизонте 12–24 месяцев)

— Нет единой сделки, серия carve‑out: высокая вероятность.

— Стальные активы Мечела → ММК: средняя‑высокая.

— Стальные активы Мечела → УГМК: средняя.

— Стальные активы Мечела → НЛМК: низкая‑средняя.

— Полное поглощение всей группы одним металлургическим холдингом: низкая.

Что будет ключевыми триггерами

— Действия кредиторов (Сбербанк/ВТБ/Газпромбанк): смена залогов, квазиконвертация долга в капитал, назначение представителей в советы директоров.

— Антимонопольные префайлинги/консультации ФАС по сделкам в УФО/ПФО.

— Долгосрочные оффтейк‑контракты Мечела с потенциальным покупателем (как предвестник M&A).

— Корпоративные реструктуризации внутри Мечела: выделение периметров, подготовка отчуждения непрофильных активов, снижение CAPEX на дублирующие переделы.

— Региональные сигналы (Челябинская/Удмуртская/Кемеровская области) о поддержке консолидации ради социальных обязательств.

Важно

— Это не инвестиционная рекомендация и не инсайд. В российской металлургии сделки часто носят квази‑государственный характер и зависят от конъюнктуры, санкционных ограничений, позиции кредиторов и социальных обязательств. Базово готовьтесь к многошаговой реструктуризации с разделением активов, а не к одномоментному «поглощению Мечела»

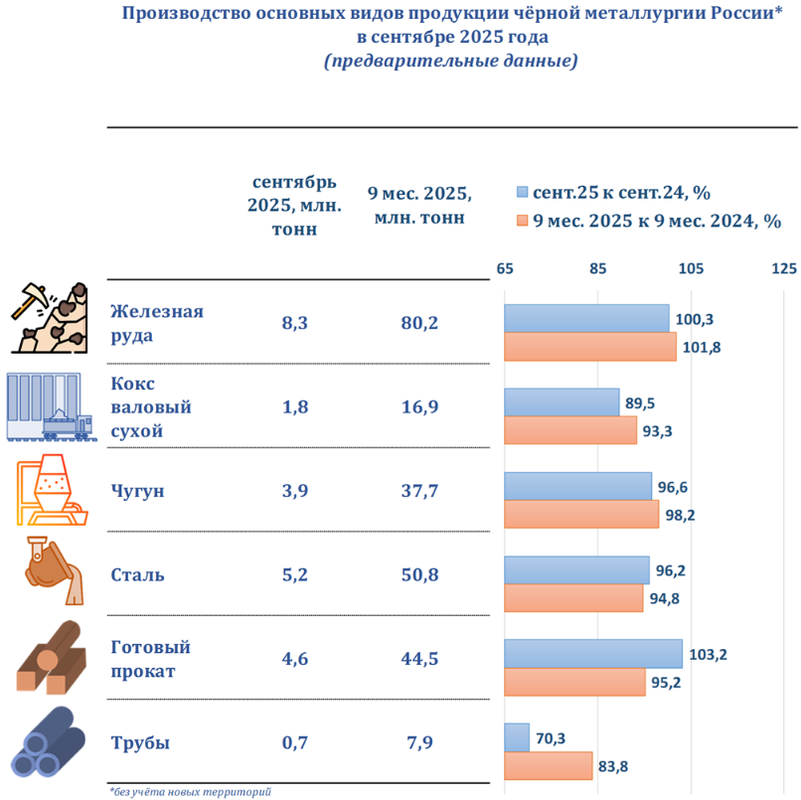

Россия — Производство 9м 2025г:

Ж.Руда 80,2 млн т (+1,8% г/г);

Кокс 66,9 млн т (-6,7%);

Чугун 37,7 млн т (-1,8%);

Сталь 50,8 млн т (-5,2%);

...

Марэк, разница небольшая, может и нет никакого кризиса у металлургов, а плохие фин. результаты показуха?

Металлурги просят Минфин и Минпромторг перенести сроки уплаты страховых взносов и позволить их постепенную оплату в первой половине 2026 года — Ъ

Металлурги просят Минфин и Минпромторг перенести сроки уплаты страховых взносов и позволить их постепенную оплату в первой половине 2026 года — ЪРоссийские металлурги добиваются новых налоговых льгот для снижения финансовой нагрузки. После предоставленной отсрочки по акцизу на жидкую сталь и НДПИ на железную руду ассоциация «Русская сталь» направила в Минфин и Минпромторг письмо с просьбой перенести сроки уплаты страховых взносов и позволить их постепенную оплату в первой половине 2026 года. Это, по расчетам отрасли, позволит сэкономить 1,19 млрд рублей на процентах по займам.

В письме также содержится просьба продлить до 30 декабря 2025 года отсрочку по акцизу и НДПИ и не применять меры взыскания задолженности, сформированной на 1 августа 2025 года. Источники “Ъ” в крупных металлургических компаниях подтвердили факт обращения, однако в Минфине и Минпромторге комментариев не дали.

Как поясняет «Русская сталь», эти меры необходимы для предотвращения задержек зарплат и сокращения расходов на обслуживание кредитов. Уже утверждённая правительством отсрочка до 1 декабря 2025 года позволит временно поддержать ликвидность, но, по мнению участников рынка, этого недостаточно.

Авто-репост. Читать в блоге >>>

Отсрочка по акцизу на жидкую сталь и НДПИ на железорудное сырье до 1 декабря 2025 года будет распространяться на всех сталеваров — ТАСС

Отсрочка по акцизу на жидкую сталь и НДПИ на железорудное сырье до 1 декабря 2025 года будет распространяться на всех сталеваров — ТАССПостановление об отсрочке уплаты акциза на жидкую сталь и налога на добычу полезных ископаемых (НДПИ) на железорудное сырье до 1 декабря 2025 года будет распространяться на металлургические предприятия, осуществляющие выплавку стали и добычу железной руды, и вступит в силу после принятия документа. Об этом сообщили ТАСС в пресс-службе Минпромторга РФ.

«Соответствующее поручение правительства есть, Минфину поручено внести соответствующее постановление правительства. Отсрочка будет действовать с момента принятия документа и до 1 декабря 2025 года. Предполагается, что действие документа будет распространяться на металлургические предприятия, осуществляющие выплавку стали и добычу железной руды», — сказали в министерстве.

Источник: tass.ru/ekonomika/25280339

Авто-репост. Читать в блоге >>>

Tverskoy_homyak, это очень терпеливые спекулянты :)

Сиделец, 5 лет нормальный тайм фрейм для акций. На меньших это казино.

Сергей 35, угу. смотришь — нужно было по 33 отдавать, взял бы по 30 обратно — норм. А сейчас уже — блиннн, даже по 30 скинуть было нормально...

Сиделец, всегда так, а потом ушлые спекулянты наберут по 8 и через 5 лет по 80 раздадут. Президент России Владимир Путин отметил, что есть основания полагать, что повышение НДС позволит удержать параметры экономики и создать задел на будущее.А возвращение комбината, который строили всей страной из частных рук в родную гавань не спасет нашу экономику? Может хватит виллы во Франции оплачивать?

Президент России Владимир Путин отметил, что есть основания полагать, что повышение НДС позволит удержать параметры экономики и создать задел на будущее.А возвращение комбината, который строили всей страной из частных рук в родную гавань не спасет нашу экономику? Может хватит виллы во Франции оплачивать?

Мдаа… Так глядишь на следующей неделе уже и СВО-шный лой августа 2022 года в районе 24 рублей обновим(((

Сергей 35, угу. смотришь — нужно было по 33 отдавать, взял бы по 30 обратно — норм. А сейчас уже — блиннн, даже по 30 скинуть было нормально. Деньги на ветер, за год уполовинились.

Черная металлургия нынче не в почете. Самое время покупать?

Черная металлургия нынче не в почете. Самое время покупать?Сектор черной металлургии в последнее время находится под серьезным давлением. Высокая заградительная ставка ЦБ + ограничение льготной ипотеки + действия Китая, в результате которых их металлурги вышли на экспортные рынки + инфляция издержек – все это в совокупности привело к существенному снижению рентабельности наших компаний и падению их денежных потоков

Самым эффективным среди публичных российских металлургов является Северсталь. Но даже у нее рентабельность EBITDA в 1-м полугодии снизилась до 22% (в конце 2023 г. года было 37%, а на максимальном пике 2021 г. и вовсе 54%) – это минимум с 2014 г. Подобный же результат наблюдается у и НЛМК, и у ММК

Авто-репост. Читать в блоге >>> парадокс. смотришь как на пол рубля туда-сюда мотается — боишься поучавствовать. Стоит поставить на продажу по верхней границы колебаний — сожрут и пойдут непрерывано вверх, запросто на несколько дней.

парадокс. смотришь как на пол рубля туда-сюда мотается — боишься поучавствовать. Стоит поставить на продажу по верхней границы колебаний — сожрут и пойдут непрерывано вверх, запросто на несколько дней.

так же когда сидишь с деньгами — надоедает смотреть на кипишь, покупаешь по нижней границе и… оно уходит на несколько рублей вниз :)

(ну правильно, стоило подкупить....)

Booppa, так то это так, но когда за пару недель оно всё проседает на сумму выплаты за пол года — немного обидно.

я же еще целюсь в то чтобы...

Сиделец, я набираю и 40ый и 38ые. набираю и 33ие с 45ыми. 50ая тоже хороша. Вообщем беру широким фронтом. Усилится добор если прийдут к отметкам 55%. А там сколько хватит в депо догружу… а там хоть обратно на 47 спускаются без меня

Сиделец, смотря на чем ты хочешь заработать, если на росте тела то 38, если купоны 48, 47

Юрий, мне 248е случайно попались на глаза, когда в прошлом декабре неудачно вышел с 238 под ожидание поднятия ставки :-)

так то меня не интересует текущий денежный поток — расчёт больше на то что на выплачиваемые деньги опять же подкупаются просевшие облиги. Можно сказать что купон в пересчёте на бумагу будет чуть больше.

сейчас получается ~71 рубль для 248, и ~63 рубля для 238). Но 238 более эластичный, быстрее растёт в цене при снижении доходности. При равных доходностях выходит что примерно 12% — предел, за которым лучше на купоны от 248 брать 238.

Ну или в это время примерно поменять. Хотя если всё случится быстрее чем за 3 года то будут потери налоге с прироста самого тела. Не так страшно — у меня где-то 2/3 на ИИС лежит.

Сиделец, да не суетитесь в офз вообще! Это не акции… там каждый день тебе купон платят. Это как вклад. Вы же не будете снимать вклад с одног...

Booppa, так то это так, но когда за пару недель оно всё проседает на сумму выплаты за пол года — немного обидно.

я же еще целюсь в то чтобы переложиться с 248 в 238, когда сравняется доходность — не так давно она наоборот сильно разошлась. Плюс чем они дороже в целом тем менее эффектно перекладывание.

(скажем, сейчас я могу обменять на 51к 238х, а еще недавно опускалось до 248к. Такую разницу в цене можно получить разницой в выплатах лет за 5-10…

Сергей Хорошавин, я еще поштучно лесенку мелкую выставил, только 26.535 не зацепили еще.

Смотрю на облиги… вообще весь портфель нужно было ...

Сиделец, да не суетитесь в офз вообще! Это не акции… там каждый день тебе купон платят. Это как вклад. Вы же не будете снимать вклад с одного банка в другой бежать, если вам на процент больше во втором предложат? Просто когда в начале сентября офз сильно выросли можно было полностью продать их и ждать откат. А сейчас смысл? откуда вы знаете что прям сегодня они не отрастут обратно до тех же уровней?

ММК - факторы роста и падения акций

- ММК остается фундаментально наиболее дешевой компанией из тройки (17.10.2023)

- Компания имеет низкую интеграцию в коксующийся уголь и железную руду, что плохо сказывается на показателях маржинальности, когда цены на сырье растут (26.12.2017)

ММК - описание компании

ММКОАО «Магнитогорский металлургический комбинат» (ИНН 7414003633) входит в число крупнейших мировых производителей стали и занимает лидирующие позиции среди предприятий чёрной металлургии России. Активы компании в России представляют собой крупный металлургический комплекс с полным производственным циклом, начиная с подготовки железорудного сырья и заканчивая глубокой переработкой чёрных металлов. ММК производит широкий ассортимент металлопродукции с преобладающей долей продукции глубоких переделов с наибольшей добавленной стоимостью.

ГДР ММК торгуется на Лондонской бирже.

1 ГДР соответствует 13 акциям ММК

IR:

Ярослава Врубель

Илья Нечаев

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций