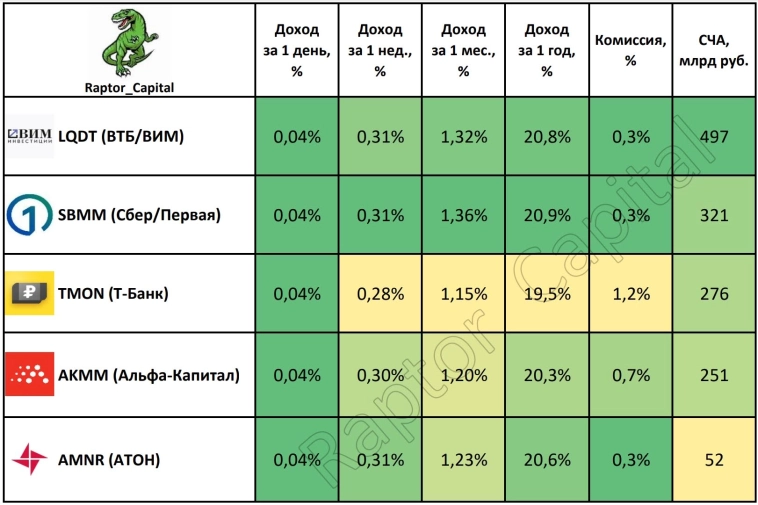

💱 Интересно, что 3 года назад никому фонды денежного рынка не нужны были (ключевая ставка — 7,5%, но стоит признать, что и знали про фонды немногие), например СЧА (стоимость чистых активов) фонда ВИМ Ликвидность не превышала 10₽ млрд, но именно с лета 2023 г. начался бурный рост. Многие ожидали, что в 2025 г. со снижением ставки с 21 до 16% произойдёт отток из фондов, но за год 5 крупнейших фондов денежного рынка приросли на 400₽ млрд, как итог там сейчас сконцентрировано свыше 1,4₽ трлн (колоссальная сумма, можно приобрести целиком Северсталь и X5). И выбор этого финансового инструмента понятен: инвесторы имеют возможность пристроить свои деньги на некий период (выжидая лучших цен на акции) в консервативном инструменте (значит риск минимальный), при этом получив некий % за это.

Как же зарабатывают данные фонды, показывая стабильную прибыль изо дня в день? На денежном рынке происходят сделки РЕПО — ЦК берёт у фонда в долг денежные суммы на короткий срок под залог ценных бумаг.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций