| Число акций ао | 693 млн |

| Номинал ао | 0.025 руб |

| Тикер ао |

|

| Капит-я | 4 072,7 млрд |

| Выручка | 7 890,0 млрд |

| EBITDA | 1 406,4 млрд |

| Прибыль | 545,3 млрд |

| Дивиденд ао | 938 |

| P/E | 7,5 |

| P/S | 0,5 |

| P/BV | 0,8 |

| EV/EBITDA | 2,7 |

| Див.доход ао | 16,0% |

| Лукойл Календарь Акционеров | |

| 12/01 LKOH: закрытие реестра по дивидендам 397 руб | |

| 13/01 Итоги работы за 2025 год и задачи на 2026 год | |

| Прошедшие события Добавить событие | |

Лукойл акции

-

По луколу забил годовую табличку:

По луколу забил годовую табличку:

http://smart-lab.ru/q/LKOH/f/y/

и квартальную

http://smart-lab.ru/q/LKOH/f/q/MSFO/ Чистая прибыль ЛУКОЙЛа за 2016 год по МСФО снизилась на 29% г/г и составила 206,79 млрд рублей.

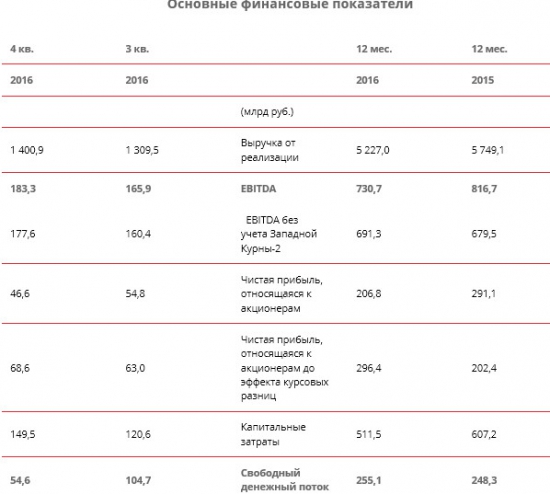

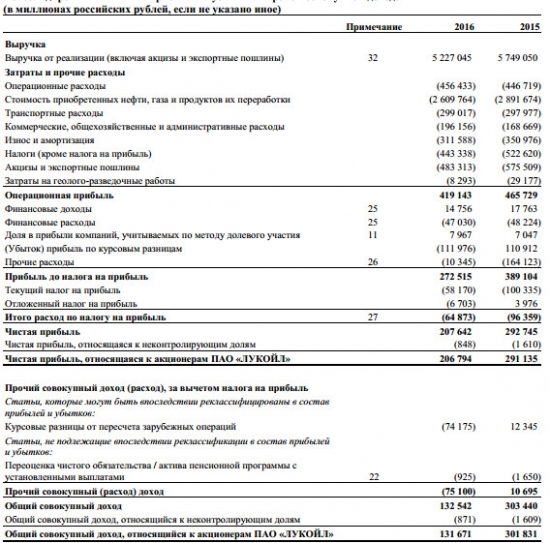

Чистая прибыль ЛУКОЙЛа за 2016 год по МСФО снизилась на 29% г/г и составила 206,79 млрд рублей.

Выручка -9,1% г/г, до 5,227 трлн руб., главным образом из-за снижения цен реализации, а также сокращения объемов продаж нефти и нефтепродуктов на 3,7%.

EBITDA снизился на 10,5%, до 730,7 млрд руб. Это, в основном, связано с сокращением объема компенсационной нефти по проекту Западная Курна-2 в Ираке в связи c компенсацией значительной части исторических расходов в 2015 году. Без учета данного проекта показатель EBITDA вырос на 1,7% и составил 691,3 млрд руб.

Свободный денежный поток по итогам года достиг 255,1 млрд руб., что на 2,7% больше по сравнению с 2015 годом. Положительное влияние на свободный денежный поток оказало сокращение капитальных затрат и рабочего капитала.

отчет

пресс-релиз

Веб-трансляция (на английском языке) состоится 15 марта 2017 г. в 16-00 по московскому времени

(9-00 Нью-Йорк, 13-00 Лондон).

Презентация для веб-трансляции будет размещена за два часа до начала трансляции.

За дополнительной информацией, пожалуйста, обращайтесь по тел. +7 (495) 981-76-24 или по адресу ir@lukoil.com

КОНСЕНСУС: Чистая прибыль ЛУКОЙЛа по МСФО в IV кв. составила 46 млрд руб., за 2016г — 206 млрд руб.

Москва. 13 марта. ИНТЕРФАКС — «ЛУКОЙЛ» (MOEX: LKOH) в четвертом квартале 2016 года получил чистую прибыль в размере 46 млрд рублей против убытка в 65 млрд рублей в аналогичном периоде предыдущего года, свидетельствуют данные опроса, проведенного «Интерфаксом» среди 11 инвесткомпаний и банков.

Среднерыночный прогноз EBITDA за четвертый квартал составил 172 млрд рублей, что на 7,5% ниже показателя четвертого квартала 2015 года.

Выручка «ЛУКОЙЛа» в четвертом квартале, согласно ожиданиям рынка, составила 1,376 трлн рублей, оставшись на уровне предыдущего года.

Аналитики из БКС прогнозируют в четвертом квартале практически нулевой свободный денежный поток из-за сезонного роста капзатрат квартал к кварталу в рублях после запуска месторождений им. Филановского и Пякяхинского в свете практически не изменившейся EBITDA и укрепления рубля.

В целом в 2016 году выручка «ЛУКОЙЛа», согласно консенсус-прогнозу, сократилась на 9,5% — 5,202 трлн рублей, EBITDA — на 6,5%, до 719 млрд рублей, чистая прибыль — на треть, до 206 млрд рублей.

«ЛУКОЙЛ» опубликует финансовую отчетность по МСФО за четвертый квартал во вторник, 14 марта. В тот же день компания проведет телефонную конференцию. В ходе мероприятия аналитики ожидают услышать от менеджмента информацию о планах по разработке новых месторождений, стратегию зарубежного развития, прогнозы дивидендов и возможности повышения выплат в рублевом выражении, перспективы капзатрат и свободного денежного потока, а также выполнение компанией сокращения добычи в рамках договоренности России со странами ОПЕК и не-ОПЕК.

Аналитики предполагают, что чистая прибыль сократится на 12% квартал к кварталу до 48 млрд руб. (0,8 млрд долл.)

Аналитики предполагают, что чистая прибыль сократится на 12% квартал к кварталу до 48 млрд руб. (0,8 млрд долл.)

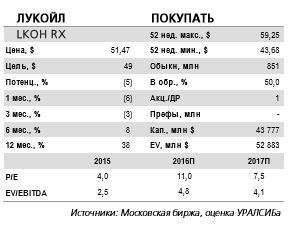

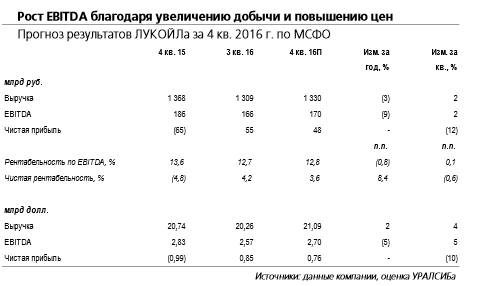

Завтра, 14 марта, ЛУКОЙЛ опубликует отчетность за 4 кв. 2016 г. по МСФО. Мы ожидаем, что выручка, включая акцизы и пошлины, а также обороты трейдингового бизнеса, снизится на 3% год к году и вырастет на 2% квартал к кварталу до 1,330 млрд руб. (21,1 млрд долл.). EBITDA, согласно нашим оценкам, сократится на 9% год к году, но увеличится на 2% квартал к кварталу до 170 млрд руб. (2,7 млрд долл.), а рентабельность по EBITDA уменьшится на 0,7 п.п. год к году и повысится на 0,1 п.п. квартал к кварталу до 12,8%. Мы также предполагаем, что чистая прибыль сократится на 12% квартал к кварталу до 48 млрд руб. (0,8 млрд долл.). В 4 кв. 2015 г. компания получила чистый убыток в размере 65 млрд руб. (0,99 млрд долл.).

Экспортный нетбэк и объем добычи нефти – драйверы роста EBITDA. По сообщению ЛУКОЙЛа, в 4 кв. 2016 г. добыча за пределами Ирака выросла на 2,5% квартал к кварталу до 1,76 млн барр./сутки. В то же время объемы иракской нефти, которые компания учитывает как собственную добычу, упали на 39% квартал к кварталу до 47 тыс. барр./сутки. Средняя цена Urals в рублях повысилась на 7% квартал к кварталу, а экспортная цена нетбэк для сырой нефти из РФ – на 9%. Мы считаем, что увеличение общей добычи и рост экспортных нетбэков были главными факторами роста EBITDA. Укрепление рубля в 4 кв. привело к росту отрицательных курсовых разниц и сокращению чистой прибыли квартал к кварталу.

Возможно, ориентиры на 2017 г. будут пересмотрены. Мы рассчитываем, что менеджмент сообщит обновленные ориентиры по инвестициям и добыче на 2017 г. с учетом более высоких цен на нефть, чем использованные в бюджетах нефтяных компаний. Дивиденды за 2016 г., по нашим расчетам, суммарно составят 190–200 руб./акция, а с учетом уже выплаченных промежуточных дивидендов – 115–125 руб./акция, что соответствует доходности 3,8%–4,1%. Рекомендация ПОКУПАТЬ акции ЛУКОЙЛа сохранена.

Уралсиб Аналитики Атона прогнозируют чистую прибыль на уровне 48,3 млрд руб.:

Аналитики Атона прогнозируют чистую прибыль на уровне 48,3 млрд руб.:

Рост цен на нефть ($48,3/барр.Urals), наряду с увеличением добычи нефти (+2,3% кв/кв в России) на фоне запуска двух гринфилдов (месторождения им. Филановского в Каспийском море и Пякяхинского месторождения в Западной Сибири) должен способствовать росту выручки компании в 4К16 до 1 380,5 млрд руб. (+5% кв/кв, +0,9% г/г), нивелировав укрепление рубля и снижение выручки от месторождения Западная Курна-2 в Ираке после полной компенсации ранее осуществленных ЛУКОЙЛом капзатрат. Показатель EBITDA должен составить 169,9 млрд руб. (+2,4% кв/кв, -8,8% г/г). Чистая прибыль пострадала от дальнейшего укрепления рубля относительно доллара США, которое привело к убытку от курсовых разниц в размере ~25 млрд руб. Рост амортизации на фоне запуска новых месторождений также отрицательно сказался на чистой прибыли, которая, как мы ожидаем, составит 48,3 млрд руб. (-11,9% кв/кв).

На телеконференции, намеченной на 16:00 15 марта мы ожидаем услышать прогноз по капзатратам на 2017 год, планы добычи, особенно в контексте сохраняющегося соглашения о снижении добычи между Россией и ОПЕК. Инвесторы также будут рады услышать любые комментарии по планам ЛУКОЙЛа и интересу в отношении международных проектов (в Ираке, Иране и Мексике). Номера для набора: Москва: +7 (8) 495 249 9843; стандартный международный доступ: +44 (0) 20 3003 2666; США, бесплатный: 1 866 966 5335; Россия, бесплатный: 8 10 8002 4902044. Структура Алекперова и Федуна за 2,5 недели купила ADR ЛУКОЙЛа на $7 млн

Структура Алекперова и Федуна за 2,5 недели купила ADR ЛУКОЙЛа на $7 млн

Sabiana Limited, связанная с президентом НК «ЛУКОЙЛ» Вагитом Алекперовым и вицепрезидентом Леонидом Федуном, с 15 февраля по 2 марта совершила несколько сделок по покупке ADR компании на общую сумму $7 млн.

В. Алекперов и Л.Федун, пользуясь конъюнктурой, периодически увеличивают свои доли в компании, отражая тем самым интерес в ее дальнейшем развитии. ЛУКОЙЛ, на наш взгляд, является одной из наиболее интересных и недооцененных бумаг в российской нефтянке с потенциалом для роста фундаментальной цены более чем на 20%.

Промсвязьбанк

И вот опять...

Структура Алекперова и Федуна за 2,5 недели купила ADR ЛУКОЙЛа на $7 млн

Москва. 6 марта. ИНТЕРФАКС — Sabiana Limited, связанная с президентом НК «ЛУКОЙЛ» (MOEX: LKOH) Вагитом Алекперовым и вице-президентом Леонидом Федуном, с 15 февраля по 2 марта совершила несколько сделок по покупке ADR компании на общую сумму $7 млн.

Согласно сообщению НК, 15 февраля было приобретено 10 тыс. ADR на $559,6 тыс., 16 февраля — 6,137 тыс. ADR на $341,84 тыс., 17 февраля — 20 тыс. ADR на $1,1 млн, 20 февраля — 10 тыс. ADR на $547,538 тыс., 21 февраля — 5 тыс. ADR на $277,525 тыс., 22 февраля — 12,5 тыс. ADR на $685,777 тыс., 23 февраля — 5 тыс. ADR на $273,964 тыс., 24 февраля — 10 тыс. ADR на $544,839 тыс., 27 февраля — 10 тыс. ADR на $540,956 тыс., 28 февраля — 20 тыс. ADR на $1,066 млн.

Помимо этого 1 и 2 марта Sabiana купила по 10 тыс. ADR на $533,675 тыс. и $529,214 тыс. соответственно.От фф

MOEX$#&: LKOH

ЛУКОЙЛ ОПУБЛИКОВАЛ ОПЕРАЦИОННЫЕ РЕЗУЛЬТАТЫ ЗА 2016

ЛУКОЙЛ ОПУБЛИКОВАЛ ОПЕРАЦИОННЫЕ РЕЗУЛЬТАТЫ ЗА 2016

Компания в общей сложности добыла 92,0 млн т нефти в (-8,6% г/г), в то время как в России добыча нефти составила 83,2 млн т (-2,8% г/г), в основном за счет снижения добычи на зрелых месторождениях компании в Западной Сибири, после того как ЛУКОЙЛ сократил свои инвестиции в эти месторождения в 2014-2015. Добыча нефти за рубежом (без учета Западной Курны-2 в Ираке) составила 3,8 млн т (-13,8%) — снижение преимущественно объясняется продажей доли в Caspian Investment Resources в Казахстане в 2015. С учетом Западной Курны-2 добыча нефти за рубежом составила 8,8 млн т, предполагая снижение на 42% г/г в основном из-за сокращения на 53% г/г объемов компенсационной нефти с иракского проекта. Общая добыча газа составила 20,3 млрд куб м в 2016 (+0,3% г/г), из которых на Россию пришлось 12,7 млрд куб м (-3,7% г/г). Международный сегмент продемонстрировал рост на 8% г/г до 7,6 млрд куб м — позитивное влияние оказало расширение добычи в Узбекистане, а также в Азербайджане и Казахстане.

В целом, показатели за 2016 отражают тренд, который мы наблюдали в предыдущих кварталах, и мы считаем результаты НЕЙТРАЛЬНЫМИ для акций ЛУКОЙЛа.

АТОН Oil will stabilize around $55 to $65 a barrel as OPEC fulfills its agreement to cut output, with stockpiles and shale production keeping prices from rising much more, the Middle East head of Lukoil PJSC said.

Oil will stabilize around $55 to $65 a barrel as OPEC fulfills its agreement to cut output, with stockpiles and shale production keeping prices from rising much more, the Middle East head of Lukoil PJSC said.

https://www.bloomberg.com/news/articles/2017-02-27/lukoil-s-middle-east-head-sees-oil-at-55-65-a-barrel-on-cuts Тут разбираем кейс с подсчетом дивидендов Лукойла: http://smart-lab.ru/blog/383209.php

Тут разбираем кейс с подсчетом дивидендов Лукойла: http://smart-lab.ru/blog/383209.php

Кстати отчет за 16 год будет опубликован 14 марта

www.lukoil.ru/InvestorAndShareholderCenter/ReportsAndPresentations/FinancialCalendar Sabiana Limited, связанная с Алекперовым и Федуном, купила ADR ЛУКОЙЛа на сумму $1,654 миллиона на Лондонской бирже.

Sabiana Limited, связанная с Алекперовым и Федуном, купила ADR ЛУКОЙЛа на сумму $1,654 миллиона на Лондонской бирже.

17 февраля было куплено 20 тысяч ADR на общую сумму $1,106 миллиона по ценам от $54,96 до $55,66 за бумагу.

20 февраля компания купила 10 тысяч ADR на общую сумму $547,538 тысячи по ценам от $54,5 до $55,03 за бумагу.

Прайм

Лукойл" завершил сделку по продаже 100%-ной доли владения в компании LUKOIL Chemical B.V. (Нидерланды), которой принадлежит нефтехимический завод «Карпатнефтехим», расположенный на территории Ивано-Франковской области Украины

В июне Алекперов говорил, что хотел бы продать Карпатнефтехим и оценил его в диапазоне $100-350 миллионов, но тогда покупателей не нашлось.

Прайм

ЛУКОЙЛ завершил продажу Карпатнефтехима

(добавлен текст после 1-го абзаца)Москва. 21 февраля. ИНТЕРФАКС — «ЛУКОЙЛ» (MOEX: LKOH) завершил сделку продажи 100%-ной доли владения в LUKOIL Chemical B.V. (Нидерланды), которой принадлежит нефтехимический завод «Карпатнефтехим», расположенный на территории Ивано-Франковской области Украины, говорится в сообщении «ЛУКОЙЛа».

Ранее сообщалось, что Антимонопольный комитет Украины (АМКУ) разрешил Techinservice Limited (Великобритания) купить более 25% нидерландской Lukoil Chеmical, неуказанному физлицу-гражданину Украины опосредованно через Xedrian Holding Ltd (Кипр) — более 50% Lukoil Chеmical (согласно госреестру Украины, конечный бенефициарный собственник Lukoil Chеmical отсутствует).

Опосредованным собственником свыше 50% в ООО «Карпатнефтехим» через Xedrian Holding Ltd (Кипр) может стать Ильхам Мамедов, ранее возглавлявший ПИИ «ЛУКОЙЛ-Украина», сообщал АМКУ. И.Мамедов был назначен руководителем ПИИ «ЛУКОЙЛ-Украина» 29 ноября 2014 года, когда НК уже объявила о продаже сети АЗС на Украине. До этого И.Мамедов работал на других позициях в структурах «ЛУКОЙЛА».

ООО «Карпатнефтехим» производит этилен, полиэтилен, винилхлорид, каустическую соду, хлор и суспензионный ПВХ. Завод был остановлен в сентябре 2012 года в связи с неблагоприятной ситуацией на рынке нефтехимической продукции, и до сих пор не запущен (за исключением недолговременного возобновления работы производства ПВХ).

Член совета директоров ЛУКОЙЛа Гульельмо Москато скончался после продолжительной болезни

Москва. 14 февраля. ИНТЕРФАКС — Член совета директоров ПАО «ЛУКОЙЛ» (MOEX: LKOH) Гульельмо Москато скончался на 81 году жизни после продолжительной болезни, сообщила пресс-служба компании.

Г.Москато посвятил работе в нефтяной отрасли более 50 лет, заслужив репутацию одного из наиболее авторитетных менеджеров, говорится в сообщении. В числе его достижений — реализация нефтегазовых проектов в Италии, Алжире, Египте, Иране, Казахстане, Нигерии, Ливии и других странах.

С 2011 года Г.Москато работал в совете директоров «ЛУКОЙЛа», принимал участие в работе комитета по стратегии и инвестициям. «Его всесторонний опыт и знания играли важную роль в определении ключевых направлений развития компании», — подчеркивает «ЛУКОЙЛ».От фф

MOEX$#&: LKOH

stanislava, Финансовая модель Лукойла обновлена. Целевая цена повышена до 4 161 руб.

stanislava, Финансовая модель Лукойла обновлена. Целевая цена повышена до 4 161 руб.

https://specialsituations.net/model/?ticker=LKOH

1. Обновлен объем запасов (лист «Добыча нефти», строка 11)

https://specialsituations.net/lukojjl-uvelichil-dokazannye-zapasy-na-700-mln-barrelejj/

2. Актуализированы макроэкономические предпосылки (лист «Предпосылки»)

3. Актуализированы процентные ставки для расчета WACC (лист «WACC»)

Запасы углеводородов и нефти снизились менее чем на 1%. ЛУКОЙЛ сообщил о том, что доказанные запасы нефти и газа по стандартам Комиссии по ценным бумагам и биржам США (SEC) на конец 2016 г. составили 16,4 млрд барр. н.э., что менее чем на 1% ниже показателя конца 2015 г. На долю нефти пришлось 76% от общего объема доказанных запасов – 12,5 млрд барр. (-0,8% от показателя на 31.12.2015 г.). Аудит запасов провела компания Miller and Lents.

Запасы углеводородов и нефти снизились менее чем на 1%. ЛУКОЙЛ сообщил о том, что доказанные запасы нефти и газа по стандартам Комиссии по ценным бумагам и биржам США (SEC) на конец 2016 г. составили 16,4 млрд барр. н.э., что менее чем на 1% ниже показателя конца 2015 г. На долю нефти пришлось 76% от общего объема доказанных запасов – 12,5 млрд барр. (-0,8% от показателя на 31.12.2015 г.). Аудит запасов провела компания Miller and Lents.

Прирост условных ресурсов за счет Каспия. ЛУКОЙЛ сообщил о том, что геологоразведочные работы и эксплуатационное бурение прирастили доказанные запасы на 556 млн барр. н. э. Кроме того, пересмотр ранее сделанных оценок увеличил запасы еще на 117 млн барр. н.э., в основном благодаря увеличению доли компании в запасах в Узбекистане и Ираке. Вероятные запасы по классификации PRMS снизились на 1% до 6,68 млрд барр. н.э., возможные – на 7% до 2,98 млн барр. н.э. Кроме того, условные ресурсы по категории 3C выросли на 4% до 14,4 млрд барр. н.э. главным образом за счет каспийского региона.

Воспроизводство более чем на 80% — хороший показатель при низких ценах. Средняя цена Urals в 2016 г. упала на 18% до 42 долл./барр. с 51 долл./барр. в 2015 г. Как правило, снижение цены на нефть приводит к списанию доказанных запасов. Кроме того, добыча ЛУКОЙЛа в 2016 г. составила, по нашим оценкам, более 800 млн барр. н.э., около 5% от доказанных запасов. Тем не менее уменьшение запасов было незначительным благодаря разведке, бурению и пересмотру прежних оценок. Коэффициент восполнения доказанных запасов составил 81% для всех углеводородов и 85% для нефти – достаточно высокий уровень для периода низких цен. Обеспеченность доказанными запасами сохраняется на уровне около 20 лет. Мы сохраняем рекомендацию покупать акции ЛУКОЙЛа.

Уралсиб ЛУКОЙЛ увеличил доказанные запасы углеводородов по итогам 2016 г. на 0,7 млрд б.н.э

ЛУКОЙЛ увеличил доказанные запасы углеводородов по итогам 2016 г. на 0,7 млрд б.н.э

«ЛУКОЙЛ» по итогам 2016 года увеличил доказанные запасы углеводородов по SEC на 0,7 млрд баррелей нефтяного эквивалента — до 16,4 млрд баррелей, говорится в сообщении компании. Воспроизводство углеводородов составило 81%. При этом запасы нефти по итогам года достигли 12,48 млн баррелей. Воспроизводство составило 85%. Запасы газа достигли 23,49 млрд кубических футов.

ЛУКОЙЛу удалось увеличить доказанные запасы за счет проведения геологоразведочных работ и эксплуатационного бурения объемом 556 млн б.н.э. Также ранее сделанные оценки были пересмотрены в лучшую сторону, что дало еще прирост в 117 млн б.н.э к запасам – в основном за счет роста доли ЛУКОЙЛа в запасах проектов в Ираке и Узбекистане. В итоге, обеспеченность доказанными запасами углеводородов составляет 20 лет. Примечательно, что прирост запасов был осуществлен в крайне неблагоприятных для нефтянки условиях снижения цен на нефть и роста налоговой нагрузки.

Промсвязьбанк

ЛУКОЙЛ возобновил работу Локосовского ГПЗ

Москва. 13 февраля. ИНТЕРФАКС — Локосовский газоперерабатывающий завод (ГПЗ) ООО «ЛУКОЙЛ-Западная Сибирь» (100-процентное дочернее предприятие ПАО «ЛУКОЙЛ» (MOEX: LKOH)) возобновил работу, сообщили «Интерфаксу» в компании.

«ГПЗ вышел на технологический режим и осуществляет прием сырья в переработку в полном объеме. Отгрузки готовой продукции будут производиться в соответствии с плановым заданием на год. Поставки сухого отбензиненого газа (СОГ) возобновлены в полном объеме», — отметили в компании.

Как сообщалось, в конце июня 2016 года на станции перекачки газа Локосовского ГПЗ произошел пожар, который не оказал влияния на работу завода, поскольку «в момент инцидента завод находился в процессе начала планового остановочного ремонта».

Сообщалось, что установка была частично разрушена. По данным МЧС, при пожаре травмы получили четыре работника ТПП «Лангепаснефтегаз».

Локосовский газоперерабатывающий комплекс построен в 1983 году для переработки попутного нефтяного газа с месторождений Нижневартовского и Сургутского районов. Предприятие производит сухой отбензиненный газ, ШФЛУ, бензин газовый стабильный и пропан технический. Мощность завода — 2,1 млрд кубометров газа в год, мощность по выработке ШФЛУ — 790 тыс. тонн.

Лукойл — лучшая бумага в российском нефтегазовом секторе — КИТ Финанс Брокер

Москва. 9 февраля. ИНТЕРФАКС — «В среду российский рынок акций снизился

широким фронтом, — комментирует ведущий аналитик КИТ „Финанс Брокер“ Анна

Устинова. — »Тяжеловесы" увели индекс ММВБ ниже уровня 2 200 п. При этом

очевидных поводов для пессимистических настроений на локальном рынке не

наблюдалось. Сегодня ищем интересные точки для входа. На утро четверга на

глобальном рынке складывается умеренно позитивный фон. Индекс ММВБ начнет день,

скорее всего, на нейтральной территории. Ищем точку входа в Лукойл — это лучшая,

по нашему мнению, бумага в российском нефтегазовом секторе. Идеальным уровнем

для покупки видится уровень 3200 руб. за бумагу, это нижняя граница восходящего

канала, но и в середине канала, т.е. на уровнях 3300 руб. и ниже целесообразно

начинать формировать позицию". Позавчера шорт усредненный был на 3365, с утра стоп выставил на 3385… тэйк ставил на 3320… в обед купил по 3350!!! идиот??? что завтра ждать??? есть предположение (после закрытия… выкупили до 3299), что чуть вверх с утра?

Позавчера шорт усредненный был на 3365, с утра стоп выставил на 3385… тэйк ставил на 3320… в обед купил по 3350!!! идиот??? что завтра ждать??? есть предположение (после закрытия… выкупили до 3299), что чуть вверх с утра?

Лукойл - факторы роста и падения акций

- Стабильно растущие дивиденды + див. политика, к-я предусматривает выплату 100% скорр. свободного денежного потока на дивиденды (22.10.2019)

- Дивидендная доходность Лукойла может быть самой высокой в нефтяном секторе (13.10.2023)

- Лукойл может выкупить свои акции у нерезидентов с дисконтом, что впоследствии может увеличить дивиденд на акцию - большая чистая денежная позиция позволяют сделать это (28.01.2025)

- Есть вероятность усиления налогового нажима на нефтяной сектор в 2024 году, если власти сочтут положение нефтяных компаний слишком хорошим (13.10.2023)

- Основные владельцы компании в преклонном возрасте - неизвестно, что будет с компанией через 10-20 лет (риск смены владельцев и отношения к акционерам) (17.10.2023)

Лукойл - описание компании

Лукойл1 ноября 2018 г. состоялось погашение 100 563 тыс. обыкновенных акций Компании, в результате чего общее количество выпущенных обыкновенных акций сократилось до 750 млн штук.

Ссылка на сайт компании http://www.lukoil.ru/

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций