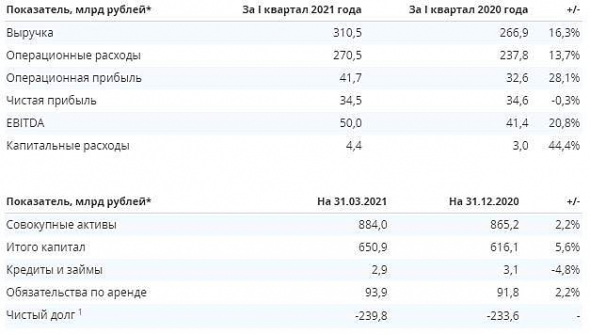

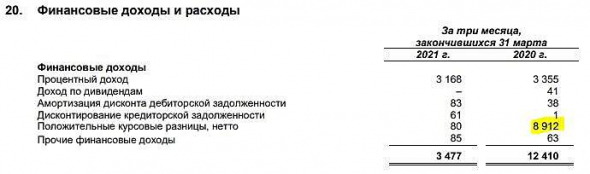

Генерирующая и сбытовая компания «Интер РАО» выпустила сильные результаты по МСФО за 1 квартал 2021 года. Выручка выросла на 16% (г/г) до 310,5 млрд рублей, EBITDA – на 24% до 49 млрд рублей. Чистая прибыль акционеров сократилась на 1% до 34,2 млрд рублей из-за неоперационных факторов: в 1 квартале прошлого года компания зафиксировала высокие положительные курсовые разницы в размере почти 9 млрд рублей, а за первые 3 месяца этого года доходы по статье составили лишь 0,08 млрд рублей.

Отчет по МСФО отражает оживление энергорынка на фоне более холодных температурных режимов и восстановления деловой активности. Операционная динамика была усилена меньшей водностью в сравнении с прошлым годом и соответственно большей загрузкой ТЭС. Выработка электроэнергии «Интер РАО» повысилась на 10% (г/г), теплоэнергии – на 19%. В сбытовом бизнесе объем отпуска электроэнергии увеличился на 7,3%, число клиентов выросло на 2,4%, доля рынка расширилась на 0,7%. Компания ожидает рост сбытовой надбавки в этом году на 17,4%.

Экспортное направление показало практически двукратное увеличение поставок в 1 квартале вкупе с сильным ростом цен на зарубежных рынках.

Отчет по МФСО поддерживает наши прогнозы по отрасли и динамике доходов эмитента в этом году. По итогам 2021 года эмитент может выйти на рекордную EBITDA 137 млрд рублей, и мы готовы подтвердить нашу рекомендацию «Покупать» по акциям IRAO с целевой ценой 6,19 рубля на апрель 2022 года. Потенциальная доходность может составить 22% без учета дивидендов.ГК «Финам»

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций