| Число акций ао | 104 400 млн |

| Номинал ао | 2.809767 руб |

| Тикер ао |

|

| Капит-я | 443,6 млрд |

| Выручка | 1 359,8 млрд |

| EBITDA | 182,4 млрд |

| Прибыль | 135,9 млрд |

| Дивиденд ао | 0,326 |

| P/E | 3,3 |

| P/S | 0,3 |

| P/BV | 0,5 |

| EV/EBITDA | -0,5 |

| Див.доход ао | 7,7% |

| ИнтерРАО Календарь Акционеров | |

| 31/05 IRAO: последний день с дивидендом 0,325999263608 руб | |

| 03/06 IRAO: закрытие реестра по дивидендам 0,325999263608 руб | |

| Прошедшие события Добавить событие | |

ИнтерРАО акции

-

ГК «ФИНАМ» подтверждает рекомендацию «Держать» для акций «Интер РАО» и целевую цену 5,37 руб. на 12 мес.

ГК «ФИНАМ» подтверждает рекомендацию «Держать» для акций «Интер РАО» и целевую цену 5,37 руб. на 12 мес. Расчеты Минэнерго основаны на стресс-сценарии для электроэнергетической отрасли - Sberbank CIB

Расчеты Минэнерго основаны на стресс-сценарии для электроэнергетической отрасли - Sberbank CIB

Минэнерго снова выступило с предложением отменить мораторий на штрафы за задержку оплаты ЖКУ для населения и управляющих компаний. Напомним, что правительство запретило сбытовым компаниям до января 2021 года требовать уплаты штрафов и пеней, если потребители (население) вовремя не оплачивают потребленное тепло и электроэнергию (хотя, например, Интер РАО интерпретировало это как запрет на требование фактической уплаты неустойки, но при этом продолжает ее начислять). Компании электроэнергетического сектора предлагают отменить этот мораторий с 1 июня и предлагают вместо этого меры прямой поддержки конкретных потребителей, которые пострадали от эпидемии COVID-19.

По оценкам Минэнерго, если мораторий продолжит действовать до 2021 года, выпадающие доходы, обусловленные снижением платежной дисциплины и сокращением потребления, составят примерно 600-700 млрд руб. для всей отрасли (включая производителей электроэнергии, сетевые и сбытовые компании, а также сегмент центрального отопления). Ранее Ассоциация гарантирующих поставщиков и энергосбытовых компаний сообщила, что, по ее прогнозам, негативный эффект от моратория составит до 500 млрд руб. По мнению Минэнерго, при сокращении срока действия моратория до 1 июня выпадающие доходы в 2020 году будут примерно вдвое меньше и не превысят 300-350 млрд руб. Мы полагаем, что эти расчеты, вероятно, основаны на стресс-сценарии для электроэнергетической отрасли.

Авто-репост. Читать в блоге >>> Новая стратегия поддерживает интерес к Интер РАО - Финам

Новая стратегия поддерживает интерес к Интер РАО - Финам

«Интер РАО» — крупнейший по выручке в России энергетический холдинг с активами в генерации, сбыте и трейдинге. Контрольный пакет принадлежит государству.

Мы подтверждаем рекомендацию «Держать» и целевую цену 5,37 руб. на 12 мес. В долгосрочной перспективе IRAO обладает более высоким потенциалом, который реализуется благодаря расширению бизнеса и улучшению дивидендного профиля, и поэтому покупка акций целесообразна на коррекциях.

Прибыль акционеров выросла в 1К 2020 на 12% г/г, до 34,6 млрд руб., на фоне положительных курсовых разниц на сумму почти 9 млрд руб. Без учета этого фактора чистая прибыль, по нашим оценкам, показала умеренное снижение на 16%, до 27,5 млрд руб., на фоне ослабления операционной динамики в генерации и трейдинге.

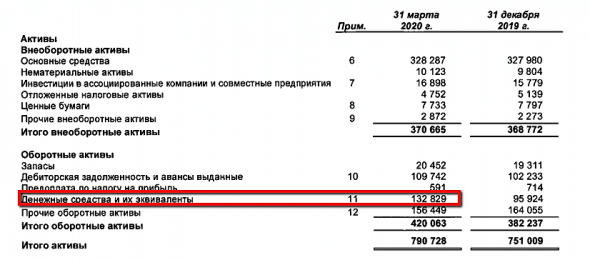

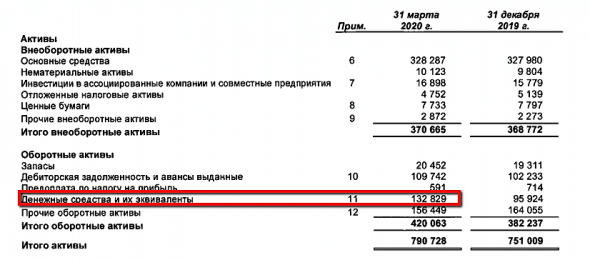

Чистая ликвидность на балансе увеличилась за квартал на 14%, до 224 млрд руб.

Несмотря на спад показателей, мы считаем акции «Интер РАО» перспективными на долгосрочном горизонте. В рамках новой стратегии мы ожидаем расширения производственной базы в результате программы модернизации и сделок по покупке активов в генерации и сбытах. Кризис создает возможности для сделок M&A. Возможно также повышение дивидендных норм выплат со временем.

Малых Наталия

Реестр на получение DPS2019 0,196 руб. (+14% г/г) закрывается 1 июня. DY — 3,9%.

ГК «Финам»

Авто-репост. Читать в блоге >>> ВТБ Капитал сохранил рекомендацию Покупать для акций Интер РАО. Целевая цена понижена с 10 руб. до 9 руб. за акцию. Апсайд 74,8%.

ВТБ Капитал сохранил рекомендацию Покупать для акций Интер РАО. Целевая цена понижена с 10 руб. до 9 руб. за акцию. Апсайд 74,8%.

Вопрос по отчету такой:

Цены упали в 1 квартале: РСВ 1 зона -6,4% 2 зона -13,1%

Цены экспорта упали на 50%.

А выручка упала только на 5%. Как так?:)

Тимофей Мартынов, 96% выручки в РФ

jata, да, уж, получается название «ИНТЕР» по сути фейк

Вопрос по отчету такой:

Цены упали в 1 квартале: РСВ 1 зона -6,4% 2 зона -13,1%

Цены экспорта упали на 50%.

А выручка упала только на 5%. Как так?:)

Тимофей Мартынов, просто их не учли сейчас, учтут позже

Выручка упала до 267 млрд руб (-5% к 281 млрд за 1 кв2019)

на фоне теплой зимы, снижение выручки от трейдинга в Прибалтике, окончанием ДПМ на блоках

Каширской, Сочинской, Томской станций.

Операционные расходы упали до 237.8 млрд (-3.5% к 246.6 млрд)

Операционная прибыль снизилась до 32.6 млрд (-15% 38.4 млрд)

Финансовые доходы выросли до 32.6 млрд (38.4 млрд)

Чистая прибыль составила 34.6 млрд (+11% 31.2 млрд)

Чистый операционный денежный поток 22.3 млрд

Капзатраты -3 млрд, проценты по депозитам 2.3 млрд, чистый возврат депозитов 9.2 млрд,

обязательства по аренде -2.3 млрд, курсовые разницы 8.7 млрд

В результате денежные средства выросли на 36.9 млрд до 132.8 млрд

EBITDA составила 41.4 млрд (-13% к 47.6 млрд)

Символический долг 3 млрд на фоне огромной денежной и депозитной позиции 285 млрд руб,

частично размещенных в валюте, прибыльность компании, положительный денежный поток

с одной стороны привлекает инвесторов потециальный ростом дивидендов с нынешних 25% МСФО,

с другой стороны вызывает опасение в части расходования этих средств не самым эффективным образом

Михаил П, слуш, а можешь подсказать, где ты увидел огромную депозитную позицию 285 млрд рублей?

Тимофей Мартынов,

в прочих оборотных активах:

Банковские депозиты на срок от 3 до 12 месяцев 152 682 млн. Вопрос по отчету такой:

Вопрос по отчету такой:

Цены упали в 1 квартале: РСВ 1 зона -6,4% 2 зона -13,1%

Цены экспорта упали на 50%.

А выручка упала только на 5%. Как так?:)

Выручка упала до 267 млрд руб (-5% к 281 млрд за 1 кв2019)

на фоне теплой зимы, снижение выручки от трейдинга в Прибалтике, окончанием ДПМ на блоках

Каширской, Сочинской, Томской станций.

Операционные расходы упали до 237.8 млрд (-3.5% к 246.6 млрд)

Операционная прибыль снизилась до 32.6 млрд (-15% 38.4 млрд)

Финансовые доходы выросли до 32.6 млрд (38.4 млрд)

Чистая прибыль составила 34.6 млрд (+11% 31.2 млрд)

Чистый операционный денежный поток 22.3 млрд

Капзатраты -3 млрд, проценты по депозитам 2.3 млрд, чистый возврат депозитов 9.2 млрд,

обязательства по аренде -2.3 млрд, курсовые разницы 8.7 млрд

В результате денежные средства выросли на 36.9 млрд до 132.8 млрд

EBITDA составила 41.4 млрд (-13% к 47.6 млрд)

Символический долг 3 млрд на фоне огромной денежной и депозитной позиции 285 млрд руб,

частично размещенных в валюте, прибыльность компании, положительный денежный поток

с одной стороны привлекает инвесторов потециальный ростом дивидендов с нынешних 25% МСФО,

с другой стороны вызывает опасение в части расходования этих средств не самым эффективным образом

Михаил П, слуш, а можешь подсказать, где ты увидел огромную депозитную позицию 285 млрд рублей?

Интер РАО МСФО 1кв2020 Ракета пока без топлива

Сколько пишут про фундаментальные причины удвоения котировок, а все нет запуска к целевым ценам. Попробуем только главное рассмотреть в отчете.

Чистая прибыль за 1кв2020 +11,1% до 34,6 млрд руб. Это важно! Ведь дивиденды все еще 25%, все откладывается удвоение. В таком сложном квартале! Увы, просто + курсовая разница.

Обязательства все те же 200 млрд руб по сути.

Выручка минус 5,2% до 266,9 млрд руб (96% выручки в РФ). Хорошо по нынешним временам. Операционные расходы снизили на 3,5%, молодцы.

Но в текущей модели ракеты деятельность оператора экспорта и импорта электроэнергии (Интер РАО) в подробностях вообщем-то неинтересна. Все удивительно ровно.

Денежные средства снова выросли, +38,5% до 132,8 млрд руб. Отлично! Плюс еще 156,4 млрд руб. как короткие банковские депозиты!

Так что повышенные капзатраты в 2020 32,7 млрд руб совсем не пугают.

Прибыль на акцию за 1кв2020 0,471 руб, +12,1% (год назад 0,42 руб)!

Из интересного от топ-менеджеров:

Никаких изменений с 25% ЧП МСФО не планируется, снова подтвердил член правления Евгений Мирошниченко. Прямо как скала — Сургутнефтегаз :), «денежная подушка» недоступна!

Пугают падением экспорта электроэнергии в 2020 на 50%. Неплатежей можно не бояться (хоть и прогноз -11%, но ведь потом все вернут).

Идут переговоры о создании совместного предприятия для производства газовых турбин в России с General Electric (1 июля будет конкурс).

Модернизация станций по ДПМ-2 пока по плану!

Хорошая ракета, не ржавеет, но пока без топлива :).

jata, спасибо за камент, приз 500 рэ твой! Интер РАО - самая недооцененная компания в электроэнергетике - Атон

Интер РАО - самая недооцененная компания в электроэнергетике - Атон

Интер РАО представила результаты по МСФО за 1К20, денежная подушка продолжает увеличиваться

Выручка компании снизилась на 5.2% г/г до 267 млрд руб., EBITDA упала на 13% г/г до 41.4 млрд руб., чистая прибыль выросла на 11% до 34.6 млрд руб. Денежные средства с начала года увеличились на 14% до 223 млрд руб. На снижение доходов повлиял спад в генерации и трейдинга на фоне аномально теплой зимы, из-за чего произошло снижение как объемов производства, так и цен. В ходе телеконференции менеджмент компании подтвердил прогноз капзатрат на 2020 в объеме 32.7 млрд руб. Планов по пересмотру дивидендной политики нет. Новая стратегия будет представлена в конце августа или в сентябре. Новые подробности по проекту Восток Ойл в ходе телеконференции не сообщались. Руководство компании признало, что текущий год будет сложным, во 2К20 ожидается рост неплатежей, но на данном этапе ситуация видится не критичной, а вполне управляемой.

Консенсус-прогноза не было, но мы считаем результаты компании нейтральными. Относительно слабые показатели объясняются теплой погодой в зимний период и не влияют на будущие доходы, которые в настоящее время зависят от развития экономического кризиса. Важнее, что Интер РАО остается в плюсе по свободному денежному потоку и продолжает увеличивать и без того колоссальную денежную подушку. Краткосрочных катализаторов стоимости акций мы не видим, но напоминаем, что это самая недооцененная компания в электроэнергетике: Интер РАО торгуется с мультипликатором EV/EBITDA 2020П 2.0x, что делает ее привлекательной для долгосрочного инвестирования.

Атон

Авто-репост. Читать в блоге >>> Интер РАО МСФО 1кв2020 Ракета пока без топлива

Интер РАО МСФО 1кв2020 Ракета пока без топлива

Сколько пишут про фундаментальные причины удвоения котировок, а все нет запуска к целевым ценам. Попробуем только главное рассмотреть в отчете.

Чистая прибыль за 1кв2020 +11,1% до 34,6 млрд руб. Это важно! Ведь дивиденды все еще 25%, все откладывается удвоение. В таком сложном квартале! Увы, просто + курсовая разница.

Обязательства все те же 200 млрд руб по сути.

Выручка минус 5,2% до 266,9 млрд руб (96% выручки в РФ). Хорошо по нынешним временам. Операционные расходы снизили на 3,5%, молодцы.

Но в текущей модели ракеты деятельность оператора экспорта и импорта электроэнергии (Интер РАО) в подробностях вообщем-то неинтересна. Все удивительно ровно.

Денежные средства снова выросли, +38,5% до 132,8 млрд руб. Отлично! Плюс еще 156,4 млрд руб. как короткие банковские депозиты!

Так что повышенные капзатраты в 2020 32,7 млрд руб совсем не пугают.

Прибыль на акцию за 1кв2020 0,471 руб, +12,1% (год назад 0,42 руб)!

Из интересного от топ-менеджеров:

Никаких изменений с 25% ЧП МСФО не планируется, снова подтвердил член правления Евгений Мирошниченко. Прямо как скала — Сургутнефтегаз :), «денежная подушка» недоступна!

Пугают падением экспорта электроэнергии в 2020 на 50%. Неплатежей можно не бояться (хоть и прогноз -11%, но ведь потом все вернут).

Идут переговоры о создании совместного предприятия для производства газовых турбин в России с General Electric (1 июля будет конкурс).

Модернизация станций по ДПМ-2 пока по плану!

Хорошая ракета, не ржавеет, но пока без топлива :). 13:09: ⚡️🔥❗️#IRAO #дивиденды

13:09: ⚡️🔥❗️#IRAO #дивиденды

«ИНТЕР РАО» НЕ ПЛАНИРУЕТ ПЕРЕСМАТРИВАТЬ ДИВИДЕНДНУЮ ПОЛИТИКУ, КОТОРАЯ ПРЕДПОЛАГАЕТ ВЫПЛАТУ 25% ОТ ПРИБЫЛИ ПО МСФО – ТОП-МЕНЕДЖЕР — ПРАЙМ ИнтерРАО — ожидает снижения фин. показателей, не будет пересматривать инвестпрограмму

ИнтерРАО — ожидает снижения фин. показателей, не будет пересматривать инвестпрограмму

не планирует пересматривать инвестпрограмму-2020, она составит порядка 32,7 млрд руб с ндс

по сроку рассмотрения новой стратегии развития ориентируется на август-сентябрь

ожидает снижения финансовых показателей в 2020 году, надеется, что оно не будет значительным

Авто-репост. Читать в блоге >>>

#IRAO

#IRAO

ИНТЕРРАО ПЛАНИРУЕТ ПРОЙТИ КРИЗИС КОРОНАВИРУСА ЗА СЧЕТ СВОИХ СРЕДСТВ, БЕЗ ГОСПОДДЕРЖКИ ⚡️#IRAO

⚡️#IRAO

«ИНТЕР РАО» ПО СРОКУ РАССМОТРЕНИЯ НОВОЙ СТРАТЕГИИ РАЗВИТИЯ ОРИЕНТИРУЕТСЯ НА АВГУСТ-СЕНТЯБРЬ – ТОП-МЕНЕДЖЕР — ПРАЙМ «ИНТЕР РАО» НЕ ПЛАНИРУЕТ ПЕРЕСМАТРИВАТЬ ИНВЕСТПРОГРАММУ-2020, ОНА СОСТАВИТ ПОРЯДКА 32,7 МЛРД РУБ С НДС – ТОП-МЕНЕДЖЕР

«ИНТЕР РАО» НЕ ПЛАНИРУЕТ ПЕРЕСМАТРИВАТЬ ИНВЕСТПРОГРАММУ-2020, ОНА СОСТАВИТ ПОРЯДКА 32,7 МЛРД РУБ С НДС – ТОП-МЕНЕДЖЕР #IRAO #Прогноз

#IRAO #Прогноз

⚡️ ИНТЕР РАО ОЖИДАЕТ СНИЖЕНИЯ ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ ПО ИТОГАМ 2020, НО НАДЕЕТСЯ, ЧТО ОНО НЕ БУДЕТ СУЩЕСТВЕННЫМ

ИнтерРАО - факторы роста и падения акций

- Возможно гашение казначейского пакета 29,4% = увеличение ценности акций у инвесторов, рост курса (24.10.2018)

- Главное что может привести к переоценке - это изменение дивидендной политики (но это вряд ли, так как триллионная программа капзатрат на 10 лет) (14.12.2020)

- до 2025 г. выручка вырастет в 1,5 раза, EBITDA – в 1,61 раза (08.07.2021)

- Имея чистую денежную позицию 340 млрд (1кв 2021 г.), на 30.06.23г. уже 452 млрд.руб. компания одна из немногих, кто выигрывает от роста процентных ставок ЦБ РФ (16.10.2023)

- Ожидаем, что даже с высоким Capex, у компании не изменится чистый долг, т.е. денег от операционной деятельности будет достаточно (16.10.2023)

- низкие дивиденды. Менеджмент не хочет менять див. политику (25% прибыли) (29.10.2018)

- Менеджмент ИнтерРАО (20.07.2021) открыто заявляет: нас не беспокоит текущая капитализация, мы ориентированы на 2035 год (20.07.2021)

- В 2021 Купили активы на десятки миллиардов существенно дороже балансовой стоимости, покупку занесли в гудвилл, который может быть списан со временем и пойдет со знаком минус в отчет о прибылях. (25.10.2021)

- Не представили отчеты за 2021 и 2022гг. по МСФО (16.10.2023)

- Экспорт электроэнергии с мая 2022г. в Европу прекращен, а это самые рентабельные рынки у компании и в 1П2023г. сегмент экспорта убыточен! (16.10.2023)

- Менеджмент не желает гасить казначейские акции, компания пока не работает в интересах акционеров (16.10.2023)

- Высокие капитальные расходы до 2028 года (одно лишь строительство Новоленской ТЭС оценивается в 257 млрд.руб.) Ожидаю за 2023 год capex - 70 млрд.руб (16.10.2023)

ИнтерРАО - описание компании

ОАО «Интер РАО» (ОАО «Интер РАО ЕЭС», ИНН 2320109650) образовано в мае 1997 года на основании решения учредителя — ОАО РАО «ЕЭС России», является крупнейшим в России оператором экспорта-импорта электроэнергии, управляет многочисленными энергетическими активами в РФ и за рубежом. Установленная мощность электростанций, входящих в состав группы «Интер РАО» и находящихся под её управлением, составляет более 35 ГВт.

Уставный капитал Интер РАО составляет 293.34 млрд руб. и разделён на 10440000997683 обыкновенные акции номинальной стоимостью 0.02809767 руб. каждая. Основными акционерами компании являются: ЗАО «Интер РАО Капитал» (дочерняя структура Интер РАО) — 18.9958% акций, группа «ФСК ЕЭС» — 18.57%, ОАО ГМК «Норильский никель» — 10.97%, ОАО «Роснефтегаз» — 26.37%, Внешэкономбанк — 0.037%, группа «РусГидро» — 4.92%.

05.01.2016г Компания «Норильский никель» реализовала пакет в 9,68% акций «Интер РАО» компании United Capital Partners (UCP). Сумма сделки составила около 152,6 млн долларов США.

годовой отчет ИнтерРАО за 2015 год

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций