КИТ Финанс: IPO Henderson #HNFG

Henderson #HNFG

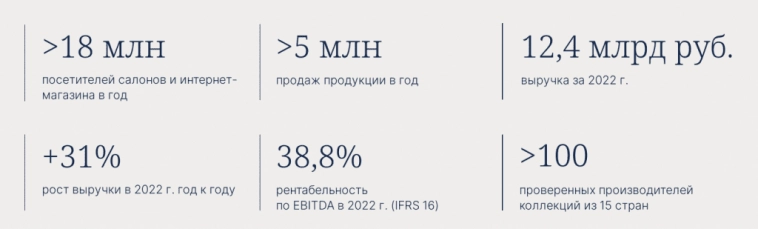

Выходит на #IPO по цене ₽600-675 за акцию. Акции Henderson будут допущены к торгам на Мосбирже со 2 ноября под тикером HNFG.

Оценка ₽21,6-24,3 млрд. без учета ожидаемой допэмиссии акций при годовой прибыли в ₽1,5-2 млрд.

👉🏼Получается P/E около 12х.

✔️Общий размер IPO может составить до ₽3,63 млрд, а free-float — до 15%.

Предполагается, что основную часть размещения составит допэмиссия акций компании в объеме до ₽3 млрд.

Основатель и основной акционер группы Рубен Арутюнян (владеет 99,95%) может продать свои акции на сумму до ₽300 млн., что позволит создать дополнительную ликвидность для акций на вторичном рынке и оптимизировать аллокацию инвесторам.

🔰Кроме этого, в рамках программы мотивации персонала компании Арутюнян в случае завершения IPO передаст около 10,5% существующих акций в пользу группы сотрудников.

Lock-up

— Сделка предполагает lock-up в 185 дней для компании, ее основного акционера и основателя, а также аффилированных с ними лиц.

— Для сотрудников компании, ставших акционерами в результате передачи пакета акций основателем, период lock-up составит 365 дней после завершения IPO.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций