| Число акций ао | 51 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 147,5 млрд |

| Выручка | 41,2 млрд |

| EBITDA | 22,4 млрд |

| Прибыль | 22,0 млрд |

| Дивиденд ао | 233 |

| P/E | 6,7 |

| P/S | 3,6 |

| P/BV | -10,9 |

| EV/EBITDA | 5,8 |

| Див.доход ао | 8,0% |

| HeadHunter (Хэдхантер) Календарь Акционеров | |

| 06/03 Отчет МСФО за 2025 год | |

| 06/03 Конференц-звонок по финансовым результатам за 2025 год | |

| Прошедшие события Добавить событие | |

HeadHunter (Хэдхантер) акции

-

Причина роста:

Причина роста:

В начале лета 2021 года усилился тренд по увеличению количества вакансий на постоянном удаленном формате работе «под влиянием обострения ситуации с распространением коронавируса». В период с 1 по 24 июня 2021 на hh.ru размещено более 60 тыс. вакансий с удаленным форматом работы, что является рекордным значением за всю историю рынка труда в РФ.

У компании появляются новые инструменты. Чаты на HeadHunter ускорят коммуникации между работодателями и соискателями

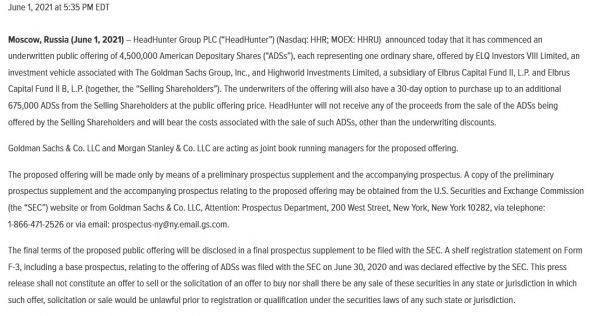

Падение котировок основано на намерении мажоритарных акционеров HeadHunter провести вторичное размещение акций компании (SPO)

Падение котировок основано на намерении мажоритарных акционеров HeadHunter провести вторичное размещение акций компании (SPO)

www.cnews.ru/news/top/2021-06-07_hozyaeva_headhunter_zarabotayut.

HeadHunter

HeadHunterНакануне бумаги HeadHunter опустились к цене, по которой были проданы пакеты Elbrus Capital и Goldman Sachs. Суммарно было продано почти 9% от капитала компании. На этом волна распродаж, по нашему мнению, должна завершиться. В долгосрочной перспективе размещение должно оказать позитивное влияние на бумаги, поскольку должна увеличиться ликвидность.

Мы считаем, что в долгосрочной перспективе бумаги HeadHunter по причине роста ликвидности могут пользоваться спросом. По нашим прогнозам, вероятность роста бумаг HeadHunter в ближайшие 2 недели примерно на 5-7% оценивается как высокая.

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать Вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции Вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является Вашей задачей. АО «ИК «РИКОМ-ТРАСТ» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Авто-репост. Читать в блоге >>>

Лидер падения.

Цена ADS HeadHunter в рамках SPO установлена на уровне $37 за бумагу.Цена размещения акций HeadHunter установлена на уровне $37 за бумагу. Это на 11,3% ниже рыночной цены, которая была до появления информации о сделке.

Акционеры намерены продать 4,5 млн. ADS компании, или 8,88% капитала.

Андеррайтерам предоставят 30-дневный опцион на покупку ещё 0,675 млн. бумаг.

Обычно, когда мажоритарии распродают свои пакеты, это воспринимается акционерами негативно, но на длинной дистанции размещение может оказать умеренно позитивное влияние, так как благодаря этому должна вырасти ликвидность и показатель free-float. Так что для долгосрочных инвесторов данная временная просадки является хорошим шансом для покупки акций в долгосрок

Алексей Иванович, окей, понравилось! Забрал приз 500! Лидер падения.

Лидер падения.

Цена ADS HeadHunter в рамках SPO установлена на уровне $37 за бумагу.Цена размещения акций HeadHunter установлена на уровне $37 за бумагу. Это на 11,3% ниже рыночной цены, которая была до появления информации о сделке.

Акционеры намерены продать 4,5 млн. ADS компании, или 8,88% капитала.

Андеррайтерам предоставят 30-дневный опцион на покупку ещё 0,675 млн. бумаг.

Обычно, когда мажоритарии распродают свои пакеты, это воспринимается акционерами негативно, но на длинной дистанции размещение может оказать умеренно позитивное влияние, так как благодаря этому должна вырасти ликвидность и показатель free-float. Так что для долгосрочных инвесторов данная временная просадки является хорошим шансом для покупки акций в долгосрок

Лидер падения.

Лидер падения.

Мажоритарные акционеры продадут 4,5 млн ADS HeadHunter по цене $37 за штуку. Акции стремятся к этой цене, ведь она кажется объективной для продажи по мнению мажоритариев. Ещё пару дней назад ADS стоили $42. Они возвращаются к объективным ценам. Цена размещения 4,5 млн ADS HeadHunter составит $37 за бумагу

Цена размещения 4,5 млн ADS HeadHunter составит $37 за бумагу

HeadHunter Group PLC сегодня объявил цену андеррайтингового публичного размещения 4,5 миллиона американских депозитарных акций (ADS), каждая из которых представляет одну обыкновенную акцию… по цене публичного размещения в размере $37 за акцию

Цена размещения составляет $166,5 миллиона.

О размещении 4,5 миллиона ADS компания объявила в среду, 2 июня.Бумаги предлагаются компаниями ELQ Investors VIII Limited, связанной с Goldman Sachs Group, и Highworld Investments Limited, дочерней компанией Elbrus Capital Fund II, и Elbrus Capital Fund II B.

сообщение

источник

Авто-репост. Читать в блоге >>>

Падение основано на сообщении о намерении мажоритариев продать большой пакет акций. Желание избавиться от бумаги напрягает инвесторов и понижает цену акции.

pryza,

если бы я был мажиритарием, то тоже сливал бы))) Стоимость сделки HeadHunter может составить около $188 млн - Атон

Стоимость сделки HeadHunter может составить около $188 млн - Атон

Акционеры HeadHunter продадут 4.5 млн ADS

Согласно пресс-релизу HeadHunter, ее крупнейшие акционеры — Goldman Sachs и Эльбрус Капитал — продадут 4.5 млн ADS, что составляет 8.9% акционерного капитала компании. Андеррайтеры размещения получат 30-дневный опцион на покупку 675 тыс. ADS у продающих акционеров по цене публичного предложения. HeadHunter не получит доходов от реализации ADS.

Исходя из текущих котировок акций HeadHunter ($41.75), стоимость сделки может составить около $188 млн, окончательные данные будут объявлены позже. Предложение столь значительного пакета акций сразу же окажет давление на стоимость акций, что мы расцениваем как возможность для покупок бумаги инвесторами.

Атон

Авто-репост. Читать в блоге >>>

Крупнейшие акционеры Headhunter планируют продать на рынке 4,5 млн ADS

Крупнейшие акционеры Headhunter планируют продать на рынке 4,5 млн ADS

Крупнейшие акционеры Headhunter Group — Goldman Sachs и Elbrus Capital — планируют продать на рынке 4,5 млн ADS, или 8,88% капитала.Сколько именно акций продаст каждый из акционеров, не уточняется.

Goldman Sachs владеет долей через компанию ELQ Investors VIII Limited, ей на текущий момент принадлежит 6,99 млн акций (13,8% капитала). Elbrus Capital владеет 15,19 млн акций (37% сервиса) через Highworld Investments.

Headhunter не получит средств от SPO.

Андеррайтеры размещения могут получить опцион на покупку 675 тысяч ADS, который нужно будет реализовать в течение 30 дней.

источник

источник

Авто-репост. Читать в блоге >>> HEADHUNTER GROUP: BCS GLOBAL MARKETS UPGRADES TO BUY FROM HOLD; INCREASES TARGET PRICE BY 31% TO RUB 3,800/$50 — Reuters News

HEADHUNTER GROUP: BCS GLOBAL MARKETS UPGRADES TO BUY FROM HOLD; INCREASES TARGET PRICE BY 31% TO RUB 3,800/$50 — Reuters News

Ренессанс Капитал поднял оценку ADS HeadHunter на 6%, подтвердив рекомендацию «держать»

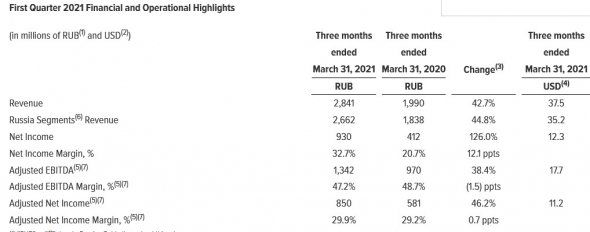

Ренессанс Капитал поднял оценку ADS HeadHunter на 6%, подтвердив рекомендацию «держать» Вышли финансовые результаты HeadHunter за 1 квартал 2021 года по МСФО.

Вышли финансовые результаты HeadHunter за 1 квартал 2021 года по МСФО.

По сравнению с 1 кварталом 2020 года:

1. Выручка выросла на 42.7%.

2. EBITDA выросла на 38.4%.

3. Чистая прибыль выросла на 46.2%.

4. Чистый долг снизился на 31.6%.

Очень хороший отчет вышел у HeadHunter. Очень полезный сервис предлагает компания, и свою текущую работу я нашел именно через их сайт!

С ростом интернет технологий все больше людей будут искать работу через HeadHunter, а это значит, что у компании хорошие перспективы для

дальнейшего роста! HeadHunter представила финансовый отчет по МСФО за 1 квартал 2021 года

HeadHunter представила финансовый отчет по МСФО за 1 квартал 2021 года

Выручка увеличилась на 42,7% г/г и составила 2,84 млрд руб,

Скорректированная чистая прибыль компании за отчетный период увеличилась на 46,2% и достигла 850 млн руб.

Годовые дивиденды — $0,55 на одну акцию, что составляет около 75% скорректированной чистой прибыли за 2020 г Дивидендная доходность 1,35%.

Скорректированная EBITDA, в свою очередь, возросла в отчетном периоде на 38,4% г/г и оказалась на уровне 1,34 млрд рублей, а рентабельность EBITDA составила 47,2%. Маржа по скорректированному показателю EBITDA снизилась до 47,2% с 48,7%, или на 1,5 п.п., поскольку снижение маркетинговых расходов и затрат на персонал в процентном отношении к выручке в сегменте Россия hh.ru было компенсировано более низкой маржой в сегменте Россия Zarplata.ru на фоне более четкой сезонности выручки и сроков маркетинговых расходов в этом сегменте.

Чистый долг HeadHunter снизился на 31,6%, до 3,4 млрд руб., в основном за счет увеличения денежных средств от операционной деятельности, уменьшения денежных средств, используемых в финансовой и инвестиционной деятельности, а также влияния колебаний обменного курса на денежные средства. Отношение чистого долга к скорректированной EBITDA снизилось с 1,2x до 0,7x, в основном из-за уменьшения чистого долга

Перспективы на этот год у ННR очень хорошие, вот несколько причин:

1) рост базы: компании и работники достаточно активны в вопросах трудоустройства;

2) ценообразование: новая модель монетизации платформы должна иметь длительный эффект. Также есть зазор для повышения цен. И даже руководство ранее подчеркивало, что рассматривает возможность дальнейшего повышения цен;

3) Использование сервисов Zarplata И Skillaz укрепляет позиции компании на рынке.

Результаты HeadHunter за 1 квартал выше консенсуса - Атон

Результаты HeadHunter за 1 квартал выше консенсуса - Атон

HeadHunter продемонстрировал сильные результаты: выручка, скорректированная EBITDA и чистая прибыль показали рост на 42.7%, 38.4% и 46.2% г/г, превысив консенсус-прогноз Интерфакса на 3.5%, 3.5% и 3.3% соответственно. Динамика выручки была поддержана ростом активности клиентов и консолидацией сервиса Zarplata.

Группа объявила о консолидации Skillaz – российской SaaS-компании в сфере подбора персонала – в результате реализации колл-опциона на приобретение дополнительных 40.01% акций за 623 млн руб.

HeadHunter обновил прогноз по росту выручки за 2021 до 45-50% г/г с предыдущих 37-42%.

Мы повышаем нашу целевую цену до $45 за акцию и подтверждаем рейтинг ВЫШЕ РЫНКА по бумаге. Новая целевая цена отражает результат оценки по методу дисконтированного денежного потока (DCF) с учетом последних финансовых и операционных результатов и WACC на уровне 12.9% и предполагает потенциал роста на уровне 11%.

Основные финансовые результаты

Выручка компании выросла на 42.7% г/г до 2.841 млрд руб., превысив консенсус-прогноз Интерфакса и наши оценки на 3.5% и 0.5% соответственно, что обусловлено повышением активности клиентов и консолидацией сервиса Zarplata.

Операционные затраты и расходы увеличились на 37.8% до 1.569 млрд руб. вследствие роста расходов на персонал (+45.5% до 846 млн руб.) и маркетинговых расходов (+39% до 442 млн руб.).

Скорректированный показатель EBITDA вырос на 38.4% г/г до 1.342 млрд руб., что на 3.5% выше консенсус-прогноза Интерфакса и на 1.1% выше нашей оценки. Рентабельность EBITDA снизилась до 47.2% с 48.7% в 1К20 под влиянием фактора консолидации Zarplata.

Скорректированная чистая прибыль показала рост на 46.2% г/г до 850 млн руб., что на 3.3% выше консенсус-прогноза и соответствует оценке АТОНа. Рентабельность чистой прибыли составила 29.9% против 29.2% в 1К20 как следствие сравнительно более низких расходов на уплату налогов и роста финансовых доходов.

Чистый долг группы снизился на 31.6% до 3.356 млрд руб., в результате чего отношение чистого долга к EBITDA составило 0.7х против 1.2х в 4К20.

Операционная динамика

Выручка российского сегмента взлетела на 44.8% до 2.662 млрд руб., при этом выручка от ключевых клиентов увеличилась на 31.2% до 903 млн руб., а выручка в сегменте малого и среднего предпринимательства выросла на 56.5% до 1.649 млрд руб. Общее число клиентов платных сервисов увеличилось на 46.2% до 220 971: +11.3% до 10 754 в сегменте ключевых клиентов и +48.7% до 209 259 в сегменте малого и среднего предпринимательства. Средняя выручка на клиента повысилась на 17.8% до 83 951 руб. в сегменте ключевых клиентов и на 5.2% до 7 882 руб. в сегменте малого и среднего предпринимательства.

Все категории сервисов продемонстрировали сильную динамику: выручка от Пакетной подписки +32.7%, сервиса База резюме +25.2%, сервиса Объявления о вакансиях +59.3%, других услуг с добавленной стоимостью +50.1%.

Консолидация Skillaz. 26 мая HeadHunter реализовал свой опцион на приобретение за 623 млн руб. 40.01% акций Skillaz, российской компании, специализирующийся на автоматизации подбора персонала через предоставление решений SaaS. Ранее Группе принадлежало в компании 25.01%. Результаты Skillaz будут консолидированы в отчетности Группы за 2К21.

Прогноз. HeadHunter обновил прогноз по росту выручки за 2021 до 45-50% г/г с предыдущего уровня в 37-42%.

Оценка

Мы повышаем целевую цену до $45 за акцию и подтверждаем рейтинг ВЫШЕ РЫНКА по бумаге. Новая целевая цена отражает результат оценки по методу дисконтированного денежного потока (DCF) с учетом последних финансовых и операционных результатов и WACC на уровне 12.9% и предполагает потенциал роста на уровне 11%.

Атон

Авто-репост. Читать в блоге >>> HeadHunter Group PLC

HeadHunter Group PLC

(Nasdaq: HHR)

$40.88 +0.28 (+0.70%) = 3004,27 руб

MAY 27, 2021 12:44 PM ET

www.nasdaq.com/market-activity/stocks/hhr HeadHunter Group PLC - Отчет 1 кв 2021г. Дивы 2020г: $0,55. Отсечка 16 июля

HeadHunter Group PLC - Отчет 1 кв 2021г. Дивы 2020г: $0,55. Отсечка 16 июля

HeadHunter Group PLC

Number of ADS 50,635,720

Free float 36,3%

investor.hh.ru/stock/shareholder-structure

Капитализация на 27.05.2021г: 151,401 млрд руб

Общий долг на 31.12.2018г: 10,336 млрд руб

Общий долг на 31.12.2019г: 9,651 млрд руб

Общий долг на 31.12.2020г: 14,664 млрд руб

Общий долг на 31.03.2021г: 16,153 млрд руб

Выручка 2018г: 6,118 млрд руб

Выручка 1 кв 2019г: 1,678 млрд руб

Выручка 2019г: 7,789 млрд руб

Выручка 1 кв 2020г: 1,990 млрд руб

Выручка 2020г: 8,282 млрд руб

Выручка 1 кв 2021г: 2,841 млрд руб

Убыток 1 кв 2018г: 13,56 млн руб

Прибыль 2018г: 1,033 млрд руб

Прибыль 1 кв 2019г: 238,75 млн руб

Прибыль 2019г: 1,581 млрд руб

Прибыль 1 кв 2020г: 411,74 млн руб

Прибыль 2020г: 1,886 млрд руб

Прибыль 1 кв 2021г: 700,04 млн руб (+230,31 млн – переоценка актива)

Прибыль 1 кв 2021г: 930,35 млн руб

investor.hh.ru/investors/earning-releases

HeadHunter Group PLC – Дивидендная история

Период * Объявлены * Реестр дата ** Выплата дата * Дивиденд

Авто-репост. Читать в блоге >>> HeadHunter Group PLC

HeadHunter Group PLC

Number of ADS 50,635,720

Free float 36,3%

investor.hh.ru/stock/shareholder-structure

Капитализация на 27.05.2021г: 151,401 млрд руб

Общий долг на 31.12.2018г: 10,336 млрд руб

Общий долг на 31.12.2019г: 9,651 млрд руб

Общий долг на 31.12.2020г: 14,664 млрд руб

Общий долг на 31.03.2021г: 16,153 млрд руб

Выручка 2018г: 6,118 млрд руб

Выручка 1 кв 2019г: 1,678 млрд руб

Выручка 2019г: 7,789 млрд руб

Выручка 1 кв 2020г: 1,990 млрд руб

Выручка 2020г: 8,282 млрд руб

Выручка 1 кв 2021г: 2,841 млрд руб

Убыток 1 кв 2018г: 13,56 млн руб

Прибыль 2018г: 1,033 млрд руб

Прибыль 1 кв 2019г: 238,75 млн руб

Прибыль 2019г: 1,581 млрд руб

Прибыль 1 кв 2020г: 411,74 млн руб

Прибыль 2020г: 1,886 млрд руб

Прибыль 1 кв 2021г: 700,04 млн руб (+230,31 млн – переоценка актива)

Прибыль 1 кв 2021г: 930,35 млн руб

investor.hh.ru/investors/earning-releases

HeadHunter Group PLC – Дивидендная история

Период * Объявлены * Реестр дата ** Выплата дата * Дивиденд

2020 г ** 27 май 2021 * 09 июн 2021 * 16 июл 2021 ** $0,55

2019 г ** 13 мар 2020 * 27 Мар 2020 * 10 сен 2020 ** $0,50

2018 г ** 04 июн 2019 * 14 Июн 2019 * 19 июл 2019 * $0,36

investor.hh.ru/stock/dividends

МОСКВА, Россия, 27 мая 2021 г. — HeadHunter Group PLC (Nasdaq: HHR, MOEX: HHRU) объявила сегодня свои финансовые результаты за квартал, закончившийся 31 марта 2021 года.

● Выручка выросла на 42,7% до 2 841 млн рублей за счет восстановления клиентской активности, а также консолидации Zarplata.ru с 1 января 2021 года.

● Чистая прибыль выросла на 126,0% до 930 млн руб. За счет увеличения выручки, а также признания прибыли в размере 223 млн руб. От переоценки долей в объектах инвестиций, учитываемых методом долевого участия.

Прибыль в размере 223 млн руб. отражает переоценку ранее удерживаемой 25,01% доли в Skillaz по справедливой стоимости по состоянию на 31 марта 2021 года в результате приобретения потенциальных основных прав на Skillaz

● Скорректированная EBITDA выросла на 38,4% до 1342 млн рублей; Маржа по скорректированному показателю EBITDA снизилась до 47,2% с 48,7%, или на 1,5 п.п., поскольку снижение маркетинговых расходов и затрат на персонал в процентном отношении к выручке в нашем сегменте «Россия (hh.ru)» было компенсировано более низкой маржой в нашем сегменте «Россия». (Zarplata.ru)» на фоне более четкой сезонности выручки и сроков маркетинговых расходов в этом сегменте.

● Скорректированная чистая прибыль увеличилась на 46,2% до 850 млн рублей.

www.sec.gov/Archives/edgar/data/1721181/000110465921072697/tm2117688d1_ex99-1.htm

HeadHunter 1 кв 2021

HeadHunter 1 кв 2021

Ничего плохого про отчет за 1 кв 2021 я сказать не могу. На фондовом рынке России больше нет компании, выручка которой растет на 43% г/г, а маржа по чистой прибыли стабильно держится на уровне 30%. Рынок рекрутинговых услуг продолжает расти, макроэкономическая ситуация улучшается, все говорит о том, что HeadHunter будет расти и дальше.

Менеджмент положительно настроен к акционерам: дивиденды за 2020 г. составят 75% от скорректированной чистой прибыли, но из-за высокой цены доходность около 1,5%.

HeadHunter торгуется на Насдаке с премией за рост на уровне американских IT-компаний: капитализация 2,06 млрд долл, рост котировок в 2 раза за год без всяческой коррекции. Мультипликаторы дорогие: P/S =17х, P/E больше 80х.

У компании хороший операционный денежный поток, за счет которого она финансирует экспансию и сделки M&A без привлечения долга. В декабре 2020 г. купили Zarplata.ru, что позволило усилить позиции на рынке Сибири и Урала. Только что закрыли сделку по покупке контрольного пакета Skillaz. Это качественный шаг вперед: HeadHunter теперь не только база резюме и объявлений, но и автоматизация подбора персонала.

Skillaz уже сейчас лидер рынка автоматизированного подбора персонала с долей в 51%, потенциальный размер рынка оценивается в 10 млрд, сейчас он реализован всего на 7%. При текущих вводных HeadHunter заберет половину рынка, что даст +50% к текущей выручке.

Отличная компания, но дорогая. Выручка HeadHunter по МСФО в 1 квартале выросла на 42,7%

Выручка HeadHunter по МСФО в 1 квартале выросла на 42,7%

Выручка HeadHunter по МСФО по итогам первого квартала 2021 года увеличилась на 42,7% по сравнению с аналогичным периодом 2020 года и составила 2,84 миллиарда рублей.

Скорректированный показатель EBITDA в отчетном периоде увеличился на 38,4%, до 1,34 миллиарда рублей. Рентабельность этого показателя составила 47,2%.

Компания повысила прогноз по росту выручки на 2021 год и ожидает увеличения этого показателя на 45-50%.

В марте HH сообщал, что ожидает роста выручки в диапазоне от 37% до 42% по итогам 2021 года.

источник

Авто-репост. Читать в блоге >>>

HeadHunter (Хэдхантер) - факторы роста и падения акций

- Двигаются к монополии, скупают активы: zarplata.ru, Skillaz (09.07.2021)

- Монополист на рынке рекрутинга в РФ (60%) и СНГ и 3-я в мире (24.07.2024)

- Выручка с 2021-2023гг. растет высокими темпами +56%, и в Q1 2024г. рост продолжился +55,0% (24.07.2024)

- 2024 год пока самый благоприятный для компании HeadHunter, потому что наблюдается самый сильный дефицит рабочей силы, а в июне 24г. индекс HeadHunter показал значение “3,1” - такого не было никогда в истории (24.07.2024)

- Эффективная налоговая ставка снизилась с 23,5% в 1 квартале 2023 года до 2,5% в 1 квартале 2024 года в связи с применением льготной ставки для ИТ-компаний 0% с 1 января 2024 года - не понятно с 2025 года для HeadHunter какая будет ставка! (24.07.2024)

- С июля 24г. ситуация на рынке труда стала ухудшаться и во втором квартале выручка компании от основного бизнеса уже снизилась г/г (18.08.2025)

- Может возникнуть обязательство по выплате дивидендов нерезидентам (12% акций им принадлежит) в размере пока 6,9 млрд руб. на 18.08.25г. (18.08.2025)

HeadHunter (Хэдхантер) - описание компании

HeadHunter — монопольный российский рекрутинговый онлайн-сервис.IPO компании прошло на NASDAQ 9 мая 2019 года.

В ходе IPO компания привлекла $220 млн и получила капитализацию $675 млн.

Дата начала торгов на Мосбирже 25.09.2020.

Домен hh.ru зарегистрирован на HEADHUNTER FSU LIMITED (Кипр).

Кипрская компания принадлежит HEADHUNTER GROUP PLC (Кипр).

Российское юрлицо ООО «ХЭДХАНТЕР» (ИНН:7718620740) принадлежит HEADHUNTER FSU LIMITED .

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций