ГМК Норникель - описание компании

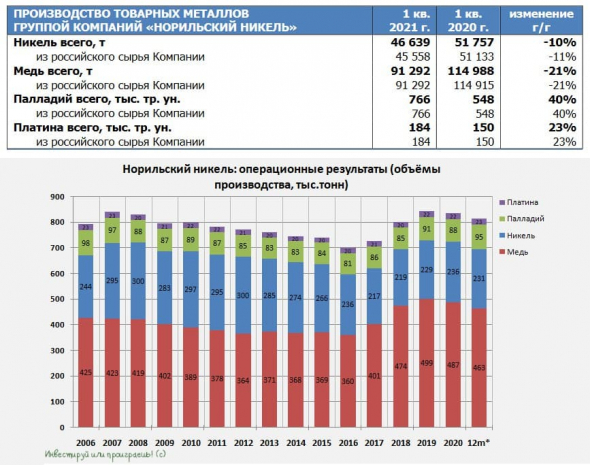

Норникель — лидер горно-металлургической промышленности в России и в мире. Компания крупнейший производитель палладия, один из крупнейших производителей первоклассного никеля, платины, кобальта, меди и родия в мире. Компания также производит серебро, золото, иридий, рутений, селен и другие продукты. Ключевые металлы Норникеля необходимые для развития низкоуглеродной экономики и экологически чистого транспорта.

Основные подразделения группы компаний «Норильский никель» — это вертикально интегрированные горно-металлургические производства. Ключевые производственные подразделения группы расположены в России в Норильском промышленном районе, на Кольском полуострове и в Забайкальском крае. Наряду с производственными предприятиями группа имеет собственную сбытовую сеть, топливно-энергетические и транспортные активы, комплекс исследовательских и проектных подразделений, а также уникальный арктический транспортный флот.

Привлекательность бизнес-модели Норникеля обеспечена наличием богатой ресурсной базы с высоким содержанием всех основных металлов в руде и низкой себестоимостью производства в сравнении с конкурентами. Компания лидирует в отрасли по показателю EBITDA и его рентабельности.

Норникель один из крупнейших российских экспортеров, при этом компания сохраняет лидерские позиции на ключевых для себя рынках сбыта. Основной объем продукции поставляется на мировые рынки. С 2022 г. компания успешно переориентировала свои продажи на Азиатский рынок – крупнейший регион потребления цветных металлов.

Ценные бумаги компании — один из наиболее ликвидных инструментов на российском фондовом рынке. Акции Норникеля торгуются на российском фондовом рынке с 2001 года. Они включены в котировальный список первого уровня ПАО «Московская биржа», а также в список ценных бумаг, допущенных к торгам ПАО «Санкт-Петербургская биржа».

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций