| Число акций ао | 15 286 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 2 080,8 млрд |

| Выручка | 1 249,4 млрд |

| EBITDA | 498,3 млрд |

| Прибыль | 122,6 млрд |

| Дивиденд ао | – |

| P/E | 17,0 |

| P/S | 1,7 |

| P/BV | 2,7 |

| EV/EBITDA | 5,7 |

| Див.доход ао | 0,0% |

| ГМК Норникель Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ГМК Норникель акции

-

А по какой причине у норда такая коррекция? Палладий подешевел?

Владимир Полинский,

По такой же причине, что есть выдох в дыхании

Алексей Саныч, с таким выдохом и помереть можно, какой-то не здоровый выдох накануне рекордных дивидендов.

Константин,

На рынок обижаться не следует, есть возможность закупиться, мне как раз надо))

Алексей Саныч, В этом мире всё логично, есть причина и есть следствие, ищу причину, единственное, что приходит на ум, почему ГМК падает, есть крупный фонд-интересант, которому до 28 мая (MSCI Russia долю поднял) закупиться надо пониже.

А по какой причине у норда такая коррекция? Палладий подешевел?

Владимир Полинский,

По такой же причине, что есть выдох в дыхании

Алексей Саныч, с таким выдохом и помереть можно, какой-то не здоровый выдох накануне рекордных дивидендов.

Константин,

На рынок обижаться не следует, есть возможность закупиться, мне как раз надо))

А по какой причине у норда такая коррекция? Палладий подешевел?

Владимир Полинский,

По такой же причине, что есть выдох в дыхании

Алексей Саныч, с таким выдохом и помереть можно, какой-то не здоровый выдох накануне рекордных дивидендов.

Forbes назвал компании с самыми высокими зарплатами топ-менеджеров

Forbes назвал компании с самыми высокими зарплатами топ-менеджеров

www.bfm.ru/news/414412?utm_source=yxnews&utm_medium=desktop

значит пора докупать!

Владимир Полинский, я вот хочу прикупить… но пока дороговато не?

Джулия Фарнезе, Вроде как подошли почти к поддержке и свеча разворотная, но еще не подтверждена, в пн видно будет. Однако, некоторые утверждают, что коррекция может усилиться, т.к. пробили поддержкуу восходящего канала. Так что если коротко, то непонятно ничего пока что )

Палладиевый бум не спасет африканских конкурентов «Норникеля»

Палладиевый бум не спасет африканских конкурентов «Норникеля»

14:34Распечатать

Москва, 17 мая — «Вести.Экономика». Рост цен на палладий оказал серьезную поддержку африканским горнодобывающим компаниям, однако этого слишком мало для уверенной конкуренции.

Рост цен на палладий стал спасательным кругом для африканских горнодобывающих компаний. Однако он может лишь какое-то время удерживать их на плаву. Ведь проблемы шахтеров из ЮАР одними ценами не ограничиваются: тут и проблемы с энергоснабжением, и высокие затраты на рабочую силу. Кроме того, в руде, которую они добывают, платины вдвое больше, чем палладия. А вот ее сейчас в мире слишком много, и переизбыток давит на цены.

А один из мировых лидеров в этой отрасли — «Норникель» — не сталкивается с такой проблемой, как превалирование платины над палладием. Руда на месторождениях, принадлежащих российскому гиганту, гораздо богаче палладием: его вчетверо больше, чем в сырье, добываемом на южноафриканских рудниках. Кроме того, затраты компании на добычу гораздо ниже.

При этом компания намерена в ближайшие годы потратить $10,5-11,5 млрд на увеличение добычи, в частности планируется увеличение производства металлов платиновой группы на арктических месторождениях на 25% (примерно на 25 тонн) к 2025 г. по сравнению с уровнем 2017 г.

Платина и палладий в основном используются в автокатализаторах для уменьшения объема выхлопных газов у автомобилей. Но в то время как палладий используется в автомобилях с бензиновым двигателем, платина в основном используется в дизельных транспортных средствах, по популярности которых сильно ударил дизельгейт.

В «Норникеле», как сообщает Reuters, считают, что ценовая разница палладия и платины сохранится, так как это оправдывается спросом в автомобильной промышленности.

В марте цена на палладий достигла рекордных $1620 за тройскую унцию. Между тем, стоимость платины сейчас составляет порядка $850 за унцию, что в 2,5 раза ниже пикового значения $2290, достигнутого в 2008 г.

Подробнее: www.vestifinance.ru/articles/119353?utm_source=yxnews&utm_medium=desktop

Коррекция в бумагах «Норникеля» усиливается

Коррекция в бумагах «Норникеля» усиливается

Георгий Ващенко

начальник управления ИК «Фридом Финанс»

Вчера преобладала восходящая динамика. Индекс Мосбиржи вернулся на максимум с конца апреля. Наверх рынок вытянули акции Газпрома (+3,62%), бумаги которого впервые за 7 лет поднялись выше отметки 200 руб., и достигли максимального уровня с 2011 года, и Лукойла (+4,04%), рост которого обусловлен корпоративными событиями. А лидерами роста стали акции Qiwi Plc (+7,34%) на отчетности за 1-й квартал. Аутсайдерами стали акции Татнефти (-2,51%). Пара USD/RUB торговалась вблизи 64,50.

Акции Лукойла отскочили на новости о сокращении капитала. Компания выкупит 35 млн акций по цене 5450 руб. В среднесрочной перспективе это повысит стоимость акций на 3-5%. Важным драйвером также будет отчетность за 1-й квартал, которая будет представлена 31 мая.

Qiwi Plc отчиталась за 1-й квартал. Выручка в годовом выражении увеличилась на 30%, до 5,4 млрд руб., что выше консенсус-прогноза. Рост показателя EBITDA составил 59%, а прибыли 63%. 1-й квартал стал лучшим для компании за последнее время. Вероятнее всего, Qiwi сохранит высокие темпы роста в течение года, компания прогнозирует рост доходов в пределах 15% на 2019 год и опережающий рост прибыли. Рекомендация «покупать».

Ожидаю разнонаправленную динамику. Рынок будет следовать в тренде внешних площадок. Лидерами роста могут стать акции Газпрома и Лукойла, но внимание приковано к усиливающейся коррекции в бумагах ГМК. Прогноз: диапазон 2550-2580 п. по индексу Мосбиржи, по паре USD/RUB: 64,00-65,00.

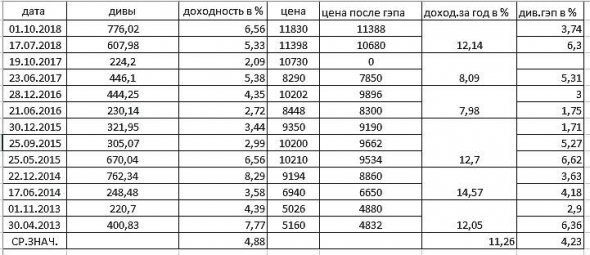

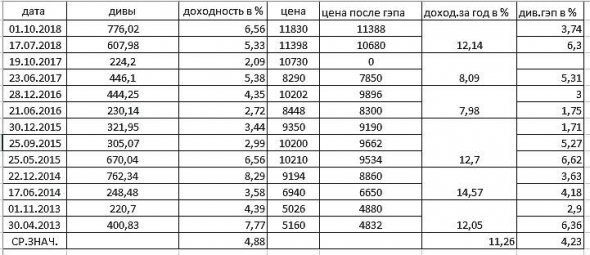

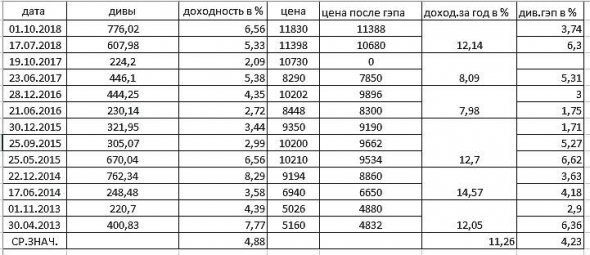

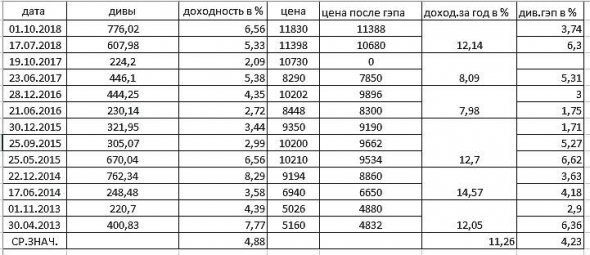

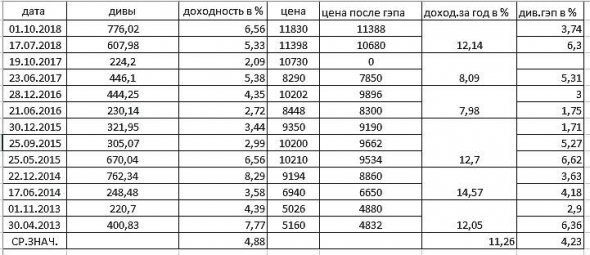

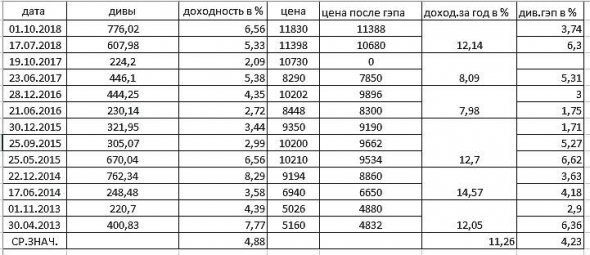

Кто подскажет, в чем я допустил ошибки. Решил посмотреть див.доходность за предыдущие даты, чтобы прикинуть до какой цены может падать ГМК. Дальше посчитал среднюю див.доходность одной выплаты, вышло 4,88% и несложными вычислениями определил, что цена при таких дивах и со средним значением доходности должна быть 16170, что слишком много. Поэтому решил взять последнюю ДД при дивах в 776 руб. и вышло, что цена перед отсечкой должна быть 12000, но неужели цена опустится до такой отметки. Вопрос знающим, что я упустил и корректно ли вообще подобным образом выяснять «справедливую» цену перед див.отсечкой?

xomyk, вы же не можете никак гарантировать размер следующих выплат ибо прибыль может не только расти но и падать, кроме того Потанин давно хочет резануть дивы, чтобы нарастить инвестиции

Тимофей Мартынов, а русал на какие шиши будет финансировать сп с американцами. Норникель для него дойная корова, так что потя потерпит пока с хотелками. И с отчетом за первое полугодие у норникеля все будет супер. Так что ждем «чистыми» в этом году 1350-1400.

Кто подскажет, в чем я допустил ошибки. Решил посмотреть див.доходность за предыдущие даты, чтобы прикинуть до какой цены может падать ГМК. Дальше посчитал среднюю див.доходность одной выплаты, вышло 4,88% и несложными вычислениями определил, что цена при таких дивах и со средним значением доходности должна быть 16170, что слишком много. Поэтому решил взять последнюю ДД при дивах в 776 руб. и вышло, что цена перед отсечкой должна быть 12000, но неужели цена опустится до такой отметки. Вопрос знающим, что я упустил и корректно ли вообще подобным образом выяснять «справедливую» цену перед див.отсечкой?

xomyk, потому что надо учитывать размер будущего дивиденда, а не прошлого. Сейчас рынок ждет снижения EBITDA и снижение выплат, поэтому не растет ГМК. Если мы увидим EBITDA за 1кв19 года лучше 1кв18 года, то тогда акция может уйти и за 15000.

Audyssey, Но первую выплату дивов в 792 рубля уже утвердили и это уже выше прошлого года. Или имеете ввиду выплаты в 2020 году за 19 год?

xomyk, ГМК не отчитывается поквартально, так что только полгода в августе, и промежуточные дивы в октябре за первые полгода 2019. И судя по РСБУ за 1-й квартал — примерно 1200

Кто подскажет, в чем я допустил ошибки. Решил посмотреть див.доходность за предыдущие даты, чтобы прикинуть до какой цены может падать ГМК. Дальше посчитал среднюю див.доходность одной выплаты, вышло 4,88% и несложными вычислениями определил, что цена при таких дивах и со средним значением доходности должна быть 16170, что слишком много. Поэтому решил взять последнюю ДД при дивах в 776 руб. и вышло, что цена перед отсечкой должна быть 12000, но неужели цена опустится до такой отметки. Вопрос знающим, что я упустил и корректно ли вообще подобным образом выяснять «справедливую» цену перед див.отсечкой?

xomyk, вы же не можете никак гарантировать размер следующих выплат ибо прибыль может не только расти но и падать, кроме того Потанин давно хочет резануть дивы, чтобы нарастить инвестиции

Кто подскажет, в чем я допустил ошибки. Решил посмотреть див.доходность за предыдущие даты, чтобы прикинуть до какой цены может падать ГМК. Дальше посчитал среднюю див.доходность одной выплаты, вышло 4,88% и несложными вычислениями определил, что цена при таких дивах и со средним значением доходности должна быть 16170, что слишком много. Поэтому решил взять последнюю ДД при дивах в 776 руб. и вышло, что цена перед отсечкой должна быть 12000, но неужели цена опустится до такой отметки. Вопрос знающим, что я упустил и корректно ли вообще подобным образом выяснять «справедливую» цену перед див.отсечкой?

xomyk, потому что надо учитывать размер будущего дивиденда, а не прошлого. Сейчас рынок ждет снижения EBITDA и снижение выплат, поэтому не растет ГМК. Если мы увидим EBITDA за 1кв19 года лучше 1кв18 года, то тогда акция может уйти и за 15000.

Audyssey, Но первую выплату дивов в 792 рубля уже утвердили и это уже выше прошлого года. Или имеете ввиду выплаты в 2020 году за 19 год?

Кто подскажет, в чем я допустил ошибки. Решил посмотреть див.доходность за предыдущие даты, чтобы прикинуть до какой цены может падать ГМК. Дальше посчитал среднюю див.доходность одной выплаты, вышло 4,88% и несложными вычислениями определил, что цена при таких дивах и со средним значением доходности должна быть 16170, что слишком много. Поэтому решил взять последнюю ДД при дивах в 776 руб. и вышло, что цена перед отсечкой должна быть 12000, но неужели цена опустится до такой отметки. Вопрос знающим, что я упустил и корректно ли вообще подобным образом выяснять «справедливую» цену перед див.отсечкой?

xomyk, потому что надо учитывать размер будущего дивиденда, а не прошлого. Сейчас рынок ждет снижения EBITDA и снижение выплат, поэтому не растет ГМК. Если мы увидим EBITDA за 1кв19 года лучше 1кв18 года, то тогда акция может уйти и за 15000. Кто подскажет, в чем я допустил ошибки. Решил посмотреть див.доходность за предыдущие даты, чтобы прикинуть до какой цены может падать ГМК. Дальше посчитал среднюю див.доходность одной выплаты, вышло 4,88% и несложными вычислениями определил, что цена при таких дивах и со средним значением доходности должна быть 16170, что слишком много. Поэтому решил взять последнюю ДД при дивах в 776 руб. и вышло, что цена перед отсечкой должна быть 12000, но неужели цена опустится до такой отметки. Вопрос знающим, что я упустил и корректно ли вообще подобным образом выяснять «справедливую» цену перед див.отсечкой?

Кто подскажет, в чем я допустил ошибки. Решил посмотреть див.доходность за предыдущие даты, чтобы прикинуть до какой цены может падать ГМК. Дальше посчитал среднюю див.доходность одной выплаты, вышло 4,88% и несложными вычислениями определил, что цена при таких дивах и со средним значением доходности должна быть 16170, что слишком много. Поэтому решил взять последнюю ДД при дивах в 776 руб. и вышло, что цена перед отсечкой должна быть 12000, но неужели цена опустится до такой отметки. Вопрос знающим, что я упустил и корректно ли вообще подобным образом выяснять «справедливую» цену перед див.отсечкой?

А норда на чем так сливают?

Владимир Полинский, многие экспортёры падают, на укрепление рубля видимо

В Норникеле возможно углубление коррекции - Промсвязьбанк

В Норникеле возможно углубление коррекции - Промсвязьбанк

Текущая ситуация: После преодоления сопротивления на отметке 11800 рублей акции «Норильского никеля» продолжили восходящее движение и достигли отметки 14600. Однако на продолжение движения вверх у бумаги пока не хватает сил. В результате началось коррекционное снижение, в рамках которого был пробит восходящий тренд, берущий начало от минимумов октября прошлого года, что может сигнализировать о вероятности углубления коррекции. При этом, в случае ухода ниже поддержки, расположенной на уровне 13400, будет сформирована модель «двойная» вершина с целью в районе 11800–12200 рублей. Уровни поддержки: 13400, 11800. Уровни сопротивления: 14600 рублей.

Рекомендация: В сложившихся обстоятельствах мы рекомендуем открывать короткие позиции в акциях «Норильского никеля» с целью снижения в районе 11800–12200 рублей за бумагу. Стоп-приказ рекомендуем выставлять на уровне 14800 рублей. Объем позиции не должен превышать 5% от портфеля.

Фундаментальный штрих: Отметим, что с фундаментальной точки зрения, по нашей оценке, целевая цена по акциям «Норильского никеля» находится на уровне 15155 рублей. Однако в краткосрочной перспективе опасения относительно мировой экономики, вызванные торговыми войнами, могут способствовать снижению цен на металлы, что будет давить на акции компании.

Зварич Богдан

«Промсвязьбанк»

читать дальше на смартлабе

ГМК Норникель - факторы роста и падения акций

- Крупнейший в мире производитель «зеленых» металлов, соответствующих высоким стандартам мировой автомобильной промышленности в отношении выбросов и способствующих декарбонизации экономики. (15.05.2025)

- Уникальная минерально-сырьевая база полиметаллических руд, обеспечивающая наиболее выгодное положение в мировой горнодобывающей отрасли. (15.05.2025)

- Высокая степень интеграции производства с собственными объектами логистической инфраструктуры, снижающая зависимость от поставщиков. (15.05.2025)

- Дисциплинированный подход к инвестициям и сохранение устойчивых финансовых показателей в течение цикла. (15.05.2025)

- Растущие геополитические и санкционные риски (15.05.2025)

- Негативная динамика цен на сырьевых рынках на фоне эскалации «торговых войн» и рисков замедления темпов роста мировой экономики (15.05.2025)

- Риск инфляционного давления и дальнейшее ужесточение денежно-кредитной политики Банка России (15.05.2025)

- Риск изменения налогового регулирования/законодательства (15.05.2025)

ГМК Норникель - описание компании

Норникель — лидер горно-металлургической промышленности в России и в мире. Компания крупнейший производитель палладия, один из крупнейших производителей первоклассного никеля, платины, кобальта, меди и родия в мире. Компания также производит серебро, золото, иридий, рутений, селен и другие продукты. Ключевые металлы Норникеля необходимые для развития низкоуглеродной экономики и экологически чистого транспорта.

Основные подразделения группы компаний «Норильский никель» — это вертикально интегрированные горно-металлургические производства. Ключевые производственные подразделения группы расположены в России в Норильском промышленном районе, на Кольском полуострове и в Забайкальском крае. Наряду с производственными предприятиями группа имеет собственную сбытовую сеть, топливно-энергетические и транспортные активы, комплекс исследовательских и проектных подразделений, а также уникальный арктический транспортный флот.

Привлекательность бизнес-модели Норникеля обеспечена наличием богатой ресурсной базы с высоким содержанием всех основных металлов в руде и низкой себестоимостью производства в сравнении с конкурентами. Компания лидирует в отрасли по показателю EBITDA и его рентабельности.

Норникель один из крупнейших российских экспортеров, при этом компания сохраняет лидерские позиции на ключевых для себя рынках сбыта. Основной объем продукции поставляется на мировые рынки. С 2022 г. компания успешно переориентировала свои продажи на Азиатский рынок – крупнейший регион потребления цветных металлов.

Ценные бумаги компании — один из наиболее ликвидных инструментов на российском фондовом рынке. Акции Норникеля торгуются на российском фондовом рынке с 2001 года. Они включены в котировальный список первого уровня ПАО «Московская биржа», а также в список ценных бумаг, допущенных к торгам ПАО «Санкт-Петербургская биржа».

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций