| Число акций ао | 15 286 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 2 080,8 млрд |

| Выручка | 1 249,4 млрд |

| EBITDA | 498,3 млрд |

| Прибыль | 122,6 млрд |

| Дивиденд ао | – |

| P/E | 17,0 |

| P/S | 1,7 |

| P/BV | 2,7 |

| EV/EBITDA | 5,7 |

| Див.доход ао | 0,0% |

| ГМК Норникель Календарь Акционеров | |

| Прошедшие события Добавить событие | |

ГМК Норникель акции

-

Календарь событий на август

Календарь событий на августНачинаем месяц с нашей регулярной рубрики «календарь Норникеля», в которой поделимся интересными для инвесторов событиями конца лета, а также расскажем про важные тренды фондового рынка в отпускной сезон.

Август – один из самых турбулентных месяцев на финансовых рынках. В этом году, по оценке экспертов «Финам», на котировки российских акций будут оказывать давление геополитические факторы, общее торможение экономики из-за долгого периода жесткой ДКП, а также неопределенность в отношении дальнейших шагов ЦБ.

Июль уже показал рост волатильности – 6,6% против 4,8% в июне (данные БКС). Снижение Индекса МосБиржи более чем на 4% в значительной степени связано с дивидендными отсечками, реальная просадка по индексу полной доходности – около 1%. При этом ключевая ставка была снижена на 2 п.п., что стало важным позитивным фактором.

Август может принести умеренное улучшение: аналитики ожидают снижения внешнего давления, реинвестирования дивидендов и новых решений ЦБ. Прогноз по индексу – движение в сторону 2 900 пунктов. Активным инвесторам БКС рекомендует ориентироваться на волатильные, но потенциально более доходные бумаги нефтегазового и добывающего секторов и использовать защитные стоп-заявки.

Авто-репост. Читать в блоге >>> США оценят ущерб от российского палладия и решат о пошлинах. На основе анализа Федеральной комиссии примут решение о введении антидемпинговых и компенсационных пошлин на российский палладий

США оценят ущерб от российского палладия и решат о пошлинах. На основе анализа Федеральной комиссии примут решение о введении антидемпинговых и компенсационных пошлин на российский палладий◾ Федеральная комиссия по международной торговле США оценит, наносят ли ущерб американским производителям поставки в страну палладия из России. Об этом говорится в извещении, размещённом в Федеральном реестре (сборнике официальных документов американского правительства).

◾ Как следует из документа, цель «предварительного этапа» антидемпинговых проверок — «определить, есть ли обоснованные причины полагать, что промышленности в США нанесён материальный ущерб или есть угроза нанесения материального ущерба, или создание отрасли в США существенно замедлено по причине импорта необработанного палладия из России». В комиссии утверждают, что упомянутая продукция «предположительно, продаётся в США по цене, которая ниже справедливой стоимости и, предположительно, субсидируется правительством России».

◾ Комиссия, как планируется, сделает предварительные выводы к 15 сентября. На основе итогов разбирательства власти США должны решить, вводить ли антидемпинговые и компенсационные пошлины в отношении российского палладия.

Авто-репост. Читать в блоге >>> Норильский никель: Прогноз результатов (1П25 МСФО)

Норильский никель: Прогноз результатов (1П25 МСФО)

4 августа Норникель представит финансовые результаты по МСФО за 1-е полугодие 2025 г. Мы ожидаем, что компания нарастит выручку на 20,6% г/г, до 6 761 млн долл., благодаря более высоким ценам реализации меди, золота и родия, а также распродаже избыточных запасов металлов. EBITDA увеличится на 11,5% г/г, до 2 619 млн долл., с рентабельностью 38,7% против 41,9% годом ранее. По итогам 1-го полугодия 2025 г. свободный денежный поток Норникеля составит 1 301 млн долл., скорректированный FCF – 588 млн долл., что эквивалентно 3,1 руб. на акцию. При этом мы отмечаем, что скорректированный FCF может оказаться ниже в том случае, если Быстринский ГОК осуществил выплату дивидендов.

Мы подтверждаем рекомендацию «Покупать» для бумаг Норникеля с целевой ценой 156 руб.Аналитик: Василий Данилов

Не является индивидуальной инвестиционной

рекомендацией.

Авто-репост. Читать в блоге >>> Докупил Сургут и Норникель

Докупил Сургут и Норникель

Позавчера вечером докупил немного привилегированных акций Сургутнефтегаза, и немного акций Норильского Никеля. Хотел было вообще реинвестировать все дивиденды, но потом посмотрев графики и подумав, остановился.

Просто пока не нашел чего-то очень интересного, куда реинвестировать дивиденды, да и подумал, что если американский дидо, вдруг, продолжит неистово твитовать, в свойственной ему манере, то может ещё представиться даже более интересный шанс.

Посматриваю в сторону следующих бумаг: Алроса, Аэрофлот, Газпром, Лукойл, ММК, Новатэк, Норникель, Роснефть, дочки Россетей, Сургут, Татнефть, Транснефть.

Но это конечно далеко не всё дивидендное, и с очень разными горизонтами инвестирования.

29.07.2025 Станислав Райт — Русский Инвестор

Авто-репост. Читать в блоге >>> Отчётность Норникеля за 2025-2

Отчётность Норникеля за 2025-2Отчётность эмитента

Контора Норникель опубликовала свою отчётность за II квартал 2025 года.

Контора Норникель опубликовала свою отчётность за II квартал 2025 года.

Авто-репост. Читать в блоге >>> Норникель закрыл сделку по выходу из СП Nkomati в ЮАР

Норникель закрыл сделку по выходу из СП Nkomati в ЮАР

Норникель через входящую в группу компанию Norilsk Nickel Africa Proprietary Limited (NNAf) закрыл сделку по продаже 50% в совместном предприятии Nkomati южноафриканскому партнеру, компании African Rainbow Minerals Limited. Об этом говорится в сообщении «Норникеля».

tass.ru/ekonomika/24679943

Авто-репост. Читать в блоге >>> "ГМК "Норильский никель" Проведение заседания совета директоров и его повестка дня

"ГМК "Норильский никель" Проведение заседания совета директоров и его повестка дня

СООБЩЕНИЕ О СУЩЕСТВЕННОМ ФАКТЕ

«О проведении заседания совета директоров эмитента и его повестке дня, а также об отдельных решениях, принятых советом директоров эмитента»

1. Общие сведения

1.1. Полное фирменное наименование эмитента Публичное акционерное общество «Горно-металлургическая компания «Норильский никель»

1....

Авто-репост. Читать в блоге >>> Норникель намерен построить 2 причала для порта Дудинка

Норникель намерен построить 2 причала для порта ДудинкаНорникель" планирует построить два причала для порта Дудинка в Красноярском крае. Об этом сообщил вице-президент по региональным программам компании, член общественного совета при Министерстве природных ресурсов и экологии Российской Федерации Андрей Грачев на форуме «Арктика-регионы».

«Мы намерены к 2030 году увеличить грузооборот до 5 млн тонн. Понятно, что мы на этом не останавливаемся. У нас есть программа модернизации наших причалов. <…> Мы сейчас рассматриваем возможность строительства новых двух причалов, более 340 метров», — сказал он.

Грачев отметил, что компания за 10 лет вложила 21 млрд рублей в совершенствование и развитие портовых объектов.

Ранее вице-президент-руководитель Норильского дивизиона «Норникеля» Николай Уткин сообщал, что компания планирует продолжить наращивать объемы производства и расширять портовую мощность порта Дудинка в Красноярском крае.

tass.ru/ekonomika/24678615

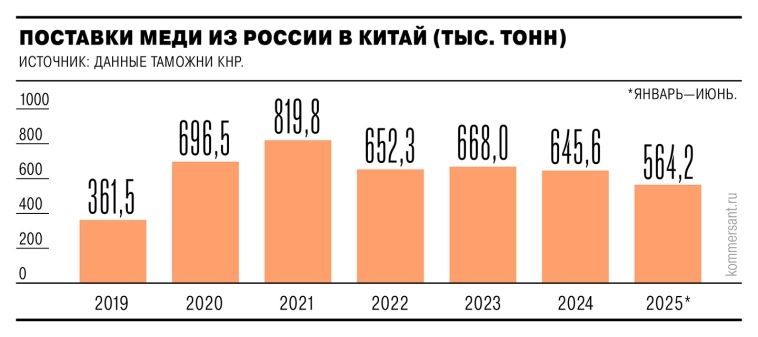

Авто-репост. Читать в блоге >>> Экспорт меди из РФ в Китай в I полугодии вырос на 81% г/г и составил 564,2 тыс. тонн. Стоимость поставок выросла в 2,5 раза, до $3,3 млрд — Ъ

Экспорт меди из РФ в Китай в I полугодии вырос на 81% г/г и составил 564,2 тыс. тонн. Стоимость поставок выросла в 2,5 раза, до $3,3 млрд — ЪПо итогам первого полугодия 2025 года Россия экспортировала в Китай более 564 тыс. тонн меди — на 81% больше, чем за тот же период прошлого года. Стоимость поставок выросла в 2,5 раза, до $3,3 млрд, превысив годовой объём экспорта меди в 2019 году. Основной рост пришёлся на медную руду и концентраты (339 тыс. тонн) и катодную медь (190,5 тыс. тонн).

Главной причиной увеличения поставок стала отмена экспортных пошлин на катодную медь в 2025 году. Китай стал главным направлением экспорта благодаря высокой ликвидности, более выгодным ценам на Шанхайской бирже (SHFE) и снижению спроса на Западе из-за санкционных ограничений.

По данным Bloomberg, часть объёмов меди могла поставляться через трейдеров, включая Glencore, с возможным участием Shandong Gold. Также эксперты указывают на снижение внутреннего спроса в России из-за замедления экономики, что вынуждает металлургов переориентироваться на внешний рынок.

В Китае, напротив, наблюдается восстановление деловой активности. Дополнительным драйвером спроса могут стать масштабные инфраструктурные проекты, в частности строительство крупнейшей в мире ГЭС в Тибете.

Авто-репост. Читать в блоге >>> Цены на медь в США обвалились более чем на 19% за считанные минуты после того, как президент США Дональд Трамп исключил наиболее широко импортируемый вид меди из запланированных импортных тарифов.

Цены на медь в США обвалились более чем на 19% за считанные минуты после того, как президент США Дональд Трамп исключил наиболее широко импортируемый вид меди из запланированных импортных тарифов.

После этого объявления фьючерсы на медь в США на Comex резко упали, что стало крупнейшим внутридневным падением за всю историю наблюдений.

Дерипаска раскопал как Потанин через созданную им же логистическую кампанию передал ей мощности транспортировки (судна ледового класса)из собственности ГМК Норникель.

Потанина пора судить...

Иван Дулин, Дерипаску — и подавно (пора судить):)

Дивидендов не платит, все загоняет в непонятные долги. Вредный, как черт.

И ни на что не способный:(

дерепаску Кремль одернет. Ему надо было не суд лондонский привлекать, а нашу ГП.

Остап1978, ща он на смартлабе почитает советов и всё сделает как надо :)

ГМК Норникель – Прибыль рсбу 6 мес 2025г: 58,561 млрд руб (-15% г/г)

ГМК Норникель – Прибыль рсбу 6 мес 2025г: 58,561 млрд руб (-15% г/г)ГМК Норникель – рсбу/ мсфо

15 286 339 700 обыкновенных акций

www.nornickel.ru/investors/shareholders/listing/

Капитализация на 30.07.2025г: 1,853.16 трлн руб

Общий долг 31.12.2022г: 1,311.81 трлн руб/ мсфо 1,211.95 трлн руб

Общий долг 31.12.2023г: 1,506.49 трлн руб/ мсфо 1,433.67 трлн руб

Общий долг 31.12.2024г: 1,589.09 трлн руб/ мсфо 1,532.71 трлн руб

Общий долг 31.03.2025г: 1,456.53 трлн руб

Общий долг 30.06.2025г: 1,565.08 трлн руб

Выручка 2022г: 837,534 млрд руб/ мсфо 1,184.48 трлн руб

Выручка 6 мес 2023г: 397,010 млрд руб/ мсфо 554,458 млрд руб

Выручка 2023г: 876,853 млрд руб/ мсфо 1,231.71 трлн руб

Выручка 1 кв 2024г: 213,477 млрд руб

Выручка 6 мес 2024г: 426,801 млрд руб/ мсфо 509,287 млрд руб

Выручка 9 мес 2024г: 644,418 млрд руб

Выручка 2024г: 905,468 млрд руб/ мсфо 1,166.17 трлн руб

Выручка 1 кв 2025г: 257,961 млрд руб

Выручка 6 мес 2025г: 456,564 млрд руб

Прибыль 6 мес 2022г: 328,185 млрд руб/ Прибыль мсфо 378,424 млрд руб

Прибыль 2022г: 177,513 млрд руб/ Прибыль мсфо 429,343 млрд руб

Авто-репост. Читать в блоге >>> Из отчета за 6 месяцев в строке «Доходы от участия в других организациях» минус 24 млрд.руб, это кто-то вывел себе на печеньки в обход материнской компании через дочку?

Из отчета за 6 месяцев в строке «Доходы от участия в других организациях» минус 24 млрд.руб, это кто-то вывел себе на печеньки в обход материнской компании через дочку?

Дерипаска раскопал как Потанин через созданную им же логистическую кампанию передал ей мощности транспортировки (судна ледового класса)из собственности ГМК Норникель.

Потанина пора судить Норникель. Есть ли шанс выжить?

Норникель. Есть ли шанс выжить?

Всем ясно, что уверенной идеи пока нет. Тут и курс, и цены на металлы низкие, и ставка позволяет без риска забирать с других инструментов больше. Но однажды все изменится, но это не точно

🪧Вкратце основные показатели за 2 кв.

— Никель: 45.2 тыс.тонн(+9% кв/кв), оптимизация поставок металлосодержащих материалов, а также сроков проведения ремонтов металлургического оборудования

— Медь: 103,8 тыс.тонн(-5% кв/кв)

— Палладий: 658 тыс.тр.унций (-11% кв/кв)

— Платина: 155 тыс.тр.унций (-14% кв/кв)

🪧И за 1 полугодие

— Никель: 87 тыс.тонн(-4% г/г)

— Медь: 213 тыс.тонн(-2% г/г)

— Палладий: 1 399 тыс.тр.унций (-5% г/г)

— Платина: 335 тыс.тр.унций (-6% г/г)

🪧Прогноз. В планах на 2 полугодие проведение ряда крупных ремонтов.

— Прогнозы снижены(причины: ремонт, плюс адаптация к эксплуатации нового импорт-замещающего горного оборудования).

— Снизили прогнозы относительно прошлого отчета, чуть-чуть. НО!!! Начали рост металлы: платина +58% с начала года в $ и палладий +43% с начала года в $.

— В апреле была надежда только на медь, теперь и остальные ожили. Если добавится еще и курс — может быть что-то и сложится.

Авто-репост. Читать в блоге >>> "ГМК "Норильский никель" Иное сообщение

"ГМК "Норильский никель" Иное сообщение

«О назначении Андеррайтера выпуска Биржевых облигаций серии БО-001Р-13-USD».

1. Общие сведения

1.1. Полное фирменное наименование эмитента Публичное акционерное общество «Горно-металлургическая компания «Норильский никель»

1.2....

Авто-репост. Читать в блоге >>> "ГМК "Норильский никель" Иное сообщение

"ГМК "Норильский никель" Иное сообщение

«О порядке размещения Биржевых облигаций серии БО-001Р-13-USD»

1. Общие сведения

1.1. Полное фирменное наименование эмитента Публичное акционерное общество «Горно-металлургическая компания «Норильский никель»

1.2. Адрес эмитента, указанный в едином государственном реестре юридических лиц 647000, Красноярский край, р-н Таймырский Долгано-Ненецкий, г....

Авто-репост. Читать в блоге >>> "ГМК "Норильский никель" Решения совета директоров

"ГМК "Норильский никель" Решения совета директоров

СООБЩЕНИЕ О СУЩЕСТВЕННОМ ФАКТЕ

«О проведении заседания совета директоров эмитента и его повестке дня, а также об отдельных решениях, принятых советом директоров эмитента»

1. Общие сведения

1.1. Полное фирменное наименование эмитента Публичное акционерное общество «Горно-металлургическая компания «Норильский никель»

1....

Авто-репост. Читать в блоге >>> С 23 года падение roe и наращивание долга выглядят подозрительно. Возможно котировки это реакция на возможные положительные решения для Дерипаски. Слишком оптимистично все выглядит сейчас.

С 23 года падение roe и наращивание долга выглядят подозрительно. Возможно котировки это реакция на возможные положительные решения для Дерипаски. Слишком оптимистично все выглядит сейчас. ГМК Норникель РСБУ 1п 2025г: выручка ₽456,5 млрд (+7% г/г), чистая прибыль ₽58,56 млрд (-15% г/г)

ГМК Норникель РСБУ 1п 2025г: выручка ₽456,5 млрд (+7% г/г), чистая прибыль ₽58,56 млрд (-15% г/г)

ГМК Норникель РСБУ 1п 2025г: выручка ₽456,5 млрд (+7% г/г), чистая прибыль ₽58,56 млрд (-15% г/г)

www.e-disclosure.ru/portal/files.aspx?id=564&type=3

Авто-репост. Читать в блоге >>>

ГМК Норникель - факторы роста и падения акций

- Крупнейший в мире производитель «зеленых» металлов, соответствующих высоким стандартам мировой автомобильной промышленности в отношении выбросов и способствующих декарбонизации экономики. (15.05.2025)

- Уникальная минерально-сырьевая база полиметаллических руд, обеспечивающая наиболее выгодное положение в мировой горнодобывающей отрасли. (15.05.2025)

- Высокая степень интеграции производства с собственными объектами логистической инфраструктуры, снижающая зависимость от поставщиков. (15.05.2025)

- Дисциплинированный подход к инвестициям и сохранение устойчивых финансовых показателей в течение цикла. (15.05.2025)

- Растущие геополитические и санкционные риски (15.05.2025)

- Негативная динамика цен на сырьевых рынках на фоне эскалации «торговых войн» и рисков замедления темпов роста мировой экономики (15.05.2025)

- Риск инфляционного давления и дальнейшее ужесточение денежно-кредитной политики Банка России (15.05.2025)

- Риск изменения налогового регулирования/законодательства (15.05.2025)

ГМК Норникель - описание компании

Норникель — лидер горно-металлургической промышленности в России и в мире. Компания крупнейший производитель палладия, один из крупнейших производителей первоклассного никеля, платины, кобальта, меди и родия в мире. Компания также производит серебро, золото, иридий, рутений, селен и другие продукты. Ключевые металлы Норникеля необходимые для развития низкоуглеродной экономики и экологически чистого транспорта.

Основные подразделения группы компаний «Норильский никель» — это вертикально интегрированные горно-металлургические производства. Ключевые производственные подразделения группы расположены в России в Норильском промышленном районе, на Кольском полуострове и в Забайкальском крае. Наряду с производственными предприятиями группа имеет собственную сбытовую сеть, топливно-энергетические и транспортные активы, комплекс исследовательских и проектных подразделений, а также уникальный арктический транспортный флот.

Привлекательность бизнес-модели Норникеля обеспечена наличием богатой ресурсной базы с высоким содержанием всех основных металлов в руде и низкой себестоимостью производства в сравнении с конкурентами. Компания лидирует в отрасли по показателю EBITDA и его рентабельности.

Норникель один из крупнейших российских экспортеров, при этом компания сохраняет лидерские позиции на ключевых для себя рынках сбыта. Основной объем продукции поставляется на мировые рынки. С 2022 г. компания успешно переориентировала свои продажи на Азиатский рынок – крупнейший регион потребления цветных металлов.

Ценные бумаги компании — один из наиболее ликвидных инструментов на российском фондовом рынке. Акции Норникеля торгуются на российском фондовом рынке с 2001 года. Они включены в котировальный список первого уровня ПАО «Московская биржа», а также в список ценных бумаг, допущенных к торгам ПАО «Санкт-Петербургская биржа».

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций