Норникель представил сильные операционные результаты за 2019 год

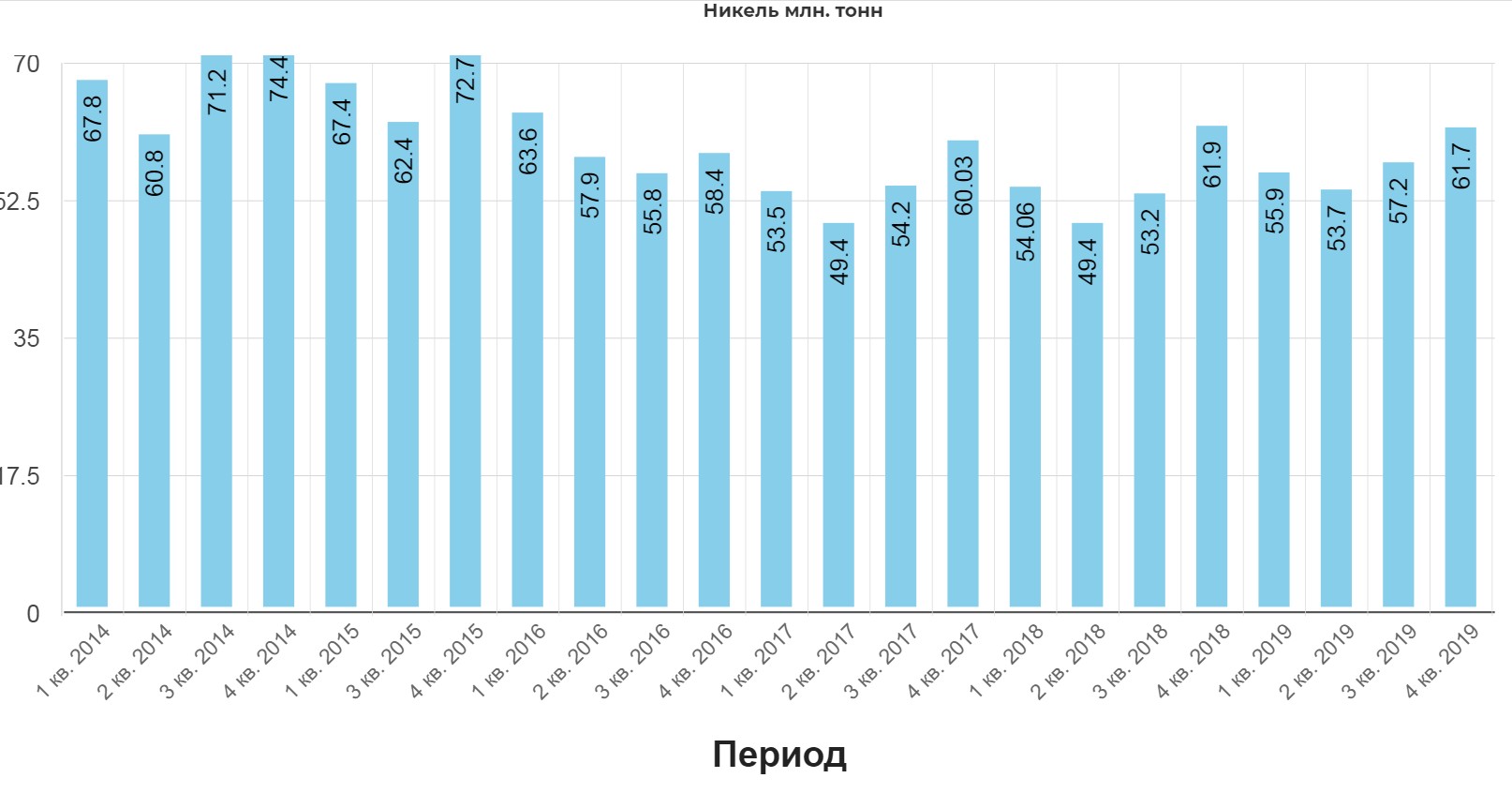

Производство никеля из собственного отечественного сырья в 2019 году выросло на 4% г/г до 225 тыс. т за счет наращивания производственных объемов на Кольской ГМК. Объем выпуска никеля соответствовал верхней границе годового прогноза. Производство меди составило 455 тыс. т, что на 1% выше прогноза, в результате увеличения содержания меди в руде. На производстве МПГ благоприятно отразилась выработка незавершенного производства — производство палладия увеличилось на 7% г/г до 2 922 тыс. унций, превысив прогноз на 4%, а выпуск платины вырос на 8% г/г до 702 тыс. унций — на 5% выше прогноза. Норникель подтвердил свой прогноз производства на 2020 год — производство никеля возрастет примерно на 4% г/г, выпуск меди снизится на 2%, а объем производства МПГ практически не изменится.

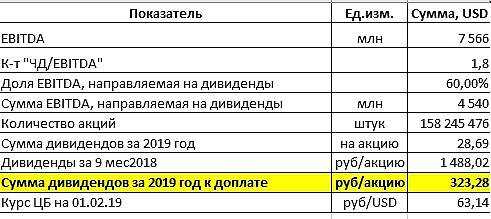

Норникель продемонстрировал сильные операционные результаты за 2019 год — на уровне верхних границ годовых прогнозов или даже выше. Компания также подтвердила прогноз на 2020 год, и мы отмечаем, что Норникель характеризуется успешным опытом достижения заявленных операционных результатов. На текущих уровнях Норникель торгуется со скорректированным по рынку мультипликатором EV/EBITDA 5.7x, а дивидендная доходность составляет 10.0% — в текущую стоимость акций в полной мере заложена коррекция цен на металлы. Предсказать исход распространения китайского вируса на данный момент невозможно, но, проводя аналогию с эпидемией атипичной пневмонии, мы видим в коррекции акций Норникеля возможность для их покупки.Атон

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций