| Число акций ао | 42 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 148,5 млрд |

| Выручка | 281,4 млрд |

| EBITDA | 50,3 млрд |

| Прибыль | 13,7 млрд |

| Дивиденд ао | 98,92 |

| P/E | 10,8 |

| P/S | 0,5 |

| P/BV | – |

| EV/EBITDA | 2,9 |

| Див.доход ао | 2,8% |

| Черкизово Календарь Акционеров | |

| 03/03 Дата отсечки под собрание акционеров | |

| 27/03 ГОСА: в повестке вопрос о выплате дивидендов за 2025 год. | |

| Прошедшие события Добавить событие | |

Черкизово акции

-

По 3 кв 2021 спад прибыли можно объяснить ухудшившимися результатами сегмента растениеводства: снижение урожая и эффект высокой ценовой базы привели к снижению чистой переоценки непроданного урожая.

В остальных сегментах на маржу давят ценовые ножницы: обеспеченность собственными зерновыми у Черкизово всего 40%. Среднесрочный таргет 60%, потому воздействие на прибыль роста цен на зерновые будет еще долго. В следующем году запускают маслоэкстракционный завод, который закроет всю потребность в шроте, что несколько улучшит юнит-экономику свиноводства.

Основной драйвер выручки – продуктовая инфляция (курица +25% г/г, свинина +24% г/г, мясопродукты +13,8% г/г по итогам 9 мес). Последствие роста цен – стагнация объема продаж курицы (+2,7% г/г) и падение продаж свинины (-18,9% г/г). Российский рынок более-менее уже насыщен, потому наращивать объемы продаж Черкизово может в большей степени только за счет экспорта.

В целом с точки зрения ставки на продовольственную инфляцию привлекательнее выглядит Русагро из-за более полной вертикальной интеграции. Предстоящий рост объемов производства (в т.ч. мегапроект в Тульской области на 48 млрд, который увеличит объем мясопереработки до 500 тыс тонн, для сравнения в 2020 продали 114 тыс тонн) уже в цене, котировки скакнули на 30%.

Дилетант, второй приз твой!

Отчётность Группы Черкизово по МСФО

Ключевые финансовые метрики 3-го квартла:

— Выручка увеличилась на 24,5% по сравнению с аналогичным периодом прошлого года до 39,5 млрд рублей.

— Валовая прибыль снизилась на 12,3% в годовом сопоставлении до 8,2 млрд рублей.

— EBITDA снизилась на 19,1% по сравнению с третьим кварталом 2020 года и составила 8,5 млрд рублей.

— Рентабельность по EBITDA сократилась с 33,0% в третьем квартале 2021 года до 21,4%.

— Чистая прибыль составила 2,5 млрд рублей, снизившись на 45,9% по сравнению с аналогичным периодом 2020 года.

Отчёт в целом вышел не очень радужный. Компания стагнирует, а кое-где и просела. И это в эпоху импортозамещения и бешеной продуктовой инфляции!

Ещё интересный факт: Черкизово раскрывает выручку и объём продаж по сегментам, так вот свинина, почему-то драматически падает:

Сергей,

«Сегмент Свинина

Объем продаж сегмента за девять месяцев 2021 года снизился на 18,9% в годовом

сопоставлении и составил 88,1 тыс. тонн (за девять месяцев 2020 года — 108,7 тыс.

тонн). Это обусловлено снижением объемов реализации живых свиней и

сокращением продаж туш сторонним покупателям в пользу собственной

мясопереработки. Средняя цена реализации туш выросла на 24% в годовом

сопоставлении до 164,2 руб./кг, а смешанная средняя цена реализации отдельных

частей туш B2B/B2C — на 11% в годовом сопоставлении до 238,6 руб./кг. Продажи

продукции под брендом «Черкизово» выросли на 50% по сравнению с прошлым

годом. В целом выручка сегмента от внешних клиентов снизилась на 12,8% до

15,6 млрд рублей (за девять месяцев 2020 года — 17,8 млрд рублей) в связи с

сокращением объемов реализации, однако в качестве положительного фактора

следует отметить благоприятную ценовую конъюнктуру.»

корма подорожали…

Расим Касимов, мне кажется, компания тут несколько пытается запутать незамутнённый разум читателя отчётности: какая разница, сразу продать или после переработки? Выручка-то всё равно должна быть, и идти именно в состав этого сегмента...

А этот спич из пресс-релиза выглядит будто «раз отдали на переработку, то продажи растворились». =)

Сергей, выручка за 9 месяцев 2021 года г/г

по мясопереработке +5.462 млрд рублей;

по свиноводству -2.283 млрд рублей

Расим Касимов, всё, разумел — Ваша правда!

В таком случае это, наверно можно только приветствовать — чем выше передел и добавленная стоимость, тем маржинальнее продукт.

Сергей, рост инфляции привел к увеличению расходов, а цены на продукты придерживают по стуку чиновников

Расим Касимов, спасибо, первый приз твой

Черкизово отчиталось за 3 квартал 9 месяцев 2021 года по МСФО

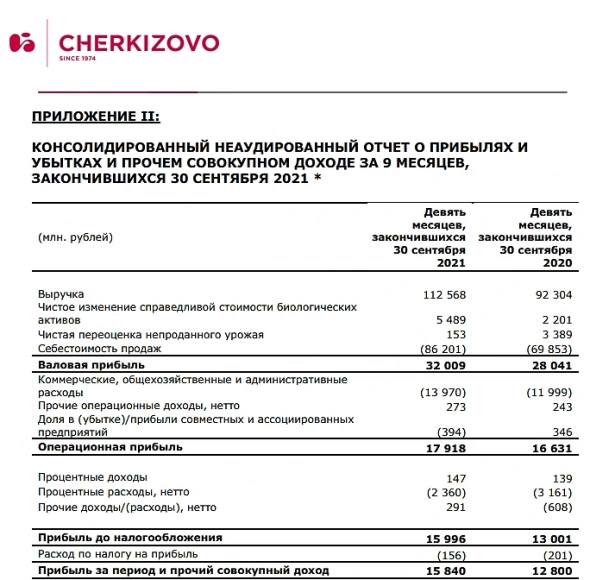

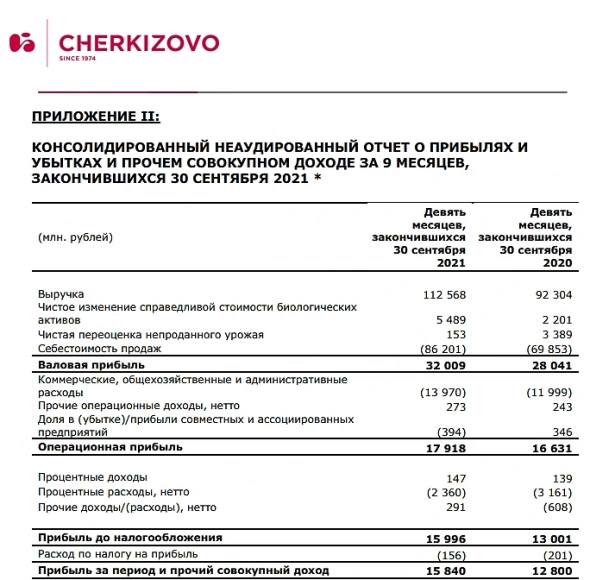

— Выручкаа за 9 месяцев выросла на 22% с 92 до 113 млрд рублей

— Себестоимость продаж при этом прибавила 23% (86 млрд против 70 годом ранее)

Очень странно, учитываю уровень потребительской инфляции, что рост выручки в относительном выражении был меньше роста себестоимости, и Черкизово не смогло нарастить валовую прибыль при такой благоприятной рыночной конъюнктуре.

Изменение оценки биологических активов на финансовый результат почти никак не повлияло: отрицательная переоценка непроданного урожая полностью компенсировалась приростом животных на откорме.

Итого, валовая прибыль за 9 месяцев 2021 года по сравнению с 2020 скромно увеличилась на 14%.

При этом Черкизово умудрилось на 16% нарастить коммерческие расходы (вероятно, в основном — транспортировка) с 12 до 14 млрд.

Таким образом, операционная прибыль за 9 месяцев добавила всего лишь 7,7% (17,9 млрд против 16,6 в 2020 году).

Почти на миллиард Черкизово сократило процентные расходы.

Чистая прибыль составила по итогам 9 месяцев 16 млрд против 13 годом ранее, т.е. рост составил 24%

Из non-gaap показателей:

— FCF вырос на 24% до 14 млрд рублей за 9 месяцев

— Но и чистый долг вырос на 18% с 62 до 73 млрд рублей

Василий Баранов, опа, а че решил на форум написать?

держишь эти акции? "Группа Черкизово" Решения совета директоров

"Группа Черкизово" Решения совета директоров

Сообщение о существенном факте об отдельных решениях, принятых советом директоров эмитента

1. Общие сведения

1.1. Полное фирменное наименование эмитента Публичное акционерное общество «Группа Черкизово»

1.2. Адрес эмитента, указанный в едином государственном реестре юридических лиц 142931, Московская область, город Кашира, деревня Топканово, улица Черкизовская (Мясопереработка тер....

Авто-репост. Читать в блоге >>> Представленные результаты Черкизово за 3 квартал оказались ожидаемо слабыми - Промсвязьбанк

Представленные результаты Черкизово за 3 квартал оказались ожидаемо слабыми - Промсвязьбанк

Черкизово в 3 квартале снизила чистую прибыль на 45,9%, до 2,5 млрд руб.

Черкизово за 3 кв. 2021 увеличило выручку на 24,5% г/г, до 39,5 млрд руб., EBITDA за отчётный период составила 8,5 млрд руб., снизившись на 19,1%, рентабельность по EBITDA сократилась на 11,6 п.п., до 21,4% Чистая прибыль компании также снизилась, за прошедший квартал она составила 2,5 млрд руб. (-45,9% г/г).

Представленные результаты по-нашему мнению оказались ожидаемо слабыми. Причина снижения финпоказателей кроется в увеличении себестоимости производства продукции. Введённые ранее пошлины на экспорт зерна помогли несколько сократить темпы роста цен на внутреннем рынке, однако этого было недостаточно. Рост стоимости кормов и упаковки привело к снижению маржинальности.

Промсвязьбанк

Авто-репост. Читать в блоге >>>

Отчётность Группы Черкизово по МСФО

Ключевые финансовые метрики 3-го квартла:

— Выручка увеличилась на 24,5% по сравнению с аналогичным периодом прошлого года до 39,5 млрд рублей.

— Валовая прибыль снизилась на 12,3% в годовом сопоставлении до 8,2 млрд рублей.

— EBITDA снизилась на 19,1% по сравнению с третьим кварталом 2020 года и составила 8,5 млрд рублей.

— Рентабельность по EBITDA сократилась с 33,0% в третьем квартале 2021 года до 21,4%.

— Чистая прибыль составила 2,5 млрд рублей, снизившись на 45,9% по сравнению с аналогичным периодом 2020 года.

Отчёт в целом вышел не очень радужный. Компания стагнирует, а кое-где и просела. И это в эпоху импортозамещения и бешеной продуктовой инфляции!

Ещё интересный факт: Черкизово раскрывает выручку и объём продаж по сегментам, так вот свинина, почему-то драматически падает:

Сергей,

«Сегмент Свинина

Объем продаж сегмента за девять месяцев 2021 года снизился на 18,9% в годовом

сопоставлении и составил 88,1 тыс. тонн (за девять месяцев 2020 года — 108,7 тыс.

тонн). Это обусловлено снижением объемов реализации живых свиней и

сокращением продаж туш сторонним покупателям в пользу собственной

мясопереработки. Средняя цена реализации туш выросла на 24% в годовом

сопоставлении до 164,2 руб./кг, а смешанная средняя цена реализации отдельных

частей туш B2B/B2C — на 11% в годовом сопоставлении до 238,6 руб./кг. Продажи

продукции под брендом «Черкизово» выросли на 50% по сравнению с прошлым

годом. В целом выручка сегмента от внешних клиентов снизилась на 12,8% до

15,6 млрд рублей (за девять месяцев 2020 года — 17,8 млрд рублей) в связи с

сокращением объемов реализации, однако в качестве положительного фактора

следует отметить благоприятную ценовую конъюнктуру.»

корма подорожали…

Расим Касимов, мне кажется, компания тут несколько пытается запутать незамутнённый разум читателя отчётности: какая разница, сразу продать или после переработки? Выручка-то всё равно должна быть, и идти именно в состав этого сегмента...

А этот спич из пресс-релиза выглядит будто «раз отдали на переработку, то продажи растворились». =)

Сергей, выручка за 9 месяцев 2021 года г/г

по мясопереработке +5.462 млрд рублей;

по свиноводству -2.283 млрд рублей

Расим Касимов, всё, разумел — Ваша правда!

В таком случае это, наверно можно только приветствовать — чем выше передел и добавленная стоимость, тем маржинальнее продукт.

Сергей, рост инфляции привел к увеличению расходов, а цены на продукты придерживают по стуку чиновников

Отчётность Группы Черкизово по МСФО

Ключевые финансовые метрики 3-го квартла:

— Выручка увеличилась на 24,5% по сравнению с аналогичным периодом прошлого года до 39,5 млрд рублей.

— Валовая прибыль снизилась на 12,3% в годовом сопоставлении до 8,2 млрд рублей.

— EBITDA снизилась на 19,1% по сравнению с третьим кварталом 2020 года и составила 8,5 млрд рублей.

— Рентабельность по EBITDA сократилась с 33,0% в третьем квартале 2021 года до 21,4%.

— Чистая прибыль составила 2,5 млрд рублей, снизившись на 45,9% по сравнению с аналогичным периодом 2020 года.

Отчёт в целом вышел не очень радужный. Компания стагнирует, а кое-где и просела. И это в эпоху импортозамещения и бешеной продуктовой инфляции!

Ещё интересный факт: Черкизово раскрывает выручку и объём продаж по сегментам, так вот свинина, почему-то драматически падает:

Сергей,

«Сегмент Свинина

Объем продаж сегмента за девять месяцев 2021 года снизился на 18,9% в годовом

сопоставлении и составил 88,1 тыс. тонн (за девять месяцев 2020 года — 108,7 тыс.

тонн). Это обусловлено снижением объемов реализации живых свиней и

сокращением продаж туш сторонним покупателям в пользу собственной

мясопереработки. Средняя цена реализации туш выросла на 24% в годовом

сопоставлении до 164,2 руб./кг, а смешанная средняя цена реализации отдельных

частей туш B2B/B2C — на 11% в годовом сопоставлении до 238,6 руб./кг. Продажи

продукции под брендом «Черкизово» выросли на 50% по сравнению с прошлым

годом. В целом выручка сегмента от внешних клиентов снизилась на 12,8% до

15,6 млрд рублей (за девять месяцев 2020 года — 17,8 млрд рублей) в связи с

сокращением объемов реализации, однако в качестве положительного фактора

следует отметить благоприятную ценовую конъюнктуру.»

корма подорожали…

Расим Касимов, мне кажется, компания тут несколько пытается запутать незамутнённый разум читателя отчётности: какая разница, сразу продать или после переработки? Выручка-то всё равно должна быть, и идти именно в состав этого сегмента...

А этот спич из пресс-релиза выглядит будто «раз отдали на переработку, то продажи растворились». =)

Сергей, выручка за 9 месяцев 2021 года г/г

по мясопереработке +5.462 млрд рублей;

по свиноводству -2.283 млрд рублей

Расим Касимов, всё, разумел — Ваша правда!

В таком случае это, наверно можно только приветствовать — чем выше передел и добавленная стоимость, тем маржинальнее продукт.

Отчётность Группы Черкизово по МСФО

Ключевые финансовые метрики 3-го квартла:

— Выручка увеличилась на 24,5% по сравнению с аналогичным периодом прошлого года до 39,5 млрд рублей.

— Валовая прибыль снизилась на 12,3% в годовом сопоставлении до 8,2 млрд рублей.

— EBITDA снизилась на 19,1% по сравнению с третьим кварталом 2020 года и составила 8,5 млрд рублей.

— Рентабельность по EBITDA сократилась с 33,0% в третьем квартале 2021 года до 21,4%.

— Чистая прибыль составила 2,5 млрд рублей, снизившись на 45,9% по сравнению с аналогичным периодом 2020 года.

Отчёт в целом вышел не очень радужный. Компания стагнирует, а кое-где и просела. И это в эпоху импортозамещения и бешеной продуктовой инфляции!

Ещё интересный факт: Черкизово раскрывает выручку и объём продаж по сегментам, так вот свинина, почему-то драматически падает:

Сергей,

«Сегмент Свинина

Объем продаж сегмента за девять месяцев 2021 года снизился на 18,9% в годовом

сопоставлении и составил 88,1 тыс. тонн (за девять месяцев 2020 года — 108,7 тыс.

тонн). Это обусловлено снижением объемов реализации живых свиней и

сокращением продаж туш сторонним покупателям в пользу собственной

мясопереработки. Средняя цена реализации туш выросла на 24% в годовом

сопоставлении до 164,2 руб./кг, а смешанная средняя цена реализации отдельных

частей туш B2B/B2C — на 11% в годовом сопоставлении до 238,6 руб./кг. Продажи

продукции под брендом «Черкизово» выросли на 50% по сравнению с прошлым

годом. В целом выручка сегмента от внешних клиентов снизилась на 12,8% до

15,6 млрд рублей (за девять месяцев 2020 года — 17,8 млрд рублей) в связи с

сокращением объемов реализации, однако в качестве положительного фактора

следует отметить благоприятную ценовую конъюнктуру.»

корма подорожали…

Расим Касимов, мне кажется, компания тут несколько пытается запутать незамутнённый разум читателя отчётности: какая разница, сразу продать или после переработки? Выручка-то всё равно должна быть, и идти именно в состав этого сегмента...

А этот спич из пресс-релиза выглядит будто «раз отдали на переработку, то продажи растворились». =)

Сергей, выручка за 9 месяцев 2021 года г/г

по мясопереработке +5.462 млрд рублей;

по свиноводству -2.283 млрд рублей

Отчётность Группы Черкизово по МСФО

Ключевые финансовые метрики 3-го квартла:

— Выручка увеличилась на 24,5% по сравнению с аналогичным периодом прошлого года до 39,5 млрд рублей.

— Валовая прибыль снизилась на 12,3% в годовом сопоставлении до 8,2 млрд рублей.

— EBITDA снизилась на 19,1% по сравнению с третьим кварталом 2020 года и составила 8,5 млрд рублей.

— Рентабельность по EBITDA сократилась с 33,0% в третьем квартале 2021 года до 21,4%.

— Чистая прибыль составила 2,5 млрд рублей, снизившись на 45,9% по сравнению с аналогичным периодом 2020 года.

Отчёт в целом вышел не очень радужный. Компания стагнирует, а кое-где и просела. И это в эпоху импортозамещения и бешеной продуктовой инфляции!

Ещё интересный факт: Черкизово раскрывает выручку и объём продаж по сегментам, так вот свинина, почему-то драматически падает:

Сергей,

«Сегмент Свинина

Объем продаж сегмента за девять месяцев 2021 года снизился на 18,9% в годовом

сопоставлении и составил 88,1 тыс. тонн (за девять месяцев 2020 года — 108,7 тыс.

тонн). Это обусловлено снижением объемов реализации живых свиней и

сокращением продаж туш сторонним покупателям в пользу собственной

мясопереработки. Средняя цена реализации туш выросла на 24% в годовом

сопоставлении до 164,2 руб./кг, а смешанная средняя цена реализации отдельных

частей туш B2B/B2C — на 11% в годовом сопоставлении до 238,6 руб./кг. Продажи

продукции под брендом «Черкизово» выросли на 50% по сравнению с прошлым

годом. В целом выручка сегмента от внешних клиентов снизилась на 12,8% до

15,6 млрд рублей (за девять месяцев 2020 года — 17,8 млрд рублей) в связи с

сокращением объемов реализации, однако в качестве положительного фактора

следует отметить благоприятную ценовую конъюнктуру.»

корма подорожали…

Расим Касимов, мне кажется, компания тут несколько пытается запутать незамутнённый разум читателя отчётности: какая разница, сразу продать или после переработки? Выручка-то всё равно должна быть, и идти именно в состав этого сегмента...

А этот спич из пресс-релиза выглядит будто «раз отдали на переработку, то продажи растворились». =) По 3 кв 2021 спад прибыли можно объяснить ухудшившимися результатами сегмента растениеводства: снижение урожая и эффект высокой ценовой базы привели к снижению чистой переоценки непроданного урожая.

По 3 кв 2021 спад прибыли можно объяснить ухудшившимися результатами сегмента растениеводства: снижение урожая и эффект высокой ценовой базы привели к снижению чистой переоценки непроданного урожая.

В остальных сегментах на маржу давят ценовые ножницы: обеспеченность собственными зерновыми у Черкизово всего 40%. Среднесрочный таргет 60%, потому воздействие на прибыль роста цен на зерновые будет еще долго. В следующем году запускают маслоэкстракционный завод, который закроет всю потребность в шроте, что несколько улучшит юнит-экономику свиноводства.

Основной драйвер выручки – продуктовая инфляция (курица +25% г/г, свинина +24% г/г, мясопродукты +13,8% г/г по итогам 9 мес). Последствие роста цен – стагнация объема продаж курицы (+2,7% г/г) и падение продаж свинины (-18,9% г/г). Российский рынок более-менее уже насыщен, потому наращивать объемы продаж Черкизово может в большей степени только за счет экспорта.

В целом с точки зрения ставки на продовольственную инфляцию привлекательнее выглядит Русагро из-за более полной вертикальной интеграции. Предстоящий рост объемов производства (в т.ч. мегапроект в Тульской области на 48 млрд, который увеличит объем мясопереработки до 500 тыс тонн, для сравнения в 2020 продали 114 тыс тонн) уже в цене, котировки скакнули на 30%.

Отчётность Группы Черкизово по МСФО

Ключевые финансовые метрики 3-го квартла:

— Выручка увеличилась на 24,5% по сравнению с аналогичным периодом прошлого года до 39,5 млрд рублей.

— Валовая прибыль снизилась на 12,3% в годовом сопоставлении до 8,2 млрд рублей.

— EBITDA снизилась на 19,1% по сравнению с третьим кварталом 2020 года и составила 8,5 млрд рублей.

— Рентабельность по EBITDA сократилась с 33,0% в третьем квартале 2021 года до 21,4%.

— Чистая прибыль составила 2,5 млрд рублей, снизившись на 45,9% по сравнению с аналогичным периодом 2020 года.

Отчёт в целом вышел не очень радужный. Компания стагнирует, а кое-где и просела. И это в эпоху импортозамещения и бешеной продуктовой инфляции!

Ещё интересный факт: Черкизово раскрывает выручку и объём продаж по сегментам, так вот свинина, почему-то драматически падает:

Сергей,

«Сегмент Свинина

Объем продаж сегмента за девять месяцев 2021 года снизился на 18,9% в годовом

сопоставлении и составил 88,1 тыс. тонн (за девять месяцев 2020 года — 108,7 тыс.

тонн). Это обусловлено снижением объемов реализации живых свиней и

сокращением продаж туш сторонним покупателям в пользу собственной

мясопереработки. Средняя цена реализации туш выросла на 24% в годовом

сопоставлении до 164,2 руб./кг, а смешанная средняя цена реализации отдельных

частей туш B2B/B2C — на 11% в годовом сопоставлении до 238,6 руб./кг. Продажи

продукции под брендом «Черкизово» выросли на 50% по сравнению с прошлым

годом. В целом выручка сегмента от внешних клиентов снизилась на 12,8% до

15,6 млрд рублей (за девять месяцев 2020 года — 17,8 млрд рублей) в связи с

сокращением объемов реализации, однако в качестве положительного фактора

следует отметить благоприятную ценовую конъюнктуру.»

корма подорожали… «Экспорт, как одно из ключевых направлений развития нашего бизнеса, в отчетном

«Экспорт, как одно из ключевых направлений развития нашего бизнеса, в отчетном

периоде также продемонстрировал увеличение продаж — они показали двузначный

рост. Несмотря на то, что основным направлением экспортных поставок куриного

мяса остается Китай, в этом году компания начала наращивать отгрузки в

Саудовскую Аравию. Кроме того, в этом году важным фактором развития

экспортных продаж стала продукция глубокой переработки. Так, выручка от

зарубежной реализации колбасных изделий выросла примерно в 1,5 раза за счет

активной экспансии в странах СНГ. Мы также расширили географию поставок

свинины и более чем в два раза увеличили зарубежные отгрузки индейки» «На операционные и финансовые показатели сегмента Курица в третьем квартале

«На операционные и финансовые показатели сегмента Курица в третьем квартале

2021 года повлиял случившийся в июле пожар на предприятии «Алтайский

бройлер», из-за чего оно было вынуждено приостановить работу на три месяца»

Отчётность Группы Черкизово по МСФО

Ключевые финансовые метрики 3-го квартла:

— Выручка увеличилась на 24,5% по сравнению с аналогичным периодом прошлого года до 39,5 млрд рублей.

— Валовая прибыль снизилась на 12,3% в годовом сопоставлении до 8,2 млрд рублей.

— EBITDA снизилась на 19,1% по сравнению с третьим кварталом 2020 года и составила 8,5 млрд рублей.

— Рентабельность по EBITDA сократилась с 33,0% в третьем квартале 2021 года до 21,4%.

— Чистая прибыль составила 2,5 млрд рублей, снизившись на 45,9% по сравнению с аналогичным периодом 2020 года.

Отчёт в целом вышел не очень радужный. Компания стагнирует, а кое-где и просела. И это в эпоху импортозамещения и бешеной продуктовой инфляции!

Ещё интересный факт: Черкизово раскрывает выручку и объём продаж по сегментам, так вот свинина, почему-то драматически падает:

Сергей, свинину пускают на переработку, но немного сокращение даже есть как будто Отчётность Группы Черкизово по МСФО

Отчётность Группы Черкизово по МСФО

Ключевые финансовые метрики 3-го квартла:

— Выручка увеличилась на 24,5% по сравнению с аналогичным периодом прошлого года до 39,5 млрд рублей.

— Валовая прибыль снизилась на 12,3% в годовом сопоставлении до 8,2 млрд рублей.

— EBITDA снизилась на 19,1% по сравнению с третьим кварталом 2020 года и составила 8,5 млрд рублей.

— Рентабельность по EBITDA сократилась с 33,0% в третьем квартале 2021 года до 21,4%.

— Чистая прибыль составила 2,5 млрд рублей, снизившись на 45,9% по сравнению с аналогичным периодом 2020 года.

Отчёт в целом вышел не очень радужный. Компания стагнирует, а кое-где и просела. И это в эпоху импортозамещения и бешеной продуктовой инфляции!

Ещё интересный факт: Черкизово раскрывает выручку и объём продаж по сегментам, так вот свинина, почему-то драматически падает:

Сегодня вышли финансовые результаты Группы Черкизово за 3 квартал 2021 по МСФО.

Сегодня вышли финансовые результаты Группы Черкизово за 3 квартал 2021 по МСФО.

По сравнению с 3 кварталом 2020 года:

1. Выручка выросла на 24.5%.

2. EBITDA упала на 19.1%.

3. Чистая прибыль упала на 45.9%.

Слабый отчет вышел сегодня у Черкизово. В последнее время компания приучила нас к росту своих финансовых показателей и тут

вдруг такой конфуз. Снижение финансовых показателей в 3 квартале компания объясняет временной остановкой работы одного из

своих предприятий в Сибири, а также стремительным увеличением себестоимости, т.к. значительно подорожали все используемые

при производстве продукции компоненты. Все-таки мне кажется, что ничего страшного с Черкизово не произойдет и снижение

финансовых показателей носит временный характер. Черкизово отчиталось за 3 квартал 9 месяцев 2021 года по МСФО

Черкизово отчиталось за 3 квартал 9 месяцев 2021 года по МСФО

— Выручкаа за 9 месяцев выросла на 22% с 92 до 113 млрд рублей

— Себестоимость продаж при этом прибавила 23% (86 млрд против 70 годом ранее)

Очень странно, учитываю уровень потребительской инфляции, что рост выручки в относительном выражении был меньше роста себестоимости, и Черкизово не смогло нарастить валовую прибыль при такой благоприятной рыночной конъюнктуре.

Изменение оценки биологических активов на финансовый результат почти никак не повлияло: отрицательная переоценка непроданного урожая полностью компенсировалась приростом животных на откорме.

Итого, валовая прибыль за 9 месяцев 2021 года по сравнению с 2020 скромно увеличилась на 14%.

При этом Черкизово умудрилось на 16% нарастить коммерческие расходы (вероятно, в основном — транспортировка) с 12 до 14 млрд.

Таким образом, операционная прибыль за 9 месяцев добавила всего лишь 7,7% (17,9 млрд против 16,6 в 2020 году).

Почти на миллиард Черкизово сократило процентные расходы.

Чистая прибыль составила по итогам 9 месяцев 16 млрд против 13 годом ранее, т.е. рост составил 24%

Из non-gaap показателей:

— FCF вырос на 24% до 14 млрд рублей за 9 месяцев

— Но и чистый долг вырос на 18% с 62 до 73 млрд рублей

Вертикально-интегрированная бизнес-модель Черкизово поддерживает прибыльность — руководитель

Вертикально-интегрированная бизнес-модель Черкизово поддерживает прибыльность — руководительЗначительно подорожали все используемые нами при производстве продукции компоненты – от кормов до упаковочных материалов. Кроме того, растут расходы на оплату труда. В целом, рост себестоимости опережает по темпам рост цен на нашу продукцию в условиях постоянно проводимой компанией оптимизации расходов, которой в этом году стало уделяться особо пристальное внимание.

— Генеральный директор Черкизово Сергей Михайлов

Но вертикально интегрированная бизнес-модель продолжает поддерживать прибыльность компании в периоды экономической турбулентности.

В этом году важным фактором развития экспортных продаж стала продукция глубокой переработки. Так, выручка от зарубежной реализации колбасных изделий выросла примерно в 1,5 раза за счет активной экспансии в странах СНГ.

Авто-репост. Читать в блоге >>> Черкизово Отчет МСФО за 9 месяцев

Черкизово Отчет МСФО за 9 месяцев

Черкизово Отчет МСФО за 9 месяцев

Источник:https://cherkizovo.com/upload/iblock/483/483e6dca97211299e0dffe98bb2e367a.pdf

Авто-репост. Читать в блоге >>> "Группа Черкизово" Пресс-релиз о решениях, принятых органами управления эмитента

"Группа Черкизово" Пресс-релиз о решениях, принятых органами управления эмитента

Итоги заседания Совета директоров ПАО «Группа Черкизово»

Москва, Россия – 18 ноября 2021 г. – Группа «Черкизово» (MOEX: GCHE), крупнейший в России вертикально интегрированный производитель мясной продукции, сообщает о решениях Совета директоров Общества, принятых на заседании 17 ноября 2021 года....

Авто-репост. Читать в блоге >>>

Сегодня вышли результаты продаж Черкизово в октябре 2021.

По сравнению с октябрем 2020 года результаты неплохие:

1. Продажи курицы выросли на 2%.

2. Продажи индейки выросли на 35%.

3. Производство свинины упало на 28%.

3. Продажи в сегменте мясопереработки выросли на 20%.

А вот по сравнению с сентябрем 2021 гораздо хуже:

1. Продажи курицы выросли на 6%.

2. Продажи индейки упали на 8%.

3. Производство свинины упало на 9%.

3. Продажи в сегменте мясопереработки упали на 4%.

В октябре группа Черкизово показала средние результаты. С одной стороны, продажи в основном упали по сравнению с сентябрем 2021,

но с другой стороны, рост цен компенсировал снижение объемов продаж. Скорее всего акции компании в ближайшее время стабилизируются

на достигнутых уровнях, для сильного роста, как и для падения, пока нет причин.

AlexChi, Слишком дорого, относительно рынка, доходность ниже ОФЗ, не привлекает((

Николай, а если ехать с 2000 то ?? сейчас будут дивы еще рублей 150-170 4-5% от текущих, как то так.

"Группа Черкизово" Проведение заседания совета директоров и его повестка дня

"Группа Черкизово" Проведение заседания совета директоров и его повестка дня

Сообщение о существенном факте о проведении заседания совета директоров эмитента и его повестке дня

1. Общие сведения

1.1. Полное фирменное наименование эмитента Публичное акционерное общество «Группа Черкизово»

1.2. Адрес эмитента, указанный в едином государственном реестре юридических лиц 142931, Московская область, город Кашира, деревня Топканово, улица Черкизовская (Мясопереработка тер....

Авто-репост. Читать в блоге >>>

Черкизово - факторы роста и падения акций

- Новая дивидендная политика подразумевает 50% от чистой прибыли. (13.02.2020)

- Существенно нарастили производственные мощности и в 2025г. продолжают из увеличивать (11.07.2025)

- Экспорт в 2023г. составлял 9% от всей выручки, в 2024г. 11% - может дальше расти и в будущем (11.07.2025)

- Платили хорошие дивиденды, но к сожалению из-за высокого капекса, в основном в долг (11.07.2025)

- Средние цены реализации продукции в 1 полугодии росла на +5,2%, а в Q3 резко выросла в среднем на +13,0% (цены на куриное мясо и свинину выросли на 12,9% и 18,8%) (01.12.2025)

- Крайне малое число акций в свободном обращении (20.01.2019)

- CAPEX больше чем OCF => компания платит дивиденды в долг в условиях высоких ставок (16.02.2025)

- В 2024 году выручка росла медленнее роста себестоимости, что привело к сокращению маржинальности (16.02.2025)

- Цена на курицу (62% от всей выручки компании это курица) в РФ в 1 полугодии 25г. выросли всего на +0,9%, что приводит к дальнейшему снижению операционной маржи (11.07.2025)

- Процентные расходы сильно выросли и привели к первому за 6 лет квартальному убытку (11.07.2025)

- По состоянию на 30.09.25г. чистый долг составлял 142,3 млрд руб., снизился за 3 месяца на -7,5 млрд (очень хорошо), а отношение ND/EBITDA снизилось с 3,4 до 2,8, но для дивидендов нужно меньше 2,5 (01.12.2025)

Черкизово - описание компании

Группа «Черкизово» (LSE:CHE; MOEX:GCHE) – крупнейший в России производитель мясной продукции. Группа входит в тройку лидеров на рынках куриного мяса, свинины, продуктов мясопереработки и является крупнейшим в стране производителем комбикормов.

В структуру Группы «Черкизово» входит 8 птицеводческих комплексов полного цикла общей мощностью около 550 тыс. тонн в живом весе в год, 15 современных свинокомплексов общей мощностью 200 тыс. тонн в живом весе в год, 6 мясоперерабатывающих предприятий общей мощностью 190 тыс. тонн в год, а также 6 комбикормовых заводов общей мощностью около 1,4 млн тонн в год, элеваторы мощностью свыше 700 тыс. тонн единовременного хранения и более 140 тыс. га сельскохозяйственных земель. В 2014 году Группа «Черкизово» произвела более 800 тысяч тонн мясной продукции.

Благодаря вертикально интегрированной структуре, включающей выращивание зерновых, элеваторное хранение, собственное производство комбикормов, разведение, выращивание и убой животных, а также мясопереработку и собственную дистрибуцию, Группа «Черкизово» демонстрирует долгосрочный устойчивый рост продаж и прибыли. Консолидированная выручка компании в 2014 году достигла 1,8 млрд долларов.

Только за последние 5 лет Группа «Черкизово» инвестировала в развитие отечественного агропромышленного сектора более 1,5 млрд долларов.

Стратегия Группы «Черкизово» предусматривает как органический рост и создание новых производств, так и консолидацию активов на мясном рынке страны. Акции Группы «Черкизово» обращаются на Московской Бирже и Лондонской Фондовой Бирже.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций