| Число акций ао | 42 млн |

| Номинал ао | 0.01 руб |

| Тикер ао |

|

| Капит-я | 145,8 млрд |

| Выручка | 281,4 млрд |

| EBITDA | 50,3 млрд |

| Прибыль | 13,7 млрд |

| Дивиденд ао | 98,92 |

| P/E | 10,6 |

| P/S | 0,5 |

| P/BV | – |

| EV/EBITDA | 2,9 |

| Див.доход ао | 2,9% |

| Черкизово Календарь Акционеров | |

| Прошедшие события Добавить событие | |

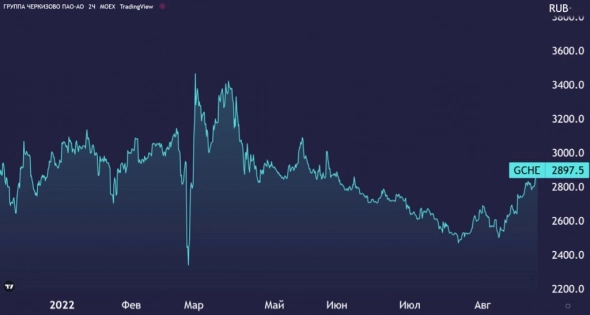

Черкизово акции

-

Продажи продукции Черкизово растут, при этом чистая прибыль упала в 2 раза. Разбор отчета за 1 полугодие читай в моей статье: zen.yandex.ru/media/investingbymapyceuka/prodaji-produkcii-cherkizovo-rastut-a-chistaia-pribyl-padaet-razbor-otcheta-za-1-polugodie-2022-goda-63060760a9a6981d338079bf

Продажи продукции Черкизово растут, при этом чистая прибыль упала в 2 раза. Разбор отчета за 1 полугодие читай в моей статье: zen.yandex.ru/media/investingbymapyceuka/prodaji-produkcii-cherkizovo-rastut-a-chistaia-pribyl-padaet-razbor-otcheta-za-1-polugodie-2022-goda-63060760a9a6981d338079bf

покупки не прошли даром, поэтому по индейке такой рост получился

Расим Касимов, мне ещё кажется что нерализовался экспортный потенциал. В теории в Европе вы покупаете газ или удобрения для того что б вырастить корм для животных или покупаете готовое мясо… В какой то момент свинина из России будет дешевле чем покупать газ… Например при курсе доллара 70+ Результаты Черкизово во 2 полугодии будут лучше - Промсвязьбанк

Результаты Черкизово во 2 полугодии будут лучше - Промсвязьбанк

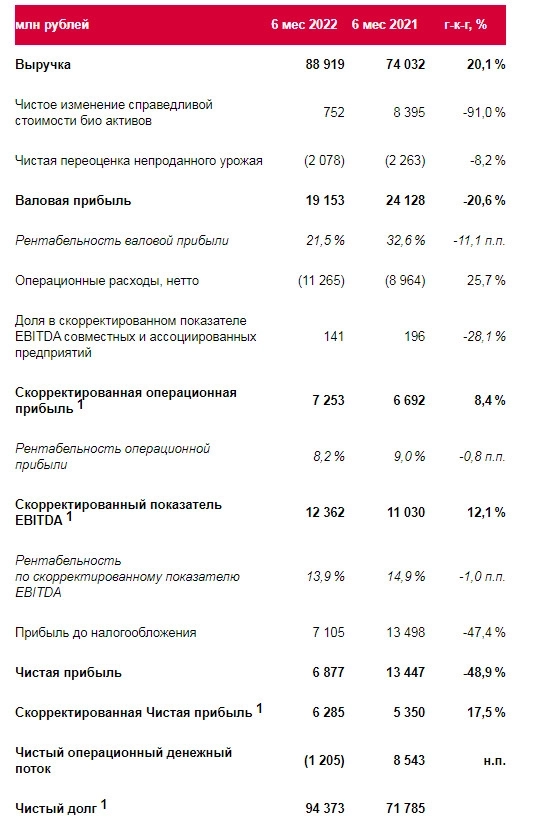

По итогам I полугодия 2022 г. выручка Черкизово увеличилась на 20,1% г/г, до 88,9 млрд руб. Валовая прибыль снизилась на 20,6% г/г, до 19,2 млрд руб., а ее рентабельность сократилась до 21,5% с 32,6% годом ранее. Скорректированная EBITDA выросла на 12,1% г/г и составила 12,4 млрд руб. Рентабельность по EBITDA снизилась до 13,9% с 14,9% в прошлом году. Чистая прибыль упала на 48,9% г/г, до 6,9 млрд руб., рентабельность снизилась до 7,7% с 18,2% годом ранее. Чистый долг увеличился на 31,5% г/г, до 94,4 млрд руб.

Мы умеренно позитивно оцениваем результаты Черкизово. Рост выручки компании произошел за счет сегментов курицы (цена реализации выросла на 11,8% г/г, объем продаж снизился на 1,4% г/г) и мясопереработки (цена реализации выросла на 33%, объем продаж вырос на 3,6% г/г), а также приобретения части активов. Снижение рентабельности по EBITDA вызвано сокращением результатов в сегментах свинины и растениеводства. На снижение чистой прибыли повлияли процентные расходы, которые увеличились на 54% г/г из-за повышения ставок в начале года. Рост чистого долга обусловлен новыми приобретениями, а также инвестициями в строительство маслоэкстракционного завода. Совет директоров компании в мае не рекомендовал выплачивать дивиденды за 2021 г., на настоящий момент информация по выплатам отсутствует. Учитывая непростые условия первого полугодия, снижение чистой прибыли и рентабельности оказалось не таким сильным как ожидалось, бумаги отреагировали ростом.

Во втором полугодии ждем повышения результатов из-за стабилизации экономики, налаживания логистики и, как следствие, снижения издержек. Рекомендуем держать акции компании.

Промсвязьбанк

Авто-репост. Читать в блоге >>> Черкизово поднимает выручку

Черкизово поднимает выручку

Российский производитель мяса отчитался за 1 полугодие

Черкизово:

МСар = ₽109 млрд

Р/Е = 6

💰Выручка за шесть месяцев составила ₽89 млрд (+20%). Чистая прибыль снизилась до ₽7 млрд (-49%), однако скорректированный показатель вырос до ₽6 млрд (+18%).

🧐Компания объясняет рост выручки улучшением результатов в сегментах «Курица» и «Мясопереработка», а также приобретением новых активов.

💸Выручка первого увеличилась до ₽52 млрд (+11%), второго – до ₽17 млрд (+37%). Также выросла и выручка в сегменте «Свинина», составив ₽12 млрд (+13%).

📈Акции Черкизово (GCHE) растут на 4%.

🚀Как считают аналитики Market Power, отчет выглядит нейтральным для компании. Чуть выросла выручка, однако долг остается приличным. Кроме того, ликвидность у Черкизово маленькая, котировки управляемые, поэтому в нынешних условиях российского фондового рынка трудно сказать, вызван ли рост акций отчетом или обыкновенной волатильностью.

Авто-репост. Читать в блоге >>>

Расим Касимов, компания растет на 20% по выручке в денежном выражении. В тоннах растут продажи индейки +60% куда компания инвестирует. Компа...

Константин Дубровин, что-то по свинине результаты не показательные получились

Константин Дубровин, а что по сравнению с предыдущим годом?

Расим Касимов, компания растет на 20% по выручке в денежном выражении. В тоннах растут продажи индейки +60% куда компания инвестирует. Компания продает только сколько может произвести и весь рост издержек закладывает в цену для потребителей

В общем прибыль ушла 8.3 ярда на капекс и 1.2 ярда на скачек процентных ставок.

На сл полугодие выправятся..

За первое полугодие 6.9 ща год ...

Константин Дубровин, а что по сравнению с предыдущим годом? В общем прибыль ушла 8.3 ярда на капекс и 1.2 ярда на скачек процентных ставок.

В общем прибыль ушла 8.3 ярда на капекс и 1.2 ярда на скачек процентных ставок.

На сл полугодие выправятся..

За первое полугодие 6.9 ща год может быть 14… в прошлом году было 16.9

Думаю во втором полугодии будет снижение процентных расходов и рост выправление маржиеальности. За год ЧП жду в районе 20 ярдов и дивиденды в октябре 250 рублей за 2021 и первое полугодие 2022. Цель по акции 6000. Рекомендация наращивать позицию ) Чистая прибыль Группы Черкизово за 1 полугодие по МСФО составила ₽6,9 млрд, снизившись на 48,9 %

Чистая прибыль Группы Черкизово за 1 полугодие по МСФО составила ₽6,9 млрд, снизившись на 48,9 %Ключевые финансовые показатели первого полугодия:

· Выручка увеличилась на 20,1 % по сравнению с аналогичным периодом прошлого года до 88,9 млрд рублей.

· Валовая прибыль снизилась на 20,6 % в годовом сопоставлении до 19,2 млрд рублей.

· Скорректированный показатель EBITDA увеличился на 12,1 % в годовом сопоставлении, составив 12,4 млрд рублей. Рентабельность по скорректированному показателю EBITDA сократилась с 14,9 % годом ранее до 13,9 %.

· Чистая прибыль Группы составила 6,9 млрд рублей, снизившись на 48,9 % по сравнению с первым полугодием 2021 года. Скорректированная чистая прибыль повысилась на 17,5 % в годовом сопоставлении и составила 6,3 млрд рублей.

Группа «Черкизово» объявляет финансовые результаты за первое полугодие 2022 года (cherkizovo.com)

Авто-репост. Читать в блоге >>> Группа Черкизово Отчет МСФО

Группа Черкизово Отчет МСФО

Группа Черкизово Отчет МСФО

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1765776

Авто-репост. Читать в блоге >>> "Группа Черкизово" События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

"Группа Черкизово" События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

2. Содержание сообщения

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг:

Группа «Черкизово» объявляет финансовые результаты за первое полугодие 2022 года

Москва, Россия — 22 августа 2022 года — Группа «Черкизово» (MOEX: GCHE), крупнейший в России вертикально интегрированный производитель мясной продукции, объявляет неаудированные консолидированные финансовые результаты по МСФО за первое полугодие 2022 года....

Авто-репост. Читать в блоге >>>

Mr.Potanin, Да, хорошая компания. Жаль, неликвид. Много не возьмёшь.

Utkonos, Ну а кто руководству помешает продать часть пакета своих акций по цене в тысяч 4000-5000 за шт. когда компания выйдет на определённый уровень капитализации и войти в индекс например?

Такие мысли посещают меня по поводу данного эмитента: $GCHE

Такие мысли посещают меня по поводу данного эмитента: $GCHE

Совет директоров в феврале месяце рекомендовал выплату дивидендов в размере 130,27 рубля на акцию, но после 24 февраля они были отменены. А какие были основания для отмены: наложений санкций на данную компанию? — нет, запрет на поставки производимой продукции? – нет, люди стали меньше есть? – нет. Так что могло повлиять на выплату дивидендов и будут ли они назначены за второе полугодие 2022 г.?

Для того что бы попробовать ответить на этот вопрос надо обратиться к прошлому и взглянуть на произошедшие события и на саму компанию по внимательнее.

В 2012 году ПАО «Группа Черкизово» и Испанская компания Grupo Fuerts запустило совместное предприятие на паритетной основе «Тамбовская индейка» (второе по величине в производстве мяса индейки в России). В январе 2022 года ООО «АПК «Михайловский»» (входит в Группу «Черкизово») приобрело у Grupo Fuertes 50 % в уставном капитале ООО «Тамбовская индейка». Данная доля была оплачена новыми акциями ПАО «Группа «Черкизово» в количестве 1 175 000 штук, которые в рамках размещения по открытой подписке были оценены в 3,6 млрд рублей. В результате доля Grupo Fuertes в уставном капитале ПАО «Группа Черкизово» увеличилась с 8,58 % до 11,12 % акций.

С большой долей вероятности Grupo Fuertes владела 11,12% в ГДР на западных депозитариях, где оценка стоимости акций и выплата дивидендов идёт в валюте. Но после введения санкций на банковские переводы и обвала Российских акций на иностранных биржах, вероятность выплатить положенную прибыль своим западным партнёрам у ПАО «Группа Черкизово» на тот момент времени не представлялось возможным.

16 августа 2022 года, ПАО «Группа Черкизово» направило в адрес депозитария АО «Райффайзенбанк», в котором открыт счет депо депозитарной программы ПАО «Группа Черкизово», уведомление о необходимости совершения действий, направленных на получение держателями ценных бумаг иностранного эмитента, права на которые учитываются в российских депозитариях, соответствующего количества обыкновенных акций ПАО «Группа Черкизово» (осуществление автоматической конвертации).

Принудительная конвертация предусмотрена для ГДР, права на которые учитываются в иностранных организациях и владельцы которых самостоятельно не могут получить акции компании из-за иностранных ограничительных мер или недружественных действий.

Из всех выше написанных обстоятельств можно попробовать рискнуть сделать такой вывод: Ранее назначенные дивиденды, а затем в последствие отменённые были для того что бы просто напросто не кинуть часть своих акционеров и партнёров на деньги.

Есть такая вероятность что нераспределённая прибыль за второе полугодие 2021 года будет выплачена после прохождения всех юридических моментов по конвертации ГДР в акции.

А положительных факторов для наступления данного события хватает:

1). У ПАО «Группа Черкизово» очень низкое количество акций в свободном обращении, основным держателями акций является руководство и топ менеджеры компании, что даёт прекрасную возможность материализовывать денежные средства по своим карманам за минусом относительно не высокого 13% процент в виде налогов в отличие от белой зарплаты. Не будешь же ты сам себя лишать денежных средств существования.

2). Данное предприятие совершило ряд покупок и запуск новых производств в 2021 и 2022 году, такие как:

а). Приобретение 100% в ООО «Пит-продукт у финской группы Atria

б). Выкуп на торгах 100% активов предприятия по производству и консервированию мяса птицы ООО «Белая птица-Курск»

в). Покупка Тульского ЗАО «Краснобор» — третьего по величине производителя мяса индейки в России.

г). Запустили в эксплуатацию собственный маслоэкстракционный завод — крупнейшее в России предприятие по переработке высокопротеиновых масличных культур.

3). Заявление на Петербургском экономическом форуме одного из совладельцев компании об увеличение экспорта за рубеж своей продукции на 60%

4). Хорошие отчёты за первое полугодие 2022 года таких кампаний как: $AGRO,$LENT, $FIVE,$MGNT

5).«Черкизово» не попала не под какие санкции и в основном ориентирована на внутренний и арабо-азиатский рынок.

Все эти события должны способствовать увеличению выручки данной компании.

Один момент, который может всё это поставить под сомнение заключается в том, что предприятие перешло на полугодовую публикацию финансовой отчётности, ранее полугодовой отчет был в конце августа, будет какой-то сюрприз…

А так считаю, что данная компания хорошая покупка на долгий срок, у неё очень приличная дальнейшая инвестиционная программа и востребованная продукция на все времена, так как кушать хочется всегда!

Это всего лишь мои мысли, а не ИИС!

"Группа Черкизово" Решения совета директоров

"Группа Черкизово" Решения совета директоров

2. Содержание сообщения

2.1. Сведения о кворуме заседания совета директоров эмитента и результатах голосования по вопросам о принятии решений:

В соответствии с подпунктом 12.5.3 пункта 12.5. статьи 12 Устава Общества кворумом для проведения заседания Совета директоров Общества является присутствие половины от количественного состава Совета директоров Общества....

Авто-репост. Читать в блоге >>>

"Группа Черкизово" События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

"Группа Черкизово" События (действия), оказывающие, по мнению эмитента, существенное влияние на стоимость или котировки его ценных бумаг

2. Содержание сообщения

2.1. Краткое описание события (действия), наступление (совершение) которого, по мнению эмитента, оказывает влияние на стоимость или котировки его ценных бумаг:

На основании п. 13 ст. 6 Федерального закона от 16.04.2022 №114-ФЗ «О внесении изменений в Федеральный закон «Об акционерных обществах» и отдельные законодательные акты Российской Федерации» и в соответствии с решением Совета директоров Банка России от 22....

Авто-репост. Читать в блоге >>>

«Группа Черкизово» Проведение заседания совета директоров и его повестка дня2. Содержание сообщения2.1. Дата принятия председателем совета д...

Раскрывальщик, интересно дефки пляшут

после перевода адрок в россии боятся что иностарнные дератели станут явными?

поэтому нужен свой карманный регистратор? "Группа Черкизово" Проведение заседания совета директоров и его повестка дня

"Группа Черкизово" Проведение заседания совета директоров и его повестка дня

2. Содержание сообщения

2.1. Дата принятия председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров эмитента: 16 августа 2022 года....

Авто-репост. Читать в блоге >>> Рост цен импортируемых ветеринарных препаратов грозит падением производства в РФ мяса — Коммерсантъ

Рост цен импортируемых ветеринарных препаратов грозит падением производства в РФ мяса — Коммерсантъ

Министерство планирует выделять агробизнесу льготные кредиты на закупку продукции ветеринарной фармацевтики при условии, что она будет на 50% российской.

Отраслевые ассоциации утверждают, что мера может привести только к новому скачку цен на лекарства и вакцины.

Авто-репост. Читать в блоге >>> акцию явно подбирают, под отчет, подбирают не спеша и без лишнего шума, пока что на небольших объемах, но выстрелить может в любой момент, цель прежняя, 3200 для начала.

акцию явно подбирают, под отчет, подбирают не спеша и без лишнего шума, пока что на небольших объемах, но выстрелить может в любой момент, цель прежняя, 3200 для начала.

Константин Дубровин, хороший будет?;)

Sergei, судя по ценам в магазинах и отчётам ленты и тп… Чп-30% ща год

Черкизово - факторы роста и падения акций

- Новая дивидендная политика подразумевает 50% от чистой прибыли. (13.02.2020)

- Существенно нарастили производственные мощности и в 2025г. продолжают из увеличивать (11.07.2025)

- Экспорт в 2023г. составлял 9% от всей выручки, в 2024г. 11% - может дальше расти и в будущем (11.07.2025)

- Платили хорошие дивиденды, но к сожалению из-за высокого капекса, в основном в долг (11.07.2025)

- Средние цены реализации продукции в 1 полугодии росла на +5,2%, а в Q3 резко выросла в среднем на +13,0% (цены на куриное мясо и свинину выросли на 12,9% и 18,8%) (01.12.2025)

- Крайне малое число акций в свободном обращении (20.01.2019)

- CAPEX больше чем OCF => компания платит дивиденды в долг в условиях высоких ставок (16.02.2025)

- В 2024 году выручка росла медленнее роста себестоимости, что привело к сокращению маржинальности (16.02.2025)

- Цена на курицу (62% от всей выручки компании это курица) в РФ в 1 полугодии 25г. выросли всего на +0,9%, что приводит к дальнейшему снижению операционной маржи (11.07.2025)

- Процентные расходы сильно выросли и привели к первому за 6 лет квартальному убытку (11.07.2025)

- По состоянию на 30.09.25г. чистый долг составлял 142,3 млрд руб., снизился за 3 месяца на -7,5 млрд (очень хорошо), а отношение ND/EBITDA снизилось с 3,4 до 2,8, но для дивидендов нужно меньше 2,5 (01.12.2025)

Черкизово - описание компании

Группа «Черкизово» (LSE:CHE; MOEX:GCHE) – крупнейший в России производитель мясной продукции. Группа входит в тройку лидеров на рынках куриного мяса, свинины, продуктов мясопереработки и является крупнейшим в стране производителем комбикормов.

В структуру Группы «Черкизово» входит 8 птицеводческих комплексов полного цикла общей мощностью около 550 тыс. тонн в живом весе в год, 15 современных свинокомплексов общей мощностью 200 тыс. тонн в живом весе в год, 6 мясоперерабатывающих предприятий общей мощностью 190 тыс. тонн в год, а также 6 комбикормовых заводов общей мощностью около 1,4 млн тонн в год, элеваторы мощностью свыше 700 тыс. тонн единовременного хранения и более 140 тыс. га сельскохозяйственных земель. В 2014 году Группа «Черкизово» произвела более 800 тысяч тонн мясной продукции.

Благодаря вертикально интегрированной структуре, включающей выращивание зерновых, элеваторное хранение, собственное производство комбикормов, разведение, выращивание и убой животных, а также мясопереработку и собственную дистрибуцию, Группа «Черкизово» демонстрирует долгосрочный устойчивый рост продаж и прибыли. Консолидированная выручка компании в 2014 году достигла 1,8 млрд долларов.

Только за последние 5 лет Группа «Черкизово» инвестировала в развитие отечественного агропромышленного сектора более 1,5 млрд долларов.

Стратегия Группы «Черкизово» предусматривает как органический рост и создание новых производств, так и консолидацию активов на мясном рынке страны. Акции Группы «Черкизово» обращаются на Московской Бирже и Лондонской Фондовой Бирже.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций