Коллеги!

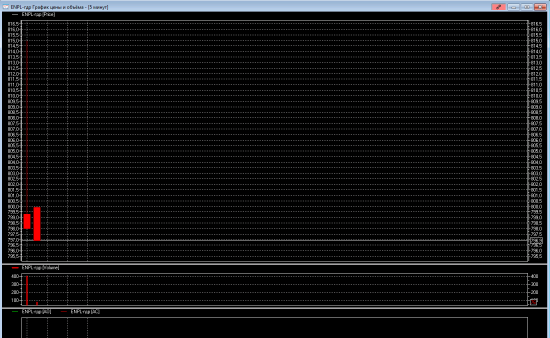

En+ разместился на ММВБ

Можно уже тарить )

| Число акций ао | 639 млн |

| Номинал ао | 0.00007 руб |

| Тикер ао |

|

| Капит-я | 308,1 млрд |

| Выручка | 1 476,2 млрд |

| EBITDA | 263,4 млрд |

| Прибыль | 59,1 млрд |

| Дивиденд ао | – |

| P/E | 5,2 |

| P/S | 0,2 |

| P/BV | 0,5 |

| EV/EBITDA | 4,5 |

| Див.доход ао | 0,0% |

| En+ Календарь Акционеров | |

| Прошедшие события Добавить событие | |

2. Включить 8 ноября 2017 года в раздел «Первый уровень» Списка ценных бумаг, допущенных к торгам в ПАО Московская Биржа, в связи с получением соответствующего заявления:

2.1. Глобальные депозитарные расписки, представляющие обыкновенные акции Эн+ Груп плс (En+ Group plc), ISIN – US29355E2081.

Размещение прошло по нижней границе, а компания оценена по середине планируемого диапазона (7,5-8 млрд долл.). Размещение EN+ — крупнейшее российское IPO за последние 5 лет. Заявки на расписки En+ объемом более $100 млн каждая подали американская Capital Group и суверенный фонд Катара (QIA). QIA в итоге купил бумаги на сумму свыше $250 млн.Промсвязьбанк

Тимофей Мартынов, а размеры те же самые? Как рассчитываются?Андрей Унтерзегер, вряд ли те же. Ен+ же холдинг, но Русал основной актив. Я не знаю че там у них с дивами. Надо смотреть их обещания предIPOшные. Но у Русала Дивдоходность низкая, в пределах 3%. Значит у Ен+ будет еще ниже

Андрей Унтерзегер, ну вы посмотрите — платит ли Русал дивиденды) И сразу все станет ясно

Там дивиденды будут? Где-то описание можно почитать?

Когда En+ будет на ММВБ? звонил в сбер там не в курсе

Роман Ранний, 8 ноября

Когда En+ будет на ММВБ? звонил в сбер там не в курсе

Роман Ранний, 8 ноября

После «Роснефти» пришли за En+. Крупнейшими участниками IPO станут китайцы и катарцы

Суверенный инвестфонд Катара (QIA) в ходе IPO En+ Олега Дерипаски подал заявку на покупку расписок на сумму свыше $250 млн. Это делает Катар вторым по величине инвестором в размещение En+ после сингапурской AnAn Group, связанной с китайской CEFC. И QIA, и CEFC известны в РФ по схеме приватизации 19,5% акций «Роснефти», в ней же принял участие и Glencore — один из ключевых акционеров подконтрольного En+ «Русала». При этом пока, по неофициальным данным, инвесторы оценили En+ по нижней границе размещения — в $7 млрд. (Коммерсант)

www.kommersant.ru/doc/3456080

Тимофей Мартынов, и говорят от оттоке иностранных инвестиций?)

По его словам, также в сделке приняли участие Российский фонд прямых инвестиций (РФПИ) с партнерами, которые купили бумаги на $25 миллионов.

Цена размещения глобальных депозитарных расписок (ГДР) в рамках IPO многопрофильного холдинга En+ составляет $14 за бумагу, компания оценена в $8 миллиардов.

При этом общий размер предложения составляет 107,14 миллиона расписок, что соответствует $1,5 миллиарда по цене предложения.

Прайм