| Число акций ао | 35 372 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 17,9 млрд |

| Выручка | 78,1 млрд |

| EBITDA | 15,7 млрд |

| Прибыль | 4,7 млрд |

| Дивиденд ао | – |

| P/E | 3,8 |

| P/S | 0,2 |

| P/BV | 0,5 |

| EV/EBITDA | 2,4 |

| Див.доход ао | 0,0% |

| Эл5 Энерго (Энел) Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Эл5 Энерго (Энел) акции

-

Инвестиции каждый день

Инвестиции каждый день

#инвестиции #каждый #день

Следующая бумага, которую возьму, это #Энел.

Уже покупал её, решил усередниться)

#ENRU — купил 2000 акций по 0.8245

Авто-репост. Читать в блоге >>> Финансовая отчетность подтверждает сдержанный взгляд на акции Энел Россия - Газпромбанк

Финансовая отчетность подтверждает сдержанный взгляд на акции Энел Россия - Газпромбанк

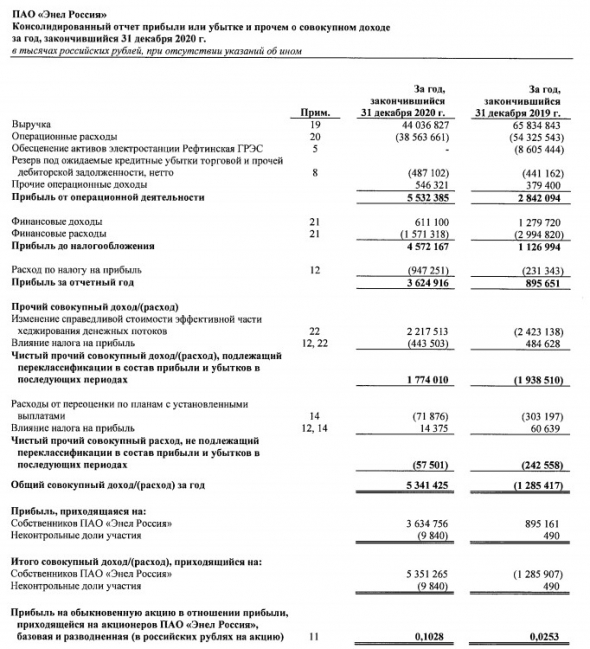

«Энел Россия» опубликовала отчетность по МСФО за 2020 г. и провела звонок с инвесторами. Мы обращаем внимание на следующие моменты

Сокращение консолидированной выручки за 2020 г. на 33% г/г во многом вследствие деконсолидации в конце 2019 г. проданной Рефтинской ГРЭС.

Сокращение консолидированной EBITDA за 2020г. (-41% г/г) во многом из-за падения выручки. При этом уровень EBITDA (9 млрд руб.) оказался ниже ориентира компании (9,9 млрд руб.), данного на Дне инвестора в феврале, а также ниже наших прогнозов, которые исходили из ориентира компании. Компания объяснила разницу между фактической EBITDA и ориентиром, озвученным на Дне инвестора, неожиданным штрафом за задержку ввода ветропарка.

Сокращение скорректированной чистой прибыли за 2020 г. (-45% г/г) во многом в результате снижения консолидированной EBITDA. При этом уровень скорректированной чистой прибыли оказался ниже (-17%) наших прогнозов.

Рост номинальной чистой прибыли за 2020 г. в 4 раза, вызванный низкой базой 2019 г., негативное влияние на которую оказал неденежный убыток в результате списания справедливой стоимости проданной Рефтинской ГРЭС (~8 млрд руб.).

Итоговый эффект. Поскольку компания обозначила ключевые ориентиры на 2020 г. в рамках прошедшего в феврале Дня инвестора, формальная публикация отчетности за 2020 г. не должна была стать сюрпризом. Однако тот факт, что отчетная EBITDA оказалась на 10% ниже недавно обозначенного ориентира, явился небольшим негативом, даже несмотря на то, что во многом объясняется причинами, не связанными с регулярной операционной деятельностью компании.

Мы считаем, что отчетность подтверждает наш сдержанный взгляд на акцию Энел Россия с рекомендацией «ПО РЫНКУ», что обусловлено тем, что компания приняла решение не выплачивать дивиденды за 2020 г., «перенеся» их выплату на 2023 г. Это решение, в свою очередь, объяснялось ожиданием существенного негативного денежного потока Энел Россия в 2021 г вследствие истечения ДПМ по новым тепловым блокам в конце 2020 г в совокупности с инвестициями в строительство новых ветряных электростанций.

Гончаров Игорь

«Газпромбанк»

Авто-репост. Читать в блоге >>> Энел Россия опубликовала ожидаемо слабые результаты за 2020 год - Атон

Энел Россия опубликовала ожидаемо слабые результаты за 2020 год - Атон

Энел Россия опубликовала результаты за 2020

Выручка снизилась на 33% до 44 млрд руб., в основном из-за продажи Рефтинской ГРЭС, а также более слабой макроэкономической конъюнктуры в связи с пандемией COVID-19. EBITDA упала на 41% г/г до 9 млрд руб., а рентабельность составила 20.5%. Чистая прибыль от обычных видов деятельности сократилась на 40% до 4.5 млрд руб. и была несколько поддержана снижением чистых финансовых расходов (960 млрд руб. против 1 715 млрд руб. в 2019). Соотношение чистый долг/EBITDA составило 1.5x.

Энел Россия опубликовала ожидаемо слабые результаты, которые преимущественно объясняются изменением периметра активов. Также результаты оказались несколько ниже прогнозов, представленных вместе со стратегическим планом на 2021-2023 (которые предусматривали EBITDA и чистую прибыль в 2020 на уровне 9.9 млрд руб. и 4.6 млрд руб. соответственно). Напомним, группа ранее решила перенести выплату дивидендов за 2020 на 2023.

Атон

Авто-репост. Читать в блоге >>>

На что рассчитывает Enel, понять невозможно, так как никакая альтернативщина не является на данный момент самоокупаемой без серьезных дотаций за «зеленость» от госбюджета.

Чак Шульдинер, ну так они и строят ВЭС по ДПМ ВИЭ, там серьезные дотации

Михаил П, Ну а в этом случае мне принципиально неохота участвовать в бессмысленном распиле бюджетного бабла.

рост чистой прибыли показала

пока только Русгидра

AlexChi, это ирония? Без учета выручки Рефты в 2019 году и убытка от ее обесценения в 2019 году, грубо чистая прибыль за 2019 год больше 5 млрд руб

Михаил П, это хорошо или плохо?

MrDenis, фактические 3.6 млрд за 2020 меньше сопоставимых 5 млрд а 2019. Значит, плохо

Не путайте ж. с пальцем. НКНХ понятно на что рассчитывал в плане вложений. На что рассчитывает Enel, понять невозможно, так как никакая альтернативщина не является на данный момент самоокупаемой без серьезных дотаций за «зеленость» от госбюджета.

Не путайте ж. с пальцем. НКНХ понятно на что рассчитывал в плане вложений. На что рассчитывает Enel, понять невозможно, так как никакая альтернативщина не является на данный момент самоокупаемой без серьезных дотаций за «зеленость» от госбюджета.

Выручка за 2020 год упала до 44 млрд руб (-33% к 65.8 млрд за 2019 год)

Операционные расходы упали до 38.6 млрд (-29% к 54.3 млрд)

Финансовые расходы 1 млрд руб

Чистая прибыль составила 3.6 млрд руб (0.9 млрд) или 10 коп на акцию.

Сравнение результатов с 2019 годом условно, т.к. результаты за 2019 год учитывали проданную Рефтинскую ГРЭС (40-50% от производственных показателей, выручки, EBITDA и др. показателей), а также обесценение на 8.6 млрд в связи с ее продажей

Производственные оказатели оставшихся трех станций снизились на 5% в связи с падение потребление электроэнергии и большей выработкой станций Русгидро и Росатома

Долг вырос до 25.4 млрд (15.3 млрд на начало года)

EBITDA 9 млрд руб

Чистый операционный денежный поток отрицательный -0.5 млрд, капзатраты 14 млрд, полученные выплаты по финансовым инструментам 1.8 млрд, платеж за Рефтинскую ГРЭС 4 млрд, уплаченные проценты 1.2 млрд, привлечение долга 9.9 млрд

В результате денежные средства увеличились на 0.5 млрд до 11.5 млрд руб

На инвесторов тягостное впечатление оставило недавнее решение о переносе выплаты дивидендов за 2020 год на 2021 год, а также задержки с вводом Азовской ветряной станции в этом году и Мурманской в следующем.

А кто-то еще вспоминает невыплату спецдивидендов по сделке с продажей Рефтинской ГРЭС.

Впрочем, со стороны компании было бы странно платить фактически двузначные дивиденды и одновременно просить отмены штрафов за задержки с вводом в эксплуатацию ВЭС.

Немного увеличиваю позицию по Энел на снижении котировок. Драйверы — ввод Азовской и Мурманской станций, рост КОМ тарифов, «двойной» дивиденд в 2022 году, восстановление производственных показателей.

Михаил П, должен поправить!

Двойной дивиденд не в 2022 году, а в 2023 году!

И то, если обещания выполнят!

мимо проходил, да, перенесли на 2023г.

Аналогичная история была с НКНХ. Компания заморозила дивидендные выплаты на время инвестиционных проектов в качестве подушки безопасности. После объявления о заморозке, акции НКНХ аналогично подверглись распродажам. Но когда про дивиденды вспомнили, бумага сделал 60% за одну сессию (объявили о выплате дивидендов за 3 года, в которые они были заморожены)

Такая учесть может постичь и Энел в 2023 году. К тому времени большинство забудет про то, что дивиденды были перенесены, а не отменены. Поэтому через 2 года можно ожидать в акциях ракету – ставим напоминалки.

МСФО за 2020 г:

МСФО за 2020 г:

Выручка сократилась до 44 млрд.р (-33,1% г/г). Причина в снижении энергопотребления в условиях пандемии, а также в избавлении от ключевого актива, Рефтинской ГРЭС, которая генерировала 46% электрической и 9% тепловой энергии компании, она сосредоточилась на строительстве ветряных электростанций в Ростовской и Мурманской областях. Рефтинская ГРЭС работала на угле и на ее содержание и модернизацию требовались значительные средства.

Чистая прибыль составила 3,6 млрд.р, увеличившись в 4 раза по сравнению с 896 млн.руб. в предыдущем году.

Прибыль от операционной деятельности увеличилась на 95% — до 5,5 млрд руб. Причина роста – после продажи неэффективного актива затраты на топливо и другие операционные расходы снизились. Это увеличило маржинальность и сделало компанию более результативной, значительно увеличив ее операционную прибыль.

Долг за 2020 год вырос на 40% до 25.4 млрд.руб.

Показатель EBITDA сократился на 44% — до 9,02 млрд руб.

P/E=8

Строительство ветряков — это значительные проекты, которые оттягивают на себя вознаграждения акционеров, поэтому в текущем году дивидендных выплат не предусматривается. Дивидендные выплаты в размере 3 млрд. руб. перенесены с 2021 г. на 2023 г. Энел Россия, избавившись от ключевого актива в лице Рефтинской ГРЭС, мало того, что решила не платить спецдивиденды от её продажи, так ещё и с обычными годовыми выплатами кинула.

Надеюсь, что снижение выручки временное, так как компания является пионером зеленой энергетики. Это компания будущего, в котором природные запасы истощатся, а возобновляемые источники энергии очистят планету. Значительный рост котировок акций ожидаю с 2023 года.

Выручка за 2020 год упала до 44 млрд руб (-33% к 65.8 млрд за 2019 год)

Выручка за 2020 год упала до 44 млрд руб (-33% к 65.8 млрд за 2019 год)

Операционные расходы упали до 38.6 млрд (-29% к 54.3 млрд)

Финансовые расходы 1 млрд руб

Чистая прибыль составила 3.6 млрд руб (0.9 млрд) или 10 коп на акцию.

Сравнение результатов с 2019 годом условно, т.к. результаты за 2019 год учитывали проданную Рефтинскую ГРЭС (40-50% от производственных показателей, выручки, EBITDA и др. показателей), а также обесценение на 8.6 млрд в связи с ее продажей

Производственные оказатели оставшихся трех станций снизились на 5% в связи с падение потребление электроэнергии и большей выработкой станций Русгидро и Росатома

Долг вырос до 25.4 млрд (15.3 млрд на начало года)

EBITDA 9 млрд руб

Чистый операционный денежный поток отрицательный -0.5 млрд, капзатраты 14 млрд, полученные выплаты по финансовым инструментам 1.8 млрд, платеж за Рефтинскую ГРЭС 4 млрд, уплаченные проценты 1.2 млрд, привлечение долга 9.9 млрд

В результате денежные средства увеличились на 0.5 млрд до 11.5 млрд руб

На инвесторов тягостное впечатление оставило недавнее решение о переносе выплаты дивидендов за 2020 год на 2021 год, а также задержки с вводом Азовской ветряной станции в этом году и Мурманской в следующем.

А кто-то еще вспоминает невыплату спецдивидендов по сделке с продажей Рефтинской ГРЭС.

Впрочем, со стороны компании было бы странно платить фактически двузначные дивиденды и одновременно просить отмены штрафов за задержки с вводом в эксплуатацию ВЭС.

Немного увеличиваю позицию по Энел на снижении котировок. Драйверы — ввод Азовской и Мурманской станций, рост КОМ тарифов, «двойной» дивиденд в 2022 году, восстановление производственных показателей.

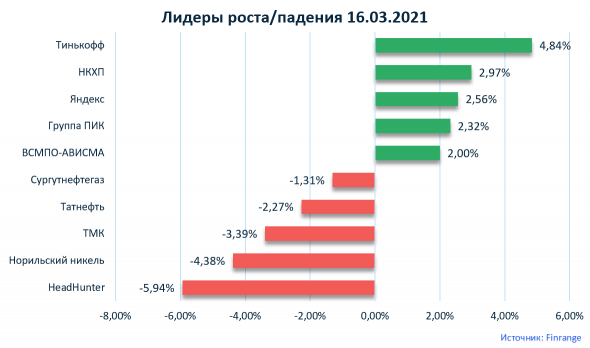

Комментарии по рынку акций: Энел Россия, ТМК, ЧТПЗ, Норильский никель

Комментарии по рынку акций: Энел Россия, ТМК, ЧТПЗ, Норильский никельФинансовые результаты Энел Россия за 2020 г. по МСФО. Выручка компании за год сократилась на 33,1% по сравнению с 2019 г. – до 44 млрд руб. Чистая прибыль от основной детальности компании упала на 40,3% – до 4,4 млрд руб.

Результаты Энел Россия вышли в рамках наших ожиданий, падение показателей связано с выбытьем Рефтинской ГРЭС после продажи, а также со снижением потребления энергии на фоне влияния пандемии COVID-19. #ENRU

ТМК закрыла сделку по покупке 86,5% ЧТПЗ. Напомним, на прошлой неделе стало известно, что ТМК покупает 86,54% акций ЧТПЗ у Андрея Комарова за 84,2 млрд руб. – это 23,5% от стоимости активов ТМК. Сделка частично была профинансирована Альфа банком, который предоставил ТМК кредит на 25 млрд руб., а теперь понятно от куда средства у компании. Подробнее об этом писали здесь. #CHEP

Авто-репост. Читать в блоге >>> Прибыль выросла не за счет хорошей деятельности, а за счет отсутствия убытка от продажи Рефтинской ГРЭС (обесценение активов Рефтинской ГРЭС ) который давил на прибыль в прошлом году. Если обесценение не учитывать то операционная прибыль снизилась почти в два раза. Поэтому и дивиденды отсутствуют.

Прибыль выросла не за счет хорошей деятельности, а за счет отсутствия убытка от продажи Рефтинской ГРЭС (обесценение активов Рефтинской ГРЭС ) который давил на прибыль в прошлом году. Если обесценение не учитывать то операционная прибыль снизилась почти в два раза. Поэтому и дивиденды отсутствуют.

Если сложить прибыль за два последних года, то за них уже выплатили 66% чистой прибыль и обещают доплатить в будущем. На что конечно сильно уповать не стоит. Cегодня вышел отчет Энел за 2020 год по МСФО.

Cегодня вышел отчет Энел за 2020 год по МСФО.

1. Выручка упала на 33%.

2. Операционные расходы снизились на 29%.

3. Чистая прибыль выросла на 305%.

Отчет вышел хороший, а особенно он хорош для сектора электрогенерации! Дело в том, что там рост чистой прибыли показала

пока только Русгидра, да и то за счет ввода в эксплуатацию новых электростанций (Зарамагской ГЭС-1, Верхнебалкарской МГЭС,

Усть-Джегутинской МГЭС). Для Мосэнерго, ИнтерРАО и Юнипро 2020 год был непростым, и эти компании показали снижение прибыли.

Зато Юнипро объявила рекордные дивиденды в 11% годовых, а вот Энел насчет дивидендов не спешит радовать акционеров.

Жадный менеджмент не хочет делиться прибылью, которая по итога 2020 года выросла более чем в 4 раза! Энел Россия: даже не буду открывать финансовую отчётность

Энел Россия: даже не буду открывать финансовую отчётность

🧮 Энел Россия представила свои финансовые результаты по МСФО за 2020 год, и на этот раз у меня нет никакого энтузиазма копаться в отчётности и разбирать цифры в ней, вспоминая как нас всех дружно кинули с дивидендами. Поэтому на этот раз ограничусь выдержками из пресс-релиза и комментариями компании:

✔️ Результаты 2020 года ожидаемо ниже предыдущего года, что, в основном, обусловлено изменением портфеля активов компании.

✔️ На показатели компании оказала влияние слабая рыночная конъюнктура, из-за продолжающейся низкой экономической активности по причине пандемии коронавируса.

✔️ На протяжении 2020 года фокус внимания ПАО «Энел Россия» был сосредоточен на обеспечении непрерывности операционной деятельности и строительстве новых объектов в условиях пандемии коронавируса.

🦠 Ну а на чём ещё фокусироваться? Конечно же на COVID-19, не на акционерах же! Во всём виновата эта зараза!

📉 Рефтинская ГРЭС из портфеля активов компании выбыла, поэтому выручка Энел Россия сократилась по итогам прошлого года ровно на треть — до 44,0 млрд рублей, показатель EBITDA снизился ещё более ощутимо – на 41% до 15,3 млрд, чистая прибыль от обычных видов деятельности также растеряла около 40%, составив 4,5 млрд рублей.

Авто-репост. Читать в блоге >>>

Будет весело, если они на конф.звонке скажут: «ой, цена акции рухнула, по-этому мы все-таки выплатим дивы в этом году, и не будем их переносить на 24 год».

Гадаю на ромашке, надежда умирает последней) Я прикупил на днях потому, что ниже цена была только на ковидном дне мартовского обвала. На очень долгосрок. И я вижу перспективу у этой компании. Она интересная в любом случае. Если еще и дивы вернут, это будет праздник какойто )

Valery1983, откуда такая уверенность? Прибыль ЭНЕЛ Россия за 20 г МСФО выросла в 4 раза

Прибыль ЭНЕЛ Россия за 20 г МСФО выросла в 4 раза

Чистая прибыль «Энел Россия» по МСФО в 2020 году выросла в 4 раза по сравнению с 2019 годом и составила 3,625 миллиарда рублей.Выручка компании за год снизилась на 33%, до 44 миллиардов рублей.

EBITDA за отчетный период снизилась на 41% и составила 9,017 миллиарда рублей.

отчет

Авто-репост. Читать в блоге >>>

Кручу верчу, обмануть хочу

DitriX, Можно ссылку на данный факт?

Сергей Боголепов, ar2019.nornickel.ru/business-overview/operational-performance

и где дикий рост цены?

Анищенко Андрей, тут бы ниже не потонуть, а вы про рост какой-то дикий

Будет весело, если они на конф.звонке скажут: «ой, цена акции рухнула, по-этому мы все-таки выплатим дивы в этом году, и не будем их переносить на 24 год».

Гадаю на ромашке, надежда умирает последней) Я прикупил на днях потому, что ниже цена была только на ковидном дне мартовского обвала. На очень долгосрок. И я вижу перспективу у этой компании. Она интересная в любом случае. Если еще и дивы вернут, это будет праздник какойто ) Будет весело, если они на конф.звонке скажут: «ой, цена акции рухнула, по-этому мы все-таки выплатим дивы в этом году, и не будем их переносить на 24 год».

Будет весело, если они на конф.звонке скажут: «ой, цена акции рухнула, по-этому мы все-таки выплатим дивы в этом году, и не будем их переносить на 24 год».

Эл5 Энерго (Энел) - факторы роста и падения акций

- Одна из самых рентабельных генерирующих компаний России (19.03.2019)

- 1 мая 2021г. запустилась Азовская ВЭС на 90 МВт, а в 2023 году Кольская ВЭС на 201 МВт по программе ДПМ ВИЭ, что обеспечат поступления больше 4,5 млрд.руб. за мощность (16.10.2023)

- Энел перенесла распределение ₽3 млрд дивидендов за 2021 год, на 2023-й - но так и не выплатила в 2023 году (16.10.2023)

- Компания прогнозирует высокие капитальные затраты (программа КОММОД), поэтому FCF не будет хватать на погашение долга, ситуация изменится с 2025 года и долг начнет снижаться (16.10.2023)

- Дивиденды с 2020 года компания не платит и не будет в ближайшие годы платить, так как будет снижать долговую нагрузку и выполнять инвест.программу (16.10.2023)

Эл5 Энерго (Энел) - описание компании

«Энел Россия» (бывш. «Энел ОГК-5») входит в число семи оптовых генерирующих компаний, созданных в результате реформы РАО «ЕЭС России». Производственными филиалами компании являются: Конаковская ГРЭС, Невинномысская ГРЭС, Среднеуральская ГРЭС. Более 56% акций компании принадлежит Enel Investment Holding, более 26% — «ИНТЕР РАО ЕЭС»После продажи угольной Рефтинской ГРЭС в 2019 году производство электроэнергии упало в 2 раза, EBITDA -40%

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций