| Число акций ао | 739 млн |

| Номинал ао | — |

| Капит-я | 52,6 млрд |

| Выручка | 87,1 млрд |

| EBITDA | 14,7 млрд |

| Прибыль | 8,3 млрд |

| P/E | 6,3 |

| P/S | 0,6 |

| P/BV | 3,2 |

| EV/EBITDA | 5,8 |

| Детский Мир Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Детский Мир акции

-

Если так и дальше пойдет с Системой, ДМ, МГТС и Ростелекомом — то класс ранье однозначно скоро сформируется. Какие прогнозы по поводу дивидендной доходности и политики? Такую планку надо оправдывать как-то.

Если так и дальше пойдет с Системой, ДМ, МГТС и Ростелекомом — то класс ранье однозначно скоро сформируется. Какие прогнозы по поводу дивидендной доходности и политики? Такую планку надо оправдывать как-то.

вот по теме кстати

t.me/onfleek419/2933

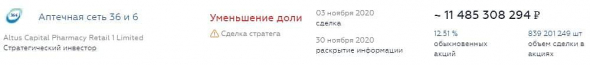

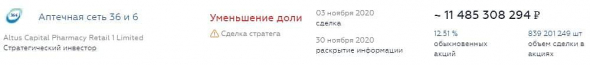

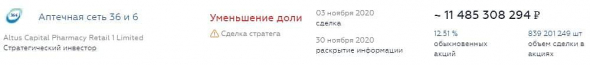

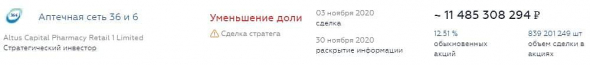

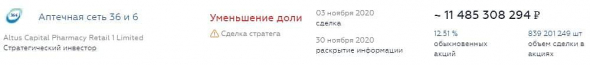

Хотя, вот Altus Capital особождает кэш для сделки по Детскому Миру, продав пакет в сети «36.6» на 11.5 млрд руб.

🧐 Может и правда купят долю в ДМ.

@onfleek419

Роман Ранний, Ну по аптекам они на допке по 5 руб. брали по минимуму, а здесь на максимуме. Думаю, для перепродажи кому-то берут.

khornickjaadle,

странно тогда, почему они до 29.9% ДМ хотят приобрести. это ведь уже не спекуляция получается, а блокирующий пакет, а учитывая, что контрольного пакета ДМ нет ни у кого, то может и не странно вовсе)

Петр Варламов, У них такой же был и в аптеках. Может выкупят 29,9, а потом разобьют на мелкие, как в аптеках. Скоро узнаем.

khornickjaadle,

ок, я не следил за ними в Аптеке, спасибо)

пишет

t.me/borodainvest/506

Вчера на российском рынке произошло неординарное событие, которое требует осмысления:

ИНВЕСТКОМПАНИЯ ALTUS CAPITAL НАМЕРЕНА ПРИОБРЕСТИ ДО 29,9% «ДЕТСКОГО МИРА», ПРЕДЛОЖИЛА ОФЕРТУ ДЕРЖАТЕЛЕМ АКЦИЙ РИТЕЙЛЕРА — ИНВЕСТКОМПАНИЯ

ALTUS CAPITAL ГОТОВА КУПИТЬ АКЦИИ «ДЕТСКОГО МИРА» ПО 160 РУБ ЗА БУМАГУ, НА ВЫКУП ДО 29,9% МОЖЕТ ПОТРАТИТЬ ПОРЯДКА 35,3 МЛРД РУБ — ИНВЕСТКОМПАНИЯ

Всего пару месяцев назад, после окончательного выхода АФК Система из капитала, мы восхищались тем, что Детский мир стал первой частной компанией без мажоритарного акционера! Это событие открывало для бизнеса как своеобразные страновые риски, так и огромные возможности. Возможности реализовались раньше!!! Заключались они в том, что кто-то, в нашем случае Altus Capital, может захотеть стать контролирующим акционером компании. Что бы осуществить свое желание у них будет только два пути:

— мучительно долго собирать пакет в стакане. Процесс может занять несколько лет из за достаточно низкой ликвидности нашего рынка;

— сделать оферту с премией к рынку и скупить сразу много акций!

Altus выбрал второй путь, а акционеры неожиданно получили существенную премию к котировкам и некий ориентир по справедливой стоимости компании! Здорово!

Правда спешить впадать в эйфорию чуть-чуть рано и котировки Детского мира, которые сейчас на 10% ниже цены потенциальной оферты, четко отражают некоторые риски присутствующие в будущей сделки. Перечислим их:

1) Уникальность сделки. На моей памяти это первая в истории нашей биржи официальная попытка получить контроль над компанией через рыночные механизм! Altus творит историю!

2) Собственно из первого пункта логично вытекает второй — подобных сделок еще не было и не до конца понятно насколько «официальна» подобная оферта и точно ли это на самом деле она. Есть вероятность (судя по котировкам рынок ее оценивает в 5 — 10%), что все отменится.

3) Оказывается Altus является акционером компании Аптеки 36,6. Сам факт покупки подобной компании солидным инвестиционным фондом это черное пятно на репутации. К тому же котировки 36,6 очень странно себя ведут в последнее время. Нет ли ту совпадения или связи?

Я искренне надеюсь, что история с офертой от Altus закончится хорошо, а акционеры получат свою честную оферту по 160 рублей. Такое событие станет большим позитивом для рынка и настоящей вехой в его развитии. Глядишь, через 20 — 30 лет у нас сформируется полноценный средний класс рантье, а вслед за запросам общества (когда слово инвестор для государства будет означать не бессмысленный фрик, которого нужно обложить налогами, а важную часть электората) начнутся улучшения в законодательной сфере и в общественной жизни.

Роман Ранний, к сожалению, все «аналитики» в упор не видят, похоже, одного простого факта — Altus Capital это просто ширма, потому что у них явно нет таких денег.

Это фонд, который про себя пишет, что «участвовал в сделках суммой до миллиарда долларов» или типа того.

«Солидный» фонд? Ха-ха...

Так вот вопрос — «Система» продавала в открытую 25% акций по 112 буквально 2 месяца назад. И туда «никто не пришел» с таким предложением. А сейчас «вдруг» всплывает офер на 160 по рынку.

При этом данный офер по Российским законам вообще в принипе никаких обязательств не налагает ни на что. То есть к нему даже документов нет — вы можете с тем же успехом выйти на Тверскую и крикнуть о покупке...

Собственно, основные вопросы:

1. Кому нужна ширма для покупки «белой и пушистой» публичной компании с рынка?

2. Почему этот «кто-то» не купил на SPO.

Как говорится, половина ответа лежит в вопросе )

Банда Анонимов, думаешь кто-то хочет деньги отмыть или спрятать?

Роман Ранний, я думаю, что за ширмой тот, кому не стоит светиться. Отмыть и спрятать — нет.

И кто по каким-то причинам не мог купить напрямую у ВПЕ.

При этом Altus купила долги 36.6 у МКБ.

А вот про МКБ: www.vedomosti.ru/finance/articles/2017/10/27/739589-rosneft-moskovskii-kreditnii-bank

Все прозрачно :)

Банда Анонимов, МКБ мог без прокладки ДМ купить, разве нет?

Роман Ранний, прочитай еще раз. мкб тут не при чем.

Банда Анонимов, а прямо сказать нельзя или смысла дальше нет разговор продолжать?

а то в загадки играть нет времени

Роман Ранний, в какие загадки?

Вам все пережевали и в рот уже положили… но вы и сейчас не можете сообразить.

Роснефть это Сечин. Как и МКБ и WB, судя по всему.

Банда Анонимов, это вы не можете сообразить что МКБ может действовать в интересах Роснефти и как я уже писал:

МКБ мог без прокладки ДМ купить, разве нет?

Роман Ранний,

МКБ не инвестбанк, он ничего не покупает. В 36.6 он продал долги, а не акции.

А сейчас акции покупаются на бермудский оффшор Gulf Investments Limited, один из управляющих которого — партнер UFG Assets. Хотя его выкупил тот чувак из Altus.

Что и рождает много вопросов по поводу намерений.

пишет

t.me/borodainvest/506

Вчера на российском рынке произошло неординарное событие, которое требует осмысления:

ИНВЕСТКОМПАНИЯ ALTUS CAPITAL НАМЕРЕНА ПРИОБРЕСТИ ДО 29,9% «ДЕТСКОГО МИРА», ПРЕДЛОЖИЛА ОФЕРТУ ДЕРЖАТЕЛЕМ АКЦИЙ РИТЕЙЛЕРА — ИНВЕСТКОМПАНИЯ

ALTUS CAPITAL ГОТОВА КУПИТЬ АКЦИИ «ДЕТСКОГО МИРА» ПО 160 РУБ ЗА БУМАГУ, НА ВЫКУП ДО 29,9% МОЖЕТ ПОТРАТИТЬ ПОРЯДКА 35,3 МЛРД РУБ — ИНВЕСТКОМПАНИЯ

Всего пару месяцев назад, после окончательного выхода АФК Система из капитала, мы восхищались тем, что Детский мир стал первой частной компанией без мажоритарного акционера! Это событие открывало для бизнеса как своеобразные страновые риски, так и огромные возможности. Возможности реализовались раньше!!! Заключались они в том, что кто-то, в нашем случае Altus Capital, может захотеть стать контролирующим акционером компании. Что бы осуществить свое желание у них будет только два пути:

— мучительно долго собирать пакет в стакане. Процесс может занять несколько лет из за достаточно низкой ликвидности нашего рынка;

— сделать оферту с премией к рынку и скупить сразу много акций!

Altus выбрал второй путь, а акционеры неожиданно получили существенную премию к котировкам и некий ориентир по справедливой стоимости компании! Здорово!

Правда спешить впадать в эйфорию чуть-чуть рано и котировки Детского мира, которые сейчас на 10% ниже цены потенциальной оферты, четко отражают некоторые риски присутствующие в будущей сделки. Перечислим их:

1) Уникальность сделки. На моей памяти это первая в истории нашей биржи официальная попытка получить контроль над компанией через рыночные механизм! Altus творит историю!

2) Собственно из первого пункта логично вытекает второй — подобных сделок еще не было и не до конца понятно насколько «официальна» подобная оферта и точно ли это на самом деле она. Есть вероятность (судя по котировкам рынок ее оценивает в 5 — 10%), что все отменится.

3) Оказывается Altus является акционером компании Аптеки 36,6. Сам факт покупки подобной компании солидным инвестиционным фондом это черное пятно на репутации. К тому же котировки 36,6 очень странно себя ведут в последнее время. Нет ли ту совпадения или связи?

Я искренне надеюсь, что история с офертой от Altus закончится хорошо, а акционеры получат свою честную оферту по 160 рублей. Такое событие станет большим позитивом для рынка и настоящей вехой в его развитии. Глядишь, через 20 — 30 лет у нас сформируется полноценный средний класс рантье, а вслед за запросам общества (когда слово инвестор для государства будет означать не бессмысленный фрик, которого нужно обложить налогами, а важную часть электората) начнутся улучшения в законодательной сфере и в общественной жизни.

Роман Ранний, к сожалению, все «аналитики» в упор не видят, похоже, одного простого факта — Altus Capital это просто ширма, потому что у них явно нет таких денег.

Это фонд, который про себя пишет, что «участвовал в сделках суммой до миллиарда долларов» или типа того.

«Солидный» фонд? Ха-ха...

Так вот вопрос — «Система» продавала в открытую 25% акций по 112 буквально 2 месяца назад. И туда «никто не пришел» с таким предложением. А сейчас «вдруг» всплывает офер на 160 по рынку.

При этом данный офер по Российским законам вообще в принипе никаких обязательств не налагает ни на что. То есть к нему даже документов нет — вы можете с тем же успехом выйти на Тверскую и крикнуть о покупке...

Собственно, основные вопросы:

1. Кому нужна ширма для покупки «белой и пушистой» публичной компании с рынка?

2. Почему этот «кто-то» не купил на SPO.

Как говорится, половина ответа лежит в вопросе )

Банда Анонимов, думаешь кто-то хочет деньги отмыть или спрятать?

Роман Ранний, я думаю, что за ширмой тот, кому не стоит светиться. Отмыть и спрятать — нет.

И кто по каким-то причинам не мог купить напрямую у ВПЕ.

При этом Altus купила долги 36.6 у МКБ.

А вот про МКБ: www.vedomosti.ru/finance/articles/2017/10/27/739589-rosneft-moskovskii-kreditnii-bank

Все прозрачно :)

Банда Анонимов, МКБ мог без прокладки ДМ купить, разве нет?

Роман Ранний, прочитай еще раз. мкб тут не при чем.

Банда Анонимов, а прямо сказать нельзя или смысла дальше нет разговор продолжать?

а то в загадки играть нет времени

Роман Ранний, в какие загадки?

Вам все пережевали и в рот уже положили… но вы и сейчас не можете сообразить.

Роснефть это Сечин. Как и МКБ и WB, судя по всему.

Банда Анонимов, это вы не можете сообразить что МКБ может действовать в интересах Роснефти и как я уже писал:

МКБ мог без прокладки ДМ купить, разве нет?

вот по теме кстати

t.me/onfleek419/2933

Хотя, вот Altus Capital особождает кэш для сделки по Детскому Миру, продав пакет в сети «36.6» на 11.5 млрд руб.

🧐 Может и правда купят долю в ДМ.

@onfleek419

Роман Ранний, Ну по аптекам они на допке по 5 руб. брали по минимуму, а здесь на максимуме. Думаю, для перепродажи кому-то берут.

khornickjaadle,

странно тогда, почему они до 29.9% ДМ хотят приобрести. это ведь уже не спекуляция получается, а блокирующий пакет, а учитывая, что контрольного пакета ДМ нет ни у кого, то может и не странно вовсе)

Петр Варламов, У них такой же был и в аптеках. Может выкупят 29,9, а потом разобьют на мелкие, как в аптеках. Скоро узнаем.

пишет

t.me/borodainvest/506

Вчера на российском рынке произошло неординарное событие, которое требует осмысления:

ИНВЕСТКОМПАНИЯ ALTUS CAPITAL НАМЕРЕНА ПРИОБРЕСТИ ДО 29,9% «ДЕТСКОГО МИРА», ПРЕДЛОЖИЛА ОФЕРТУ ДЕРЖАТЕЛЕМ АКЦИЙ РИТЕЙЛЕРА — ИНВЕСТКОМПАНИЯ

ALTUS CAPITAL ГОТОВА КУПИТЬ АКЦИИ «ДЕТСКОГО МИРА» ПО 160 РУБ ЗА БУМАГУ, НА ВЫКУП ДО 29,9% МОЖЕТ ПОТРАТИТЬ ПОРЯДКА 35,3 МЛРД РУБ — ИНВЕСТКОМПАНИЯ

Всего пару месяцев назад, после окончательного выхода АФК Система из капитала, мы восхищались тем, что Детский мир стал первой частной компанией без мажоритарного акционера! Это событие открывало для бизнеса как своеобразные страновые риски, так и огромные возможности. Возможности реализовались раньше!!! Заключались они в том, что кто-то, в нашем случае Altus Capital, может захотеть стать контролирующим акционером компании. Что бы осуществить свое желание у них будет только два пути:

— мучительно долго собирать пакет в стакане. Процесс может занять несколько лет из за достаточно низкой ликвидности нашего рынка;

— сделать оферту с премией к рынку и скупить сразу много акций!

Altus выбрал второй путь, а акционеры неожиданно получили существенную премию к котировкам и некий ориентир по справедливой стоимости компании! Здорово!

Правда спешить впадать в эйфорию чуть-чуть рано и котировки Детского мира, которые сейчас на 10% ниже цены потенциальной оферты, четко отражают некоторые риски присутствующие в будущей сделки. Перечислим их:

1) Уникальность сделки. На моей памяти это первая в истории нашей биржи официальная попытка получить контроль над компанией через рыночные механизм! Altus творит историю!

2) Собственно из первого пункта логично вытекает второй — подобных сделок еще не было и не до конца понятно насколько «официальна» подобная оферта и точно ли это на самом деле она. Есть вероятность (судя по котировкам рынок ее оценивает в 5 — 10%), что все отменится.

3) Оказывается Altus является акционером компании Аптеки 36,6. Сам факт покупки подобной компании солидным инвестиционным фондом это черное пятно на репутации. К тому же котировки 36,6 очень странно себя ведут в последнее время. Нет ли ту совпадения или связи?

Я искренне надеюсь, что история с офертой от Altus закончится хорошо, а акционеры получат свою честную оферту по 160 рублей. Такое событие станет большим позитивом для рынка и настоящей вехой в его развитии. Глядишь, через 20 — 30 лет у нас сформируется полноценный средний класс рантье, а вслед за запросам общества (когда слово инвестор для государства будет означать не бессмысленный фрик, которого нужно обложить налогами, а важную часть электората) начнутся улучшения в законодательной сфере и в общественной жизни.

Роман Ранний, к сожалению, все «аналитики» в упор не видят, похоже, одного простого факта — Altus Capital это просто ширма, потому что у них явно нет таких денег.

Это фонд, который про себя пишет, что «участвовал в сделках суммой до миллиарда долларов» или типа того.

«Солидный» фонд? Ха-ха...

Так вот вопрос — «Система» продавала в открытую 25% акций по 112 буквально 2 месяца назад. И туда «никто не пришел» с таким предложением. А сейчас «вдруг» всплывает офер на 160 по рынку.

При этом данный офер по Российским законам вообще в принипе никаких обязательств не налагает ни на что. То есть к нему даже документов нет — вы можете с тем же успехом выйти на Тверскую и крикнуть о покупке...

Собственно, основные вопросы:

1. Кому нужна ширма для покупки «белой и пушистой» публичной компании с рынка?

2. Почему этот «кто-то» не купил на SPO.

Как говорится, половина ответа лежит в вопросе )

Банда Анонимов, думаешь кто-то хочет деньги отмыть или спрятать?

Роман Ранний, я думаю, что за ширмой тот, кому не стоит светиться. Отмыть и спрятать — нет.

И кто по каким-то причинам не мог купить напрямую у ВПЕ.

При этом Altus купила долги 36.6 у МКБ.

А вот про МКБ: www.vedomosti.ru/finance/articles/2017/10/27/739589-rosneft-moskovskii-kreditnii-bank

Все прозрачно :)

Банда Анонимов, МКБ мог без прокладки ДМ купить, разве нет?

Роман Ранний, прочитай еще раз. мкб тут не при чем.

Банда Анонимов, а прямо сказать нельзя или смысла дальше нет разговор продолжать?

а то в загадки играть нет времени

Роман Ранний, в какие загадки?

вот по теме кстати

t.me/onfleek419/2933

Хотя, вот Altus Capital особождает кэш для сделки по Детскому Миру, продав пакет в сети «36.6» на 11.5 млрд руб.

🧐 Может и правда купят долю в ДМ.

@onfleek419

Роман Ранний, Ну по аптекам они на допке по 5 руб. брали по минимуму, а здесь на максимуме. Думаю, для перепродажи кому-то берут.

khornickjaadle,

странно тогда, почему они до 29.9% ДМ хотят приобрести. это ведь уже не спекуляция получается, а блокирующий пакет, а учитывая, что контрольного пакета ДМ нет ни у кого, то может и не странно вовсе)

пишет

t.me/borodainvest/506

Вчера на российском рынке произошло неординарное событие, которое требует осмысления:

ИНВЕСТКОМПАНИЯ ALTUS CAPITAL НАМЕРЕНА ПРИОБРЕСТИ ДО 29,9% «ДЕТСКОГО МИРА», ПРЕДЛОЖИЛА ОФЕРТУ ДЕРЖАТЕЛЕМ АКЦИЙ РИТЕЙЛЕРА — ИНВЕСТКОМПАНИЯ

ALTUS CAPITAL ГОТОВА КУПИТЬ АКЦИИ «ДЕТСКОГО МИРА» ПО 160 РУБ ЗА БУМАГУ, НА ВЫКУП ДО 29,9% МОЖЕТ ПОТРАТИТЬ ПОРЯДКА 35,3 МЛРД РУБ — ИНВЕСТКОМПАНИЯ

Всего пару месяцев назад, после окончательного выхода АФК Система из капитала, мы восхищались тем, что Детский мир стал первой частной компанией без мажоритарного акционера! Это событие открывало для бизнеса как своеобразные страновые риски, так и огромные возможности. Возможности реализовались раньше!!! Заключались они в том, что кто-то, в нашем случае Altus Capital, может захотеть стать контролирующим акционером компании. Что бы осуществить свое желание у них будет только два пути:

— мучительно долго собирать пакет в стакане. Процесс может занять несколько лет из за достаточно низкой ликвидности нашего рынка;

— сделать оферту с премией к рынку и скупить сразу много акций!

Altus выбрал второй путь, а акционеры неожиданно получили существенную премию к котировкам и некий ориентир по справедливой стоимости компании! Здорово!

Правда спешить впадать в эйфорию чуть-чуть рано и котировки Детского мира, которые сейчас на 10% ниже цены потенциальной оферты, четко отражают некоторые риски присутствующие в будущей сделки. Перечислим их:

1) Уникальность сделки. На моей памяти это первая в истории нашей биржи официальная попытка получить контроль над компанией через рыночные механизм! Altus творит историю!

2) Собственно из первого пункта логично вытекает второй — подобных сделок еще не было и не до конца понятно насколько «официальна» подобная оферта и точно ли это на самом деле она. Есть вероятность (судя по котировкам рынок ее оценивает в 5 — 10%), что все отменится.

3) Оказывается Altus является акционером компании Аптеки 36,6. Сам факт покупки подобной компании солидным инвестиционным фондом это черное пятно на репутации. К тому же котировки 36,6 очень странно себя ведут в последнее время. Нет ли ту совпадения или связи?

Я искренне надеюсь, что история с офертой от Altus закончится хорошо, а акционеры получат свою честную оферту по 160 рублей. Такое событие станет большим позитивом для рынка и настоящей вехой в его развитии. Глядишь, через 20 — 30 лет у нас сформируется полноценный средний класс рантье, а вслед за запросам общества (когда слово инвестор для государства будет означать не бессмысленный фрик, которого нужно обложить налогами, а важную часть электората) начнутся улучшения в законодательной сфере и в общественной жизни.

Роман Ранний, к сожалению, все «аналитики» в упор не видят, похоже, одного простого факта — Altus Capital это просто ширма, потому что у них явно нет таких денег.

Это фонд, который про себя пишет, что «участвовал в сделках суммой до миллиарда долларов» или типа того.

«Солидный» фонд? Ха-ха...

Так вот вопрос — «Система» продавала в открытую 25% акций по 112 буквально 2 месяца назад. И туда «никто не пришел» с таким предложением. А сейчас «вдруг» всплывает офер на 160 по рынку.

При этом данный офер по Российским законам вообще в принипе никаких обязательств не налагает ни на что. То есть к нему даже документов нет — вы можете с тем же успехом выйти на Тверскую и крикнуть о покупке...

Собственно, основные вопросы:

1. Кому нужна ширма для покупки «белой и пушистой» публичной компании с рынка?

2. Почему этот «кто-то» не купил на SPO.

Как говорится, половина ответа лежит в вопросе )

Банда Анонимов, думаешь кто-то хочет деньги отмыть или спрятать?

Роман Ранний, я думаю, что за ширмой тот, кому не стоит светиться. Отмыть и спрятать — нет.

И кто по каким-то причинам не мог купить напрямую у ВПЕ.

При этом Altus купила долги 36.6 у МКБ.

А вот про МКБ: www.vedomosti.ru/finance/articles/2017/10/27/739589-rosneft-moskovskii-kreditnii-bank

Все прозрачно :)

Банда Анонимов, МКБ мог без прокладки ДМ купить, разве нет?

Роман Ранний, прочитай еще раз. мкб тут не при чем.

Банда Анонимов, а прямо сказать нельзя или смысла дальше нет разговор продолжать?

а то в загадки играть нет времени

Роман Ранний,

это ведь обычный «троль», конечно, никакой конкретики Вы в ответ не услышите. никакой особой инфы у него нет и быть не может, но людей, которые тут по делу ДМ многое что писали и продолжают писать, этот троль сразу нелицеприятно обвинял и оскорблял. короче, обычный балабол))))

Петр Варламов, очень жаль, я надеялся на конструктивный диалог

пишет

t.me/borodainvest/506

Вчера на российском рынке произошло неординарное событие, которое требует осмысления:

ИНВЕСТКОМПАНИЯ ALTUS CAPITAL НАМЕРЕНА ПРИОБРЕСТИ ДО 29,9% «ДЕТСКОГО МИРА», ПРЕДЛОЖИЛА ОФЕРТУ ДЕРЖАТЕЛЕМ АКЦИЙ РИТЕЙЛЕРА — ИНВЕСТКОМПАНИЯ

ALTUS CAPITAL ГОТОВА КУПИТЬ АКЦИИ «ДЕТСКОГО МИРА» ПО 160 РУБ ЗА БУМАГУ, НА ВЫКУП ДО 29,9% МОЖЕТ ПОТРАТИТЬ ПОРЯДКА 35,3 МЛРД РУБ — ИНВЕСТКОМПАНИЯ

Всего пару месяцев назад, после окончательного выхода АФК Система из капитала, мы восхищались тем, что Детский мир стал первой частной компанией без мажоритарного акционера! Это событие открывало для бизнеса как своеобразные страновые риски, так и огромные возможности. Возможности реализовались раньше!!! Заключались они в том, что кто-то, в нашем случае Altus Capital, может захотеть стать контролирующим акционером компании. Что бы осуществить свое желание у них будет только два пути:

— мучительно долго собирать пакет в стакане. Процесс может занять несколько лет из за достаточно низкой ликвидности нашего рынка;

— сделать оферту с премией к рынку и скупить сразу много акций!

Altus выбрал второй путь, а акционеры неожиданно получили существенную премию к котировкам и некий ориентир по справедливой стоимости компании! Здорово!

Правда спешить впадать в эйфорию чуть-чуть рано и котировки Детского мира, которые сейчас на 10% ниже цены потенциальной оферты, четко отражают некоторые риски присутствующие в будущей сделки. Перечислим их:

1) Уникальность сделки. На моей памяти это первая в истории нашей биржи официальная попытка получить контроль над компанией через рыночные механизм! Altus творит историю!

2) Собственно из первого пункта логично вытекает второй — подобных сделок еще не было и не до конца понятно насколько «официальна» подобная оферта и точно ли это на самом деле она. Есть вероятность (судя по котировкам рынок ее оценивает в 5 — 10%), что все отменится.

3) Оказывается Altus является акционером компании Аптеки 36,6. Сам факт покупки подобной компании солидным инвестиционным фондом это черное пятно на репутации. К тому же котировки 36,6 очень странно себя ведут в последнее время. Нет ли ту совпадения или связи?

Я искренне надеюсь, что история с офертой от Altus закончится хорошо, а акционеры получат свою честную оферту по 160 рублей. Такое событие станет большим позитивом для рынка и настоящей вехой в его развитии. Глядишь, через 20 — 30 лет у нас сформируется полноценный средний класс рантье, а вслед за запросам общества (когда слово инвестор для государства будет означать не бессмысленный фрик, которого нужно обложить налогами, а важную часть электората) начнутся улучшения в законодательной сфере и в общественной жизни.

Роман Ранний, к сожалению, все «аналитики» в упор не видят, похоже, одного простого факта — Altus Capital это просто ширма, потому что у них явно нет таких денег.

Это фонд, который про себя пишет, что «участвовал в сделках суммой до миллиарда долларов» или типа того.

«Солидный» фонд? Ха-ха...

Так вот вопрос — «Система» продавала в открытую 25% акций по 112 буквально 2 месяца назад. И туда «никто не пришел» с таким предложением. А сейчас «вдруг» всплывает офер на 160 по рынку.

При этом данный офер по Российским законам вообще в принипе никаких обязательств не налагает ни на что. То есть к нему даже документов нет — вы можете с тем же успехом выйти на Тверскую и крикнуть о покупке...

Собственно, основные вопросы:

1. Кому нужна ширма для покупки «белой и пушистой» публичной компании с рынка?

2. Почему этот «кто-то» не купил на SPO.

Как говорится, половина ответа лежит в вопросе )

Банда Анонимов, думаешь кто-то хочет деньги отмыть или спрятать?

Роман Ранний, я думаю, что за ширмой тот, кому не стоит светиться. Отмыть и спрятать — нет.

И кто по каким-то причинам не мог купить напрямую у ВПЕ.

При этом Altus купила долги 36.6 у МКБ.

А вот про МКБ: www.vedomosti.ru/finance/articles/2017/10/27/739589-rosneft-moskovskii-kreditnii-bank

Все прозрачно :)

Банда Анонимов, МКБ мог без прокладки ДМ купить, разве нет?

Роман Ранний, прочитай еще раз. мкб тут не при чем.

Банда Анонимов, а прямо сказать нельзя или смысла дальше нет разговор продолжать?

а то в загадки играть нет времени

Роман Ранний,

это ведь обычный «троль», конечно, никакой конкретики Вы в ответ не услышите. никакой особой инфы у него нет и быть не может, но людей, которые тут по делу ДМ многое что писали и продолжают писать, этот троль сразу нелицеприятно обвинял и оскорблял. короче, обычный балабол)))) На российском рынке произошло неординарное событие, которое требует осмысления:

На российском рынке произошло неординарное событие, которое требует осмысления:

Борода Инвестора на своем канале в VK, разобрал ситуацию с акциями Детского Мира.

ИНВЕСТКОМПАНИЯ ALTUS CAPITAL НАМЕРЕНА ПРИОБРЕСТИ ДО 29,9% «ДЕТСКОГО МИРА», ПРЕДЛОЖИЛА ОФЕРТУ ДЕРЖАТЕЛЕМ АКЦИЙ РИТЕЙЛЕРА — ИНВЕСТКОМПАНИЯ

ALTUS CAPITAL ГОТОВА КУПИТЬ АКЦИИ «ДЕТСКОГО МИРА» ПО 160 РУБ ЗА БУМАГУ, НА ВЫКУП ДО 29,9% МОЖЕТ ПОТРАТИТЬ ПОРЯДКА 35,3 МЛРД РУБ — ИНВЕСТКОМПАНИЯ

Всего пару месяцев назад, после окончательного выхода АФК Система из капитала, мы восхищались тем, что Детский мир стал первой частной компанией без мажоритарного акционера! Это событие открывало для бизнеса как своеобразные страновые риски, так и огромные возможности. Возможности реализовались раньше!!! Заключались они в том, что кто-то, в нашем случае Altus Capital, может захотеть стать контролирующим акционером компании. Что бы осуществить свое желание у них будет только два пути:

— мучительно долго собирать пакет в стакане. Процесс может занять несколько лет из за достаточно низкой ликвидности нашего рынка;

Авто-репост. Читать в блоге >>>

пишет

t.me/borodainvest/506

Вчера на российском рынке произошло неординарное событие, которое требует осмысления:

ИНВЕСТКОМПАНИЯ ALTUS CAPITAL НАМЕРЕНА ПРИОБРЕСТИ ДО 29,9% «ДЕТСКОГО МИРА», ПРЕДЛОЖИЛА ОФЕРТУ ДЕРЖАТЕЛЕМ АКЦИЙ РИТЕЙЛЕРА — ИНВЕСТКОМПАНИЯ

ALTUS CAPITAL ГОТОВА КУПИТЬ АКЦИИ «ДЕТСКОГО МИРА» ПО 160 РУБ ЗА БУМАГУ, НА ВЫКУП ДО 29,9% МОЖЕТ ПОТРАТИТЬ ПОРЯДКА 35,3 МЛРД РУБ — ИНВЕСТКОМПАНИЯ

Всего пару месяцев назад, после окончательного выхода АФК Система из капитала, мы восхищались тем, что Детский мир стал первой частной компанией без мажоритарного акционера! Это событие открывало для бизнеса как своеобразные страновые риски, так и огромные возможности. Возможности реализовались раньше!!! Заключались они в том, что кто-то, в нашем случае Altus Capital, может захотеть стать контролирующим акционером компании. Что бы осуществить свое желание у них будет только два пути:

— мучительно долго собирать пакет в стакане. Процесс может занять несколько лет из за достаточно низкой ликвидности нашего рынка;

— сделать оферту с премией к рынку и скупить сразу много акций!

Altus выбрал второй путь, а акционеры неожиданно получили существенную премию к котировкам и некий ориентир по справедливой стоимости компании! Здорово!

Правда спешить впадать в эйфорию чуть-чуть рано и котировки Детского мира, которые сейчас на 10% ниже цены потенциальной оферты, четко отражают некоторые риски присутствующие в будущей сделки. Перечислим их:

1) Уникальность сделки. На моей памяти это первая в истории нашей биржи официальная попытка получить контроль над компанией через рыночные механизм! Altus творит историю!

2) Собственно из первого пункта логично вытекает второй — подобных сделок еще не было и не до конца понятно насколько «официальна» подобная оферта и точно ли это на самом деле она. Есть вероятность (судя по котировкам рынок ее оценивает в 5 — 10%), что все отменится.

3) Оказывается Altus является акционером компании Аптеки 36,6. Сам факт покупки подобной компании солидным инвестиционным фондом это черное пятно на репутации. К тому же котировки 36,6 очень странно себя ведут в последнее время. Нет ли ту совпадения или связи?

Я искренне надеюсь, что история с офертой от Altus закончится хорошо, а акционеры получат свою честную оферту по 160 рублей. Такое событие станет большим позитивом для рынка и настоящей вехой в его развитии. Глядишь, через 20 — 30 лет у нас сформируется полноценный средний класс рантье, а вслед за запросам общества (когда слово инвестор для государства будет означать не бессмысленный фрик, которого нужно обложить налогами, а важную часть электората) начнутся улучшения в законодательной сфере и в общественной жизни.

Роман Ранний, к сожалению, все «аналитики» в упор не видят, похоже, одного простого факта — Altus Capital это просто ширма, потому что у них явно нет таких денег.

Это фонд, который про себя пишет, что «участвовал в сделках суммой до миллиарда долларов» или типа того.

«Солидный» фонд? Ха-ха...

Так вот вопрос — «Система» продавала в открытую 25% акций по 112 буквально 2 месяца назад. И туда «никто не пришел» с таким предложением. А сейчас «вдруг» всплывает офер на 160 по рынку.

При этом данный офер по Российским законам вообще в принипе никаких обязательств не налагает ни на что. То есть к нему даже документов нет — вы можете с тем же успехом выйти на Тверскую и крикнуть о покупке...

Собственно, основные вопросы:

1. Кому нужна ширма для покупки «белой и пушистой» публичной компании с рынка?

2. Почему этот «кто-то» не купил на SPO.

Как говорится, половина ответа лежит в вопросе )

Банда Анонимов, думаешь кто-то хочет деньги отмыть или спрятать?

Роман Ранний, я думаю, что за ширмой тот, кому не стоит светиться. Отмыть и спрятать — нет.

И кто по каким-то причинам не мог купить напрямую у ВПЕ.

При этом Altus купила долги 36.6 у МКБ.

А вот про МКБ: www.vedomosti.ru/finance/articles/2017/10/27/739589-rosneft-moskovskii-kreditnii-bank

Все прозрачно :)

Банда Анонимов, МКБ мог без прокладки ДМ купить, разве нет?

Роман Ранний, прочитай еще раз. мкб тут не при чем.

Банда Анонимов, а прямо сказать нельзя или смысла дальше нет разговор продолжать?

а то в загадки играть нет времени

пишет

t.me/borodainvest/506

Вчера на российском рынке произошло неординарное событие, которое требует осмысления:

ИНВЕСТКОМПАНИЯ ALTUS CAPITAL НАМЕРЕНА ПРИОБРЕСТИ ДО 29,9% «ДЕТСКОГО МИРА», ПРЕДЛОЖИЛА ОФЕРТУ ДЕРЖАТЕЛЕМ АКЦИЙ РИТЕЙЛЕРА — ИНВЕСТКОМПАНИЯ

ALTUS CAPITAL ГОТОВА КУПИТЬ АКЦИИ «ДЕТСКОГО МИРА» ПО 160 РУБ ЗА БУМАГУ, НА ВЫКУП ДО 29,9% МОЖЕТ ПОТРАТИТЬ ПОРЯДКА 35,3 МЛРД РУБ — ИНВЕСТКОМПАНИЯ

Всего пару месяцев назад, после окончательного выхода АФК Система из капитала, мы восхищались тем, что Детский мир стал первой частной компанией без мажоритарного акционера! Это событие открывало для бизнеса как своеобразные страновые риски, так и огромные возможности. Возможности реализовались раньше!!! Заключались они в том, что кто-то, в нашем случае Altus Capital, может захотеть стать контролирующим акционером компании. Что бы осуществить свое желание у них будет только два пути:

— мучительно долго собирать пакет в стакане. Процесс может занять несколько лет из за достаточно низкой ликвидности нашего рынка;

— сделать оферту с премией к рынку и скупить сразу много акций!

Altus выбрал второй путь, а акционеры неожиданно получили существенную премию к котировкам и некий ориентир по справедливой стоимости компании! Здорово!

Правда спешить впадать в эйфорию чуть-чуть рано и котировки Детского мира, которые сейчас на 10% ниже цены потенциальной оферты, четко отражают некоторые риски присутствующие в будущей сделки. Перечислим их:

1) Уникальность сделки. На моей памяти это первая в истории нашей биржи официальная попытка получить контроль над компанией через рыночные механизм! Altus творит историю!

2) Собственно из первого пункта логично вытекает второй — подобных сделок еще не было и не до конца понятно насколько «официальна» подобная оферта и точно ли это на самом деле она. Есть вероятность (судя по котировкам рынок ее оценивает в 5 — 10%), что все отменится.

3) Оказывается Altus является акционером компании Аптеки 36,6. Сам факт покупки подобной компании солидным инвестиционным фондом это черное пятно на репутации. К тому же котировки 36,6 очень странно себя ведут в последнее время. Нет ли ту совпадения или связи?

Я искренне надеюсь, что история с офертой от Altus закончится хорошо, а акционеры получат свою честную оферту по 160 рублей. Такое событие станет большим позитивом для рынка и настоящей вехой в его развитии. Глядишь, через 20 — 30 лет у нас сформируется полноценный средний класс рантье, а вслед за запросам общества (когда слово инвестор для государства будет означать не бессмысленный фрик, которого нужно обложить налогами, а важную часть электората) начнутся улучшения в законодательной сфере и в общественной жизни.

Роман Ранний, к сожалению, все «аналитики» в упор не видят, похоже, одного простого факта — Altus Capital это просто ширма, потому что у них явно нет таких денег.

Это фонд, который про себя пишет, что «участвовал в сделках суммой до миллиарда долларов» или типа того.

«Солидный» фонд? Ха-ха...

Так вот вопрос — «Система» продавала в открытую 25% акций по 112 буквально 2 месяца назад. И туда «никто не пришел» с таким предложением. А сейчас «вдруг» всплывает офер на 160 по рынку.

При этом данный офер по Российским законам вообще в принипе никаких обязательств не налагает ни на что. То есть к нему даже документов нет — вы можете с тем же успехом выйти на Тверскую и крикнуть о покупке...

Собственно, основные вопросы:

1. Кому нужна ширма для покупки «белой и пушистой» публичной компании с рынка?

2. Почему этот «кто-то» не купил на SPO.

Как говорится, половина ответа лежит в вопросе )

Банда Анонимов, думаешь кто-то хочет деньги отмыть или спрятать?

Роман Ранний, я думаю, что за ширмой тот, кому не стоит светиться. Отмыть и спрятать — нет.

И кто по каким-то причинам не мог купить напрямую у ВПЕ.

При этом Altus купила долги 36.6 у МКБ.

А вот про МКБ: www.vedomosti.ru/finance/articles/2017/10/27/739589-rosneft-moskovskii-kreditnii-bank

Все прозрачно :)

Банда Анонимов, Нехило Роснефть поддержала МКБ — суборд с погашением в 2066 году!

пишет

t.me/borodainvest/506

Вчера на российском рынке произошло неординарное событие, которое требует осмысления:

ИНВЕСТКОМПАНИЯ ALTUS CAPITAL НАМЕРЕНА ПРИОБРЕСТИ ДО 29,9% «ДЕТСКОГО МИРА», ПРЕДЛОЖИЛА ОФЕРТУ ДЕРЖАТЕЛЕМ АКЦИЙ РИТЕЙЛЕРА — ИНВЕСТКОМПАНИЯ

ALTUS CAPITAL ГОТОВА КУПИТЬ АКЦИИ «ДЕТСКОГО МИРА» ПО 160 РУБ ЗА БУМАГУ, НА ВЫКУП ДО 29,9% МОЖЕТ ПОТРАТИТЬ ПОРЯДКА 35,3 МЛРД РУБ — ИНВЕСТКОМПАНИЯ

Всего пару месяцев назад, после окончательного выхода АФК Система из капитала, мы восхищались тем, что Детский мир стал первой частной компанией без мажоритарного акционера! Это событие открывало для бизнеса как своеобразные страновые риски, так и огромные возможности. Возможности реализовались раньше!!! Заключались они в том, что кто-то, в нашем случае Altus Capital, может захотеть стать контролирующим акционером компании. Что бы осуществить свое желание у них будет только два пути:

— мучительно долго собирать пакет в стакане. Процесс может занять несколько лет из за достаточно низкой ликвидности нашего рынка;

— сделать оферту с премией к рынку и скупить сразу много акций!

Altus выбрал второй путь, а акционеры неожиданно получили существенную премию к котировкам и некий ориентир по справедливой стоимости компании! Здорово!

Правда спешить впадать в эйфорию чуть-чуть рано и котировки Детского мира, которые сейчас на 10% ниже цены потенциальной оферты, четко отражают некоторые риски присутствующие в будущей сделки. Перечислим их:

1) Уникальность сделки. На моей памяти это первая в истории нашей биржи официальная попытка получить контроль над компанией через рыночные механизм! Altus творит историю!

2) Собственно из первого пункта логично вытекает второй — подобных сделок еще не было и не до конца понятно насколько «официальна» подобная оферта и точно ли это на самом деле она. Есть вероятность (судя по котировкам рынок ее оценивает в 5 — 10%), что все отменится.

3) Оказывается Altus является акционером компании Аптеки 36,6. Сам факт покупки подобной компании солидным инвестиционным фондом это черное пятно на репутации. К тому же котировки 36,6 очень странно себя ведут в последнее время. Нет ли ту совпадения или связи?

Я искренне надеюсь, что история с офертой от Altus закончится хорошо, а акционеры получат свою честную оферту по 160 рублей. Такое событие станет большим позитивом для рынка и настоящей вехой в его развитии. Глядишь, через 20 — 30 лет у нас сформируется полноценный средний класс рантье, а вслед за запросам общества (когда слово инвестор для государства будет означать не бессмысленный фрик, которого нужно обложить налогами, а важную часть электората) начнутся улучшения в законодательной сфере и в общественной жизни.

Роман Ранний, к сожалению, все «аналитики» в упор не видят, похоже, одного простого факта — Altus Capital это просто ширма, потому что у них явно нет таких денег.

Это фонд, который про себя пишет, что «участвовал в сделках суммой до миллиарда долларов» или типа того.

«Солидный» фонд? Ха-ха...

Так вот вопрос — «Система» продавала в открытую 25% акций по 112 буквально 2 месяца назад. И туда «никто не пришел» с таким предложением. А сейчас «вдруг» всплывает офер на 160 по рынку.

При этом данный офер по Российским законам вообще в принипе никаких обязательств не налагает ни на что. То есть к нему даже документов нет — вы можете с тем же успехом выйти на Тверскую и крикнуть о покупке...

Собственно, основные вопросы:

1. Кому нужна ширма для покупки «белой и пушистой» публичной компании с рынка?

2. Почему этот «кто-то» не купил на SPO.

Как говорится, половина ответа лежит в вопросе )

Банда Анонимов, думаешь кто-то хочет деньги отмыть или спрятать?

Роман Ранний, я думаю, что за ширмой тот, кому не стоит светиться. Отмыть и спрятать — нет.

И кто по каким-то причинам не мог купить напрямую у ВПЕ.

При этом Altus купила долги 36.6 у МКБ.

А вот про МКБ: www.vedomosti.ru/finance/articles/2017/10/27/739589-rosneft-moskovskii-kreditnii-bank

Все прозрачно :)

Банда Анонимов, МКБ мог без прокладки ДМ купить, разве нет?

Роман Ранний, прочитай еще раз. мкб тут не при чем.

пишет

t.me/borodainvest/506

Вчера на российском рынке произошло неординарное событие, которое требует осмысления:

ИНВЕСТКОМПАНИЯ ALTUS CAPITAL НАМЕРЕНА ПРИОБРЕСТИ ДО 29,9% «ДЕТСКОГО МИРА», ПРЕДЛОЖИЛА ОФЕРТУ ДЕРЖАТЕЛЕМ АКЦИЙ РИТЕЙЛЕРА — ИНВЕСТКОМПАНИЯ

ALTUS CAPITAL ГОТОВА КУПИТЬ АКЦИИ «ДЕТСКОГО МИРА» ПО 160 РУБ ЗА БУМАГУ, НА ВЫКУП ДО 29,9% МОЖЕТ ПОТРАТИТЬ ПОРЯДКА 35,3 МЛРД РУБ — ИНВЕСТКОМПАНИЯ

Всего пару месяцев назад, после окончательного выхода АФК Система из капитала, мы восхищались тем, что Детский мир стал первой частной компанией без мажоритарного акционера! Это событие открывало для бизнеса как своеобразные страновые риски, так и огромные возможности. Возможности реализовались раньше!!! Заключались они в том, что кто-то, в нашем случае Altus Capital, может захотеть стать контролирующим акционером компании. Что бы осуществить свое желание у них будет только два пути:

— мучительно долго собирать пакет в стакане. Процесс может занять несколько лет из за достаточно низкой ликвидности нашего рынка;

— сделать оферту с премией к рынку и скупить сразу много акций!

Altus выбрал второй путь, а акционеры неожиданно получили существенную премию к котировкам и некий ориентир по справедливой стоимости компании! Здорово!

Правда спешить впадать в эйфорию чуть-чуть рано и котировки Детского мира, которые сейчас на 10% ниже цены потенциальной оферты, четко отражают некоторые риски присутствующие в будущей сделки. Перечислим их:

1) Уникальность сделки. На моей памяти это первая в истории нашей биржи официальная попытка получить контроль над компанией через рыночные механизм! Altus творит историю!

2) Собственно из первого пункта логично вытекает второй — подобных сделок еще не было и не до конца понятно насколько «официальна» подобная оферта и точно ли это на самом деле она. Есть вероятность (судя по котировкам рынок ее оценивает в 5 — 10%), что все отменится.

3) Оказывается Altus является акционером компании Аптеки 36,6. Сам факт покупки подобной компании солидным инвестиционным фондом это черное пятно на репутации. К тому же котировки 36,6 очень странно себя ведут в последнее время. Нет ли ту совпадения или связи?

Я искренне надеюсь, что история с офертой от Altus закончится хорошо, а акционеры получат свою честную оферту по 160 рублей. Такое событие станет большим позитивом для рынка и настоящей вехой в его развитии. Глядишь, через 20 — 30 лет у нас сформируется полноценный средний класс рантье, а вслед за запросам общества (когда слово инвестор для государства будет означать не бессмысленный фрик, которого нужно обложить налогами, а важную часть электората) начнутся улучшения в законодательной сфере и в общественной жизни.

Роман Ранний, к сожалению, все «аналитики» в упор не видят, похоже, одного простого факта — Altus Capital это просто ширма, потому что у них явно нет таких денег.

Это фонд, который про себя пишет, что «участвовал в сделках суммой до миллиарда долларов» или типа того.

«Солидный» фонд? Ха-ха...

Так вот вопрос — «Система» продавала в открытую 25% акций по 112 буквально 2 месяца назад. И туда «никто не пришел» с таким предложением. А сейчас «вдруг» всплывает офер на 160 по рынку.

При этом данный офер по Российским законам вообще в принипе никаких обязательств не налагает ни на что. То есть к нему даже документов нет — вы можете с тем же успехом выйти на Тверскую и крикнуть о покупке...

Собственно, основные вопросы:

1. Кому нужна ширма для покупки «белой и пушистой» публичной компании с рынка?

2. Почему этот «кто-то» не купил на SPO.

Как говорится, половина ответа лежит в вопросе )

Банда Анонимов, думаешь кто-то хочет деньги отмыть или спрятать?

Роман Ранний, я думаю, что за ширмой тот, кому не стоит светиться. Отмыть и спрятать — нет.

И кто по каким-то причинам не мог купить напрямую у ВПЕ.

При этом Altus купила долги 36.6 у МКБ.

А вот про МКБ: www.vedomosti.ru/finance/articles/2017/10/27/739589-rosneft-moskovskii-kreditnii-bank

Все прозрачно :)

Банда Анонимов, МКБ мог без прокладки ДМ купить, разве нет?

пишет

t.me/borodainvest/506

Вчера на российском рынке произошло неординарное событие, которое требует осмысления:

ИНВЕСТКОМПАНИЯ ALTUS CAPITAL НАМЕРЕНА ПРИОБРЕСТИ ДО 29,9% «ДЕТСКОГО МИРА», ПРЕДЛОЖИЛА ОФЕРТУ ДЕРЖАТЕЛЕМ АКЦИЙ РИТЕЙЛЕРА — ИНВЕСТКОМПАНИЯ

ALTUS CAPITAL ГОТОВА КУПИТЬ АКЦИИ «ДЕТСКОГО МИРА» ПО 160 РУБ ЗА БУМАГУ, НА ВЫКУП ДО 29,9% МОЖЕТ ПОТРАТИТЬ ПОРЯДКА 35,3 МЛРД РУБ — ИНВЕСТКОМПАНИЯ

Всего пару месяцев назад, после окончательного выхода АФК Система из капитала, мы восхищались тем, что Детский мир стал первой частной компанией без мажоритарного акционера! Это событие открывало для бизнеса как своеобразные страновые риски, так и огромные возможности. Возможности реализовались раньше!!! Заключались они в том, что кто-то, в нашем случае Altus Capital, может захотеть стать контролирующим акционером компании. Что бы осуществить свое желание у них будет только два пути:

— мучительно долго собирать пакет в стакане. Процесс может занять несколько лет из за достаточно низкой ликвидности нашего рынка;

— сделать оферту с премией к рынку и скупить сразу много акций!

Altus выбрал второй путь, а акционеры неожиданно получили существенную премию к котировкам и некий ориентир по справедливой стоимости компании! Здорово!

Правда спешить впадать в эйфорию чуть-чуть рано и котировки Детского мира, которые сейчас на 10% ниже цены потенциальной оферты, четко отражают некоторые риски присутствующие в будущей сделки. Перечислим их:

1) Уникальность сделки. На моей памяти это первая в истории нашей биржи официальная попытка получить контроль над компанией через рыночные механизм! Altus творит историю!

2) Собственно из первого пункта логично вытекает второй — подобных сделок еще не было и не до конца понятно насколько «официальна» подобная оферта и точно ли это на самом деле она. Есть вероятность (судя по котировкам рынок ее оценивает в 5 — 10%), что все отменится.

3) Оказывается Altus является акционером компании Аптеки 36,6. Сам факт покупки подобной компании солидным инвестиционным фондом это черное пятно на репутации. К тому же котировки 36,6 очень странно себя ведут в последнее время. Нет ли ту совпадения или связи?

Я искренне надеюсь, что история с офертой от Altus закончится хорошо, а акционеры получат свою честную оферту по 160 рублей. Такое событие станет большим позитивом для рынка и настоящей вехой в его развитии. Глядишь, через 20 — 30 лет у нас сформируется полноценный средний класс рантье, а вслед за запросам общества (когда слово инвестор для государства будет означать не бессмысленный фрик, которого нужно обложить налогами, а важную часть электората) начнутся улучшения в законодательной сфере и в общественной жизни.

Роман Ранний, к сожалению, все «аналитики» в упор не видят, похоже, одного простого факта — Altus Capital это просто ширма, потому что у них явно нет таких денег.

Это фонд, который про себя пишет, что «участвовал в сделках суммой до миллиарда долларов» или типа того.

«Солидный» фонд? Ха-ха...

Так вот вопрос — «Система» продавала в открытую 25% акций по 112 буквально 2 месяца назад. И туда «никто не пришел» с таким предложением. А сейчас «вдруг» всплывает офер на 160 по рынку.

При этом данный офер по Российским законам вообще в принипе никаких обязательств не налагает ни на что. То есть к нему даже документов нет — вы можете с тем же успехом выйти на Тверскую и крикнуть о покупке...

Собственно, основные вопросы:

1. Кому нужна ширма для покупки «белой и пушистой» публичной компании с рынка?

2. Почему этот «кто-то» не купил на SPO.

Как говорится, половина ответа лежит в вопросе )

Банда Анонимов, думаешь кто-то хочет деньги отмыть или спрятать?

Роман Ранний, я думаю, что за ширмой тот, кому не стоит светиться. Отмыть и спрятать — нет.

При этом Altus купила долги 36.6 у МКБ.

А вот про МКБ: www.vedomosti.ru/finance/articles/2017/10/27/739589-rosneft-moskovskii-kreditnii-bank

Все прозрачно :)

вот по теме кстати

t.me/onfleek419/2933

Хотя, вот Altus Capital особождает кэш для сделки по Детскому Миру, продав пакет в сети «36.6» на 11.5 млрд руб.

🧐 Может и правда купят долю в ДМ.

@onfleek419

Роман Ранний, Ну по аптекам они на допке по 5 руб. брали по минимуму, а здесь на максимуме. Думаю, для перепродажи кому-то берут. вот по теме кстати

вот по теме кстати

t.me/onfleek419/2933

Хотя, вот Altus Capital особождает кэш для сделки по Детскому Миру, продав пакет в сети «36.6» на 11.5 млрд руб.

🧐 Может и правда купят долю в ДМ.

@onfleek419

пишет

t.me/borodainvest/506

Вчера на российском рынке произошло неординарное событие, которое требует осмысления:

ИНВЕСТКОМПАНИЯ ALTUS CAPITAL НАМЕРЕНА ПРИОБРЕСТИ ДО 29,9% «ДЕТСКОГО МИРА», ПРЕДЛОЖИЛА ОФЕРТУ ДЕРЖАТЕЛЕМ АКЦИЙ РИТЕЙЛЕРА — ИНВЕСТКОМПАНИЯ

ALTUS CAPITAL ГОТОВА КУПИТЬ АКЦИИ «ДЕТСКОГО МИРА» ПО 160 РУБ ЗА БУМАГУ, НА ВЫКУП ДО 29,9% МОЖЕТ ПОТРАТИТЬ ПОРЯДКА 35,3 МЛРД РУБ — ИНВЕСТКОМПАНИЯ

Всего пару месяцев назад, после окончательного выхода АФК Система из капитала, мы восхищались тем, что Детский мир стал первой частной компанией без мажоритарного акционера! Это событие открывало для бизнеса как своеобразные страновые риски, так и огромные возможности. Возможности реализовались раньше!!! Заключались они в том, что кто-то, в нашем случае Altus Capital, может захотеть стать контролирующим акционером компании. Что бы осуществить свое желание у них будет только два пути:

— мучительно долго собирать пакет в стакане. Процесс может занять несколько лет из за достаточно низкой ликвидности нашего рынка;

— сделать оферту с премией к рынку и скупить сразу много акций!

Altus выбрал второй путь, а акционеры неожиданно получили существенную премию к котировкам и некий ориентир по справедливой стоимости компании! Здорово!

Правда спешить впадать в эйфорию чуть-чуть рано и котировки Детского мира, которые сейчас на 10% ниже цены потенциальной оферты, четко отражают некоторые риски присутствующие в будущей сделки. Перечислим их:

1) Уникальность сделки. На моей памяти это первая в истории нашей биржи официальная попытка получить контроль над компанией через рыночные механизм! Altus творит историю!

2) Собственно из первого пункта логично вытекает второй — подобных сделок еще не было и не до конца понятно насколько «официальна» подобная оферта и точно ли это на самом деле она. Есть вероятность (судя по котировкам рынок ее оценивает в 5 — 10%), что все отменится.

3) Оказывается Altus является акционером компании Аптеки 36,6. Сам факт покупки подобной компании солидным инвестиционным фондом это черное пятно на репутации. К тому же котировки 36,6 очень странно себя ведут в последнее время. Нет ли ту совпадения или связи?

Я искренне надеюсь, что история с офертой от Altus закончится хорошо, а акционеры получат свою честную оферту по 160 рублей. Такое событие станет большим позитивом для рынка и настоящей вехой в его развитии. Глядишь, через 20 — 30 лет у нас сформируется полноценный средний класс рантье, а вслед за запросам общества (когда слово инвестор для государства будет означать не бессмысленный фрик, которого нужно обложить налогами, а важную часть электората) начнутся улучшения в законодательной сфере и в общественной жизни.

Роман Ранний, к сожалению, все «аналитики» в упор не видят, похоже, одного простого факта — Altus Capital это просто ширма, потому что у них явно нет таких денег.

Это фонд, который про себя пишет, что «участвовал в сделках суммой до миллиарда долларов» или типа того.

«Солидный» фонд? Ха-ха...

Так вот вопрос — «Система» продавала в открытую 25% акций по 112 буквально 2 месяца назад. И туда «никто не пришел» с таким предложением. А сейчас «вдруг» всплывает офер на 160 по рынку.

При этом данный офер по Российским законам вообще в принипе никаких обязательств не налагает ни на что. То есть к нему даже документов нет — вы можете с тем же успехом выйти на Тверскую и крикнуть о покупке...

Собственно, основные вопросы:

1. Кому нужна ширма для покупки «белой и пушистой» публичной компании с рынка?

2. Почему этот «кто-то» не купил на SPO.

Как говорится, половина ответа лежит в вопросе )

Банда Анонимов, думаешь кто-то хочет деньги отмыть или спрятать?

пишет

t.me/borodainvest/506

Вчера на российском рынке произошло неординарное событие, которое требует осмысления:

ИНВЕСТКОМПАНИЯ ALTUS CAPITAL НАМЕРЕНА ПРИОБРЕСТИ ДО 29,9% «ДЕТСКОГО МИРА», ПРЕДЛОЖИЛА ОФЕРТУ ДЕРЖАТЕЛЕМ АКЦИЙ РИТЕЙЛЕРА — ИНВЕСТКОМПАНИЯ

ALTUS CAPITAL ГОТОВА КУПИТЬ АКЦИИ «ДЕТСКОГО МИРА» ПО 160 РУБ ЗА БУМАГУ, НА ВЫКУП ДО 29,9% МОЖЕТ ПОТРАТИТЬ ПОРЯДКА 35,3 МЛРД РУБ — ИНВЕСТКОМПАНИЯ

Всего пару месяцев назад, после окончательного выхода АФК Система из капитала, мы восхищались тем, что Детский мир стал первой частной компанией без мажоритарного акционера! Это событие открывало для бизнеса как своеобразные страновые риски, так и огромные возможности. Возможности реализовались раньше!!! Заключались они в том, что кто-то, в нашем случае Altus Capital, может захотеть стать контролирующим акционером компании. Что бы осуществить свое желание у них будет только два пути:

— мучительно долго собирать пакет в стакане. Процесс может занять несколько лет из за достаточно низкой ликвидности нашего рынка;

— сделать оферту с премией к рынку и скупить сразу много акций!

Altus выбрал второй путь, а акционеры неожиданно получили существенную премию к котировкам и некий ориентир по справедливой стоимости компании! Здорово!

Правда спешить впадать в эйфорию чуть-чуть рано и котировки Детского мира, которые сейчас на 10% ниже цены потенциальной оферты, четко отражают некоторые риски присутствующие в будущей сделки. Перечислим их:

1) Уникальность сделки. На моей памяти это первая в истории нашей биржи официальная попытка получить контроль над компанией через рыночные механизм! Altus творит историю!

2) Собственно из первого пункта логично вытекает второй — подобных сделок еще не было и не до конца понятно насколько «официальна» подобная оферта и точно ли это на самом деле она. Есть вероятность (судя по котировкам рынок ее оценивает в 5 — 10%), что все отменится.

3) Оказывается Altus является акционером компании Аптеки 36,6. Сам факт покупки подобной компании солидным инвестиционным фондом это черное пятно на репутации. К тому же котировки 36,6 очень странно себя ведут в последнее время. Нет ли ту совпадения или связи?

Я искренне надеюсь, что история с офертой от Altus закончится хорошо, а акционеры получат свою честную оферту по 160 рублей. Такое событие станет большим позитивом для рынка и настоящей вехой в его развитии. Глядишь, через 20 — 30 лет у нас сформируется полноценный средний класс рантье, а вслед за запросам общества (когда слово инвестор для государства будет означать не бессмысленный фрик, которого нужно обложить налогами, а важную часть электората) начнутся улучшения в законодательной сфере и в общественной жизни.

Роман Ранний, к сожалению, все «аналитики» в упор не видят, похоже, одного простого факта — Altus Capital это просто ширма, потому что у них явно нет таких денег.

Это фонд, который про себя пишет, что «участвовал в сделках суммой до миллиарда долларов» или типа того.

«Солидный» фонд? Ха-ха...

Так вот вопрос — «Система» продавала в открытую 25% акций по 112 буквально 2 месяца назад. И туда «никто не пришел» с таким предложением. А сейчас «вдруг» всплывает офер на 160 по рынку.

При этом данный офер по Российским законам вообще в принипе никаких обязательств не налагает ни на что. То есть к нему даже документов нет — вы можете с тем же успехом выйти на Тверскую и крикнуть о покупке...

Собственно, основные вопросы:

1. Кому нужна ширма для покупки «белой и пушистой» публичной компании с рынка?

2. Почему этот «кто-то» не купил на SPO.

Как говорится, половина ответа лежит в вопросе )

Я так понял что всё будет через дкп происходить, и сразу всплывает в памяти история с мошенничеством по дкп от дэни колл.

Я так понял что всё будет через дкп происходить, и сразу всплывает в памяти история с мошенничеством по дкп от дэни колл.

Надеюсь конечно что Altus Capital порядочная контора, но вот в случае с дэни организатору так нечего и не было за это пишет

пишет

t.me/borodainvest/506

Вчера на российском рынке произошло неординарное событие, которое требует осмысления:

ИНВЕСТКОМПАНИЯ ALTUS CAPITAL НАМЕРЕНА ПРИОБРЕСТИ ДО 29,9% «ДЕТСКОГО МИРА», ПРЕДЛОЖИЛА ОФЕРТУ ДЕРЖАТЕЛЕМ АКЦИЙ РИТЕЙЛЕРА — ИНВЕСТКОМПАНИЯ

ALTUS CAPITAL ГОТОВА КУПИТЬ АКЦИИ «ДЕТСКОГО МИРА» ПО 160 РУБ ЗА БУМАГУ, НА ВЫКУП ДО 29,9% МОЖЕТ ПОТРАТИТЬ ПОРЯДКА 35,3 МЛРД РУБ — ИНВЕСТКОМПАНИЯ

Всего пару месяцев назад, после окончательного выхода АФК Система из капитала, мы восхищались тем, что Детский мир стал первой частной компанией без мажоритарного акционера! Это событие открывало для бизнеса как своеобразные страновые риски, так и огромные возможности. Возможности реализовались раньше!!! Заключались они в том, что кто-то, в нашем случае Altus Capital, может захотеть стать контролирующим акционером компании. Что бы осуществить свое желание у них будет только два пути:

— мучительно долго собирать пакет в стакане. Процесс может занять несколько лет из за достаточно низкой ликвидности нашего рынка;

— сделать оферту с премией к рынку и скупить сразу много акций!

Altus выбрал второй путь, а акционеры неожиданно получили существенную премию к котировкам и некий ориентир по справедливой стоимости компании! Здорово!

Правда спешить впадать в эйфорию чуть-чуть рано и котировки Детского мира, которые сейчас на 10% ниже цены потенциальной оферты, четко отражают некоторые риски присутствующие в будущей сделки. Перечислим их:

1) Уникальность сделки. На моей памяти это первая в истории нашей биржи официальная попытка получить контроль над компанией через рыночные механизм! Altus творит историю!

2) Собственно из первого пункта логично вытекает второй — подобных сделок еще не было и не до конца понятно насколько «официальна» подобная оферта и точно ли это на самом деле она. Есть вероятность (судя по котировкам рынок ее оценивает в 5 — 10%), что все отменится.

3) Оказывается Altus является акционером компании Аптеки 36,6. Сам факт покупки подобной компании солидным инвестиционным фондом это черное пятно на репутации. К тому же котировки 36,6 очень странно себя ведут в последнее время. Нет ли ту совпадения или связи?

Я искренне надеюсь, что история с офертой от Altus закончится хорошо, а акционеры получат свою честную оферту по 160 рублей. Такое событие станет большим позитивом для рынка и настоящей вехой в его развитии. Глядишь, через 20 — 30 лет у нас сформируется полноценный средний класс рантье, а вслед за запросам общества (когда слово инвестор для государства будет означать не бессмысленный фрик, которого нужно обложить налогами, а важную часть электората) начнутся улучшения в законодательной сфере и в общественной жизни.

Выкупят каждую третью акцию, если повезёт, что так попы рвёте?

РоманП., каждую третью, это если очень не повезет. 100% свободное обращение, далеко не все в оферте участвовать будут

Михаил Titov, Есть предположение что 29.9% именно чтобы выкупить у своих и не выставлять оферты остальным.

РоманП., Статья 84.2 закона об акционерных обществах, а не предположение.

При выкупе 30, 50, 75 должна идти оферта всем минорам.

Детский Мир - факторы роста и падения акций

- Компания вывела активы и планирует ликвидацию (16.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Детский Мир - описание компании

Группа компаний «Детский мир» (тикер на Московской фондовой бирже – DSKY) – мультивертикальный цифровой ритейлер, лидер на рынке детских товаров в России и Казахстане, а также значимый игрок в Беларуси. Группа объединяет розничные сети магазинов «Детский мир» и «ПВЗ Детмир», интернет-магазин и маркетплейс detmir.ru, а также сеть товаров для животных «Зоозавр».По состоянию на 30 июня 2021 года Группа включает 929 магазинов, расположенных в 378 городах и населенных пунктах России, Казахстана и Беларуси.

Общая площадь магазинов – 1 148 тыс. кв. м. Складская площадь – 146 тыс. кв. м.

Акционеры «Детского мира»: компания «Галф Инвестментс Лимитед» (Altus Capital) – 29,9%; акции в свободном обращении – 70,1%, включая квазиказначейские акции и акции, принадлежащие менеджменту и директорам (0,3%).

Сайты: detmir.ru,ir.detmir.ru, corp.detmir.ru

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций