Коррекция, рынки не растут до небес, 3 дня роста, 1 день коррекции))

Николай, этого не скажешь про голубые фишки, они перед дивами только падают, стабильно и беспорядочно, как шлюхи с тверской…

| Число акций ао | 739 млн |

| Номинал ао | — |

| Капит-я | 52,6 млрд |

| Выручка | 87,1 млрд |

| EBITDA | 14,7 млрд |

| Прибыль | 8,3 млрд |

| P/E | 6,3 |

| P/S | 0,6 |

| P/BV | 3,2 |

| EV/EBITDA | 5,8 |

| Детский Мир Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Коррекция, рынки не растут до небес, 3 дня роста, 1 день коррекции))

Дороговато)) Завтра по 136р отдавать будут американцы)))

Николай, мож по 156?

Сергей В., Завтра мамба в минус пойдет, с чего расти Миру?? апсайд 10%, можно и ниже сходить))

Эффект на акции. С начала года акции «Детского мира» остались на прежнем уровне, отстав от рынка на 20%. Мы полагаем, что инвесторы в целом позитивно воспримут финансовые результаты компании за 2К21.Ибрагимов Марат

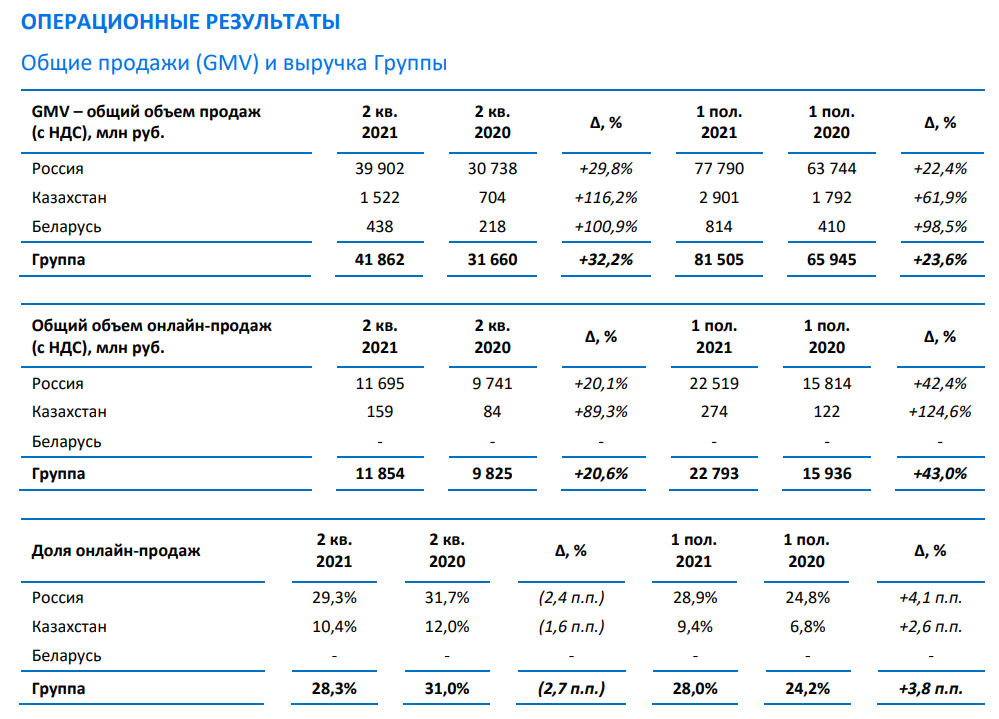

Выручка ритейлера за отчётный период выросла почти на 30% по сравнению со II кв. 2020 г. – до 37,4 млрд руб. на фоне роста операционных показателей. В частности, это – нормализация покупательского трафика в зрелых магазинах сети относительно аналогичного периода прошлого года, выход на полную мощность работы магазинов, открытых в 2019-2020 гг, расширение торговой площади и рост цифровых продаж.

Доля онлайн-продаж незначительно снизилась год к году и составила 28,3%. Это связано с эффектом высокой базы в онлайн сегменте из-за повышенного спроса на дистанционную торговлю в апреле и мае 2020 г., когда были ограничительные меры, связанные с COVID-19.

Детский мир по-прежнему активно развивает онлайн-продажи, наиболее востребованным каналом доставки в онлайн сегменте компании, является самовывоз из магазинов сети. В отчетном квартале доля данного канала в общих онлайн-продажах выросла до 87,2% против 78,9% за аналогичный период прошлого года.

Вышел отчет по МСФО за 2 квартал 2021 г. компании Детский мир.

Как видно из отчета, можно предположить, что компания решила сделать ставку на увеличение кол-ва магазинов.

Во втором квартале 2021 г. было открыто новых 49 магазинов (против 12 в 1 квартале 2021 г. и 12 во втором квартале 2020 г.). Впрочем, компания каждый год открывает по 100 новых магазинов… так что ничего нового тут не произошло. Их количество год от года растет, площади увеличиваются.

Как же это сказывается на прибыли и выручки?

Выручка выросла!!! Во втором квартале 2020 г. она составляла 28.8 млрд. руб., во втором квартале 2021 г. — 37.4 млрд. руб. Отличный результат, особенно, если учесть что выросла и чистая прибыль (с 740 млн. руб. до 2.8 млрд. руб.). Таким образом компания заработала за первое полугоде 4.3 млрд. руб. (при том, что в лучшем за свою историю 2020 г. ЧП составила 7.3 млрд. руб.)

Расходы на персонал стабильны… долг находится примерно на одном и том же уровне и составляет 24.5 млрд. руб. Не мало (при общегодовом доходе в 7 млрд. руб.), но и пока что не критично.

Рентабельность достаточно низкая. Чистая рентабильность — 7.5%, Рентаб EBITDA — 11.8%.

Из увиденных цифр не не вижу серьезных перспектив для роста. Рентабельность скачет от квартала к кварталу… увеличение кол-ва магазинов не ведет к стабильному росту прибыли. В последнее время прогресс есть… но что будет дальше не ясно.

Лично мне нравится детский мир. И именно из желания стать совладельцем магазина, в котором покупаю игрушки для дочки, можно прикупить чуток.

Dur, розница — не ваше)

Долг обычно к EBITDA смотрят. Долговая нагрузка 1.1 или типа того, смотреть лень. Это низкая. Нормальная для розницы — 2.

Рост магазинов и бла бла бла… смотрят на лайк к прошлому году — это показатель эффективности сущ. магазинов. Он постоянно растет.

Для роста прибыли в рознице, очевидно, что магазины дожны «вызреть». У ДМ это 2 года как помню. Для розницы это очень быстро. Поэтому ожидать, что +10% магазинов дадут тут же +10% выручки это некомпетентность как минимум.

Про рост — это дивидендная акция всеж. Для роста надо в ТКС идти, как я говорил)

Банда Анонимов, я всегда говорил и говорю: Я НЕ ЭКОНОМИСТ, я историк. И уже по этому я не компетентен (вы на ник посмотрите). Но пытаюсь разобраться. И если в 2019 г. p/e компании составлял 10, то на 2 квартал 2021 г. уже

Смотрим годовые отчеты по МСФО.

С 2016 г. — 525 магазинов. 2020 г. — 868 магазинов. Кол-во магазинов увеличилось на 65%.

В 2016 г. ЧП — 3.82 млрд. руб., в 2020 г. ЧП — 7.3 млрд. руб. Рост прибыли составил — 91%. ОТЛИЧНО!!! Но не будем забывать про инфляцию!!! Пусть средняя инфляция 6% годовых (на самом деле выше… да и учетная % ставка ЦБ выше тогда была). Получается, что за 5 лет инфляция составила порядка 30%. И что же у нас получается???? А получается, что реальная чистая прибыль выросла не на 91%, а на 56%. Вроде бы не плохо… но рост, опять же, экстенсивный.

В целом, конечно, прибыль растет и это радует… Но и котировки акций растут. Хотя p/e остается примерно на одном и том же уровне.

Теперь о долговой нагрузки. Чистый долг за 2020 г. — 18 млрд. руб., EBITDA — 17 — отлично 1,05. Здорово. Только вот на 2 квартал 2021 г. долг составляет уже 23.7 млрд. руб., а за 1 полугодие компания EBITDA составила лишь 7.5 (можно, конечно надеется, что по итогам года будет выше)…

Dur, нормальный ник, чо )

Про «экстенсивный рост» я вас не понял, если честно… и чем он «не так хорош»?

Вопрос еще, как считалась прибыль ДО IPO, если честно… не знаю. Но в общем и целом 30% инфляции у всех в нашей стране )

Про долг — у розницы 1 квартал это закупки плюс выплата дивов плюс выплата годовых бонусов.

И еще при этом тут крайне высокая сезонность — 4 квартал «делает» огромный оборот.

Поэтому и дивы платят в два захода: 9 месяцев + год.

Огромная нагрузка на кэш в начале года — это специфика бизнеса.

Поэтому да, набирают долгов, потом их гасят, что и видно из отчета. Это норм.

По году итого все выровняется.

P/E тут консервативный — это не Тиньков )

Дивы в этом году 10+ процентов годовых, что мало где встречается и +- стабильные котировки.

Это по факту защитный актив — тут не будет взрывного роста.

Я просто не очень понимаю, каковы ваши ожидания? Как ОЗОН, удваиваться каждый год?

Только смысл, если это денег не приносит, а ровно наоборот?

Банда Анонимов, как инвестору мне хотелось бы увидеть рост эффективности. Экстенсивный рост — это хорошо. Хотелось бы увидеть интенсивный. Т.е. чтобы прибыль росла не только за счет увеличения количества магазинов, а за счет увеличения эффективности каждого магазина в отдельности. Бесконечно же нельзя расширятся.

Как потребителю мне отчасти нравится «Детский мир». Большой магазин, можно много чего купить… (да и народу там почти всегда много, очереди на кассы бывают). Но очень часто мы приходим туда и ничего не покупаем. Просто потому, что НЕЧЕГО КУПИТЬ. Дочка может полчаса искать себе игрушку и ничего не выбрать… С одеждой совсем плохо… Про обувь вообще молчу. Ну не нравится ей и все тут… (12 лет). При этом в тот же фикс-прайс ходит с удовольствием!!! и умудряется с каждого визита накупить на 1000 + руб.

«Детский мир» явно проигрывает по ассортименту товарам, которые продаются в интернете… (и по ассортименту и по ценам). Если бы более активно развивали он-лайн торговлю, возможно, был бы интенсивный рост.

А так, я же говорю — хороший магазин и результаты хорошие.

Вышел отчет по МСФО за 2 квартал 2021 г. компании Детский мир.

Как видно из отчета, можно предположить, что компания решила сделать ставку на увеличение кол-ва магазинов.

Во втором квартале 2021 г. было открыто новых 49 магазинов (против 12 в 1 квартале 2021 г. и 12 во втором квартале 2020 г.). Впрочем, компания каждый год открывает по 100 новых магазинов… так что ничего нового тут не произошло. Их количество год от года растет, площади увеличиваются.

Как же это сказывается на прибыли и выручки?

Выручка выросла!!! Во втором квартале 2020 г. она составляла 28.8 млрд. руб., во втором квартале 2021 г. — 37.4 млрд. руб. Отличный результат, особенно, если учесть что выросла и чистая прибыль (с 740 млн. руб. до 2.8 млрд. руб.). Таким образом компания заработала за первое полугоде 4.3 млрд. руб. (при том, что в лучшем за свою историю 2020 г. ЧП составила 7.3 млрд. руб.)

Расходы на персонал стабильны… долг находится примерно на одном и том же уровне и составляет 24.5 млрд. руб. Не мало (при общегодовом доходе в 7 млрд. руб.), но и пока что не критично.

Рентабельность достаточно низкая. Чистая рентабильность — 7.5%, Рентаб EBITDA — 11.8%.

Из увиденных цифр не не вижу серьезных перспектив для роста. Рентабельность скачет от квартала к кварталу… увеличение кол-ва магазинов не ведет к стабильному росту прибыли. В последнее время прогресс есть… но что будет дальше не ясно.

Лично мне нравится детский мир. И именно из желания стать совладельцем магазина, в котором покупаю игрушки для дочки, можно прикупить чуток.

Dur, розница — не ваше)

Долг обычно к EBITDA смотрят. Долговая нагрузка 1.1 или типа того, смотреть лень. Это низкая. Нормальная для розницы — 2.

Рост магазинов и бла бла бла… смотрят на лайк к прошлому году — это показатель эффективности сущ. магазинов. Он постоянно растет.

Для роста прибыли в рознице, очевидно, что магазины дожны «вызреть». У ДМ это 2 года как помню. Для розницы это очень быстро. Поэтому ожидать, что +10% магазинов дадут тут же +10% выручки это некомпетентность как минимум.

Про рост — это дивидендная акция всеж. Для роста надо в ТКС идти, как я говорил)

Банда Анонимов, я всегда говорил и говорю: Я НЕ ЭКОНОМИСТ, я историк. И уже по этому я не компетентен (вы на ник посмотрите). Но пытаюсь разобраться. И если в 2019 г. p/e компании составлял 10, то на 2 квартал 2021 г. уже

Смотрим годовые отчеты по МСФО.

С 2016 г. — 525 магазинов. 2020 г. — 868 магазинов. Кол-во магазинов увеличилось на 65%.

В 2016 г. ЧП — 3.82 млрд. руб., в 2020 г. ЧП — 7.3 млрд. руб. Рост прибыли составил — 91%. ОТЛИЧНО!!! Но не будем забывать про инфляцию!!! Пусть средняя инфляция 6% годовых (на самом деле выше… да и учетная % ставка ЦБ выше тогда была). Получается, что за 5 лет инфляция составила порядка 30%. И что же у нас получается???? А получается, что реальная чистая прибыль выросла не на 91%, а на 56%. Вроде бы не плохо… но рост, опять же, экстенсивный.

В целом, конечно, прибыль растет и это радует… Но и котировки акций растут. Хотя p/e остается примерно на одном и том же уровне.

Теперь о долговой нагрузки. Чистый долг за 2020 г. — 18 млрд. руб., EBITDA — 17 — отлично 1,05. Здорово. Только вот на 2 квартал 2021 г. долг составляет уже 23.7 млрд. руб., а за 1 полугодие компания EBITDA составила лишь 7.5 (можно, конечно надеется, что по итогам года будет выше)…

Dur, нормальный ник, чо )

Про «экстенсивный рост» я вас не понял, если честно… и чем он «не так хорош»?

Вопрос еще, как считалась прибыль ДО IPO, если честно… не знаю. Но в общем и целом 30% инфляции у всех в нашей стране )

Про долг — у розницы 1 квартал это закупки плюс выплата дивов плюс выплата годовых бонусов.

И еще при этом тут крайне высокая сезонность — 4 квартал «делает» огромный оборот.

Поэтому и дивы платят в два захода: 9 месяцев + год.

Огромная нагрузка на кэш в начале года — это специфика бизнеса.

Поэтому да, набирают долгов, потом их гасят, что и видно из отчета. Это норм.

По году итого все выровняется.

P/E тут консервативный — это не Тиньков )

Дивы в этом году 10+ процентов годовых, что мало где встречается и +- стабильные котировки.

Это по факту защитный актив — тут не будет взрывного роста.

Я просто не очень понимаю, каковы ваши ожидания? Как ОЗОН, удваиваться каждый год?

Только смысл, если это денег не приносит, а ровно наоборот?

Вышел отчет по МСФО за 2 квартал 2021 г. компании Детский мир.

Как видно из отчета, можно предположить, что компания решила сделать ставку на увеличение кол-ва магазинов.

Во втором квартале 2021 г. было открыто новых 49 магазинов (против 12 в 1 квартале 2021 г. и 12 во втором квартале 2020 г.). Впрочем, компания каждый год открывает по 100 новых магазинов… так что ничего нового тут не произошло. Их количество год от года растет, площади увеличиваются.

Как же это сказывается на прибыли и выручки?

Выручка выросла!!! Во втором квартале 2020 г. она составляла 28.8 млрд. руб., во втором квартале 2021 г. — 37.4 млрд. руб. Отличный результат, особенно, если учесть что выросла и чистая прибыль (с 740 млн. руб. до 2.8 млрд. руб.). Таким образом компания заработала за первое полугоде 4.3 млрд. руб. (при том, что в лучшем за свою историю 2020 г. ЧП составила 7.3 млрд. руб.)

Расходы на персонал стабильны… долг находится примерно на одном и том же уровне и составляет 24.5 млрд. руб. Не мало (при общегодовом доходе в 7 млрд. руб.), но и пока что не критично.

Рентабельность достаточно низкая. Чистая рентабильность — 7.5%, Рентаб EBITDA — 11.8%.

Из увиденных цифр не не вижу серьезных перспектив для роста. Рентабельность скачет от квартала к кварталу… увеличение кол-ва магазинов не ведет к стабильному росту прибыли. В последнее время прогресс есть… но что будет дальше не ясно.

Лично мне нравится детский мир. И именно из желания стать совладельцем магазина, в котором покупаю игрушки для дочки, можно прикупить чуток.

Dur, розница — не ваше)

Долг обычно к EBITDA смотрят. Долговая нагрузка 1.1 или типа того, смотреть лень. Это низкая. Нормальная для розницы — 2.

Рост магазинов и бла бла бла… смотрят на лайк к прошлому году — это показатель эффективности сущ. магазинов. Он постоянно растет.

Для роста прибыли в рознице, очевидно, что магазины дожны «вызреть». У ДМ это 2 года как помню. Для розницы это очень быстро. Поэтому ожидать, что +10% магазинов дадут тут же +10% выручки это некомпетентность как минимум.

Про рост — это дивидендная акция всеж. Для роста надо в ТКС идти, как я говорил)

Банда Анонимов, я всегда говорил и говорю: Я НЕ ЭКОНОМИСТ, я историк. И уже по этому я не компетентен (вы на ник посмотрите). Но пытаюсь разобраться. И если в 2019 г. p/e компании составлял 10, то на 2 квартал 2021 г. уже

Смотрим годовые отчеты по МСФО.

С 2016 г. — 525 магазинов. 2020 г. — 868 магазинов. Кол-во магазинов увеличилось на 65%.

В 2016 г. ЧП — 3.82 млрд. руб., в 2020 г. ЧП — 7.3 млрд. руб. Рост прибыли составил — 91%. ОТЛИЧНО!!! Но не будем забывать про инфляцию!!! Пусть средняя инфляция 6% годовых (на самом деле выше… да и учетная % ставка ЦБ выше тогда была). Получается, что за 5 лет инфляция составила порядка 30%. И что же у нас получается???? А получается, что реальная чистая прибыль выросла не на 91%, а на 56%. Вроде бы не плохо… но рост, опять же, экстенсивный.

В целом, конечно, прибыль растет и это радует… Но и котировки акций растут. Хотя p/e остается примерно на одном и том же уровне.

Теперь о долговой нагрузки. Чистый долг за 2020 г. — 18 млрд. руб., EBITDA — 17 — отлично 1,05. Здорово. Только вот на 2 квартал 2021 г. долг составляет уже 23.7 млрд. руб., а за 1 полугодие компания EBITDA составила лишь 7.5 (можно, конечно надеется, что по итогам года будет выше)…

Вышел отчет по МСФО за 2 квартал 2021 г. компании Детский мир.

Как видно из отчета, можно предположить, что компания решила сделать ставку на увеличение кол-ва магазинов.

Во втором квартале 2021 г. было открыто новых 49 магазинов (против 12 в 1 квартале 2021 г. и 12 во втором квартале 2020 г.). Впрочем, компания каждый год открывает по 100 новых магазинов… так что ничего нового тут не произошло. Их количество год от года растет, площади увеличиваются.

Как же это сказывается на прибыли и выручки?

Выручка выросла!!! Во втором квартале 2020 г. она составляла 28.8 млрд. руб., во втором квартале 2021 г. — 37.4 млрд. руб. Отличный результат, особенно, если учесть что выросла и чистая прибыль (с 740 млн. руб. до 2.8 млрд. руб.). Таким образом компания заработала за первое полугоде 4.3 млрд. руб. (при том, что в лучшем за свою историю 2020 г. ЧП составила 7.3 млрд. руб.)

Расходы на персонал стабильны… долг находится примерно на одном и том же уровне и составляет 24.5 млрд. руб. Не мало (при общегодовом доходе в 7 млрд. руб.), но и пока что не критично.

Рентабельность достаточно низкая. Чистая рентабильность — 7.5%, Рентаб EBITDA — 11.8%.

Из увиденных цифр не не вижу серьезных перспектив для роста. Рентабельность скачет от квартала к кварталу… увеличение кол-ва магазинов не ведет к стабильному росту прибыли. В последнее время прогресс есть… но что будет дальше не ясно.

Лично мне нравится детский мир. И именно из желания стать совладельцем магазина, в котором покупаю игрушки для дочки, можно прикупить чуток.

Dur, розница — не ваше)

Долг обычно к EBITDA смотрят. Долговая нагрузка 1.1 или типа того, смотреть лень. Это низкая. Нормальная для розницы — 2.

Рост магазинов и бла бла бла… смотрят на лайк к прошлому году — это показатель эффективности сущ. магазинов. Он постоянно растет.

Для роста прибыли в рознице, очевидно, что магазины дожны «вызреть». У ДМ это 2 года как помню. Для розницы это очень быстро. Поэтому ожидать, что +10% магазинов дадут тут же +10% выручки это некомпетентность как минимум.

Про рост — это дивидендная акция всеж. Для роста надо в ТКС идти, как я говорил)

КОНСЕНСУС: «Детский мир» во II квартале увеличил чистую прибыль в 1,7 раза, до 2,2 млрд руб.

Роман Ранний, не попали — 2.8 ярда по факту. Неплохо…

Вышел отчет по МСФО за 2 квартал 2021 г. компании Детский мир.

Как видно из отчета, можно предположить, что компания решила сделать ставку на увеличение кол-ва магазинов.

Во втором квартале 2021 г. было открыто новых 49 магазинов (против 12 в 1 квартале 2021 г. и 12 во втором квартале 2020 г.). Впрочем, компания каждый год открывает по 100 новых магазинов… так что ничего нового тут не произошло. Их количество год от года растет, площади увеличиваются.

Как же это сказывается на прибыли и выручки?

Выручка выросла!!! Во втором квартале 2020 г. она составляла 28.8 млрд. руб., во втором квартале 2021 г. — 37.4 млрд. руб. Отличный результат, особенно, если учесть что выросла и чистая прибыль (с 740 млн. руб. до 2.8 млрд. руб.). Таким образом компания заработала за первое полугоде 4.3 млрд. руб. (при том, что в лучшем за свою историю 2020 г. ЧП составила 7.3 млрд. руб.)

Расходы на персонал стабильны… долг находится примерно на одном и том же уровне и составляет 24.5 млрд. руб. Не мало (при общегодовом доходе в 7 млрд. руб.), но и пока что не критично.

Рентабельность достаточно низкая. Чистая рентабильность — 7.5%, Рентаб EBITDA — 11.8%.

Из увиденных цифр не не вижу серьезных перспектив для роста. Рентабельность скачет от квартала к кварталу… увеличение кол-ва магазинов не ведет к стабильному росту прибыли. В последнее время прогресс есть… но что будет дальше не ясно.

Лично мне нравится детский мир. И именно из желания стать совладельцем магазина, в котором покупаю игрушки для дочки, можно прикупить чуток.

КОНСЕНСУС: «Детский мир» во II квартале увеличил чистую прибыль в 1,7 раза, до 2,2 млрд руб.

Роман Ранний, не попали — 2.8 ярда по факту. Неплохо…

Банда Анонимов, все ещё считаете, что после появления нового мажоритарного акционера компанию ждут тёмные времена? Отчитались в два!!! раза выше консенсус прогноза!

КОНСЕНСУС: «Детский мир» во II квартале увеличил чистую прибыль в 1,7 раза, до 2,2 млрд руб.

Роман Ранний, не попали — 2.8 ярда по факту. Неплохо…

Основные показатели первого полугодия 2021 года

КОНСЕНСУС: «Детский мир» во II квартале увеличил чистую прибыль в 1,7 раза, до 2,2 млрд руб.