| Число акций ао | 739 млн |

| Номинал ао | — |

| Капит-я | 52,6 млрд |

| Выручка | 87,1 млрд |

| EBITDA | 14,7 млрд |

| Прибыль | 8,3 млрд |

| P/E | 6,3 |

| P/S | 0,6 |

| P/BV | 3,2 |

| EV/EBITDA | 5,8 |

| Детский Мир Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Детский Мир акции

-

Любопытно — вчера росло, при этом прошел объем в 4.5 раза выше «среднедневной нормы»…

Любопытно — вчера росло, при этом прошел объем в 4.5 раза выше «среднедневной нормы»…

На дату закрытия реестра они берут цену акции, а как ещё? Dividend yield, который, собсна, они показывают, считается как % current price

Ilya, угу. Речь о том, что эта цифра ни о чем.

Ну, разве что для людей покупающих на отсечке...

Последние дивы считались по курсу 150. Сейчас уже очевидно, какие будут дивы примерно за 4кв и год.

Курс 130.

Речь о реальной возможно доходности, а не «бумажной».

Хотя даже «бумажная» высока.

Банда Анонимов, она ни о чем для оценки доходности конкретного инвестора. Вообще ее можно использовать для сравнения с др акциями

Ilya, чисто математически, данная величина релевантна только если дисперсия небольшая.

Сейчас она большая — последние дивы были с курсом закрытия 150, а сейчас 130…

На дату закрытия реестра они берут цену акции, а как ещё? Dividend yield, который, собсна, они показывают, считается как % current price

Ilya, угу. Речь о том, что эта цифра ни о чем.

Ну, разве что для людей покупающих на отсечке...

Последние дивы считались по курсу 150. Сейчас уже очевидно, какие будут дивы примерно за 4кв и год.

Курс 130.

Речь о реальной возможно доходности, а не «бумажной».

Хотя даже «бумажная» высока.

Банда Анонимов, она ни о чем для оценки доходности конкретного инвестора. Вообще ее можно использовать для сравнения с др акциями

Я выложил скрин «дивиденды» из втб инвестиции

Максим Олегович, поздравляю.

Вы бы сначала разобрались, что именно она показывает, а потом уже лезли бы спорить…

Банда Анонимов, поздравляю Вас с тем, что Вы, видимо, вообще ничего не понимаете. Вы бы сначала разобрались с тем, о чём тут речь идёт, а уж потом бы лезли спорить. Тоже мне — эксперт нашёлся

Максим Олегович, ну куда нам со средним умом...

Настоящие инвесторы же акции под дивы берут только прямо около дивотсечки :)

Только средняя цена в 20 году 120, что говорит о том, что в основном покупки были на этом уровне и доходность 10%+, о чем вам написали ниже с цифрами.

Банда Анонимов,

Да. Покупки начались с лета 2020 от 85 Р

ИгорьMSK, я в курсе, поэтому считать реальную дивдоходность по закрытию реестра — ну так себе история.

Хотя, повторю, она высокая даже по закрытию.

В перспективе через год +- я лично жду «слива» пузыря в екоме и бенефициаром этого будет, в том числе, и ДМ.

Я выложил скрин «дивиденды» из втб инвестиции

Максим Олегович, поздравляю.

Вы бы сначала разобрались, что именно она показывает, а потом уже лезли бы спорить…

Банда Анонимов, поздравляю Вас с тем, что Вы, видимо, вообще ничего не понимаете. Вы бы сначала разобрались с тем, о чём тут речь идёт, а уж потом бы лезли спорить. Тоже мне — эксперт нашёлся

Максим Олегович, ну куда нам со средним умом...

Настоящие инвесторы же акции под дивы берут только прямо около дивотсечки :)

Только средняя цена в 20 году 120, что говорит о том, что в основном покупки были на этом уровне и доходность 10%+, о чем вам написали ниже с цифрами.

Банда Анонимов,

Да. Покупки начались с лета 2020 от 85 Р

На дату закрытия реестра они берут цену акции, а как ещё? Dividend yield, который, собсна, они показывают, считается как % current price

Ilya, угу. Речь о том, что эта цифра ни о чем.

Ну, разве что для людей покупающих на отсечке...

Последние дивы считались по курсу 150. Сейчас уже очевидно, какие будут дивы примерно за 4кв и год.

Курс 130.

Речь о реальной возможно доходности, а не «бумажной».

Хотя даже «бумажная» высока.

Я выложил скрин «дивиденды» из втб инвестиции

Максим Олегович, поздравляю.

Вы бы сначала разобрались, что именно она показывает, а потом уже лезли бы спорить…

Банда Анонимов, поздравляю Вас с тем, что Вы, видимо, вообще ничего не понимаете. Вы бы сначала разобрались с тем, о чём тут речь идёт, а уж потом бы лезли спорить. Тоже мне — эксперт нашёлся

Максим Олегович, ну куда нам со средним умом...

Настоящие инвесторы же акции под дивы берут только прямо около дивотсечки :)

Только средняя цена в 20 году 120, что говорит о том, что в основном покупки были на этом уровне и доходность 10%+, о чем вам написали ниже с цифрами.

Я выложил скрин «дивиденды» из втб инвестиции

Максим Олегович, поздравляю.

Вы бы сначала разобрались, что именно она показывает, а потом уже лезли бы спорить…

Банда Анонимов, поздравляю Вас с тем, что Вы, видимо, вообще ничего не понимаете. Вы бы сначала разобрались с тем, о чём тут речь идёт, а уж потом бы лезли спорить. Тоже мне — эксперт нашёлся

Я выложил скрин «дивиденды» из втб инвестиции

Максим Олегович, поздравляю.

Вы бы сначала разобрались, что именно она показывает, а потом уже лезли бы спорить…

Дивдоходность больше 10%))) Лошков высаживают, я подбираю у них))

Николай, Насчёт 10% Вы погорячились. Это было 1 раз — в 2019

Максим Олегович, Эти данные % по дивидендам на дату отсечки. Он имеет ввиду, что на данный момент доходность выше 10%, если акция подойдёт по 170, а дивы будут 16, то естественно будет ниже 10%.

Далее мой расчёт по дивидендам: чистая прибыль по РСБУ за полугодие 2020 -1,27 млрд, за 9 мес 2020 — 3,75. Итог: 5,5 р дивов в декабре 2020.

Что имеем сейчас? Чистая прибыль по РСБУ за полугодие 2021г -3,9 млрд. Если учесть прибыль за 3 квартал 2020 год в размере 2,48млрд и спроецировать на 2021год, то получаем общую прибыль за 9 месяцев 6,38млрд, что соответствует 9,35 р дивов. В этот квартал продажи будут выше, так как руководство ДМ уже обращало внимание в конце августа, что ждет сильного роста продаж в 3-м квартале на двузначную величину.

Если проецировать 2 квартал 2021 по прибыли РСБУ на 3 квартал 2021, то получается вообще 11,05р. В принципе 3 квартал традиционно сильнее у ДМ, нежели второй, поэтому можем увидеть и выше дивы чем 11,05р.

Ну и естественно аналогично если посчитать за год, то за 2021 год можно увидеть от 15 до 19-20р дивидендов. Все данные в общем доступе, можешь пересчитать.

Соответственно, на текущий момент доходность выше 10%)

Снеж Ок, 6380 / 739 млн акций это 8.6 руб на акцию, как вышло 9.35?

Ilya, Всё. разобрался. Взял дивы почему то 5,5р вместо 5,08 за 9 месяцев 2020года. Видимо сложил (2,5+3). Отсюда и ошибка вышла.

Дивдоходность больше 10%))) Лошков высаживают, я подбираю у них))

Николай, Насчёт 10% Вы погорячились. Это было 1 раз — в 2019

Максим Олегович, тут вопрос — от какой цены акций считает ваша таблица.

Там явно какая-то белиберда.

Дивы за 2020 год по ней — 2.5 + 5.08 + 6.07 = 13.65 если не ошибаюсь.

Наобум — средняя цена акций в 2020 году была порядка 115 рублей, наверное.

Ну, может, 120… то есть там выше 10% уверенно.

Но вообще считают LTM и там тоже в районе 10%. В этом году, думаю, выше.

У вас же 2.14 + 3.62 + 4.22 очень условно = 9.98

Это что за расчет?

Дивдоходность больше 10%))) Лошков высаживают, я подбираю у них))

Николай, Насчёт 10% Вы погорячились. Это было 1 раз — в 2019

Максим Олегович, Эти данные % по дивидендам на дату отсечки. Он имеет ввиду, что на данный момент доходность выше 10%, если акция подойдёт по 170, а дивы будут 16, то естественно будет ниже 10%.

Далее мой расчёт по дивидендам: чистая прибыль по РСБУ за полугодие 2020 -1,27 млрд, за 9 мес 2020 — 3,75. Итог: 5,5 р дивов в декабре 2020.

Что имеем сейчас? Чистая прибыль по РСБУ за полугодие 2021г -3,9 млрд. Если учесть прибыль за 3 квартал 2020 год в размере 2,48млрд и спроецировать на 2021год, то получаем общую прибыль за 9 месяцев 6,38млрд, что соответствует 9,35 р дивов. В этот квартал продажи будут выше, так как руководство ДМ уже обращало внимание в конце августа, что ждет сильного роста продаж в 3-м квартале на двузначную величину.

Если проецировать 2 квартал 2021 по прибыли РСБУ на 3 квартал 2021, то получается вообще 11,05р. В принципе 3 квартал традиционно сильнее у ДМ, нежели второй, поэтому можем увидеть и выше дивы чем 11,05р.

Ну и естественно аналогично если посчитать за год, то за 2021 год можно увидеть от 15 до 19-20р дивидендов. Все данные в общем доступе, можешь пересчитать.

Соответственно, на текущий момент доходность выше 10%)

Снеж Ок, 6380 / 739 млн акций это 8.6 руб на акцию, как вышло 9.35?

Ilya, Брал относительно прибыли и дивидендов за 9 месяцев 2020. Действительно, если взять относительно прибыли и дивидендов за 4 квартал 2020, то получается 8,6. За 1 полугодие 2020 ДМ выплатил сумму, превышающую прибыль по РСБУ, отсюда и вышла нестыковка, а я и не проверил).

Дивдоходность больше 10%))) Лошков высаживают, я подбираю у них))

Николай, Насчёт 10% Вы погорячились. Это было 1 раз — в 2019

Максим Олегович, Эти данные % по дивидендам на дату отсечки. Он имеет ввиду, что на данный момент доходность выше 10%, если акция подойдёт по 170, а дивы будут 16, то естественно будет ниже 10%.

Далее мой расчёт по дивидендам: чистая прибыль по РСБУ за полугодие 2020 -1,27 млрд, за 9 мес 2020 — 3,75. Итог: 5,5 р дивов в декабре 2020.

Что имеем сейчас? Чистая прибыль по РСБУ за полугодие 2021г -3,9 млрд. Если учесть прибыль за 3 квартал 2020 год в размере 2,48млрд и спроецировать на 2021год, то получаем общую прибыль за 9 месяцев 6,38млрд, что соответствует 9,35 р дивов. В этот квартал продажи будут выше, так как руководство ДМ уже обращало внимание в конце августа, что ждет сильного роста продаж в 3-м квартале на двузначную величину.

Если проецировать 2 квартал 2021 по прибыли РСБУ на 3 квартал 2021, то получается вообще 11,05р. В принципе 3 квартал традиционно сильнее у ДМ, нежели второй, поэтому можем увидеть и выше дивы чем 11,05р.

Ну и естественно аналогично если посчитать за год, то за 2021 год можно увидеть от 15 до 19-20р дивидендов. Все данные в общем доступе, можешь пересчитать.

Соответственно, на текущий момент доходность выше 10%)

Снеж Ок, 6380 / 739 млн акций это 8.6 руб на акцию, как вышло 9.35?

Дивдоходность больше 10%))) Лошков высаживают, я подбираю у них))

Николай, Насчёт 10% Вы погорячились. Это было 1 раз — в 2019

Максим Олегович, Эти данные % по дивидендам на дату отсечки. Он имеет ввиду, что на данный момент доходность выше 10%, если акция подойдёт по 170, а дивы будут 16, то естественно будет ниже 10%.

Далее мой расчёт по дивидендам: чистая прибыль по РСБУ за полугодие 2020 -1,27 млрд, за 9 мес 2020 — 3,75. Итог: 5,5 р дивов в декабре 2020.

Что имеем сейчас? Чистая прибыль по РСБУ за полугодие 2021г -3,9 млрд. Если учесть прибыль за 3 квартал 2020 год в размере 2,48млрд и спроецировать на 2021год, то получаем общую прибыль за 9 месяцев 6,38млрд, что соответствует 9,35 р дивов. В этот квартал продажи будут выше, так как руководство ДМ уже обращало внимание в конце августа, что ждет сильного роста продаж в 3-м квартале на двузначную величину.

Если проецировать 2 квартал 2021 по прибыли РСБУ на 3 квартал 2021, то получается вообще 11,05р. В принципе 3 квартал традиционно сильнее у ДМ, нежели второй, поэтому можем увидеть и выше дивы чем 11,05р.

Ну и естественно аналогично если посчитать за год, то за 2021 год можно увидеть от 15 до 19-20р дивидендов. Все данные в общем доступе, можешь пересчитать.

Соответственно, на текущий момент доходность выше 10%)

Детский мир - курс на интернет

Детский мир - курс на интернетЗабытая многими инвесторами, АФК Системой и мной компания, снова возвращается на радары. После довольно глубокой просадки вновь становится интересной к покупке, ведь апсайды никуда не ушли. Ну разве что смена мажоритария меня не радует, но сегодня не об этом. Сегодня я хочу разобрать отчет и ближайшие перспективы ритейлера.

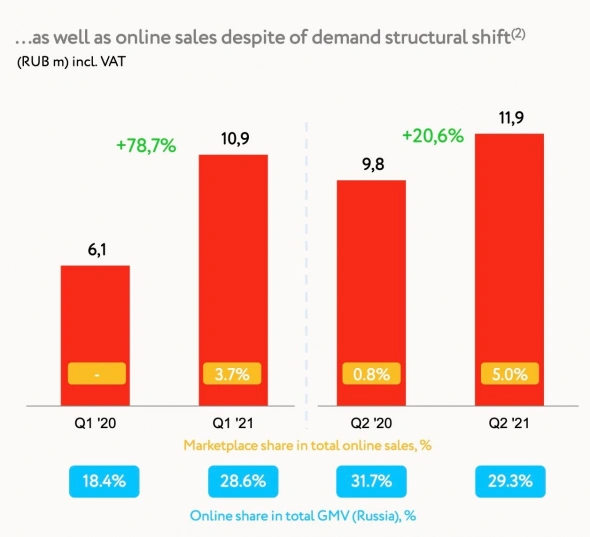

Выручка компании за первую половину 2021 года выросла на 22% до 73,1 млрд рублей, подтверждая статус растущей компании. Продажи по всей сети продолжают расти. Средний чек традиционно снижается, но ему на помощь приходят высокомаржинальные онлайн-продажи. Их доля в общей выручке уже составляет 29,3%, и постоянно растет.

Себестоимость продаж показала аналогичную с выручкой динамику, а вот операционные расходы растут чуть медленнее. За пол года +16% до 15,8 млрд рублей. В копилку уходит антикризисный, условно-безвозвратный займ от Сбербанка в сумме 1,3 млрд рублей. Финансовые расходы в виде процентов по кредитам снизились на 0,5 млрд. Как итог, чистая прибыль ритейлера выросла в 14 раз до 5,1 млрд рублей.

За отчетный период компании удалось снизить чистый долг на 5% до 23,7 млрд рублей, а NetDebt/скор. EBITDA составила 1,3x. Это позволяет продолжить курс на выплату высоких дивидендов. Смена мажоритария пока не дает о себе знать. За 2020 год акционеры получили 8,4% доходности, а за 2021 год приблизится к двузначным величинам.

В целом, компания продолжает развиваться, открывает магазины в России, Казахстане и Беларуси. Планирует наращивать долю онлайн продаж. Таргет до 2024 года нарастить их до 45% от выручки. Также заметна тенденция на открытие pick-up пунктов до 800+ точек к 2024 году.

Все это делает Детский мир не просто ритейлером, а хорошо сбалансированной компанией с высокой долей рынка, интернет-продажами и понятной дивидендной политикой. В моем портфеле акций компании пока нет. После продажи в 2020 году они вновь у меня на карандаше и я надеюсь, попадут в портфель вновь по более привлекательным ценам.

*Не является индивидуальной инвестиционной рекомендацией

Преодолел планку в 30 тысяч подписчиков в моем Telegram. Подписывайся и ты!

Авто-репост. Читать в блоге >>> Детский мир - не пора ли, закрыть гэп ?

Детский мир - не пора ли, закрыть гэп ?

акции DSKY в последние месяцы выглядят стабильно хуже рынка. Дивидендный гэп по выплатам за 2020 г. не закрыт. Из объективных причин для отставания от рынка можно отметить лишь снижение спроса к представителям ритейла на фоне роста аппетита к риску. Однако снижение может в скором времени прекратиться. Близится период отчетности за III квартал. Первая половина 2021 г. для Детского мира была успешной, финансовые и операционные метрики улучшались. III квартал сезонно должен быть более сильным, чем предыдущие, благодаря росту продаж к школьному сезону.

Техническая картина в бумаге говорит о том, что потенциал близок к исчерпанию. Акция опустилась к уровню 130 руб. Формально он был оставлен позади, но с учетом пониженных объемов этот момент можно проигнорировать. На дневном интервале заметна бычья дивергенция по RSI, намекающая на возможность отскока в сторону 135 руб.

Дмитрий Пучкарев

bcs-express.ru/novosti-i-analitika/2022161173-tri-interesnye-bumagi-na-sleduiushchuiu-nedeliu

Авто-репост. Читать в блоге >>>

пишет

t.me/borodainvest/926

Детский мир отчитался за 2 квартал 2021 года по МСФО. Довольно неожиданно, даже после ухода Системы и прихода новых акционеров через странный механизм публичной оферты (такое вроде бы впервые на отечественной бирже) компания продолжает демонстрировать бодрые финансовые результаты:

— выручка за 2й квартал выросла на мощные 30%;

— скорректированная EBITDA +24% (+55% если учитывать субсидии?);

— чистая прибыль выросла на внушительные 180%;

— количество магазинов выросло на 9,3%, торговая площадь на 8,4%;

Самое интересное в компании то, как менеджменту удается успешно развивать онлайн бизнес на базе классического магазинного ритейлера! Показатели онлайн-сегмента не супер бодро, но достаточно уверенно растут, занимая все большую долю в структуре выручки компании:

— общий объем онлайн продаж вырос на 20%;

— GMV +32%!

— MAU мобильного приложения достигло 3,1 млн человек!

— компания запустила собственный маркетплейс (то есть предполагается расширение ассортимента);

— правда стоит отметить, что большая часть заказов забирается «самовывозом». То есть выручка не полной мере «электронная». Впрочем Wildberries и Ozon тоже основную массу заказов выдают через собственные пункты доставки. Русский AMZN с доставкой дронами видимо еще предстоит построить.

Мультипликаторы средние для сектора: EV\EBITDA = 6,4; Debt\EBITDA = 1,2; ДД = 9 — 9,5%. Стоит отметить редкий для отечественного рынка пример — у компании отрицательный акционерный капитал! Вот такое развитие по учебникам американских корпоративных финансов.

С одной стороны хочется написать много позитивного о компании и все будет правда:

1) Самая высокая ДД в секторе близкая к 10%

2) Уверенный рост бизнеса

3) Развитие онлайн-сегмента, мобильное приложение с более чем 3мя млн пользователей (в США такой стартап потянет на 5 млрд долларов)

4) Необычная ниша в которую вряд ли смогут выйти конкуренты.

Детский мир без сомнения отличная компания, акции которой можно смело держать в среднесрочной перспективе (но Х5 мне все равно нравится больше).

Но и впадать в эйфорию не стоит. Во-первых, увеличивается конкуренция. Маркетплейсы сегодня растут как грибы, а добавить в свой ассортимент продукцию для детей не составляет большого труда. Забирать товар в супермаркетах удобно, но до пунктов выдачи Озон ехать еще ближе. Борьба за клиента существенно обостряется. Во-вторых, отрицательный капитал. Любая осечка в бизнес процессах или работе с поставщиками и выплату дивидендов придется приостановить. Что бывает с дивидендными акциями, когда отменяются дивиденды вы знаете… Ну и в третьих, личное! У Детского мира худшая карта лояльности из возможных. Я довольно часто покупаю там какие-то мелочи для детей и никогда у меня не оказывается баллов или бонусов, потому что… Они сгорают через 3 месяца! Честно говоря после такого «подвоха» повторно ходить в магазин не хочется.

Роман Ранний, согласен что маркетплейсы наступают на пятки. Периодически делаем покупки в ДМ, а вот памперсы уже больше полгода берем только в Озоне, т.к. в Озоне почти всегда можно их найти по акции и они дешевле акционных в ДМ. Хотя в целом ДМ нравится

Павел, а игрушки вы где покупаете?

Банда Анонимов, игрушки 50/50 Озон и ДМ. Кстати не далее чем вчера в ДМ прикупили осенний комбинезон (куртка и штанцы) старшей дочке. Производства ДМ.

Павел, у ДМ есть собственный бренд? А можно по-подробнее?

Ради интереса, мы с маленьким ребёнком примерно так же покупаем, только не озон, а WB.

Михаил, все в отчете есть.

Детский Мир - факторы роста и падения акций

- Компания вывела активы и планирует ликвидацию (16.10.2023)

Детский Мир - описание компании

Группа компаний «Детский мир» (тикер на Московской фондовой бирже – DSKY) – мультивертикальный цифровой ритейлер, лидер на рынке детских товаров в России и Казахстане, а также значимый игрок в Беларуси. Группа объединяет розничные сети магазинов «Детский мир» и «ПВЗ Детмир», интернет-магазин и маркетплейс detmir.ru, а также сеть товаров для животных «Зоозавр».По состоянию на 30 июня 2021 года Группа включает 929 магазинов, расположенных в 378 городах и населенных пунктах России, Казахстана и Беларуси.

Общая площадь магазинов – 1 148 тыс. кв. м. Складская площадь – 146 тыс. кв. м.

Акционеры «Детского мира»: компания «Галф Инвестментс Лимитед» (Altus Capital) – 29,9%; акции в свободном обращении – 70,1%, включая квазиказначейские акции и акции, принадлежащие менеджменту и директорам (0,3%).

Сайты: detmir.ru,ir.detmir.ru, corp.detmir.ru

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций