| Число акций ао | 70 млн |

| Номинал ао | — |

| Тикер ао |

|

| Капит-я | 46,5 млрд |

| Выручка | 12,8 млрд |

| EBITDA | 3,1 млрд |

| Прибыль | 2,0 млрд |

| Дивиденд ао | – |

| P/E | 23,7 |

| P/S | 3,6 |

| P/BV | 6,8 |

| EV/EBITDA | 12,5 |

| Див.доход ао | 0,0% |

| ЦИАН Календарь Акционеров | |

| 03/04 Предварительная дата начала торгов акциями на Мосбирже | |

| Прошедшие события Добавить событие | |

ЦИАН акции

-

обычная доска объявлений, существует за счет размещений, нет размещений, нет доски, идиотом нужно быть скупать акции циан.

обычная доска объявлений, существует за счет размещений, нет размещений, нет доски, идиотом нужно быть скупать акции циан. Рост акций ЦИАН коррекционный, бумаги оттолкнулись от дна после предыдущего падения - Финам

Рост акций ЦИАН коррекционный, бумаги оттолкнулись от дна после предыдущего падения - Финам

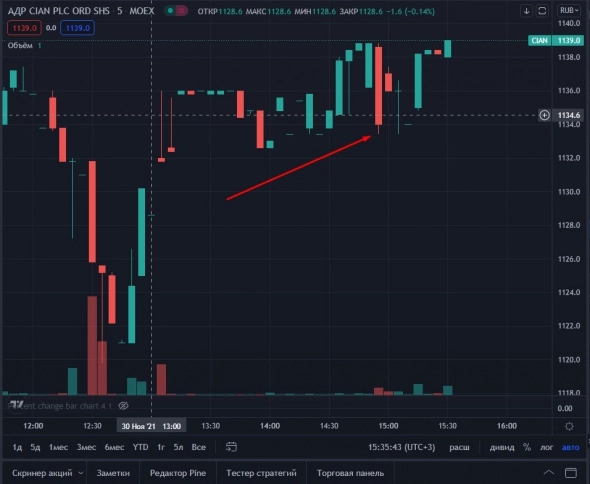

На российском рынке сегодня заметно прибавляют акции ЦИАН на падающем рынке, прибавляя в течение сессии более 1%. Но в целом, не сказала бы, что акции ЦИАН демонстрируют сильно положительную динамику. Скорее, они немного оттолкнулись от дна после падения на фоне новости о планах Минстроя создать единую инфосистему (ГИС) для урегулирования рынка аренды жилья.

Эта новость, в свою очередь, создает риск для онлайн-площадок по поиску жилья. На данном этапе власти утверждают, что внедрение ГИС не скажется на деятельности существующих онлайн-платформ, однако это нововведение в любом случае в корне изменит текущее положение дел на рынке аренды, что негативно сказывается на настроениях инвесторов. Таким образом, в ближайшее время стоит ожидать повышенной волатильности в котировках ЦИАН.

Пырьева Наталия

ФГ «Финам»

Авто-репост. Читать в блоге >>> Минстрой хочет уничтожить Циан, Яндекс.Недвижимость и других игроков на рынке аренды жилья

Минстрой хочет уничтожить Циан, Яндекс.Недвижимость и других игроков на рынке аренды жилья

В целом конечно Минстрой заявляет о том что хочет немного другого - создать ГИС (реестр сделок) по аренде квартир. С точки зрения потребителей, Минстрой хочет сделать им много хорошего и практически даром. Кто снимал квартиры, тот понимает страдания арендаторов. Возможно даже, что само намерение Минстроя идет и дальше. Стандартизировать аренду дабы со стороны арендодателя не было внезапных завершений договоров и массы других историй. Невозможно? Почему нет? Рынок такси не могли привести в чувство с 70-х годов. Ельцин, будучи первым секретарём Московского городского комитета (МГК) КПСС ничего не смог сделать. И до него были не дети, как бы мы к тому времени не относились. А тут пришел Тигран и с помощью трех программистов привел рынок в приличное надо сказать состояние. Если мы и ворчим иногда, то очевидно что от избалованности.

Почему Минстрой не может повторить подвиг Яндекса? Легко. Учитывая что ведомства вступили в гонку «кто быстрее и пиарнее оцифруется» можно утверждать что топку паравоза цифровизации будут в Минстрое топить нещадно :)

Яндекс и ЦИАн и другие игроки выступили сегодня с «опасениями». Прям вот точных/строгих доводов про то, почему инициатива Минстроя «зло» нет, но отрицательное мнение есть. И есть мнение что в результате благих дел Минстроя будет плохо индустрии аренды.

Учитывая что цифровизация неизбежна а борьба между ведомствами за ордена (это чисто российская история, но ее надо учитывать) имеет место быть, инвестировать в Цианы надо предельно аккуратно. Впрочем и не только в Цианы. Увлечение инвестициями в цифру (на мой субъективный взгляд) рано или поздно до добра не доведет :)

Циан провел IPO удивительно вовремя :)

Авто-репост. Читать в блоге >>> Про ЦИАН

Про ЦИАН

Тут четвертого дня в ЦИАН прониклись великой мыслью, что арендодатели не встречаются в с арендаторами и решили...

Мудрые решения — великие результаты: -18% капитализации.

Картинки по рынку постоянно выкладываются на канале: @MarketScreen

Задать вопросы можно в чате: www.teleg.run/stockgamblers

Авто-репост. Читать в блоге >>>

После американского IPO Циан запретил писать «только славянам»

Ну, тогда, у директоров ЦИАНА сейчас проблемы поважней, чем хронические убытки :-) Наверное, сейчас тянут спички кому быть пид*расом, а кому — мазать ж*пу гуталином. Ведь если они мне запрещают сдавать «только славянам», то тогда и на работу (а в совет директоров — особенно!)должны брать всех подряд. Например, таджикских CFO или PR-трансгендера с сиськами и бородой, но без усов!).

ЗЫ Расистом стал после Америки :-)

После американского IPO Циан запретил писать «только славянам»

Пацаны на Циане в результате американского IPO подхватили американскую заразу и ввели новое правило:

Таким образом, в объявлении на Циане нельзя писать «Сдаю квартиру только славянам».

Извините, но национальность наиболее точно характеризует социальные инстинкты высших приматов, от которых зависят риски в сделках с арендой недвижимости. Если Циан запрещает управлять рисками, то идет он задницу со своим прогрессивным американским сифилисом! Искренне желаю ему скорейшего банкротства.

Авто-репост. Читать в блоге >>>

$100, типа сдавайте геям и мигрантам? Щас. Ну позвонит такой и будет отправлен. Раньше слали в день 10 раз, будут 50 теперь ну раз по объявлению непонятно можно или нет. Бенефициары-телекомы) будут звонить все и спрашивать. А ну и яндекс в такси. Приедет всякое вот на просмотр через весь город. а ему у подъезда уже сразу э нет, голубчик, постой, таким нельзя😂, догоняй такси пока не уехало. После американского IPO Циан запретил писать "только славянам"

После американского IPO Циан запретил писать "только славянам"

Пацаны на Циане в результате американского IPO подхватили американскую заразу и ввели новое правило:

Таким образом, в объявлении на Циане нельзя писать «Сдаю квартиру только славянам».

Извините, но национальность наиболее точно характеризует социальные инстинкты высших приматов, от которых зависят риски в сделках с арендой недвижимости. Если Циан запрещает управлять рисками, то идет он задницу со своим прогрессивным американским сифилисом! Искренне желаю ему скорейшего банкротства.

Авто-репост. Читать в блоге >>>

📈ЦИАН растёт на рекомендациях инвест. домов

📈ЦИАН растёт на рекомендациях инвест. домов

📈ЦИАН +1.3% Инвест. дома сегодня расщедрились на положительные оценки Циан:

-Goldman Sachs инициирует покрытие Cian с рейтингом «покупать», объявляет Целевую цену в 25,8 долларов США.

-Morgan Stanley инициирует покрытие Cian, объявляет Целевую цену в 15 долларов США.

-ВТБ Капитал инициирует покрытие Cian с рейтингом «покупать», объявляет целевую цену в 21 долларов США.

— Xtellus Capital инициирует покрытие Cian с рейтингом «покупать», объявляет целевую цену в 15.11 долларов США.

- «Ренессанс Капитал» инициирует покрытие Cian с рейтингом «покупать», объявляет целевую цену в 15.11 долларов США.

Авто-репост. Читать в блоге >>> Цифровизация рынка недвижимости способствовала улучшению показателей Циан - Промсвязьбанк

Цифровизация рынка недвижимости способствовала улучшению показателей Циан - Промсвязьбанк

Циан нарастил выручку в 3 квартале на 44%, до 1,5 млрд руб.

Выручка холдинга Cian в 3 квартале увеличилась по сравнению с аналогичным периодом прошлого года на 44% и составила 1,55 млрд рублей, говорится в сообщении сервиса. Скорректированная EBITDA выросла в 1,8 раза, до 151 млн рублей. Маржинальность по показателю составила 9,7%.

Улучшению показателей способствовали цифровизация рынка недвижимости и увеличение клиентской базы. Сохраняем осторожный взгляд на бизнес компании на фоне высоких операционных издержек.

Промсвязьбанк

Авто-репост. Читать в блоге >>> ЦИАН (Cian) выпустил по сути первый отчет пост-IPO по МСФО за 9 мес 2021, и чисто английский.

ЦИАН (Cian) выпустил по сути первый отчет пост-IPO по МСФО за 9 мес 2021, и чисто английский.

Сразу ясно для каких миноритариев приоритет.

Уникальных посетителей мне кажется неправильно считать.

Плохое:

— убыток 1,969 млрд руб, увеличился в 3,1 раза год к году.

— причем за 3 квартал 1,25 раза, 299 млн руб.

— убыток на акцию стал 5 руб, поднялся с 4-х, если 3 кварталы сравнивать год к году, и почти утроился — 31 руб, поднялся с 11, если за 9 месяцев смотреть.

Хорошее:

+ Выручка увеличилась в 1,57 раза до 4,261 млрд руб год к году.

+ Выручка и за квартал увеличилась 1,44 раза, 1,56 млрд руб

+ Маржинальность 9,7% (в недостатки записать не стоит, в 2020 база высокая скажут была).

+ увеличилась монетизация с 12 до 21 региона, но как-то не очевиден коэффициент этого показателя к выручке

+ листингов стало больше в 1,48 раза, причем резкий рост листингов в регионах

+ ипотечный рынок почти утроился

+ риски уменьшились в 2 раза

В планах ЦИАН ожидает рост выручки в 1,48 раза за 2021, опережают аналитиков на квартал. Но что особенно понравилось — Cian.Transaction — новый сервис онлайн-транзакций. Это сделки с недвижимостью онлайн (+ проверку документов, верификацию, подписание, услуги аккредитива и регистрацию)!

Вообщем-то, отчет неоднозначный. Отчет иностранного эмитента (6-K) - Cian PLC

Отчет иностранного эмитента (6-K) - Cian PLC

Компания с кодом CIAN выпустила отчет иностранного эмитента, форма 6-K.

Прочитать его можно по ссылке: https://www.sec....

Авто-репост. Читать в блоге >>> 📉 Акции Циан прибавили 3% после выхода квартального отчёта

📉 Акции Циан прибавили 3% после выхода квартального отчёта

👉 Выручка: +44% г/г, ₽1.56 млрд

👉 EBITDA: +78% г/г, ₽151 млн

👉 Чистый убыток: +25% г/г, ₽299 млн

👉 Количество ежемесячных пользователей выросло на 4% за год до 18.7 млн.

👉 Монетизация объявлений была восстановлена после остановки в 2020 году из-за пандемии

👉 Сейчас 49% выручки от размещений объявлений приходит от подписчиков, год назад эта доля была 16%

investor.cian.ru/English/news/news-details/2021/Cian-PLC-Announces-Third-Quarter-2021-Financial-Results/default.aspx

Авто-репост. Читать в блоге >>> Информационный ресурс cabinet.one/ представляет учебный курс «Ключевые показатели эффективности (KPI) и мотивация персонала».

Информационный ресурс cabinet.one/ представляет учебный курс «Ключевые показатели эффективности (KPI) и мотивация персонала».

🔍 Подробный обзор бизнеса ЦИАН специально для Тимофея

🔍 Подробный обзор бизнеса ЦИАН специально для Тимофея

.

На одном из своих последних Антикризисов Тимофей сказал, что еще не вникал в бизнес Циана. А мы как раз изучили большую часть проспекта IPO, посвященную бизнесу компании, и структурировали полученный материал. Думаем, что инфа ниже будет хорошим подспорьем для всех желающих поглубже вникнуть в бизнес компании.

📟 Циан — это интернет платформа, включающая в себе несколько сервисов, представляющих собой базу объявлений о купле-продаже и аренде недвижимости в нескольких регионах РФ.

Бизнес-модель компании

Можно сформулировать в следующих словах: предоставление пользователем платформы, оказывающей услуги от поиска подходящей собственности и продавца/арендатора до оплаты сделки с гарантией защиты операции. Для реализации этого пути у компании есть несколько сервисов и сегментов, о которых речь пойдет далее.

🔖 Основной бизнес — бизнес объявлений.

Авто-репост. Читать в блоге >>> Друзья здравствуйте у меня произошла проблема с продажей акций в итоге потерял денежные средства.Проблема токова: в заявках на покупку в сумме 1179руб.было 5300 акций а на продажу в сумме 1167руб.непонятный разбег, попробовал продать по заявленной цене 1179руб.зоявка висела но так и не продал.или брокер уснул или программное обеспечение сломалось.Оброщался в ВТБ оператору писал письмо в техподдержку несут всякий бред насчёт возврат денег молчат подскажите что делать и кстати скриншоты у меня имеются.

Друзья здравствуйте у меня произошла проблема с продажей акций в итоге потерял денежные средства.Проблема токова: в заявках на покупку в сумме 1179руб.было 5300 акций а на продажу в сумме 1167руб.непонятный разбег, попробовал продать по заявленной цене 1179руб.зоявка висела но так и не продал.или брокер уснул или программное обеспечение сломалось.Оброщался в ВТБ оператору писал письмо в техподдержку несут всякий бред насчёт возврат денег молчат подскажите что делать и кстати скриншоты у меня имеются.

«Циану» IPO могло принести $291 млн. Основные деньги получили «Эльбрус Капитал» ($160 млн) и Goldman Sachs, а также основатель ЦИАН Дмитрий Демин и бывший руководитель сервиса Сергей Осипов. За вычетом денег изъятыми акционерами осталось $55,7 млн чистых поступлений. Из них «Циан» потратит порядка $29,4 млн на выплаты менеджменту в рамках программы «фантомных акций». Например, $21,6 млн получит CEO «Циана» Максим Мельников.

«Циану» IPO могло принести $291 млн. Основные деньги получили «Эльбрус Капитал» ($160 млн) и Goldman Sachs, а также основатель ЦИАН Дмитрий Демин и бывший руководитель сервиса Сергей Осипов. За вычетом денег изъятыми акционерами осталось $55,7 млн чистых поступлений. Из них «Циан» потратит порядка $29,4 млн на выплаты менеджменту в рамках программы «фантомных акций». Например, $21,6 млн получит CEO «Циана» Максим Мельников.

— «Эльбрус Капитал» ($160 млн) и все их компании можно вносить в черные списки для инвестирования на IPO — вряд ли они не знали о том куда планируют потратить деньги с IPO.

Досье на них

www.tadviser.ru/index.php/Компания: Эльбрус_Капитал_(Elbrus_Capital)

Ждём IPO Авиасейлс, СКБ Контур и Банки.ру

ЦИАН — как обкешиться об лохов.

Всего за неделю акции упали с 16 до 7,5 долларов.

Сервис по аренде и продаже недвижимости «Циан», который на прошлой неделе провел IPO, потратит больше половины оставшейся в распоряжении компании суммы от размещения новых акций на выплаты менеджменту.«Циану» IPO могло принести $291 млн. Основные деньги получили «Эльбрус Капитал» ($160 млн) и Goldman Sachs, а также основатель ЦИАН Дмитрий Демин и бывший руководитель сервиса Сергей Осипов. За вычетом денег изъятыми акционерами осталось $55,7 млн чистых поступлений. Из них «Циан» потратит порядка $29,4 млн на выплаты менеджменту в рамках программы «фантомных акций». Например, $21,6 млн получит CEO «Циана» Максим Мельников.

После завершения IPO компания намерена запустить новую программу мотивации сотрудников. Под вознаграждение сотрудников выделят до 6,5% капитала компании, что размоет доли инвесторов.

После выплат менеджменту компании останется $26,3 млн При это у «Циана» еще и трудности с кредитами, которые она собирается погашать из денег IPO. На борьбу с кусачими конкурентами, (Авито, Сбер, Яндекс) развитие и сделки, похоже, денег толком не останется

Авто-репост. Читать в блоге >>>

megatrade, то есть они гендиру компании с годовым оборотом 4 ярда заплатят 2 ярда премии?

По ходу, там все после этого IPO решили забрать денег и разойтись…

IPO ЦИАН — жесть, как она есть. Плюсую megatrade

smart-lab.ru/blog/738088.php

В чем вообще основной смысл нормального IPO — получить средства на дальнейшее развитие. Внутренние ресурсы исчерпаны, но необходимы для экстенсивного роста — тогда и рассматривают IPO. А когда мажор хочет продать бизнес, то ему логичнее искать стратегического инвестора. Во всяком случае это касается второго и третьего эшелона.

Тут мажоры продали, кеш вытянули из компании и оставили с минимумом и еще добавили ежегодных расходов ~1М$. Кто не в курсе — поддержание листинга на Nasdaq требует существенных расходов на аудит. А делистинг провести почти невозможно.

Итого:

1) у компании не появилось ресурсов

2) у нее выросли расходы

3) мажор не видит перспектив роста (-> их нет) (или не может найти стратега, что тоже говорит о многом)

4) после такого IPO можно ожидать плохого отношения к минорам (например никаких дивов много лет).

Если кто-то купил в спекулятивных целях, то (мне кажется) лучше всего уносить ноги.

Авто-репост. Читать в блоге >>>

Дедал, у вас какое-то извращенное представление об IPO.

IPO это абсолютно нормальная история по продаже компании/доли с хорошей премией.

Страт. инветор такой премии просто не даст. Поэтому и идут на IPO.

«Выращивание» компании для дальнейшей ее продажи на хаях — классическая цель венчурных инветоров.

Другое дело в том, что да, все это сейчас извратили и толкают тупому хомячью все подряд с безумными мультипликаторами.

ЦИАН - факторы роста и падения акций

- Кэш-машина, CAPEX околонулевой (28.01.2025)

- 30% акций казначейские, 10% из них пустят на мотивацию (29.01.2025)

- Выручка существенно замедлилась в 3 квартале 2024 года, видимо из-за спада в недвижимости, вызванного отменой льготной ипотеки (28.01.2025)

ЦИАН - описание компании

Крупнейшая и самая достоверная база данных по аренде и продаже жилой, коммерческой и загородной недвижимости.Торги на Мосбирже начались 5 ноября 2021 года.

IPO прошло по верхней границе диапазона ($13,5-$16) и цена размещения акций составила $16 (1140 рублей).

Капитализация ЦИАН на IPO составила $1,1 млрд

Investor contacts:

Daria Fadeeva [email protected]

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций