| Число акций ао | 2 918 млн |

| Номинал ао | 1 руб |

| Тикер ао |

|

| Капит-я | 4,3 млрд |

| Выручка | – |

| EBITDA | – |

| Прибыль | -0,1 млрд |

| Дивиденд ао | 0,08 |

| P/E | -31,0 |

| P/S | – |

| P/BV | 1,5 |

| EV/EBITDA | – |

| Див.доход ао | 5,5% |

| КарМани (СТГ) Календарь Акционеров | |

| Прошедшие события Добавить событие | |

КарМани (СТГ) акции

-

Вот собственно говоря и отчет ООО МФК «КарМани» дочки и единственного актива ПАО «СмартТехГрупп».

Вот собственно говоря и отчет ООО МФК «КарМани» дочки и единственного актива ПАО «СмартТехГрупп».

ООО МФК «КарМани» (ПАО «СмартТехГрупп»)

Общий долг на 31.12.2019г: 2,842 млрд руб/ мсфо 2,825 млрд руб

Общий долг на 31.12.2020г: 2,858 млрд руб/ мсфо 2,851 млрд руб

Общий долг на 31.12.2021г: 2,989 млрд руб/ мсфо 2,954 млрд руб

Общий долг на 31.12.2022г: 3,150 млрд руб/ мсфо 3,113 млрд руб

Общий долг на 31.03.2023г: 3,294 млрд руб

Прибыль 1 кв 2019г: 25,67 млн руб

Прибыль 2019г: 144,35 млн руб

Прибыль 1 кв 2020г: 126,68 млн руб

Прибыль 2020г: 206,22 млн руб/ Прибыль мсфо 194,46 млн руб

Прибыль 1 кв 2021г: 26,59 млн руб

Прибыль 6 мес 2021г: 180,47 млн руб/ Прибыль мсфо 187,57 млн руб

Прибыль 9 мес 2021г: 212,43 млн руб

Прибыль 2021г: 241,97 млн руб/ Прибыль мсфо 249,43 млн руб

Прибыль 1 кв 2022г: 102,62 млн руб

Прибыль 6 мес 2022г: 217,02 млн руб/ Прибыль мсфо 198,45 млн руб

Прибыль 9 мес 2022г: 308,90 млн руб

Прибыль 2022г: 402,86 млн руб/ Прибыль мсфо 391,27 млн руб

Прибыль 1 кв 2023г: 185,66 млн руб

www.e-disclosure.ru/portal/company.aspx?id=37028

carmoney.ru/raskrytie-informatsii/otchetnost

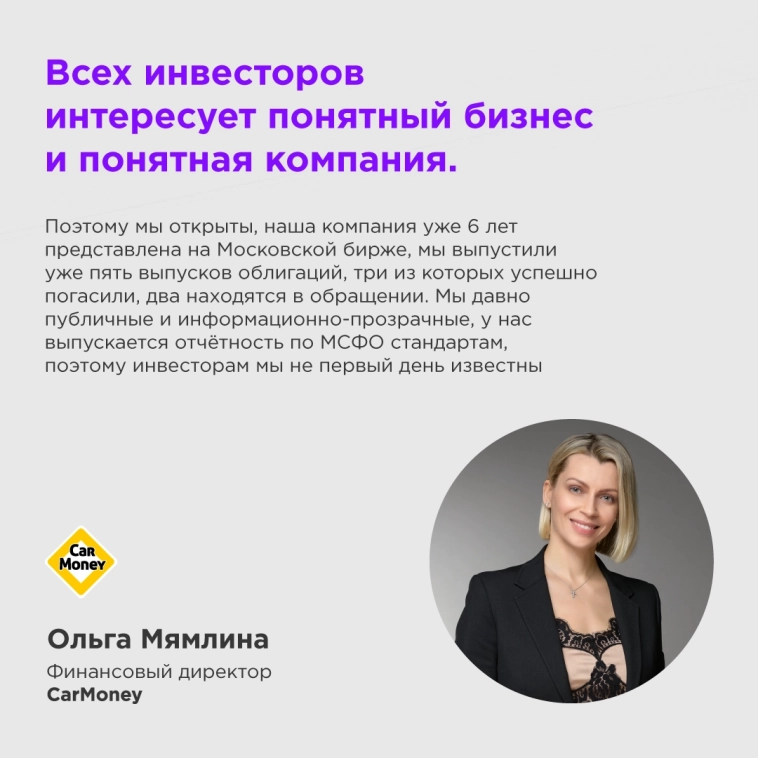

Спрос на акции ПАО «СмартТехГрупп» (CarMoney) в первый день торгов превысил ожидаемые значения в несколько раз

Спрос на акции ПАО «СмартТехГрупп» (CarMoney) в первый день торгов превысил ожидаемые значения в несколько раз

В первый день торгов спрос на предложенный акционерами Компании объем акций, эквивалентный 600 млн рублей, в несколько раз превысил ожидаемые значения и был реализован за считанные минуты.

Для поддержания ликвидности акций на торгах акционеры Компании приняли решение о продаже дополнительного объема акций в размере не более 6% (до 110,7 млн акций) от текущего капитала ПАО «СТГ». Акции поступали в продажу поэтапно – по состоянию на 15:50 дополнительное предложение реализовано.

Других дополнительных предложений акций от компании не будет.

Подробнее

Авто-репост. Читать в блоге >>> Спрос на акции СмартТехГрупп (CarMoney) в первый день торгов превысил ожидаемые значения в несколько раз, дополнительное предложение (до 110,7 млн акций) также реализовано

Спрос на акции СмартТехГрупп (CarMoney) в первый день торгов превысил ожидаемые значения в несколько раз, дополнительное предложение (до 110,7 млн акций) также реализовано3 июля 2023 года на Московской бирже стартовали торги акциями ПАО «СмартТехГрупп», материнской компании финтех-сервиса CarMoney (ООО МФК «КарМани»). Торговый код – CARM.

В первый день торгов спрос на предложенный акционерами Компании объем акций, эквивалентный 600 млн рублей, в несколько раз превысил ожидаемые значения и был реализован за считанные минуты. Для поддержания ликвидности акций на торгах акционеры Компании приняли решение о продаже дополнительного объема акций в размере не более 6% (до 110,7 млн акций) от текущего капитала ПАО «СТГ». Акции поступали в продажу поэтапно – по состоянию на 15:50 дополнительное предложение реализовано.

Других дополнительных предложений акций от компании не будет.

Акции в рамках дополнительного предложения передавались на продажу акционерами по модели, аналогичной проведенным в начале первого дня торгов сделкам, через уполномоченную компанию для их последующей реализации на Бирже. Стоимость акций определялась в ходе биржевых торгов.

Авто-репост. Читать в блоге >>> Обвал акций Carmoney, а это был памп

Обвал акций Carmoney, а это был памп

А это был народный памп), привет хомякам

Авто-репост. Читать в блоге >>>

В Финаме по тикеру carm ничего не находит. Грустно

Александр Симонов, все находит, тикер carm, компания СТГ (смарттехгрупп) Ольга Мямлина: «CarMoney – в нужное время, в нужном месте»

Ольга Мямлина: «CarMoney – в нужное время, в нужном месте»Ольга Мямлина, финансовый директор CarMoney, ответила на вопросы Павла Самиева, генерального директора аналитического центра «БизнесДром».

Про выход на биржу, вдохновение и планы финтеха на ближайшее время – читайте здесь.

Авто-репост. Читать в блоге >>> Схема размещения акций «Смарттехгрупп» необычна, это не IPO. Два действующих акционера передадут акции «специально уполномоченной компании».

Схема размещения акций «Смарттехгрупп» необычна, это не IPO. Два действующих акционера передадут акции «специально уполномоченной компании».

Затем, после продажи акций, на вырученные деньги эта «спецкомпания» выкупит у «Смарттехгрупп» допэмиссию акций, которую та проведет после размещения. И в ходе этой допэмиссии вернет ценные бумаги двум действующим акционерам, а деньги от размещения поступят в капитал. Количество акций продающих акционеров будет восстановлено до уровня начала торгов, при этом они оставят за собой право продать на бирже до 6% акций после получения 600 млн рублей, сообщала компания.

Продавать акции будут два акционера компании — Антон Зиновьев и Сергей Ситников. Судя по отчетности «Смарттехгрупп», у Зиновьева 22,88% акций, а у Ситникова — 8,72%. Еще 31,93% акций находится в номинальном держании у Национального расчетного депозитария (НРД), их владельцы не раскрываются.

И еще 9,24%, по данным отчетности «Смарттехгрупп», принадлежит ООО «Меридиан». По данным «СПАРК-Интерфакс», в России существует несколько десятков юрлиц с таким названием.

С 3 июля этого года на Московской бирже начнутся торги акциями компании «Смарттехгрупп» — владельца микрофинансовой организации CarМoney.

СмартТехГрупп — Допка 600 млн акций. Цена размещения 2,59 руб за 1 дополнительную обыкновенную акцию и для прочих приобретателей в размере 2,73 руб 1 дополнительную обыкновенную акцию.

СмартТехГрупп — Допка 600 млн акций. Цена размещения 2,59 руб за 1 дополнительную обыкновенную акцию и для прочих приобретателей в размере 2,73 руб 1 дополнительную обыкновенную акцию.

28.06.2023 17:48

СмартТехГрупп

2.5. Количество размещаемых ценных бумаг и номинальная стоимость (для акций и облигаций) каждой размещаемой ценной бумаги. В отношении облигаций, размещаемых в рамках программы облигаций, вместо указания количества размещаемых облигаций может быть указано их примерное количество: 600 000 000 (Шестьсот миллионов) штук, номинальная стоимость каждой размещаемой акции 1 (Один) рубль.

2.6. Способ размещения ценных бумаг (открытая или закрытая подписка), а в случае размещения ценных бумаг посредством закрытой подписки — также круг потенциальных приобретателей ценных бумаг: открытая подписка.

2.7. Цена размещения ценных бумаг: для лиц, реализующих преимущественное право приобретения размещаемых дополнительных обыкновенных акций, в размере 2,59 (Два рубля пятьдесят девять копеек) за 1 (Одну) дополнительную обыкновенную акцию и для прочих приобретателей в размере 2,73 (Два рубля семьдесят три копейки) за 1 (Одну) дополнительную обыкновенную акцию.

2.9. Дата начала размещения ценных бумаг: 28.06.2023.

e-disclosure.ru/portal/event.aspx?EventId=3R8KGAnNekmqzkqw5jZvnQ-B-B СмартТехГрупп — Допка 600 млн акций. Цена размещения 2,73 руб за одну акцию.

СмартТехГрупп — Допка 600 млн акций. Цена размещения 2,73 руб за одну акцию.

28.06.2023 11:37

ПАО «СТГ»

Цена размещения эмиссионных ценных бумаг

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество «СмартТехГрупп»

2. Содержание сообщения

2.1. Вид, категория (тип), серия (при наличии) и иные идентификационные признаки размещаемых ценных бумаг, указанные в решении о выпуске таких ценных бумаг: обыкновенные акции дополнительного выпуска, регистрационный номер дополнительного выпуска 1-01-03536-G, дата государственной регистрации дополнительного выпуска – 02.06.2023, международный код (номер) идентификации ценных бумаг (ISIN) – RU000A105NV2, CFI: ESVXFR;

2.5. Количество размещаемых ценных бумаг, а также номинальная стоимость каждой размещаемой ценной бумаги: 600 000 000 (Шестьсот миллионов) штук, номинальная стоимость каждой размещаемой акции — 1 (Один) рубль;

2.6. Способ размещения ценных бумаг (открытая или закрытая подписка), а в случае размещения ценных бумаг посредством закрытой подписки — также круг потенциальных приобретателей ценных бумаг: Открытая подписка;

2.7. Срок (даты начала и окончания) размещения ценных бумаг или порядок определения этого срока: дата начала размещения Акций — 28.06.2023, датой окончания размещения Акций будет являться наиболее ранняя из следующих дат:

а) дата размещения последней Акции;

б) 29.09.2023 (Включительно).

2.8. Цена размещения ценных бумаг или порядок ее определения: 2,73 (Два рубля семьдесят три копейки) за одну акцию;

e-disclosure.ru/portal/event.aspx?EventId=SpaVI400gkO21qlR22cpzQ-B-B СмартТехГрупп — Допка 600 млн акций. Цена размещения 2,73 руб за одну акцию.

СмартТехГрупп — Допка 600 млн акций. Цена размещения 2,73 руб за одну акцию.

28.06.2023 11:37

ПАО «СТГ»

Цена размещения эмиссионных ценных бумаг

1.1. Полное фирменное наименование (для коммерческой организации) или наименование (для некоммерческой организации) эмитента: Публичное акционерное общество «СмартТехГрупп»

2. Содержание сообщения

2.1. Вид, категория (тип), серия (при наличии) и иные идентификационные признаки размещаемых ценных бумаг, указанные в решении о выпуске таких ценных бумаг: обыкновенные акции дополнительного выпуска, регистрационный номер дополнительного выпуска 1-01-03536-G, дата государственной регистрации дополнительного выпуска – 02.06.2023, международный код (номер) идентификации ценных бумаг (ISIN) – RU000A105NV2, CFI: ESVXFR;

2.5. Количество размещаемых ценных бумаг, а также номинальная стоимость каждой размещаемой ценной бумаги: 600 000 000 (Шестьсот миллионов) штук, номинальная стоимость каждой размещаемой акции — 1 (Один) рубль;

2.6. Способ размещения ценных бумаг (открытая или закрытая подписка), а в случае размещения ценных бумаг посредством закрытой подписки — также круг потенциальных приобретателей ценных бумаг: Открытая подписка;

2.7. Срок (даты начала и окончания) размещения ценных бумаг или порядок определения этого срока: дата начала размещения Акций — 28.06.2023, датой окончания размещения Акций будет являться наиболее ранняя из следующих дат:

а) дата размещения последней Акции;

б) 29.09.2023 (Включительно).

2.8. Цена размещения ценных бумаг или порядок ее определения: 2,73 (Два рубля семьдесят три копейки) за одну акцию; СмартТехГрупп – мсфо

СмартТехГрупп – мсфо

Номинал 1 руб

1 897 728 046 + 600 000 000 (05.06.2023г) = 2 497 728 046 обыкновенных акций

www.e-disclosure.ru/portal/event.aspx?EventId=5QHkDrLqZ0OzXhSbv-CCYXg-B-B

smarttechgroup.pro/disclosure/ustav-i-pravoustanavlivayushie-documenty

Капитализация на 03.07.2023г: 8,208 млрд руб

Общий долг на 31.12.2021г: 2,954 млрд руб

Общий долг на 31.12.2022г: 3,112 млрд руб

Общий долг на 31.03.2023г: 3,249 млрд руб

Выручка 2021г: 2,455 млрд руб

Выручка 1 кв 2022г: 566,28 млн руб

Выручка 2022г: 2,477 млрд руб

Выручка 1 кв 2023г: 666,46 млн руб

Прибыль 2021г: 249,43 млн руб

Прибыль 1 кв 2022г: 58,15 млн руб

Прибыль 2022г: 389,82 млн руб

Прибыль 1 кв 2023г: 127,95 млн руб

smarttechgroup.pro/disclosure/finansovaya-otchetnost

e-disclosure.ru/portal/company.aspx?id=38808

ПАО "СТГ" разместит дополнительный объем акций

ПАО "СТГ" разместит дополнительный объем акций

Сегодня 3 июля на Московской бирже начались торги акций ПАО «СТГ» (материнская компания ООО МФК «Кармани»). В первые же минуты торгов спрос на бумаги существенно превысил предложение. Объем в 600 млн. рублей был раскуплен за несколько минут. В связи с этим акционеры приняли решение о возможной продаже дополнительного объема акций в размере не более 6%.

Акции будут продавать поэтапно, объемы будут определять исходя из рыночных котировок и спроса на бумаги.

Антон Зиновьев, основатель финтех-сервиса CarMoney и акционер ПАО «СТГ», прокомментировал:

«Мы решили выйти на рынок с небольшим объемом предложения, достаточным для успешной реализации наших стратегических планов на ближайший год, так как понимали, что российские компании сегодня недооценены. При этом мы реализуем акции через серию заявок на продажу по заранее объявленному диапазону цены, чтобы позволить рынку самому сформировать справедливую оценку. Так и произошло, и мы благодарны нашим новым акционерам за их доверие и поддержку.

Авто-репост. Читать в блоге >>>

Ооо ещё, бумажку подвезут....

Ооо ещё, бумажку подвезут....

Народ просит типа

А то «инвесторы» на 600 лямов всё скупили с 2,3р до 3,3р.

Вот вам еще бумага на 350 лямов, теперь могут и другие ̶л̶о̶х̶и̶-инвесторы получить вожделенные бумажкиможет даже по 4 рубля, может даже 5 рублей

Цену опредялет баланс спроса и предложения, говорили ониПод такие же слова про свободный рынок, рвали Россию на части в 90-ые

CarMoney разместит дополнительный объем акций

CarMoney разместит дополнительный объем акцийУтро 3 июля на Мосбирже началось с удара колокола: стартовали торги акциями ПАО «СмартТехГрупп» (материнской компании CarMoney) под торговым кодом CARM.

В первый день торгов спрос на предложенный объем акций (600 млн рублей) превысил ожидаемые значения! Чтобы поддержать ликвидность акций, мы приняли решение о продаже дополнительного объема акций – не более 6% (до 110,7 млн акций) от текущего капитала ПАО «СТГ».

Авто-репост. Читать в блоге >>> Рекорд Мосбиржи: SPO за 30 минут

Рекорд Мосбиржи: SPO за 30 минут

Фондовый рынок поставил рекорд. К спросу на акции Кармани, присоединилась режиссёрская группа создателей фильмов «угнать за 60 секунд» и «Успеть за 30 минут». Акционеры Кармани долго не думали. Уже с утра было понятно, что спрос на акции Кармани значительно превышает предложение. Даже начало торгов прошло не по нижней границе в 2,37, а по 3,15 рубля за акцию. Т.е. обещанную лесенку нам не то что не привезли, но и не показали.

Сейчас в стакане спрос на 1,5 млн лотов или примерно 500 млн рублей. Поэтому естественно владельцы компании решили «почему бы за дорого не продать ещё чуть-чуть» и захотели отдать в стаканещё 6% акций СТГ (Кармани). Говорят теперь опять что-то про лесенку.

Самый быстрый SPO в истории. Аминь.

ПС

Анатолий Полубояринов просил передать ему привет. И да, подписывайтесь на телегу, если не страшно.

Авто-репост. Читать в блоге >>>

КарМани (СТГ) - факторы роста и падения акций

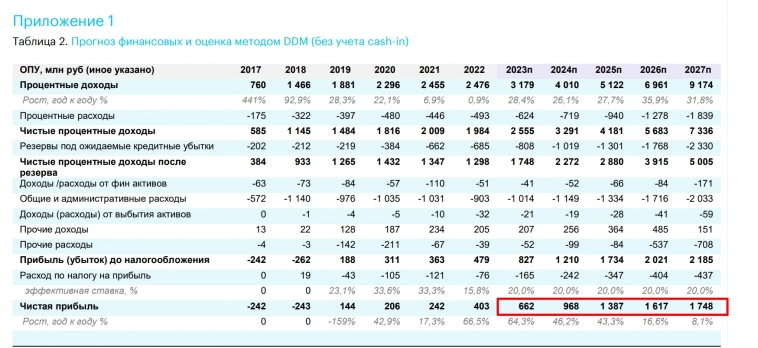

- В планах нарастить прибыль до 2 млрд рублей (09.01.2024)

- В планах менеджмента нарастить капитализацию до 20 млрд рублей (09.01.2024)

- Средний ROE за последние 3 года около 20% и компания стоит дороже собственного капитала (есть банки дешевле) (09.01.2024)

- Компания последние годы стабильно увеличивала собственный капитал (вклады новых собственников). (09.01.2024)

- Компания таргетирует маржинальность, из-за чего в кризисные годы могут значительно сократиться объемы выдач новых займов (09.01.2024)

КарМани (СТГ) - описание компании

CarMoney — онлайн-сервис автозаймов.Старт торгов на Московской Бирже 3 июля 2023.

Размещение прошло в форме прямого листинга.

Изначально предполагалось, что компания предложит 10% капитала «Смарттехгрупп» и выставит 21 заявку на продажу с минимальной ценой в 2,34 рубля и максимальной — 3,16 рубля за акцию.

Число акций: 1 898 млн

Прогноз Открытие research по чистой прибыли Кармани

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций