СмартТехГрупп – мсфо

Номинал 1 руб

1 897 728 046 + 600 000 000 (05.06.2023г) = 2 497 728 046 обыкновенных акций

www.e-disclosure.ru/portal/event.aspx?EventId=5QHkDrLqZ0OzXhSbv-CCYXg-B-B

smarttechgroup.pro/disclosure/ustav-i-pravoustanavlivayushie-documenty

Всего будет размещена 21 заявка в широком ценовом диапазоне с начальной ценой 2,37 рублей за акцию и конечной – 3,16 рублей за акцию.

carmoney.ru/o-kompanii/nashi-novosti/pao-smarttekhgrupp-carmoney-obyavlyayet-o-parametrakh-planiruyemoy-prodazhi-yego-aktsionerami-obyknovennykh-aktsiy-v-ramkakh-listinga-na-mosbirzhe

Капитализация, по средней цене размещения 2,77 руб – 03.07.2023г: 6,919 млрд руб

Общий долг на 31.12.2021г: 2,954 млрд руб

Общий долг на 31.12.2022г: 3,112 млрд руб

Общий долг на 31.03.2023г: 3,249 млрд руб

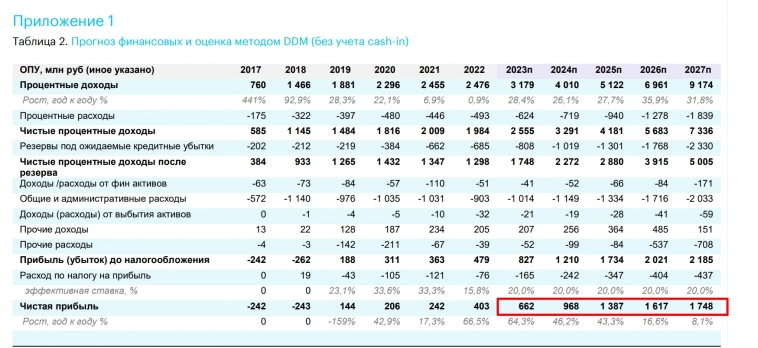

Выручка 2021г: 2,455 млрд руб

Выручка 1 кв 2022г: 566,28 млн руб

Выручка 2022г: 2,477 млрд руб

Выручка 1 кв 2023г: 666,46 млн руб

Прибыль 2021г: 249,43 млн руб

Прибыль 1 кв 2022г: 58,15 млн руб

Прибыль 2022г: 389,82 млн руб

Прибыль 1 кв 2023г: 127,95 млн руб

smarttechgroup.pro/disclosure/finansovaya-otchetnost

e-disclosure.ru/portal/company.aspx?id=38808

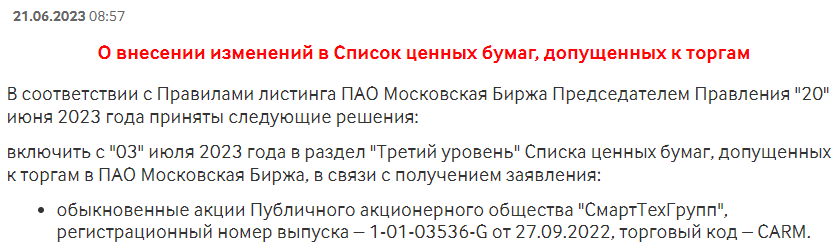

Публичное акционерное общество «СмартТехГрупп»,

www.smarttechgroup.pro, (сокращенное фирменное наименование – ПАО «СТГ», далее также – «Компания», а совместно с принадлежащим ему на 100% дочерним обществом и единственным существенным активом ООО МФК «КарМани», работающим под брендом финтех-сервис CarMoney, – «Группа»), объявляет о параметрах планируемой продажи его акционерами обыкновенных акций Компании в рамках листинга на Московской бирже.

Продавцом акций выступит специально уполномоченная компания. Общий объем предложенных акций будет эквивалентен 600 млн рублей, что составит порядка 10% от текущего капитала ПАО «СТГ». 21 июня обыкновенные акции ПАО «СТГ» были включены в список ценных бумаг, допущенных к торгам ПАО «Московская Биржа» с 3 июля 2023 года. Торговый код (тикер) — CARM. Торги и расчеты будут проводиться в российских рублях.

Акции Компании будут предлагаться с поэтапным, заранее установленным увеличением цены и объема каждого транша. Всего будет размещена 21 заявка в широком ценовом диапазоне с начальной ценой 2,37 рублей за акцию и конечной – 3,16 рублей за акцию.

Антон Зиновьев, основатель финтех-сервиса CarMoney и акционер ПАО «СТГ», прокомментировал:

carmoney.ru/o-kompanii/nashi-novosti/pao-smarttekhgrupp-carmoney-obyavlyayet-o-parametrakh-planiruyemoy-prodazhi-yego-aktsionerami-obyknovennykh-aktsiy-v-ramkakh-listinga-na-mosbirzhe

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций