Народ, это че такое?

Трансфертное издержкообразование?

Тимофей Мартынов, Судя по всему услуги процессинга, у Роснефти закупают нефть на переработку, отдают нефтепродуктами.

| Число акций ао | 148 млн |

| Число акций ап | 30 млн |

| Номинал ао | 1 руб |

| Номинал ап | 1 руб |

| Тикер ао |

|

| Тикер ап |

|

| Капит-я | 251,3 млрд |

| Выручка | 1 143,0 млрд |

| EBITDA | 188,6 млрд |

| Прибыль | 104,7 млрд |

| Дивиденд ао | 147,31 |

| Дивиденд ап | 147,31 |

| P/E | 2,4 |

| P/S | 0,2 |

| P/BV | 0,3 |

| EV/EBITDA | 1,3 |

| Див.доход ао | 9,7% |

| Див.доход ап | 16,0% |

| Башнефть Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Годового отчёта нет, по див политике 25%. Если можно указать дивиденд то минимально возможный. Чтобы избежать претензий потом. Засадили и тд.

РоманП., так же думаю. Если даже допустить, что Александру Е доступен бюджет Башкирии и что он правильно читает этот документ, это ничего не доказывает. Ведь бюджет республики не СД Башнефти пишет. Цифры в бюджет из дивполитики, а реальные цифры дивидендов только после решения СД. Ну а если смотреть из бытовой логики: 1)Башня крупнейший актив республики 2)ранее платила выше дивполитики 3)сменили главу республики и ставленник из Москвы.

Какова вероятность, что Москва подставит нового главу республики перестав платить денежку в бюджет? Что ж люди то местные подумают:«при старом платили, а этот облажался, не смог с Сечиным договориться...»

Я в такой сценарий слабо верю… Все-таки компания Роснефть политическая…

Саша Пушкин, вероятность перестать платить очень низкая. Я этот вариант не рассматриваю.

В бюджете заложены суммы побольше минимальных по дивполитике. Бюджет все последние годы выполнялся, Башнефть платила 140-160 рублей на бумагу, это 6-7 млрд. Меньше не платила, но и больше тоже.

После получения денег от Системы главбашкир говорил, что рассчитывает на спецдивиденды. Их не было, хотя пришло целых 100 млрд. Не жду сверхдивидендов и сейчас.

Может быть внести в див таблицу прогноз Финдира?

JlOCOCb, попробую апнуть свой же вопрос)

JlOCOCb, писать такие прогнозы — карму портить.

Я недавно прикидывал, какие дивы будут, исходя из бюджета Башкирии (в 2017 помогло на этой акции заработать).

В 2019 году заложено 7,15 млрд от дивидендов. Почти всё это — Башнефть. Через долю республики в башне посчитал, что это всего лишь 135 рублей на бумагу. Если 260, то ИИС подарит Башкирии лишних 6-7 млрд. В такую щедрость верится с трудом.

Александр Е, Лариса Морозова на последнем вэбинаре говорила о том, что были поправки в бюджет Башкирии на 2019 г, и что в нем запланированы поступления в виде дивов на 12 млрд, из которых по ее мнению будет 9-10 млрд от Башнефти, т.е. она ожидает дивы 200-230 руб.

Может быть внести в див таблицу прогноз Финдира?

JlOCOCb, попробую апнуть свой же вопрос)

JlOCOCb, писать такие прогнозы — карму портить.

Я недавно прикидывал, какие дивы будут, исходя из бюджета Башкирии (в 2017 помогло на этой акции заработать).

В 2019 году заложено 7,15 млрд от дивидендов. Почти всё это — Башнефть. Через долю республики в башне посчитал, что это всего лишь 135 рублей на бумагу. Если 260, то ИИС подарит Башкирии лишних 6-7 млрд. В такую щедрость верится с трудом.

Александр Е, Лариса Морозова на последнем вэбинаре говорила о том, что были поправки в бюджет Башкирии, и что в нем запланированы поступления в виде дивов на 12 млрд, из которых по ее мнению будет 9-10 млрд от Башнефти, т.е. она ожидает дивы 200-230 руб.

Может быть внести в див таблицу прогноз Финдира?

JlOCOCb, попробую апнуть свой же вопрос)

JlOCOCb, писать такие прогнозы — карму портить.

Я недавно прикидывал, какие дивы будут, исходя из бюджета Башкирии (в 2017 помогло на этой акции заработать).

В 2019 году заложено 7,15 млрд от дивидендов. Почти всё это — Башнефть. Через долю республики в башне посчитал, что это всего лишь 135 рублей на бумагу. Если 260, то ИИС подарит Башкирии лишних 6-7 млрд. В такую щедрость верится с трудом.

Годового отчёта нет, по див политике 25%. Если можно указать дивиденд то минимально возможный. Чтобы избежать претензий потом. Засадили и тд.

РоманП., так же думаю. Если даже допустить, что Александру Е доступен бюджет Башкирии и что он правильно читает этот документ, это ничего не доказывает. Ведь бюджет республики не СД Башнефти пишет. Цифры в бюджет из дивполитики, а реальные цифры дивидендов только после решения СД. Ну а если смотреть из бытовой логики: 1)Башня крупнейший актив республики 2)ранее платила выше дивполитики 3)сменили главу республики и ставленник из Москвы.

Какова вероятность, что Москва подставит нового главу республики перестав платить денежку в бюджет? Что ж люди то местные подумают:«при старом платили, а этот облажался, не смог с Сечиным договориться...»

Я в такой сценарий слабо верю… Все-таки компания Роснефть политическая…

Годового отчёта нет, по див политике 25%. Если можно указать дивиденд то минимально возможный. Чтобы избежать претензий потом. Засадили и тд.

Может быть внести в див таблицу прогноз Финдира?

JlOCOCb, попробую апнуть свой же вопрос)

Может быть внести в див таблицу прогноз Финдира?

JlOCOCb, попробую апнуть свой же вопрос)

Короче резюме — Башня хороший актив для инвестирования вдолгую, так?

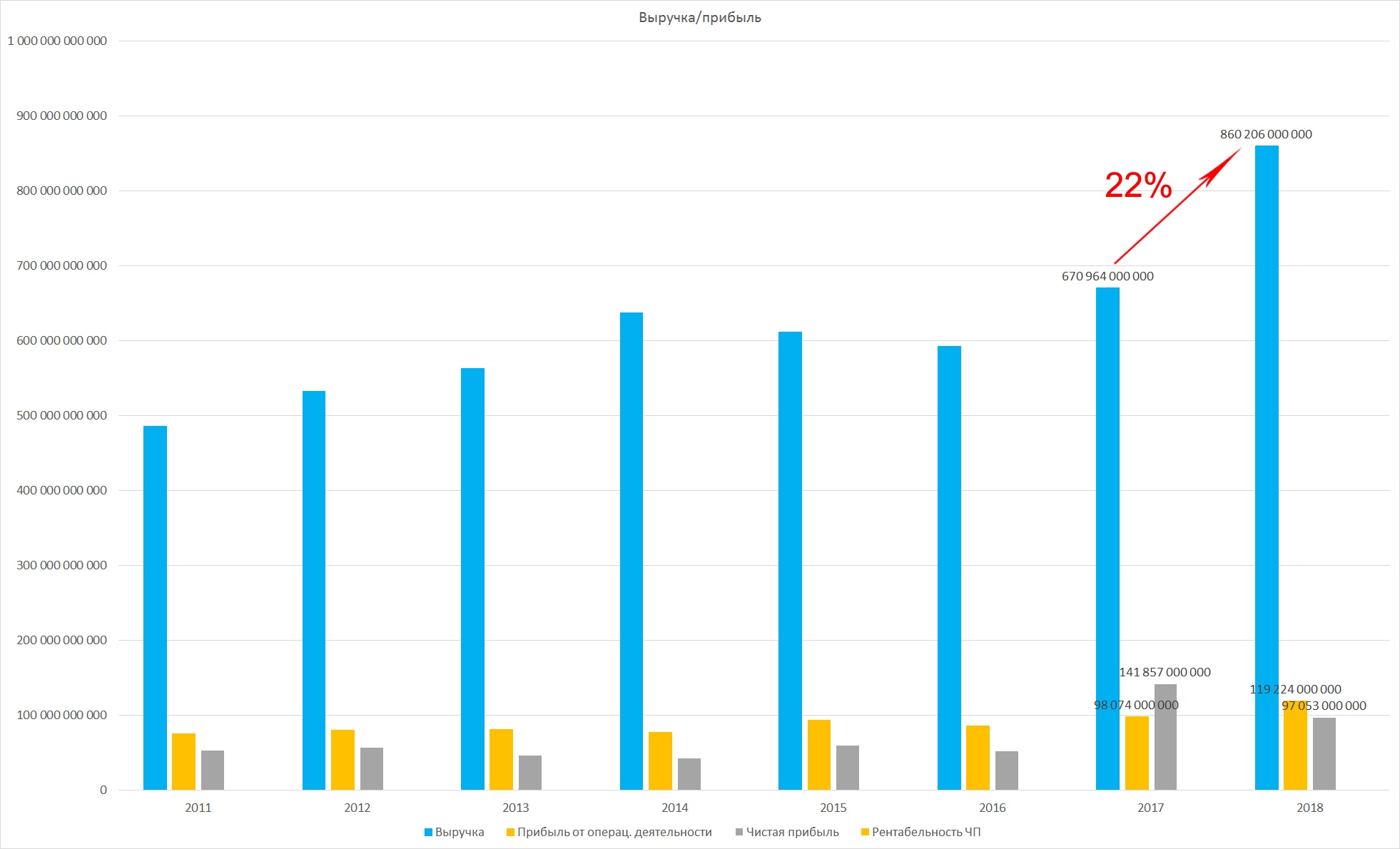

Владимир Полинский, я не так позитивно смотрю на компанию. Прибыль растёт от года к году, но дивиденды растут не так сильно. Роснефть основную прибыль вытягивает дебиторкой и займами.

Возможно, что размер дивидендов так и останется на уровне 150-170 на годы. В 260 не верится.

Александр Е, но среди нефтяных компаний хорошая дивидендная история есть только у Татнефти преф (я ее тоже коллекционирую), так что выбор невелик. Кроме того, Башня довольно устойчива в смысле цены и хорошо закрывает гэп

Владимир Полинский, Удмуртнефть то же посмотрите. В своё время был выбор между Башкой и Удмуртом. Поставил на последнй не проиграл. Башка то же есть в портфеле, но меньше.

РоманП., где ее брать?

на ММВБ не видел

Валерий Иванович, внебиржа Борд. За 2018г дивов 23% годовых и никакого дивГэпа.

РоманП., через квик есть доступ к этому борду?

Владимир Полинский, шутить изволите-с?

Короче резюме — Башня хороший актив для инвестирования вдолгую, так?

Владимир Полинский, я не так позитивно смотрю на компанию. Прибыль растёт от года к году, но дивиденды растут не так сильно. Роснефть основную прибыль вытягивает дебиторкой и займами.

Возможно, что размер дивидендов так и останется на уровне 150-170 на годы. В 260 не верится.

Александр Е, но среди нефтяных компаний хорошая дивидендная история есть только у Татнефти преф (я ее тоже коллекционирую), так что выбор невелик. Кроме того, Башня довольно устойчива в смысле цены и хорошо закрывает гэп

Владимир Полинский, Удмуртнефть то же посмотрите. В своё время был выбор между Башкой и Удмуртом. Поставил на последнй не проиграл. Башка то же есть в портфеле, но меньше.

РоманП., где ее брать?

на ММВБ не видел

Валерий Иванович, внебиржа Борд. За 2018г дивов 23% годовых и никакого дивГэпа.

РоманП., через квик есть доступ к этому борду?