Тимур, а в него как-то можно вставить заявку?

Александр Сергеев, можно. Аукцион пройдет по единой цене.

| Число акций ао | 210 млн |

| Номинал ао | 0.05 руб |

| Тикер ао |

|

| Капит-я | 53,9 млрд |

| Выручка | 19,1 млрд |

| EBITDA | 6,7 млрд |

| Прибыль | 5,0 млрд |

| Дивиденд ао | 3,145331 |

| P/E | 10,7 |

| P/S | 2,8 |

| P/BV | 52,2 |

| EV/EBITDA | 8,5 |

| Див.доход ао | 1,2% |

| Группа Астра Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Тимур, а в него как-то можно вставить заявку?

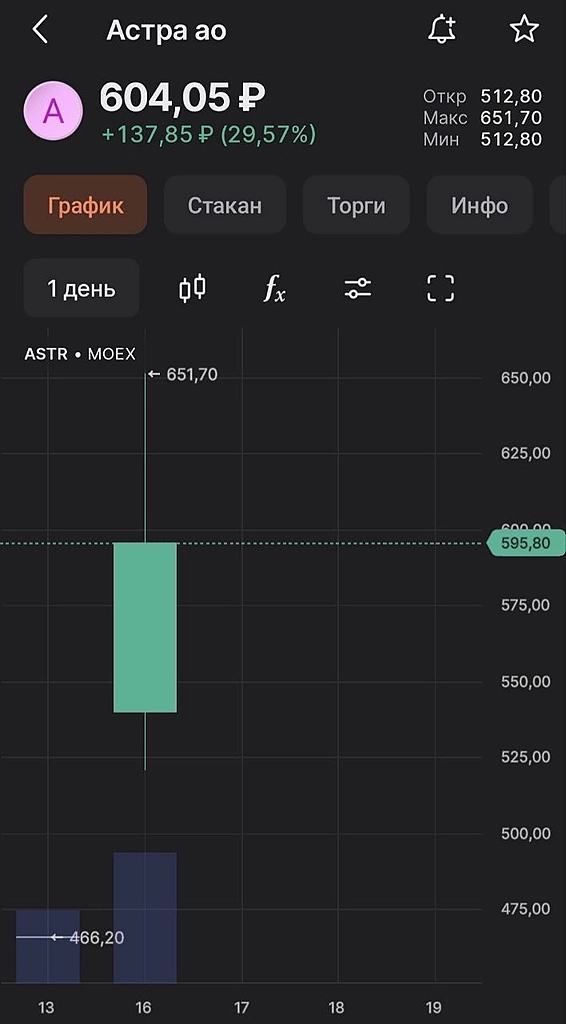

Александр Сергеев, дискретный аукцион из за роста более чем на 20 %

IPO оказалось чрезвычайно успешным. Рыночная стоимость компании в первый день торгов превысила 97 млрд рублей. По нашим расчетам, компания оценена на уровне около 12х по мультипликатору EV/EBITDA на 2024 год, что соответствует верхней границе диапазона оценок компаний российского ИТ-сектора. Столь высокая оценка обусловлена уникальностью инвестиционного кейса Астры как единственного публичного разработчика инфраструктурного ПО в России и высокими перспективами роста ее бизнеса — выручка Астры в ближайшие годы может продемонстрировать рост на 70-80% в год при сохранении рентабельности EBITDA на уровне 40-50%.Атон

Кто какую аллокацию получил по Астре в итоге?

Не, ну акции Арсагеры с другой стороны тоже в первый день торгов по 100 рублей торговались 😁...

Илья Новиков, через два часа торги!))а акций нет, как бы не вышло так что торги начнуться а акций у кого надо будет, а у кого надо не будет!...

На российском фондовом рынке недавно произошло значительное событие, связанное с успешным IPO группы «Астра». Размещение акций этого российского разработчика операционных систем и инфраструктурного программного обеспечения завершилось с 20-кратной переподпиской, и акции были размещены по верхней границе первоначального ценового диапазона.

Этот успех придал новый импульс российскому фондовому рынку, увеличив капитализацию «Астры» на 40%, почти до 100 миллиардов рублей. Это уже третье IPO в текущем году в России, и оно оказалось самым успешным.

После IPO «Астры» ожидается появление новых предложений на рынке, таких как сеть автозаправок «Евротранс», интернет-магазин Henderson и другие. Эти события свидетельствуют о возрастающем интересе к российским IPO и развитии фондового рынка в стране.

Источник: www.kommersant.ru/doc/6279945

khornickjaadle, просто, вот, в Экселе по быстрому глянул. Взял денежные потоки с темпом роста из чужого приведенного чуть ниже комментария, ...

khornickjaadle, если вы не ошиблись, то 300 млрд за 7 лет, это разговор вообще не о чем. Она тогда получается, что изначальные 333 руб не ст...

Незнаю, доля госов 17 млн. лицензий. К 2030 году доля российских ОС должна быть 100%. Если Астре удастся продать 8,5 млн. лицензий средней с...

Dron dronov, вообще не мешало бы всё-таки выяснить, а какой вообще объем рынка который отходит к госсектору. А то потом как бы неожиданно не...

Группа Астра — первая публичная компания-разработчик инфраструктурного ПО на Московской бирже. По данным рейтинга TAdviser, вендор входит в пятерку самых быстрорастущих компаний страны, а по мнению Forbes – в топ-15 наиболее дорогих компаний Рунета. По оценкам независимых аналитиков Strategy Partners, «Группа Астра» – безоговорочный лидер среди российских разработчиков: ее флагманский продукт Astra Linux занимает более 76% рынка отечественных ОС, а доля компании в сегменте инфраструктурного ПО оценивается в 20%.

Акции компании включены в первый котировальный список и входят в базы расчета 11 индексов Московской биржи, включая Индекс МосБиржи и РТС.

IPO 13.10.23

Размещено 10,5 млн акций или 5% УК. Цена акции на размещении 333 руб.

Совокупный спрос более 82,5 млрд руб., переподписка в 24 раза.

SPO 19.04.24

Размещено 21 млн акций или 10% УК. Цена акции на размещении 555 руб. Совокупный спрос более 35 млрд руб., переподписка в 3 раза.

Владислав Аншаков, IR-директор