| Число акций ао | 210 млн |

| Номинал ао | 0.05 руб |

| Тикер ао |

|

| Капит-я | 55,3 млрд |

| Выручка | 19,1 млрд |

| EBITDA | 6,7 млрд |

| Прибыль | 5,0 млрд |

| Дивиденд ао | – |

| P/E | 11,0 |

| P/S | 2,9 |

| P/BV | 53,5 |

| EV/EBITDA | 8,7 |

| Див.доход ао | 0,0% |

| Группа Астра Календарь Акционеров | |

| 31/03 Отчет МСФО 2025 год | |

| Прошедшие события Добавить событие | |

Группа Астра акции

-

Какой-то непонятный линупс, сделанный для того, чтобы бюджетные тунеядцы могли работать не в винде, продает бумажки по 330 руб.

Какой-то непонятный линупс, сделанный для того, чтобы бюджетные тунеядцы могли работать не в винде, продает бумажки по 330 руб.

Окупится, только если к тридцатому росчучхе в Конституции закрепят. Оценка компании АСТРА перед IPO

Оценка компании АСТРА перед IPOИзученная нами ранее высокотехнологичная компания «Астра», которая готовится провести IPO, сегодня объявила ценовой диапазон первичного публичного предложения акций. Он установлен на уровне от 300 рублей до 333 рублей, что соответствует рыночной капитализации компании в диапазоне от 63,0 млрд рублей до 69,9 млрд рублей.

В этой статье я хочу посчитать основные мультипликаторы, которые помогут нам оценить компанию и сравнить ее с конкурентами. Для удобства за основу возьму среднее значение диапазона в 66 млрд рублей и несколько основных мультипликаторов, таких как P/E, EV/EBITDA и P/S. Именно по P/S принято оценивать высокотехнологичный бизнес, который не так сильно использует свой капитал, как те же майнинговые компании.

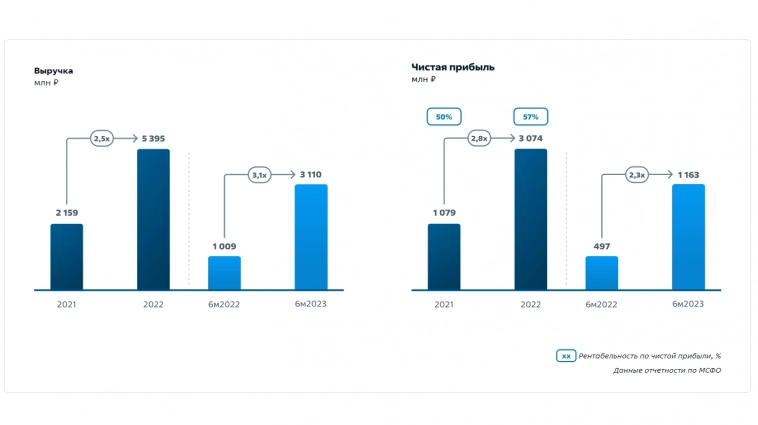

По итогам 2022 года мультипликатор, отражающий отношение рыночной капитализации к продажам P/S составил 12,2 исходя из вышеуказанной оценки. При этом за первое полугодие 2023 года выручка утроилась до 3,1 млрд. По прогнозам компании темпы роста сохранятся, и мы можем рассчитывать примерно на 10 млрд рублей выручки по году, а это один из лучших показателей в секторе — 6,6 по P/S.

Авто-репост. Читать в блоге >>>

Воронов Дмитрий, А кто вас учил рассчитывать мультипликаторы не за 12 месяцев, а за 18???))

Вы на ЗАРПЛАТЕ что-ли у АСТРЫ?

Тут сейчас таких ...

Olimp, а почему Вы решили, что я считал мультипликаторы за 18 месяцев? Группа Астра не исключает возможность увеличения free-float в будущем

Группа Астра не исключает возможность увеличения free-float в будущемГруппа Астра не исключает возможность увеличения free-float в будущем

«В течение, наверное, 3-х лет тот пакет казначейских акций, который есть на балансе компании, так или иначе будет переходить в рынок», — заявил СЕО Астры Илья Сивцев. — Скорее всего, мы будем рассматривать дополнительные сделки на горизонте нескольких лет, но они не будут, как мне кажется, большими".

По его словам, текущая сделка (5% акций) позволяет решить все задачи и не лишает мотивации апсайда. Компания считает, что в рынке должно быть больше ее акций. Но — позже!

Текущая структура акционеров ГРУППЫ АСТРА

— 76% Денис Фролов, председатель совета директоров компании.

— 19% Илья Сивцев, CEO.

— 5% квазиказначейский пакет, сформированный для долгосрочной мотивации сотрудников компании.

t.me/marketpowercomics

Авто-репост. Читать в блоге >>> Рекомендация — бойкотировать IPO Астра!

Рекомендация — бойкотировать IPO Астра!

Аналитик, аудитор 1 класса- Степан Грозный Поднимать оценку выше верхней цены диапазона не будем. Если будет переподписка - останемся на цифре ₽333 и будем "резать" заявки — CEO Группы Астра

Поднимать оценку выше верхней цены диапазона не будем. Если будет переподписка - останемся на цифре ₽333 и будем "резать" заявки — CEO Группы Астра«Мы смотрели на собственные оценки, мультипликаторы конкурентов, мнение инстутиционалов. На наш взгляд, диапазон [₽300 до ₽333 за акцию] сформирован честно», — уверен CEO группы Астра Илья Сивцев. — Поднимать оценку выше верхней цены диапазона не будем. Если будет переподписка — останемся на цифре ₽333 и будем «резать» заявки".

Также господин Сивцев отметил, что в компании идет горячая дискуссия по аллокации бумаг между институционалами и физлицами. Пока целевая стратегия спроса 50 на 50.

t.me/marketpowercomics

Авто-репост. Читать в блоге >>>

Диапазон размещения 300 — 333 руб

333 руб — оценка 69,9 мрд

скорректированная прибыль за 2022 — 2,6 мрд

69.9/2.6 = P,/Е 27

Пусть покупают ...

Внимание инвесторов!

IPO Астра может не состояться

Цена размещения акций в 10 раз превышает стоимости активов Астра

Также нужно учитывать что за период с 2013 по 2023 активы Астра в 10 раз не увеличились

Поэтому делайте выводы

"Астра" в эфире у Market Power

"Астра" в эфире у Market PowerНастало время пообщаться!

🔊Сегодня в гостях у подробно поговорим о нашей бизнес-модели, потенциале IT-рынка и предстоящем IPO. Ну и, конечно, ответим на ваши вопросы!

🗣 В прямом эфире:

- Илья Сивцев, CEO, акционер

- Елена Бородкина, финансовый директор

- Роман Пантюхин, главный аналитик Market Power

🕓 Время: 14:45 МСК

📍 Место встречи:

- Youtube: https://www.youtube.com/@marketpowercomics/streams

- Телеграм: https://t.me/marketpowercomics

- Вконтакте: https://vk.com/mrtpw

Всех ждем на эфире, будет интересно!

Авто-репост. Читать в блоге >>>

Я вам как АЙТИШНЕГ скажу так… лет 20 назад я ставил Астра Линукс

Сейчас ставлю debian

конечно санкции и законы в пользу «отечественному ПО» ...

Shrizt, оно еще и конских денег стоит store.softline.ru/astralinux/astra-linux-special-edition/

это чейто свечной заводик типа он-лайн касс, фискальных накопителей, маркировок и п.т. Я вам как АЙТИШНЕГ скажу так… лет 20 назад я ставил Астра Линукс

Я вам как АЙТИШНЕГ скажу так… лет 20 назад я ставил Астра Линукс

Сейчас ставлю debian

конечно санкции и законы в пользу «отечественному ПО» и мониторам где стоит отечественный чип который можно заменить перемычкой.

Но имхо рынок станет вновь честным рано или поздно и если за 20 лет Астра не стала лучше Дебиана, то вряд ли когда либо станет. 🌐 Разработчик Astra Linux планирует провести IPO на Мосбирже в 4 квартале этого года

🌐 Разработчик Astra Linux планирует провести IPO на Мосбирже в 4 квартале этого года

Группа «Астра» планирует разместить на Мосбирже до 10% своих акций — это IPO может стать крупнейшим за последние несколько лет.

👉 При этом Астра предложила ценовой диапазон акций на IPO на уровне 300 — 333 рубля на акцию.

300 рублей на акцию в рамках IPO 😨 это очень дорого для такой компании.

📈 Чем занимается?

Программные продукты — 82,9% от общей выручки.

1) Astra Linux — отечественная ОС, с запатентованными средствами защиты информации. Основной конкурент — Windows.

2) ALD Pro — позволяет управлять парком компьютеров с помощью групповой политики.

3) RuBackup — решение для автоматизированной защиты данных.

4) Брест — платформа для создания и управления облачными виртуальными инфраструктурами.

5) Termidesk — решение для создания виртуального рабочего места для удаленной работы.

6) RuPost — система управления корпоративной почтой.

7) Сопровождение продуктов — 16,1%. Доходы от сопровождения и техподдержки IT-продуктов.

В общем, доля рынка и оценка не отражает реальную стоимость компании, которую вероятнее всего укатают вниз на торгах 🤷♂️

Авто-репост. Читать в блоге >>>

Диапазон размещения 300 — 333 руб

333 руб — оценка 69,9 мрд

скорректированная прибыль за 2022 — 2,6 мрд

69.9/2.6 = P,/Е 27

Пусть покупают ...

Olimp, Софтлайн убыточен, у Позитива P/E 30, и кому это мешает их покупать? 🙈🙈🙈 ✅ IPO Группы Астра: рассчитываем мультипликаторы

✅ IPO Группы Астра: рассчитываем мультипликаторы

Добрый день, друзья!

Сегодня были объявлены ценовые параметры IPO Группы Астра, которая является одним из ведущих отечественных разработчиков программного обеспечения и средств защиты информации (самый известный продукт компании – Astra Linux).

Верхняя граница ценового диапазона IPO установлена на уровне 333 руб. за одну акцию, что соответствует рыночной капитализации компании в сумме 69,9 млрд руб.

Это позволяет определить основные сравнительные мультипликаторы IPO компании. Для этого воспользуемся нижеследующей диаграммой, представленной на сайте эмитента.

Из диаграммы мы можем рассчитать, что за последние 12 месяцев (2 п/г 2022 + 1 п/г 2023) выручка компании составила 7,5 млрд. руб., а чистая прибыль составила 3,7 млрд. руб.

Тогда мультипликатор P/S компании составляет 9,3х, а P/E составляет 18,9х.

Сравниваем полученные значения с мультипликаторами Группы Позитив (единственной сопоставимой компании на МосБирже без проблем с редомициляцией).

Авто-репост. Читать в блоге >>> IPO Астры

IPO Астры

Группа компаний Астра выходит на IPO на уровне 300-333 руб за акцию

Это соответствует рыночной капитализации в диапазоне от 63 млрд до 69.9 млрд руб (при прибыли в 3 млрд).

Ожидается, что старт торгов акциями Астры под тикером ASTR начнется 13 октября.

Я думаю, график будет примерно таким — см выше.

И сейчас ходит много слухов, что некоторые компании собираются выйти на IPO именно чтобы обкешиться, и выйти из переоцененных активов.

В телеграме у себя разбираю подробно акции, заходите, чтобы понимать во что инвестировать в 2023 году.

Авто-репост. Читать в блоге >>>

Николай Иванов, я не отношу себя к этим плакальщикам, чисто полюбопытствую — где же там apple iOS? я разглядел только MacOS.

И где на этом р...

Palmer_smartlabru,

В iOS используется ядро XNU, основанное на микроядре Mach и содержащее программный код, разработанный компанией Apple, а также код из ОС NeXTSTEP и FreeBSD. Ядро iOS почти идентично ядру настольной операционной системы Apple macOS (ранее называвшейся OS X). Начиная с самой первой версии iOS работает только на планшетных компьютерах и смартфонах с процессорами архитектуры ARM.

А Астра — линукс, а не уникс. Астра на одном древе с Андроидом.

Всем плакальщикам, что Астра — основана на линуксе, как убунту, дебиан и т.д. посвящается.

Вот вам древо UNIXa. одной разновидностью которого является apple iOS.

Николай Иванов, я не отношу себя к этим плакальщикам, чисто полюбопытствую — где же там apple iOS? я разглядел только MacOS.

И где на этом рисунке могла бы быть Astra Linux (если б о ней знал художник :)? "Астра" объявляет ценовой диапазон IPO

"Астра" объявляет ценовой диапазон IPOОт нашего IT к вашему: «Астра» теперь на Смартлабе и сразу с большими новостями

Объявляем ценовой диапазон IPO

💥Приветствуем всех участников Смартлаба! Мы продолжаем шаг за шагом идти к статусу публичной компаниии. Объявление ценового диапазона – тому подтверждение.

Предлагаем приступить сразу к сути, а именно – к предварительным параметрам предложения.

⭐️ Ценовой диапазон: от 300 рублей до 333 рублей за одну акцию. Это соответствует рыночной капитализации компании в диапазоне 63–69,9 млрд рублей.

⭐️ Действующие акционеры предложат до 10,5 млн акций. Из них около 10% могут быть использованы для стабилизации цены акций на вторичных торгах в течение 30 дней после старта торгов.

⭐️ Цена размещения будет установлена по итогам окончания сбора заявок. Сам сбор начнется сегодня, 5 октября, а завершится 12 октября 2023 года.

⭐️ Старт торгов акциями на Мосбирже под тикером ASTR начнется после объявления цены IPO и окончательного включения бумаг во второй котировальный список. Ожидается, что торги начнутся 13 октября 2023 года.

Авто-репост. Читать в блоге >>> Главные новости

Главные новости

Гк Астра опоздала с IPO на 10 лет!

IPO проводить нужно было в 2014 году! Ребята, не покупайте акции Астра, столько компания Астра не будет стоить даже через 10 лет

Ребята, не покупайте акции Астра, столько компания Астра не будет стоить даже через 10 лет

Вы потеряете свои деньги!

Всем плакальщикам, что Астра — основана на линуксе, как убунту, дебиан и т.д. посвящается.

Вот вам древо UNIXa. одной разновидностью которого является apple iOS/.

А вообще вы знаете, что английский, немецкий, итальянский, португальский и французский языки являются дистрибутивами латинского? Русский и польский языки -дистрибутивы старославянского. А латинский, древнегерманский, кельтский старославянский, греческий, персидский и т.д. — являются дистрибутивами индоевропейского и т.д. Те кто сокрушаются, что Астра — это всего лишь кастомизация линукса, а вы в курсе, что Андроид — это тоже доработка Линукса? А apple OC — это доработка

Те кто сокрушаются, что Астра — это всего лишь кастомизация линукса, а вы в курсе, что Андроид — это тоже доработка Линукса? А apple OC — это доработка

UNIX (разработанной в 1970ых?).

Тут нужно понимать, что с каждой новой версией астры, она становиться все более другой и отличающейся от первоначальной. И чем больше сотрудников с ней работают, тем сильнее ускоряется этот процесс.

Если кому то нужна прям супербезопасность, тогда Астра не подойдет, тогда нужно покупать Касперобук или Касперофон с киберимунной КасперскийОС. (но там сторонних приложений мало). А на Астре множество приложений работает, как на других вариантах линукса.

Есть еще Аврора, она тоже более проработана, но она для смартфонов и, как и Касперский ОС еще имеет мизерные объемы продаж.

Аврору неделю назад купил Ростелеком.

Скорее всего Аврору будут предустанавливать по умолчанию на все мобильные устройства и смартфоны в России, КасперскийОС будут ставить в госструктуры и в госкомпании.

А Астру будут впаривать массовому пользователю.

Винду, Андроид и АйОс со временем запретят.

Внимание!

Astra Linux — не российская ОС, а созданная ос на основе бесплатной ОС Debian.

Степан Грозный, ты вот всегда несешь чушь ) любой программист который работает с серверами скажет что мало поставить линух, его еще надо руками правильными настроить. Открытые софтины типа дебиана и Фряхи всегда любили за то что их можно настроить под себя. Ребята просто фактически продают закрытый продукт уже настроенный под параметры компаний и их нужды. А вообще у опен сорса нет страны, это всемирный продукт! Интересно президент установил Astra Linux? )))

Интересно президент установил Astra Linux? )))

10 лет установить не может

10 лет тестировали операционную систему Debian и все изучили детально )))

Группа Астра - факторы роста и падения акций

- Практически монопольное положение на рынке российских операционных систем с долей рынка 76% (04.12.2025)

- До 2025 года выручка компании росла высокими темпами на волне импортозамещения (04.12.2025)

- Существует потенциал импортозамещения критической инфраструктуры крупных предприятий (КИИ), которое может произойти в ближайшие годы (04.12.2025)

- Компания плотно работает с Минобороны и Госучреждениями, - зависимость от государства и соответствующие риски (03.04.2025)

- не видно причин ожидать роста выручки в 2026 году (04.12.2025)

- EBITDA, прибыль, дивиденды могут снизиться в 2026 году, если компания не сможет нарастить выручку (04.12.2025)

- Бизнес уязвим к фазе делового цикла: при высоких процентных ставках бизнес начинает экономить на CAPEX и сокращает покупку инфраструктурного ПО (04.12.2025)

- Главная проблема Астры - бессрочные лицензии. На лицензии приходится около 50% выручки компании. Чтобы выручка не падала, компании надо все время продавать новые "рабочие места" (04.12.2025)

Группа Астра - описание компании

Группа Астра — первая публичная компания-разработчик инфраструктурного ПО на Московской бирже. По данным рейтинга TAdviser, вендор входит в пятерку самых быстрорастущих компаний страны, а по мнению Forbes – в топ-15 наиболее дорогих компаний Рунета. По оценкам независимых аналитиков Strategy Partners, «Группа Астра» – безоговорочный лидер среди российских разработчиков: ее флагманский продукт Astra Linux занимает более 76% рынка отечественных ОС, а доля компании в сегменте инфраструктурного ПО оценивается в 20%.

Акции компании включены в первый котировальный список и входят в базы расчета 11 индексов Московской биржи, включая Индекс МосБиржи и РТС.

IPO 13.10.23

Размещено 10,5 млн акций или 5% УК. Цена акции на размещении 333 руб.

Совокупный спрос более 82,5 млрд руб., переподписка в 24 раза.

SPO 19.04.24

Размещено 21 млн акций или 10% УК. Цена акции на размещении 555 руб. Совокупный спрос более 35 млрд руб., переподписка в 3 раза.

Владислав Аншаков, IR-директор

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций