| American Airlines Календарь Акционеров | |

| Прошедшие события Добавить событие | |

American Airlines акции

-

Допка 38,5 млн акций.

ГРУППА AMERICAN AIRLINES ОБЪЯВЛЯЕТ ПРЕДЛАГАЕМОЕ ПУБЛИЧНОЕ ПРЕДЛОЖЕНИЕ ОБЫЧНЫХ АКЦИЙ

ФОРТ УОРТ, Техас — 10 ноября 2020 — American Airlines Group Inc. (NASDAQ: AAL) сегодня объявила о предложенном андеррайтинговом публичном размещении 38,500,000 обыкновенных акций («Обыкновенные акции»).

www.sec.gov/Archives/edgar/data/4515/000119312520289634/d75195dex991.htm

Марэк, так уже была допка месяц назад вроде… Допка 38,5 млн акций.

Допка 38,5 млн акций.

ГРУППА AMERICAN AIRLINES ОБЪЯВЛЯЕТ ПРЕДЛАГАЕМОЕ ПУБЛИЧНОЕ ПРЕДЛОЖЕНИЕ ОБЫЧНЫХ АКЦИЙ

ФОРТ УОРТ, Техас — 10 ноября 2020 — American Airlines Group Inc. (NASDAQ: AAL) сегодня объявила о предложенном андеррайтинговом публичном размещении 38,500,000 обыкновенных акций («Обыкновенные акции»).

www.sec.gov/Archives/edgar/data/4515/000119312520289634/d75195dex991.htm Акции авиакомпаний падают

Акции авиакомпаний падают

Акции авиакомпаний падают: American Airlines пострадала от предложения акций

Nov. 10, 2020 at 9:56 a.m. ET

10 ноября 2020 г., 9:56 по восточному времениАкции большинства авиаперевозчиков снизились во вторник, включая American Airlines Co. AAL, -3.80% воспользовавшись большим разбегом предыдущей сессии с публичным размещением акций. Американская компания Global Jets ETF JETS, -1.55% упал на 1,1% на утренних торгах после взлета на 16,1% в понедельник

Авто-репост. Читать в блоге >>> Авиакомпании могут добиться снятия карантинных режимов - Фридом Финанс

Авиакомпании могут добиться снятия карантинных режимов - Фридом Финанс

Представители ведущих отраслевых организаций и ведомств, включая IATA (Международная ассоциация воздушного транспорта), «Авиакомпании для Америки», Ассоциация США по туризму и Министерство торговли США обратились к правительствам стран по обе стороны Атлантики с предложением заменить режим 2-недельного карантина и полных запретов на более щадящее для индустрии перемещение пассажиров при наличии у них отрицательного теста на COVID-19.

Стоит отметить, что обращение по большей части адресовано президенту Трампу, который имеет высокие шансы покинуть свой пост в январе, если проиграет ноябрьские выборы. Нельзя исключать, что нынешний глава Белого дома воспользуется своими полномочиями, чтобы продвинуть режим тестирования в аэропортах. В администрации Трампа есть специалисты по медицине, которые придерживаются мнения (в пику большинству вирусологов), что достаточно введение 1-недельного карантина, если пассажиры проходят добровольное тестирование на COVID-19.

Идея создания «авиапузырей» между крупными городами сейчас активно обсуждается на уровне правительств стран ЕС, Японии, США, а также уже реализуется между Сингапуром и Гонконгом. Учитывая, что в осенний сезон авиаперевозчики столкнулись со снижением объема перевозок до 80% от уровня предыдущего года, данная идея выглядит спасительной для отрасли и приемлемой с точки зрения безопасности полетов. В настоящий момент жесткие карантины сохраняются в Великобритании (2 недели для вновь прибывших), а также на большинстве межконтинентальных рейсов между США, Евросоюзом и Азией.

Авто-репост. Читать в блоге >>> American Airlines - Убыток 9 мес 2020г: $6,413 млрд против прибыли $1,452 млрд г/г. Допка на $1 млрд

American Airlines - Убыток 9 мес 2020г: $6,413 млрд против прибыли $1,452 млрд г/г. Допка на $1 млрдAmerican Airlines Group, Inc. / American Airlines, Inc.

As of October 16, 2020, there were 508,631,777 shares of American Airlines Group Inc. common stock outstanding.

www.sec.gov/ix?doc=/Archives/edgar/data/4515/000000620120000101/aal-20200930.htm

Капитализация на 22.10.2020г: $6,521 млрдОбщий долг на 31.12.2017г: $53,565 млрд

Общий долг на 31.12.2018г: $60,749 млрд

Общий долг на 31.12.2019г: $58,468 млрд

Общий долг на 30.09.2020: $64,330 млрдВыручка 2017г: $42,622 млрд

Выручка 9 мес 2018г: $33,603 млрд

Выручка 2018г: $44,541 млрд

Выручка 1 кв 2019г: $10,584 млрд

Выручка 6 мес 2019г: $22,544 млрд

Выручка 9 мес 2019г: $34,450 млрд

Выручка 2019г: $45,768 млрд

Выручка 1 кв 2020г: $8,515 млрд

Выручка 6 мес 2020г: $10,137 млрд

Выручка 9 мес 2020г: $13,308 млрдПрибыль 9 мес 2018г: $1,088 млрд

Прибыль 2018г: $1,412 млрд

Прибыль 1 кв 2019г: $185 млн

Прибыль 6 мес 2018г: $847 млн

Прибыль 9 мес 2019г: $1,452 млрд

Прибыль 2019г: $1,686 млрд

Убыток 1 кв 2020г: $2,241 млрд

Убыток 6 мес 2020г: $4,308 млрд

Убыток 9 мес 2020г: $6,413 млрд

Авто-репост. Читать в блоге >>> Допка акций на $1 млрд

Допка акций на $1 млрд

AMERICAN AIRLINES GROUP INC.

До $1 000 000 000

Обыкновенные акции

($0,01 за акцию)

22 октября 2020 г.

www.sec.gov/Archives/edgar/data/4515/000119312520274006/d944711dex11.htm

www.sec.gov/Archives/edgar/data/4515/000119312520274006/d944711dex51.htm Убыток 9 мес 2020г: $6,413 млрд против прибыли $1,452 млрд г/г.

Убыток 9 мес 2020г: $6,413 млрд против прибыли $1,452 млрд г/г.

American Airlines Group, Inc. / American Airlines, Inc.

As of October 16, 2020, there were 508,631,777 shares of American Airlines Group Inc. common stock outstanding.

www.sec.gov/ix?doc=/Archives/edgar/data/4515/000000620120000101/aal-20200930.htm

Капитализация на 22.10.2020г: $6,521 млрд

Общий долг на 31.12.2017г: $53,565 млрд

Общий долг на 31.12.2018г: $60,749 млрд

Общий долг на 31.12.2019г: $58,468 млрд

Общий долг на 30.09.2020: $64,330 млрд

Выручка 2017г: $42,622 млрд

Выручка 9 мес 2018г: $33,603 млрд

Выручка 2018г: $44,541 млрд

Выручка 1 кв 2019г: $10,584 млрд

Выручка 6 мес 2019г: $22,544 млрд

Выручка 9 мес 2019г: $34,450 млрд

Выручка 2019г: $45,768 млрд

Выручка 1 кв 2020г: $8,515 млрд

Выручка 6 мес 2020г: $10,137 млрд

Выручка 9 мес 2020г: $13,308 млрд

Прибыль 9 мес 2018г: $1,088 млрд

Прибыль 2018г: $1,412 млрд

Прибыль 1 кв 2019г: $185 млн

Прибыль 6 мес 2018г: $847 млн

Прибыль 9 мес 2019г: $1,452 млрд

Прибыль 2019г: $1,686 млрд

Убыток 1 кв 2020г: $2,241 млрд

Убыток 6 мес 2020г: $4,308 млрд

Убыток 9 мес 2020г: $6,413 млрд

americanairlines.gcs-web.com/financial-results/financial-aal

Убыток American Airlines Group по GAAP за 9 мес. 2020 г. составил $6,707 млрд., против прибыли $1,272 млрд. в предыдущем году. Выручка сократилась в 2,6 раза до $13,309 млрд. по сравнению с $34,455 млрд. годом ранее.

Убыток American Airlines Group по GAAP за 9 мес. 2020 г. составил $6,707 млрд., против прибыли $1,272 млрд. в предыдущем году. Выручка сократилась в 2,6 раза до $13,309 млрд. по сравнению с $34,455 млрд. годом ранее.

americanairlines.gcs-web.com/news-releases/news-release-details/american-airlines-reports-third-quarter-2020-financial-results

AAL проведёт SPO

AAL проведёт SPO. К чему это приведёт?

Авто-репост. Читать в блоге >>>

koroleww, Ждем 9.8

American Airlines намерена увольнять 19000 рабочих, если Конгресс США не достигнет соглашения по новому пакету помощи в ближайшие дни. В соответствии с уже принятым решением, отрасль получила $25 млрд. при условии, что они не сократят рабочие места до 1 октября. На данный момент лидеры Конгресса ведут переговоры о продлении срока выдачи новой финансовой помощи

American Airlines намерена увольнять 19000 рабочих, если Конгресс США не достигнет соглашения по новому пакету помощи в ближайшие дни. В соответствии с уже принятым решением, отрасль получила $25 млрд. при условии, что они не сократят рабочие места до 1 октября. На данный момент лидеры Конгресса ведут переговоры о продлении срока выдачи новой финансовой помощи

thehill.com/policy/transportation/519065-american-airlines-to-furlough-19000-workers American Airlines получит правительственный кредит в размере $5,5 млрд. Также, в случае выделения Минфином США дополнительных средств в размере $25 млрд. для авиакомпаний, American Airlines может привлечь еще до $2 млрд. в октябре.

American Airlines получит правительственный кредит в размере $5,5 млрд. Также, в случае выделения Минфином США дополнительных средств в размере $25 млрд. для авиакомпаний, American Airlines может привлечь еще до $2 млрд. в октябре.

tass.ru/ekonomika/9556389

Сокращения в American Airlines могут продлиться до конца года - Фридом Финанс

Сокращения в American Airlines могут продлиться до конца года - Фридом Финанс

Авиакомпания American Airlines заявила о возможном сокращении штата на 25 тыс. человек начиная с 1 октября. Причиной этой вынужденной меры в компании назвали негативное влияние COVID-19 на ее бизнес. Сокращения могут продлиться до конца года.

Сокращения затронут 9950 стюардесс и 2500 пилотов. Причиной оптимизации численности персонала наряду с беспрецедентным падением пассажиропотока станет прекращение действия программы государственной помощи. Ранее компания получила госсубсидию в объеме $25 млрд на выплату зарплат.

Менеджмент отметил, что хотел бы избежать необходимости отправлять сотрудников в вынужденные отпуска, но для этого необходимо повышение спроса на авиаперелеты. По словам исполнительного директора American Airlines Дуга Паркера и ее президента компании Роберта Изома, их прогноз предполагал стабильное увеличение спроса на услуги авиаперевоозчиков вплоть до октября, но этого не происходит.

Новость о возможных увольнениях можно считать позитивной для American Airlines: сокращение операционных расходов способно сыграть решающую роль в сохранении прибыли. В четвертом квартале 2019 года затраты на одного сотрудника в среднем составили $23,2 тыс. В случае увольнения 25 тыс. сотрудников эффект American Airlines получит $580 млн дополнительной операционной прибыли, а операционные расходы сократятся на 18% в сравнении с первым кварталом 2020 года. Важно учитывать, что это весьма приблизительный расчет.

Меркулов Вадим

Авто-репост. Читать в блоге >>> С акциями авиакомпаний не скучно!

С акциями авиакомпаний не скучно!В последний месяц отечественные биржевые индексы показывают боковую динамику и не всех биржевиков это радует. Это летний безынициативный рынок на котором апологеты «трендовых» систем могут получить убыток. Была надежда, что после вчерашнего решения мониторингового комитета ОПЕК+ начнутся сильные движения нефтяных цен и спекулянтам будет жить веселее, но она оказалась тщетной. Комитет согласовал снижение ограничений на добычу нефти с 1 августа почти на 2 млн. баррелей в сутки но цены на нефть отреагировали на это решение очень слабо. Если спекулянты хотят эмоций и сильных колебаний цен им следует обратить внимание на акций круизных компаний, авиакомпаний, сетей отелей, казино, туристических и развлекательных компаний. С этими акциями не скучно! К примеру, акции Аэрофлота уже показали, что они могут расти, игнорируя общую негативную динамику рынка.

Вчера вышли позитивные новости по первой фазе испытания вакцины от COVID-19 компании Moderna и котировки акций авиакомпании American Airlines Group Inc. (AAL) выросли на 16%. Акции других американских авиакомпаний также не подкачали. Котировки авиакомпаний двигают наверх эмоции инвесторов, а на серьезное улучшение ситуации с перелетами рассчитывать в этом году не приходится. Генеральный директор авиакомпании American Airlines Group Inc. (AAL) Дуг Паркер и президент Роберт Айсом заявили в письме сотрудникам, что спрос снова начал замедляться, поэтому они вынуждены были разослать предупреждение об возможном увольнении почти 20% своих сотрудников. Авиакомпании США получили существенную помощь в рамках пакета мер CARES Act, но средств хватит только до октября. И сейчас авиакомпании заявляют, что к моменту окончания финансирования спрос не восстановится, поэтому осенью требуется запустить новый пакет помощи. Так что в акциях авиакомпаний спекулянтам не придется скучать и осенью.

Авто-репост. Читать в блоге >>> Возможные банкротства в сфере авиаперевозок

Возможные банкротства в сфере авиаперевозок🔎Разбор компаний из авиационной отрасли

Вчера я опубликовал анализ отчета IATA по состоянию дел в отрасли авиаперевозок. Если кратко — там все очень плохо. Сегодня кратко пройдусь по самым крупным авиакомпаниям.

1️⃣Delta Airlines — компания тратит по $40 млн. в день. Это, кстати, не так много — в конце марта показатель Cash Burn достигал $100 млн. в день. Операционная прибыль за 1-й квартал — минус $342 млн. Чистая прибыль — минус $534 млн. Операционный денежный поток — $356 млн. (падение в 6 раз). Чистый долг — $18 млрд., из них $5 млрд. нужно выплатить в ближайшие 12 месяцев. Компания смогла занять на рынке $7 млрд. — но на сколько их хватит в текущей ситуации? Максимум — до конца года.

2️⃣American Airlines — операционная прибыль за 1-й квартал — минус $1,2 млрд., чистая прибыль — минус $2,2 млрд., операционный денежный поток — минус $168 млн. Чистый долг — колоссальные $34 млрд., из них в ближайшие 12 месяцев предстоит выплатить $3,5 млрд. Как это сделать в ситуации, когда прибыль и CashFlow в минусе? Занять еще денег будет очень и очень сложно, сейчас бонды ALL торгуются с доходностью в 35%, по сути, это мусорный уровень.

Авто-репост. Читать в блоге >>>

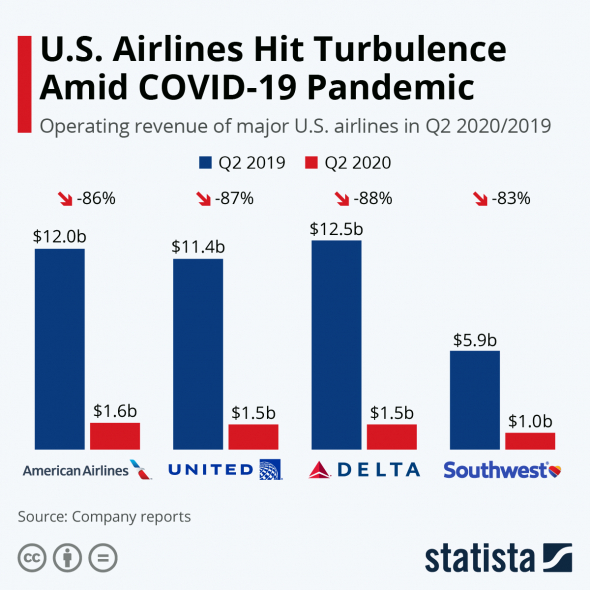

American Airlines Group Inc. ожидает падение выручки во 2 кв 2020г на 90% г/г

American Airlines Group Inc. ожидает падение выручки во 2 кв 2020г на 90% г/г

June 12, 2020

В свете текущей операционной среды во время пандемии COVID-19 («пандемия»), American Airlines Group Inc. («AAG») и American Airlines, Inc., дочерняя компания AAG («AAI»), и вместе вместе с AAG и другими ее консолидированными дочерними предприятиями («Компания») предоставляют обновленную информацию о последних результатах деятельности.

Обновление финансовых результатов

В связи с недавним снижением спроса, вызванным пандемией COVID-19, Компания ожидает, что ее выручка во втором квартале 2020 года снизится примерно на 90% по сравнению со вторым кварталом 2019 года, а общая емкость системы снизится примерно на 75% по сравнению со вторым кварталом 2019 года.

americanairlines.gcs-web.com/node/38321/html Компания American Airlines значительно увеличат количество рейсов в США в следующем месяце после резких сокращений, вызванных пандемией коронавируса. Также компания планирует реорганизациями в руководстве сократить расходы. В июле компания планирует совершить порядка 55% внутренних рейсов от факта июля 2019 г. Для сравнения в мае было этот показатель составил 20%, а в июне — 25%.

Компания American Airlines значительно увеличат количество рейсов в США в следующем месяце после резких сокращений, вызванных пандемией коронавируса. Также компания планирует реорганизациями в руководстве сократить расходы. В июле компания планирует совершить порядка 55% внутренних рейсов от факта июля 2019 г. Для сравнения в мае было этот показатель составил 20%, а в июне — 25%.

www.reuters.com/article/us-health-coronavirus-american-airlines/american-airlines-soars-41-as-plan-to-add-july-flights-sparks-relief-rally-idUSKBN23B1YG?feedType=nl&feedName=businessNews&utm_source=Sailthru&utm_medium=email&utm_campaign=2018%20Template:%20US%20Business%20News%201700%206/4/20%20-%206/30/20%202020-06-04&utm_term=2018%20-%20US%20Business%201700 American Airlines уволит почти 5 тыс. менеджеров и администраторов

American Airlines уволит почти 5 тыс. менеджеров и администраторов

Авиакомпания American Airlines приняла решение уволить до 30% своих менеджеров и администраторов. Об этом сообщает ТАСС со ссылкой на газету The Wall Street Journal, в распоряжение которой попало письмо исполнительного вице-президента авиаперевозчика Элиз Эбервин.

По данным издания, в American Airlines работают в целом около 17 тыс. менеджеров и административных сотрудников. Увольнение грозит почти 5 тыс. из них. Авиакомпания до 10 июня будет принимать заявления о добровольном увольнении. Если этого будет недостаточно, то в июле начнутся принудительные сокращения штата.

American Airlines понесла в первом квартале 2020 года убытки в размере $2,2 млрд на фоне пандемии коронавируса. Авиакомпания располагает подушкой ликвидности в размере $6,8 млрд. Руководство компании прогнозировало, что из-за пандемии количество выполняемых American Airlines международных рейсов сократится в апреле на 75%, внутренних — на 30%.

Авто-репост. Читать в блоге >>> Компания American Airlines наиболее подвержена риску дефолта?

Компания American Airlines наиболее подвержена риску дефолта?Вчера индекс МосБиржи преодолел апрельский максимум 2713,5. Технические индикаторы на дневных графиках пока не сигнализируют о «перекупленности» рынка, но на пути «быков» есть зона сопротивления 2800-2869 пунктов. Как только цены на нефть перестанут расти, оптимизм у трейдеров поубавится. Но в мае спрос на нефть восстанавливается, мировые производители сократили миллионы баррелей добычи и возвращение котировок нефти (Brent) к отметке 16 долларов кажется маловероятным. Международное энергетическое агентство (МЭА) в ежемесячном отчете, опубликованном в четверг, сообщило, что ожидает «впечатляющего» падения мировой нефтедобычи в мае – на 12 млн б/д, до 88 млн б/д, что является 9-летним минимумом. По мнению МЭА, такое падение произойдет во многом за счет снижения нефтедобычи в США.

Наверняка более высокие цены на нефть приведут к тому, что дисциплина среди участников ОПЕК+ в части выполнения недавних соглашений об ограничении нефтедобычи ослабнет. В конце июня или начале июля мы увидим новую просадку нефтяных цен. Но она будет не такой большой как апрельская просадка. «Нефтяные качели» в этом году будут работать в полную силу. Гадать на кофейной гуще я не будет, но как только цены на нефть пробьют вниз горизонтальную поддержку $29 долларов (Brent), игра на повышение в нефти и нефтяных акциях потеряет актуальность. Думаю, что до конца июня производители нефти будут постепенно наращивать объемы поставок и этот факт негативно скажется на ценах. Goldman Sachs на прошлой неделе оставил без изменения прогноз по цене нефти на лето – по $30 за баррель нефти Brent и $28 за баррель нефти WTI, отметив сохраняющуюся неопределенность касательно темпов восстановления мирового спроса на нефть в качестве причины отказа от повышения прогнозов по цене нефти.

Авто-репост. Читать в блоге >>>

Баффетт продал акции AAL

smart-lab.ru/blog/618765.php

kiselev, любопытная информация. Вообще принято считать, что Баффет подбирает на дне (как он например сделал с газетой в середине 70-х). Но сейчас он поступает ровно наоборот и сливает авиацию.

Василий Пупкин, Перспектив нет у авиалиний — топливо, возможно, будет дорожать, а полёты неизвестно когда восстановятся.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций