Бета-нейтральный портфель

Основные понятия

Экономическая теория предполагает, что конечной целью любой компании является получение прибыли и, как следствие, рост её рыночной капитализации. Поэтому, с точки зрения экономической теории, наиболее обоснованной инвестиционной стратегией является долгосрочная покупка фундаментально привлекательных ценных бумаг с расчетом на рост их курсовой стоимости в будущем, а также на получение по ним дивидендов или процентого дохода (стратегии «Купил и держи» (англ. Buy & Hold)). Однако, стоимость ценных бумаг может не только расти, но и снижаться, причем довольно существенно. Падение их стоимости может быть вызвано как внутренними, так и внешними факторами. Именно риск снижения стоимости ценных бумаг является основной негативной особенностью стратегий Buy & Hold. Уменьшить уровень этого риска позволяет диверсификация.

Согласно рыночной модели, предложенной Уильямом Шарпом, доходность отдельной ценной бумаги можно описать уравнением:

Где:

ri — доходность ценной бумаги;

rI — доходность рыночного индекса;

βiI — коэффициент наклона (Бета-коэффициент);

αiI — коэффициент смещения (Альфа-коэффициент);

εiI — случайная погрешность.

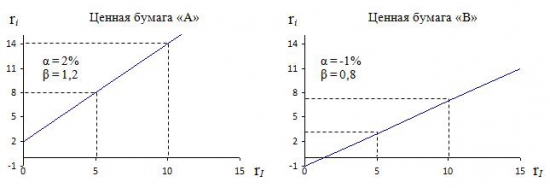

Из уравнения видно, что доходность ценной бумаги состоит из трех компонентов: один из них — это рыночный (систематический) компонент, представленный произведением доходности рыночного индекса на Бета-коэффициент, второй — это собственный (несистематический) компонент, представленный Альфа-коэффициентом, и третий компонент — случайная величина с нулевым математическим ожиданием и стандартным отклонением. Рассмотрим для примера некую ценную бумагу «А», для которой α = 2 % и β = 1,2

В таком случае, если доходность рыночного индекса составит 10 %, то ожидаемая доходность ценной бумаги «А» будет приблизительно 14 % (0,02+1,2*0,1). Если же доходность индекса составит −5 %, то доходность ценной бумаг «А» будет приблизительно −4 % (0,02+1,2*(-0,05)). Графически, рыночную модель можно представить следующим образом:

Степень наклона линии в рыночной модели измеряет чувствительность доходности ценной бумаги к доходности рыночного индекса. В обоих случаях линии имеют положительный наклон, показывающие, что с увеличением доходности рыночного индекса увеличивается и доходность ценных бумаг. Однако ценная бумага «А» имеет больший наклон, чем ценная бумага «В», что говорит о большей чувствительности доходности ценной бумаги «А» к доходности рыночного индекса. На первый взгляд, ценная бумага с большим наклоном может показаться привлекательным вложением, однако в случае падения рыночного индекса, такая ценная бумаг покажет большую величину убытка, чем убыток рыночного индекса.

Для сравнения величины наклона у различных ценных бумаг применяется Бета-коэффициент, рассчитываемый как отношение ковариации, между доходностью ценной бумаги i и доходностью рыночного индекса, к дисперсии доходности рыночного индекса:

Где:

Cov — ковариация доходности ценной бумаги и доходности рыночного индекса;

σ2 — дисперсия доходности рыночного индекса

Ценные бумаги с Бета-коэффициентом больше единицы обладают большей изменчивостью, чем рыночный индекс и относятся к классу «высокорисковых» активов. И наоборот, ценные бумаги с Бета-коэффициентом меньше единицы обладают меньшей изменчивостью, чем рыночный индекс и относятся к классу «защитных» активов.

Исходя из рыночной модели, общий риск ценной бумаги i, измеряемый её дисперсией и обозначаемый как σi2, состоит из двух частей: рыночный (систематический) риск и собственный (несистематический) риск.

Где:

σI2 — дисперсия доходности рыночного индекса;

σεi2 — дисперсия случайной погрешности ценной бумаги;

В свою очередь, общий риск инвестиционного портфеля, в котором присутствуют различные ценные бумаги, можно представить аналогичным образом:

Где:

σεp2 — дисперсия случайной погрешности инвестиционного портфеля;

βpI2 — Бета-коэффициент инвестиционного портфеля;

Где:

Xi — доля ценной бумаги i в инвестиционном портфеле;

Предполагая, что случайные отклонения доходности ценных бумаг являются некореллированными, получаем:

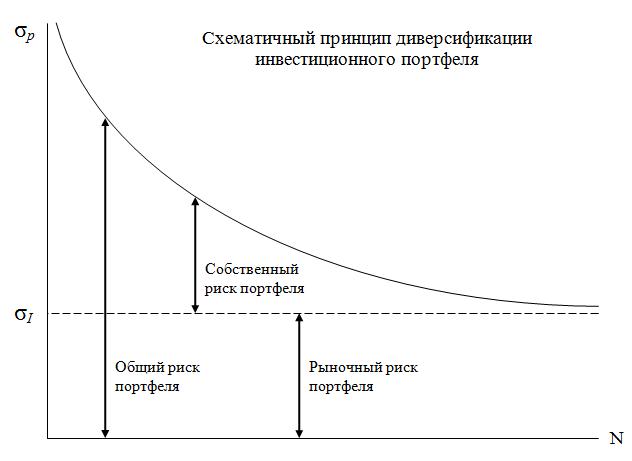

Следовательно, с увеличением количества различных ценных бумаг в структуре инвестиционного портфеля доля каждой из них будет уменьшаться, снижая тем самым величину собственного риска портфеля, при этом значение Беты портфеля, будет стремиться к единице. Это означает, что доходность хорошо диверсифицированного инвестиционного портфель будет максимально схожа с доходностью рыночного индекса, как в случае его роста, так и в случае его падения.

Таким образом, используя принцип диверсификации, инвестор может практически до нуля снизить собственный риск портфеля, и как следствие, существенно снизить общий риск портфеля. Однако, диверсификация не исключает его полностью, поскольку рыночный риск всегда остается на прежнем уровне, независимо от структуры портфеля и, в случае негативного развития ситуации на финансовом рынке в целом, использование стратегий Buy & Hold, может принести существенные убытки.

![{\displaystyle \beta _{pI}^{2}=\left[\sum _{i=1}^{N}{\mbox{X}}_{i}\beta _{iI}\right]^{2}}](https://wikimedia.org/api/rest_v1/media/math/render/svg/c6be2470bd9ac7ae9d0797502a518c759728363d)