у них были коммерческие облигации и они их погасили — это плюс.

В последнее время проявляется интерес к облигациям третьего эшелона. Торговый дом Мясничий оказался среди них, сейчас размещает облигации общим объемом 100 млн руб.

Решила проанализировать. Сначала о параметрах самих облигаций.

1. 13,5% годовых – сравнительно доходный вариант для держателей, при этом посильная долговая нагрузка на эмитента. Многие требуют 18%, хотя очевидно, что это повышает вероятность неуплаты долга. Неразумно требовать такой премии за риск, которая многократно увеличит этот самый риск.

2. Купонный период 30 дней – частые купоны гораздо лучше, чем нечастые.

3. Оферта через год позволит освободиться от актива при желании. Это, конечно, не каждый месяц, как у Пионер Лизинга, но все же.

Теперь поподробнее об эмитенте.

1. Уже действующее и всем понятное ведение бизнеса – 4 года на рынке розничной и оптовой продажи мясной продукции города Красноярска, сеть расширяется. Высокая узнаваемость бренда на территории города Красноярска и Красноярского края.

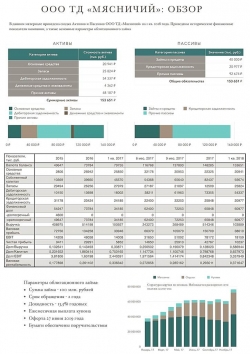

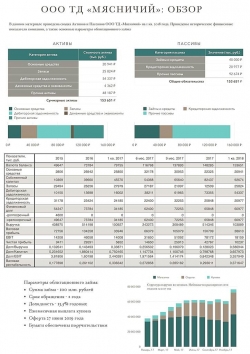

2. Финансовая отчетность выглядит хорошо, рост объемов продаж, рост прибыли, долговая нагрузка в пределах нормы. Плюс ранее уже занимала посредством коммерческих облигаций.

3. Заемные средства планируется вкладывать в расширение работающей торговой сети, в продажу франшиз. Средства не будут направлены на погашения задолженностей.

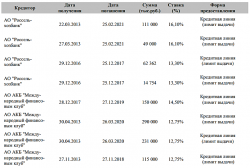

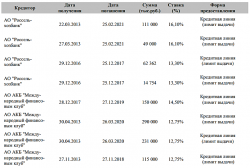

Риски эмитент оценивает либо как незначительные (потеря репутации), либо как маловероятные (отраслевые риски). Кредитную историю прилагаю.

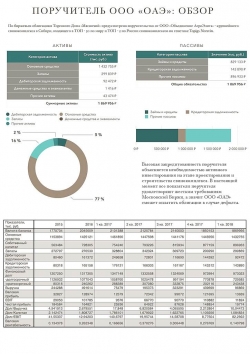

В случае, если компания допустит дефолт по облигациям, имеется поручитель. ООО «АгроЭлита». Тоже интересный агент, современный свинокомплекс. Международная компания, занимающаяся разведением свиней, оценила его как входящий в топ-5 по России и топ-30 по Европе. Активы на 1,9 млрд, выручка 440 млн, прибыль 150 млн за 2017 год. Является в свою очередь поставщиком продукции в магазины Мясничего. Входит в холдинг Goldman Group, активов 3,5 млрд, который вообще является интегрированной системой, способной работать практически автономно – есть своя цепочка обработки нефтепродуктов, автозаправочная станция, свой парк техники, резервуары для единовременного хранения 3000 тонн нефтепродуктов. Также работает направление по производству комбикормов для АгроЭлиты. Кредитную историю прилагаю.

Если же поручитель не исполнит свои обязательства, наиболее перспективное направление холдинга в лице АгроЭлиты становится банкротом. Что значит, что холдинг перестает функционировать. А это будет серьезным ударом по имиджу основателя Гольдман Груп – Романа Гольдмана, депутата заксобрания Красноярского края, который уже в течение почти 20 лет развивает свой бизнес. Весьма сомнительно, что Мясничий не вернет 100 млн руб, чтобы затем пустить коту под хвост 20 лет работы и активы на 3,5 млрд.

Очевидно, что этот выпуск ценных бумаг является «пилотным». Просто чтобы заработать статус публичности, что позволит в том числе дешевле брать кредиты в банках. Вообще Роман Гольдман планировал масштабную программу облигационных займов общим объемом до 500 млн руб. Значит, следующие выпуски будут гораздо больше и принесут меньшую доходность.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций