SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Инвесткафе

У ТМК еще есть время все исправить

- 30 октября 2013, 20:03

- |

Во вторник, 29 октября, ТМК опубликовала операционную отчетность за 3-й квартал и девять месяцев 2013 года. Производственные результаты оказались довольно слабыми. Основная причина этого в снижении отгрузки на внутреннем рынке. В свою очередь, этот фактор вызван плановыми ремонтами прокатных мощностей и завершением крупных инвестпроектов нефтегазовых компаний. Я ожидаю, что в 4-м квартале ТМК сможет компенсировать снижение продаж.

Всего в 3-м квартале ТМК отгрузила 1,06 млн тонн продукции, что на 2,1% хуже, чем показатель с апреля по июнь. В российском дивизионе результаты оказались наиболее слабыми: в 3-м квартале отгрузка ТБД сократилась на 7% кв/кв, OCTG ― на 10,2% кв/кв. Одновременно в сегменте бесшовных и сварных труб наблюдался рост на 8% и 25,8% кв/кв соответственно, что частично компенсирует снижение по другим направлениям.

Американский дивизион в период с июля по сентябрь зафиксировал нулевую динамику, однако благоприятная ценовая конъюнктура на газовом рынке вызвала рост в сегменте газовых буровых установок на 6% кв/кв, что привело к повышению отгрузки OCTG на 4% кв/кв. Европейский дивизион под давлением слабой конъюнктуры сократил отгрузку на 8,4 кв/кв. Кроме того, из-за снижения спроса под давлением оказались цены на ТБД и OCTG, и это окажет негативный эффект на финансовые результаты дивизиона.

Благоприятная ценовая конъюнктура на сырьевых рынках, которая, по моим прогнозам, сохранится до конца года, будет поддерживать спрос на ТБД и OCTG на внутреннем рынке, что позволит ТМК компенсировать снижение продаж, продемонстрированное в 3-м квартале, и выйти на итоговые темпы роста в пределах 2% г/г. Позитивным фактором для компаний трубной отрасли является расширение инвестиционной программы Газпрома на 2014 год на 320,7 млрд руб. В этой связи можно ожидать увеличения объемов заказов на трубы со стороны госмонополии, что позволит сохранить темпы роста отгрузки в сегменте ТБД в пределах 3% в следующем году. Также я рассчитываю, что крупные российские нефтяные компании будут увеличивать свои инвестпрограммы благодаря высоким ценам на нефть.

( Читать дальше )

Всего в 3-м квартале ТМК отгрузила 1,06 млн тонн продукции, что на 2,1% хуже, чем показатель с апреля по июнь. В российском дивизионе результаты оказались наиболее слабыми: в 3-м квартале отгрузка ТБД сократилась на 7% кв/кв, OCTG ― на 10,2% кв/кв. Одновременно в сегменте бесшовных и сварных труб наблюдался рост на 8% и 25,8% кв/кв соответственно, что частично компенсирует снижение по другим направлениям.

Американский дивизион в период с июля по сентябрь зафиксировал нулевую динамику, однако благоприятная ценовая конъюнктура на газовом рынке вызвала рост в сегменте газовых буровых установок на 6% кв/кв, что привело к повышению отгрузки OCTG на 4% кв/кв. Европейский дивизион под давлением слабой конъюнктуры сократил отгрузку на 8,4 кв/кв. Кроме того, из-за снижения спроса под давлением оказались цены на ТБД и OCTG, и это окажет негативный эффект на финансовые результаты дивизиона.

Благоприятная ценовая конъюнктура на сырьевых рынках, которая, по моим прогнозам, сохранится до конца года, будет поддерживать спрос на ТБД и OCTG на внутреннем рынке, что позволит ТМК компенсировать снижение продаж, продемонстрированное в 3-м квартале, и выйти на итоговые темпы роста в пределах 2% г/г. Позитивным фактором для компаний трубной отрасли является расширение инвестиционной программы Газпрома на 2014 год на 320,7 млрд руб. В этой связи можно ожидать увеличения объемов заказов на трубы со стороны госмонополии, что позволит сохранить темпы роста отгрузки в сегменте ТБД в пределах 3% в следующем году. Также я рассчитываю, что крупные российские нефтяные компании будут увеличивать свои инвестпрограммы благодаря высоким ценам на нефть.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Драгметаллы предпочитают перестраховаться

- 29 октября 2013, 16:16

- |

К заседанию FOMC драгоценные металлы подошли в разном настроении. Если платина и золото обновляли пяти- и шестинедельные максимумы, то серебро и палладий расти особенно не спешили. Несмотря на то, что от Федерального резерва не ждут активных действий, инвесторы предпочитают перестраховаться на тот случай, если регулятор все же преподнесет сюрприз.

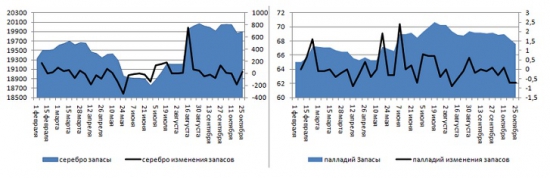

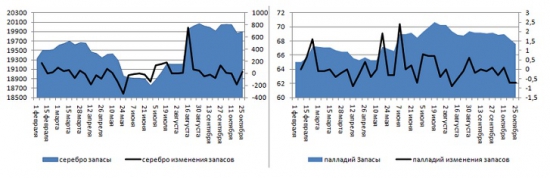

На мой взгляд, нежелание серебра и палладия двигаться в одном направлении с остальными активами сектора при позитивном макроэкономическом фоне объясняется оттоком капитала из специализированных биржевых фондов, ориентированных на эти металлы.

Динамика запасов серебряных и палладиевых ETF-фондов, тыс. унций

Источник: Bloomberg, расчеты Инвесткафе.

На неделе к 18 октября серебряные ETF потеряли 182,5 тыс. унций, и это стало самым крупным оттоком с 24 мая. Запасы палладиевых фондов за две недели к 25 октября уменьшились на 1,4 тыс. унций, чего в этом году пока не было. В этой связи увеличение запасов платиновых ETF на протяжении полутора месяцев подряд оказывает поддержку драгоценному металлу. За этот период показатель увеличился на 4,2 тыс. унций, достигнув нового исторического максимума в 73,6 тыс. унций.

( Читать дальше )

На мой взгляд, нежелание серебра и палладия двигаться в одном направлении с остальными активами сектора при позитивном макроэкономическом фоне объясняется оттоком капитала из специализированных биржевых фондов, ориентированных на эти металлы.

Динамика запасов серебряных и палладиевых ETF-фондов, тыс. унций

Источник: Bloomberg, расчеты Инвесткафе.

На неделе к 18 октября серебряные ETF потеряли 182,5 тыс. унций, и это стало самым крупным оттоком с 24 мая. Запасы палладиевых фондов за две недели к 25 октября уменьшились на 1,4 тыс. унций, чего в этом году пока не было. В этой связи увеличение запасов платиновых ETF на протяжении полутора месяцев подряд оказывает поддержку драгоценному металлу. За этот период показатель увеличился на 4,2 тыс. унций, достигнув нового исторического максимума в 73,6 тыс. унций.

( Читать дальше )

Русгидро движется в заданном русле

- 28 октября 2013, 17:54

- |

Группа Русгидро опубликовала операционную отчетность за девять месяцев 2013 года. Она порадовала приростом выработки на 15% относительно аналогичного периода прошлого года: суммарный показатель за 3-й квартал составил 93,4 тыс. Гвт/ч против 81,5 тыс. Гвт/ч годом ранее. Более подробные данные по регионам деятельности группы представлены в таблице ниже.

Увеличение выработки был обеспечено главным образом за счет Сибири, Дальнего Востока и Юга. В свою очередь, это произошло из-за более высоких объемов притока на гидроэлектростанции Сибири и замещения выработки на тепловых станциях электроэнергией ГЭС на Дальнем Востоке. Также на Дальнем Востоке паводковые условия позволили установить исторические максимумы по объемам притоков воды в водохранилища местных ГЭС. В связи с этим потребовался запуск холостых сбросов воды на Зейской и Бурейской ГЭС. В южном регионе с целью увеличения загрузки мощностей были перенесены сроки ремонтных работ на Ирганайской и Чиркейской ГЭС.

( Читать дальше )

Увеличение выработки был обеспечено главным образом за счет Сибири, Дальнего Востока и Юга. В свою очередь, это произошло из-за более высоких объемов притока на гидроэлектростанции Сибири и замещения выработки на тепловых станциях электроэнергией ГЭС на Дальнем Востоке. Также на Дальнем Востоке паводковые условия позволили установить исторические максимумы по объемам притоков воды в водохранилища местных ГЭС. В связи с этим потребовался запуск холостых сбросов воды на Зейской и Бурейской ГЭС. В южном регионе с целью увеличения загрузки мощностей были перенесены сроки ремонтных работ на Ирганайской и Чиркейской ГЭС.

( Читать дальше )

Драгоценные металлы: учесть все факторы и сорвать куш

- 28 октября 2013, 12:27

- |

Инвестиции в драгоценные металлы ― надежный способ приумножения и сбережения денежных средств. Но все-таки какой из металлов принесет максимальный доход: золото, серебро или платина? Какие металлы стоит купить, чтобы сорвать куш? Как предсказать непредсказуемое?

Андрей Шенк, аналитик Инвесткафе, и Николай Ивченко, глава аналитического отдела Forex Club, проанализировали рынок и поделятся своими знаниями об инвестиционных возможностях драгметаллов на вебинаре 31 октября.

Вы узнаете:

• об инвестиционной привлекательности драгметаллов

• прогноз по сектору драгметаллов

• какие драгметаллы принесут прибыль

• валютные риски

Так как же грамотно распорядиться своими деньгами, и какие драгметаллы следует приобрести прямо сейчас?

( Читать дальше )

Андрей Шенк, аналитик Инвесткафе, и Николай Ивченко, глава аналитического отдела Forex Club, проанализировали рынок и поделятся своими знаниями об инвестиционных возможностях драгметаллов на вебинаре 31 октября.

Вы узнаете:

• об инвестиционной привлекательности драгметаллов

• прогноз по сектору драгметаллов

• какие драгметаллы принесут прибыль

• валютные риски

Так как же грамотно распорядиться своими деньгами, и какие драгметаллы следует приобрести прямо сейчас?

( Читать дальше )

Зачем банкам экспресс-кредитование?

- 25 октября 2013, 15:15

- |

Мне представилась возможность узнать подробнее о специфике активно обсуждаемого в настоящее время рынка микрофинансирования. МСП Банк, ФИНОТДЕЛ и Российский Микрофинансовый Центр (РМЦ) представили результаты совместного исследования «Банки vs. МФО: сравнительная характеристика займов на предпринимательские цели».

Инвесторам и аналитикам эта тема интересна в связи с большим вниманием, уделяемым рынку микрофинансирования в свете ряда произошедших в финансовом секторе событий. Здесь, прежде всего, стоит упомянуть тот факт, что с сентября текущего года надзор за всеми финансовыми рынками перешел к ЦБ в его новой роли мегарегулятора. В сферу интересов ЦБ после этого попали и микрофинансовые организации. В конце сентября председатель ЦБ Эльвира Набиуллина провела встречу с новыми подопечными — представителями сектора микрофинансирования (в том числе и тех, которые выпустили исследование), на которой обсуждались вопросы регулирования рынка. Тот факт, что представители ЦБ понимают, что стандарты регулирования МФО не должны полностью повторять стандарты банковского регулирования, является позитивным для рынка микрофинансирования. Более того, необходимо стимулировать его развитие, так как благодаря этому вырастет доступность кредитов для малого и среднего бизнеса.

Из презентации стали понятны основные особенности деятельности МФО и выяснились различия в вопросе регулирования. Ниже представлены наиболее интересные факты из исследования:

• Средняя ставка по микрокредитам составляет порядка 16%, по микрозаймам — 55%.

• Средний размер микрозайма среди МФО составляет 300 тыс. руб., в то время как средний размер микрокредита у банков — 750 тыс. руб.

• В 2012 году портфель выданных кредитов малому и среднему бизнесу увеличился почти на 15%, в то время как рынок микрозаймов вырос на 33%.

• Более 80% кредитов и микрозаймов выдается сроком на 1 год и более. При этом средний срок по кредитам банков — 26 месяцев, у МФО он составляет 20 месяцев.

• 96% клиентов МФО — индивидуальные предприниматели, в то время как у кредитных организаций их доля составляет лишь 44%.

• 100% опрошенных клиентов МФО изначально обращались в банки, после чего, неудовлетворенные условиями или получившие отказ, они шли в МФО.

• 81% от учувствовавших в исследовании респондентов обращаются в МФО из-за того, что банки требуют слишком много документов.

• 38% опрошенных клиентов банков указали «высокие проценты» как одну из причин, по которой они не обратились в МФО. В то же время 13% клиентов сочли условия займов МФО более хорошими, а 64% — удовлетворительными.

Таким образом, в дальнейшем можно рассчитывать, что ограничения ставок в сфере кредитования, которые обязательно произойдут, в первую очередь негативно повлияют на небольшие коммерческие банки, маржинальность бизнеса которых в условиях жесткой конкуренции за фондирование пострадает. Ограничения по ставкам микрозаймов также стоит ожидать, но, учитывая вышесказанное, они не должны быть настолько радикальными, чтобы подорвать модель бизнеса микрофинансовых организаций. Это, в свою очередь, позволит им развиваться и наращивать долю рынка кредитования малого и среднего бизнеса за счет существенно более низких требований к заемщику, чем те, которые выдвигаются банками. Вместе с этим стоит ожидать, что вместе с сокращением разницы процентных ставок по кредитам банков и займов МФО будет сокращаться и разница в размере предоставляемого микрофинансирования. Также вырастут и требования к заемщику у МФО.

Крупные банки, такие как ВТБ 24 и Сбербанк, осознают это и активно работают в направлении повышения доступности финансирования, развивая направление экспресс-кредитования.

В модельном портфеле Инвесткафе в настоящее время находятся акции ВТБ, которые, на наш взгляд, имеют высокий потенциал роста. Целевая цена по бумагам ВТБ — 0,07326 руб., рекомендация — «покупать».

Инвесторам и аналитикам эта тема интересна в связи с большим вниманием, уделяемым рынку микрофинансирования в свете ряда произошедших в финансовом секторе событий. Здесь, прежде всего, стоит упомянуть тот факт, что с сентября текущего года надзор за всеми финансовыми рынками перешел к ЦБ в его новой роли мегарегулятора. В сферу интересов ЦБ после этого попали и микрофинансовые организации. В конце сентября председатель ЦБ Эльвира Набиуллина провела встречу с новыми подопечными — представителями сектора микрофинансирования (в том числе и тех, которые выпустили исследование), на которой обсуждались вопросы регулирования рынка. Тот факт, что представители ЦБ понимают, что стандарты регулирования МФО не должны полностью повторять стандарты банковского регулирования, является позитивным для рынка микрофинансирования. Более того, необходимо стимулировать его развитие, так как благодаря этому вырастет доступность кредитов для малого и среднего бизнеса.

Из презентации стали понятны основные особенности деятельности МФО и выяснились различия в вопросе регулирования. Ниже представлены наиболее интересные факты из исследования:

• Средняя ставка по микрокредитам составляет порядка 16%, по микрозаймам — 55%.

• Средний размер микрозайма среди МФО составляет 300 тыс. руб., в то время как средний размер микрокредита у банков — 750 тыс. руб.

• В 2012 году портфель выданных кредитов малому и среднему бизнесу увеличился почти на 15%, в то время как рынок микрозаймов вырос на 33%.

• Более 80% кредитов и микрозаймов выдается сроком на 1 год и более. При этом средний срок по кредитам банков — 26 месяцев, у МФО он составляет 20 месяцев.

• 96% клиентов МФО — индивидуальные предприниматели, в то время как у кредитных организаций их доля составляет лишь 44%.

• 100% опрошенных клиентов МФО изначально обращались в банки, после чего, неудовлетворенные условиями или получившие отказ, они шли в МФО.

• 81% от учувствовавших в исследовании респондентов обращаются в МФО из-за того, что банки требуют слишком много документов.

• 38% опрошенных клиентов банков указали «высокие проценты» как одну из причин, по которой они не обратились в МФО. В то же время 13% клиентов сочли условия займов МФО более хорошими, а 64% — удовлетворительными.

Таким образом, в дальнейшем можно рассчитывать, что ограничения ставок в сфере кредитования, которые обязательно произойдут, в первую очередь негативно повлияют на небольшие коммерческие банки, маржинальность бизнеса которых в условиях жесткой конкуренции за фондирование пострадает. Ограничения по ставкам микрозаймов также стоит ожидать, но, учитывая вышесказанное, они не должны быть настолько радикальными, чтобы подорвать модель бизнеса микрофинансовых организаций. Это, в свою очередь, позволит им развиваться и наращивать долю рынка кредитования малого и среднего бизнеса за счет существенно более низких требований к заемщику, чем те, которые выдвигаются банками. Вместе с этим стоит ожидать, что вместе с сокращением разницы процентных ставок по кредитам банков и займов МФО будет сокращаться и разница в размере предоставляемого микрофинансирования. Также вырастут и требования к заемщику у МФО.

Крупные банки, такие как ВТБ 24 и Сбербанк, осознают это и активно работают в направлении повышения доступности финансирования, развивая направление экспресс-кредитования.

В модельном портфеле Инвесткафе в настоящее время находятся акции ВТБ, которые, на наш взгляд, имеют высокий потенциал роста. Целевая цена по бумагам ВТБ — 0,07326 руб., рекомендация — «покупать».

Приглашаем аналитиков валютного рынка

- 24 октября 2013, 20:55

- |

В связи с расширением раздела «Валюта» на сайте Инвесткафе, приглашаем вас поучаствовать в написание материалов в нашу рубрику (http://investcafe.ru/rubrics/currency-market).

Требования к материалу: Нам нужен фундаментальный анализ фондовых индексов, сырья, металлов в контексте влияния на валюту. Объем материала не менее 2500 тыс.знаков с указанием целей — покупки/продажи валютных пар.

Также нужен качественный анализ российского рынка — рекомендации по акциям и облигациям российских компаний, фундаментальный анализ положения отдельных эмитентов, ориентированный на средне-и долгосрочных частных инвесторов.

Как повод для написания материала может выступать важная новость компании, макроэкономические данные, влияющие на инструменты, отчетность эмитентов и тому подобное. В материале должна быть представлена расчетная целевая цена с обоснованием, также необходимо дать конкретную рекомендацию частному инвестору по анализируемому инструменту.

Подробнее об условиях и оплате, можно узнать, написав на: [email protected]

Требования к материалу: Нам нужен фундаментальный анализ фондовых индексов, сырья, металлов в контексте влияния на валюту. Объем материала не менее 2500 тыс.знаков с указанием целей — покупки/продажи валютных пар.

Также нужен качественный анализ российского рынка — рекомендации по акциям и облигациям российских компаний, фундаментальный анализ положения отдельных эмитентов, ориентированный на средне-и долгосрочных частных инвесторов.

Как повод для написания материала может выступать важная новость компании, макроэкономические данные, влияющие на инструменты, отчетность эмитентов и тому подобное. В материале должна быть представлена расчетная целевая цена с обоснованием, также необходимо дать конкретную рекомендацию частному инвестору по анализируемому инструменту.

Подробнее об условиях и оплате, можно узнать, написав на: [email protected]

НОВАТЭК все ближе к Китаю

- 24 октября 2013, 20:40

- |

Ямал СПГ и CNPC договорились о базовых условиях поставки СПГ с завода. Предполагается, что китайская компания будет ежегодно приобретать не менее 3 млн тонн СПГ в течение 15 лет. Сырье будет поставляться на условиях DES (Delivered Ex Ship) по цене, которая будет определена по формуле с привязкой к нефтяному индексу JCC (Japan Crude Cocktail).

JCC рассчитывается, исходя из цен на импортируемую Японией нефть. Привязка к индексу типична для поставок газа в Азию. Также известно, что у Ямал СПГ есть и рамочное соглашение о поставках сжиженного природного газа с британской BP. В целом мощности завода, со слов менеджмента, почти полностью «предварительно законтрактованы». «Предварительно» потому, что для подписания твердых договоров необходимо дождаться либерализации экспорта СПГ из России. Законопроект, позволяющий Ямал СПГ и

( Читать дальше )

JCC рассчитывается, исходя из цен на импортируемую Японией нефть. Привязка к индексу типична для поставок газа в Азию. Также известно, что у Ямал СПГ есть и рамочное соглашение о поставках сжиженного природного газа с британской BP. В целом мощности завода, со слов менеджмента, почти полностью «предварительно законтрактованы». «Предварительно» потому, что для подписания твердых договоров необходимо дождаться либерализации экспорта СПГ из России. Законопроект, позволяющий Ямал СПГ и

( Читать дальше )

США дали золоту повод для роста

- 23 октября 2013, 17:05

- |

За день до подписания соглашения в Конгрессе США цены на золото на фоне опасений по поводу разрастания в стране бюджетного кризиса просели ниже $1300 за тройскую унцию. Однако после преодоления так называемого shutdown стоимость унции золота стремительно увеличилась и достигла отметки $1320. Теперь же мы видим очередной этап бурного роста: котировки достигли $1342.

На мой взгляд, это отличный повод для формирования длинных позиций, так как заявления ряда глав Федрезерва четко указывают на то, что регулятор не намерен лишать экономику стимулов в ближайшее время. Ряд экономистов уже заявили, что у ФРС нет никакой стратегии сворачивания программы количественного смягчения. Значительная часть экспертов уверена, что сокращения объема покупок не стоит ожидать в текущем году, поскольку регулятор не решится на резкие действия перед очередным раундом переговоров по бюджету в Конгрессе США, который пройдет в январе-феврале следующего года. Подобный фон позволит котировкам золота быстро достигнуть верхней планки текущего коридора.

Именно поэтому инвесторы никак не отреагировали на падение уровня безработицы в США до 7,2% ― минимальной отметки с ноября 2008 году. Во-первых, это не станет достаточным основанием переходить к сокращению программы количественного смягчения. Во-вторых, сентябрьские данные могут быть пересмотрены основательнее, чем обычно, поскольку из-за перерыва в деятельности Минтруда были обработаны не все данные работодателей.

В то же время следует обратить внимание на изменение географической структуры спроса на золото. За последнее десятилетие страны Азии стремительно наращивали объем импорта вечного металла. И если в 2004 году азиатский спрос составлял всего 35% от мирового потребления, то на данный момент этот показатель преодолел отметку 60%.

Причем за последние пять лет рост азиатской доли ускорился: с начала мирового финансового кризиса в 2008 году Китай увеличил вложения в данный актив на 350%, а Индия ― на 200%.

Спрос на золото заметно увеличивается, но в то же время предложение серьезно сокращается, так как Соединенные Штаты, являющиеся одним из крупнейших производителей золота, серьезно снизили объем выпуска. Только за первое полугодие текущего года производство золота снизилось на 3%, до 110 тонн.

На мой взгляд, следует сохранять длинные позиции по фьючерсу на золото, поскольку в краткосрочной перспективе возможно достижение верхней планки в диапазона $1300-1370 за тройскую унцию, где стоит зафиксировать значительную часть приобретенных фьючерсов, так как дальнейший рост маловероятен на данном этапе.

По мнению аналитика ГК Forex Club Спартака Соболева, взлет котировок золота на торгах 22 октября был обусловлен выходом более слабой, чем ожидалось, статистики по занятости в США. На данный момент котировки золота взяли паузу в восходящем движении, основная цель которого проходит в области сопротивления $1360 за тройскую унцию.

На мой взгляд, это отличный повод для формирования длинных позиций, так как заявления ряда глав Федрезерва четко указывают на то, что регулятор не намерен лишать экономику стимулов в ближайшее время. Ряд экономистов уже заявили, что у ФРС нет никакой стратегии сворачивания программы количественного смягчения. Значительная часть экспертов уверена, что сокращения объема покупок не стоит ожидать в текущем году, поскольку регулятор не решится на резкие действия перед очередным раундом переговоров по бюджету в Конгрессе США, который пройдет в январе-феврале следующего года. Подобный фон позволит котировкам золота быстро достигнуть верхней планки текущего коридора.

Именно поэтому инвесторы никак не отреагировали на падение уровня безработицы в США до 7,2% ― минимальной отметки с ноября 2008 году. Во-первых, это не станет достаточным основанием переходить к сокращению программы количественного смягчения. Во-вторых, сентябрьские данные могут быть пересмотрены основательнее, чем обычно, поскольку из-за перерыва в деятельности Минтруда были обработаны не все данные работодателей.

В то же время следует обратить внимание на изменение географической структуры спроса на золото. За последнее десятилетие страны Азии стремительно наращивали объем импорта вечного металла. И если в 2004 году азиатский спрос составлял всего 35% от мирового потребления, то на данный момент этот показатель преодолел отметку 60%.

Причем за последние пять лет рост азиатской доли ускорился: с начала мирового финансового кризиса в 2008 году Китай увеличил вложения в данный актив на 350%, а Индия ― на 200%.

Спрос на золото заметно увеличивается, но в то же время предложение серьезно сокращается, так как Соединенные Штаты, являющиеся одним из крупнейших производителей золота, серьезно снизили объем выпуска. Только за первое полугодие текущего года производство золота снизилось на 3%, до 110 тонн.

На мой взгляд, следует сохранять длинные позиции по фьючерсу на золото, поскольку в краткосрочной перспективе возможно достижение верхней планки в диапазона $1300-1370 за тройскую унцию, где стоит зафиксировать значительную часть приобретенных фьючерсов, так как дальнейший рост маловероятен на данном этапе.

По мнению аналитика ГК Forex Club Спартака Соболева, взлет котировок золота на торгах 22 октября был обусловлен выходом более слабой, чем ожидалось, статистики по занятости в США. На данный момент котировки золота взяли паузу в восходящем движении, основная цель которого проходит в области сопротивления $1360 за тройскую унцию.

Евро требует подзарядки

- 22 октября 2013, 16:01

- |

США, задержавшие выпуск важной макроэкономической статистики из-за собственной бюджетной неорганизованности, 22 октября выпустят сентябрьские отчеты по рынку труда. Инвесторы их очень ждут, однако может оказаться, что нейтральные показатели погоды на торговых площадках не сделают. Евро готов взмыть вверх, ему нужен только повод, и он будет его искать.

К утру вторника ситуация в валютном сегменте, мягко говоря, двоякая. Внешний фон спокоен, новостной поток нейтрален, но внимание игроков смещено совсем не туда, куда следовало бы.

Поясню: сегодня Соединенные Штаты начнут публиковать статданные, которые не вышли вовремя из-за шестнадцатидневного простоя государственных структур страны на фоне отсутствия бюджетных соглашений. Первым из подобных релизов станут данные по параметрам рынка труда за сентябрь. Все бы ничего, но статистика уже практически не актуальна: уже на следующей неделе выйдут новые, октябрьские показатели, там и будет, чему огорчиться и на чем поторговать. Сентябрьские же релизы рынок вполне может принять как факт и среагировать в моменте, для галочки, но спустя непродолжительное время вернуться к прежним отметкам и продолжить скучать в одиночестве.

Напомню, что данные по занятости в частном секторе от ADP за сентябрь были ниже прогнозов, и не исключено, что показатель по занятости вне сельскохозяйственного сектора (non-farm payrolls) который увидит свет сегодня, тоже будет немного слабее прогноза в 180 тыс. Отчет за август, например, показал прирост NFP на 169 тыс.

Однако внимательнее стоило бы отнестись к намечающимся в середине недели финансовым прениям в Германии. Переговоры между консервативным блоком Ангелы Меркель и партией СДПГ будут касаться вопроса увеличения расходов правительства на инфраструктуру страны и сегмент образования на ближайшие годы. СДПГ предлагает профинансировать эти направления, увеличив налоговое бремя для состоятельных граждан, Меркель, как обычно, против подобных механизмов. В любом случае дебаты простыми не будут, и евро может реагировать на это, снижаясь.

К слову, Германия в последние три-пять месяцев дает слишком много разноречивых макроэкономических сигналов, публикуя неоднозначную статистику, и если к туманной экономической составляющей добавится элемент политического дисбаланса, еврозоне это совсем не понравится.

Пока же в паре EUR/USD актуальной остается диапазонная торговля, что уже приелось инвесторам, жаждущим драйва. «Бычья» цель на январском максимуме 1,371 остается открытой, но для ее достижения нужны или новости, или безусловная уверенность в слабом гринбеке. Возможно, драйвер найдется уже сегодня, но до тех пор в основной паре стоит побыть вне рынка. В этом со мной солидарны и коллеги из TeleTrade.

К утру вторника ситуация в валютном сегменте, мягко говоря, двоякая. Внешний фон спокоен, новостной поток нейтрален, но внимание игроков смещено совсем не туда, куда следовало бы.

Поясню: сегодня Соединенные Штаты начнут публиковать статданные, которые не вышли вовремя из-за шестнадцатидневного простоя государственных структур страны на фоне отсутствия бюджетных соглашений. Первым из подобных релизов станут данные по параметрам рынка труда за сентябрь. Все бы ничего, но статистика уже практически не актуальна: уже на следующей неделе выйдут новые, октябрьские показатели, там и будет, чему огорчиться и на чем поторговать. Сентябрьские же релизы рынок вполне может принять как факт и среагировать в моменте, для галочки, но спустя непродолжительное время вернуться к прежним отметкам и продолжить скучать в одиночестве.

Напомню, что данные по занятости в частном секторе от ADP за сентябрь были ниже прогнозов, и не исключено, что показатель по занятости вне сельскохозяйственного сектора (non-farm payrolls) который увидит свет сегодня, тоже будет немного слабее прогноза в 180 тыс. Отчет за август, например, показал прирост NFP на 169 тыс.

Однако внимательнее стоило бы отнестись к намечающимся в середине недели финансовым прениям в Германии. Переговоры между консервативным блоком Ангелы Меркель и партией СДПГ будут касаться вопроса увеличения расходов правительства на инфраструктуру страны и сегмент образования на ближайшие годы. СДПГ предлагает профинансировать эти направления, увеличив налоговое бремя для состоятельных граждан, Меркель, как обычно, против подобных механизмов. В любом случае дебаты простыми не будут, и евро может реагировать на это, снижаясь.

К слову, Германия в последние три-пять месяцев дает слишком много разноречивых макроэкономических сигналов, публикуя неоднозначную статистику, и если к туманной экономической составляющей добавится элемент политического дисбаланса, еврозоне это совсем не понравится.

Пока же в паре EUR/USD актуальной остается диапазонная торговля, что уже приелось инвесторам, жаждущим драйва. «Бычья» цель на январском максимуме 1,371 остается открытой, но для ее достижения нужны или новости, или безусловная уверенность в слабом гринбеке. Возможно, драйвер найдется уже сегодня, но до тех пор в основной паре стоит побыть вне рынка. В этом со мной солидарны и коллеги из TeleTrade.

теги блога Инвесткафе

- Forex

- IPO

- odva

- rtkm

- Абрау-Дюрсо

- акции

- анализ

- аналитика

- Армада

- Банк Возрождение

- Банк ВТБ

- банки

- Башнефть

- валюта

- валюта прогноз

- валюта рекомендации

- вебинар

- вклады

- вступление

- ВТО

- Вторресурсы

- Вымпелком

- газ

- Газпром

- Газпромнефть

- депозиты

- дивиденды

- доллар

- Евро

- еврозона

- ЕЦБ

- Живой офис

- золото

- Инвестидеи

- инвестиции

- инвесткафе

- Интер РАО ЕЭС

- инфляция

- ипотека

- Иркутскэнерго

- ИСКЧ

- Китай

- котировки

- кризис

- КТК

- Лукойл

- Мечел

- ММВБ

- ММК

- модельный портфель

- МТС

- Мультисистема

- Навальный

- нефть

- НЛМК

- НМТП

- Новатэк

- О2ТВ

- обзор рынка

- Облигации

- операционные результаты

- оппозиция

- опцион

- отчетность

- Отчетность 2013

- оффтоп

- Полюс Золото

- приватизация

- прогноз

- Путин

- РАО ЭС Востока

- Распадская

- результаты

- РЖД

- рнт

- Роллман

- Роснефть

- Россия

- Ростелеком

- РусГидро

- русские

- Сбербанк

- Северсталь

- сектор РИИ

- Соллерс

- статистика

- Сургутнефтегаз

- Татнефть

- технический анализ

- ТНК

- Трансконтейнер

- трейдинг

- Фармсинтез

- Фармстандарт

- Финотдел

- фондовый рынок

- ФРС

- фундаментальный

- фунт стерлингов

- энергетика